行业综述

原煤指煤矿生产出来的未经洗选、筛选加工而只经人工拣矸和杂物的产品,包括天然焦及劣质煤,不包括石煤、泥炭、油页岩等。原煤按成因可分为三大类:腐植煤、腐泥煤和腐植腐泥煤;按其碳化程度又可分为泥煤、褐煤、烟煤、无烟煤。

原煤类型

|

分类标准 |

具体名称 |

概念 |

|

成因 |

腐植煤 |

高等植物的遗体经泥炭化作用和煤化作用转变而成的煤 |

|

腐泥煤 |

由湖沼、潟湖或闭塞的浅海环境中的藻类植物及浮游生物在还原环境下经腐解转变而成的煤 |

|

|

腐植腐泥煤 |

由高等植物和低等植物遗体经成煤作用转变成的以腐泥为主的煤,是介于腐植煤及腐泥煤之间的一种过渡型煤 |

|

|

碳化程度 |

泥煤 |

由沼泽植物的残体,在多水的嫌气条件下,不能完全分解堆积而成 |

|

褐煤 |

煤化程度最低的矿产煤,一种介于泥炭与沥青煤之间的棕黑色、无光泽的低级煤 |

|

|

烟煤 |

是煤进一步变质的产物,煤化程度中等。含碳量80%~90%,含氢量4%~6%,含氧量10%~15% |

|

|

无烟煤 |

一种坚硬、致密且高光泽的煤矿品种,发热量较低,但碳含量最高,杂质含量最少 |

资料来源:公开资料整理

煤炭作为应用于火电、化工、钢铁等行业的主体能源,其供应持续增长,所需原煤相应增多。2017-2021年我国原煤产量整体呈稳定增长态势,2021年原煤生产首次突破40亿吨为41.3亿吨,较上年增产2.3亿吨,同比增速5.8%。

数据来源:国家统计局、观研天下整理

竞争格局

1、竞争格局明晰,山东能源、国家能源和晋能控股属于龙头企业

我国从事煤炭开采和原煤生产的企业数量不在少数,具体有国家能源、晋能控股、国家电投、河南能源等。这些企业有包括早期成立历经三十四年发展的,也有新近战略性整合重组的,新老企业更替融合,加强现代原煤行业体系建设。

我国原煤行业部分相关企业概况

| 企业简称 | 成立时间 | 要点 |

| 国家能源集团 | 2017/11/28 | 由中国国电集团公司和神华集团有限责任公司联合重组而成的中央骨干能源企业,2021年世界500强排名第101位 |

| 晋能控股集团 | 2020/10/10 | 以山西省国资运营公司持有的同煤集团、晋煤集团、晋能集团三户煤炭企业股权作价出资,采取联合重组方式成立的综合能源大集团,2021年世界500强排名第138位 |

| 山东能源集团 | 2011/3/21 | 由原兖矿集团和原山东能源集团联合重组成立的山东省属大型能源集团,2021年世界500强第70位 |

| 中煤能源集团 | 1982/07/26 | 是国务院国资委管理的国有重点骨干企业,前身为中国煤炭进出口总公司,2021年世界500强第451位 |

| 陕煤集团 | 2004/02/19 | 陕西省省属特大型能源化工企业,2021年世界500强第220位 |

| 山东焦煤集团 | 2001/10/12 | 总部位于山西省会太原市的综合发展的多元化大型企业集团,2021年世界500强企业第313位 |

| 潞安化工集团 | 2020/08/07 | 以原潞安矿业集团煤化一体产业为主体,整合重组相关省属企业化工资产和配套煤矿,组建而成的煤化一体省属重点国有企业 |

| 华能集团 | 1989/03/31 | 国务院批准成立的国有骨干企业,2021年世界500强第248位 |

| 国家电投集团 | 2015/07/15 | 我国五大发电集团之一,是全球最大的光伏发电企业,2021年在世界500强企业中位列293位 |

| 淮河能源集团 | 2000/11/29 | 现为淮南矿业集团控股的国有上市公司 |

| 河南能源集团 | 2007/06/01 | 国有独资特大型能源化工集团 |

资料来源:观研天下整理

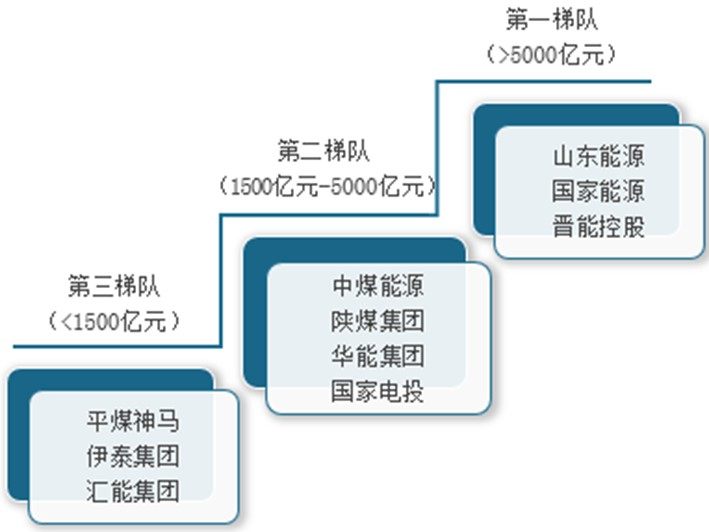

根据2021年度原煤行业相关企业的营业收入情况来看,山东能源、国家能源和晋能控股这三家企业营收超过5000亿元,属于该领域第一梯队的领军企业;处于第二梯队的是中煤能源、陕煤集团、华能集团、国家电投等,营收在1500亿元-5000亿元间,第三梯队以平煤神马、伊泰集团、汇能集团为主,营收低于1500亿元。

2021年原煤行业竞争梯队

资料来源:观研天下整理

2、竞争格局较为分散,大多企业市场份额小

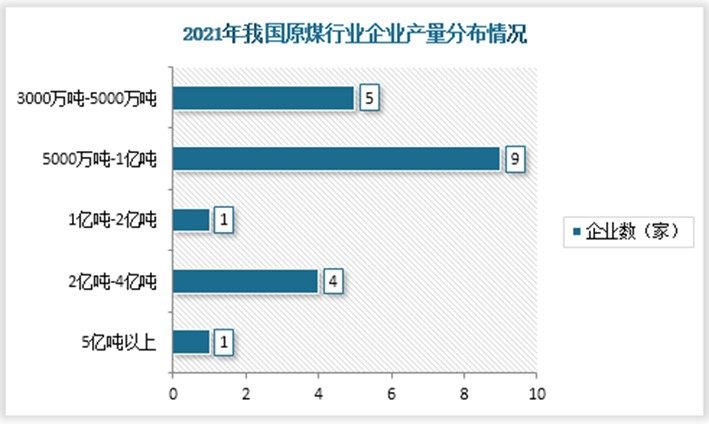

虽然国内从事煤炭行业的企业数颇多,但据中国煤炭工业协会统计,2021年全年国内原煤生产总量高于3000万吨的企业仅共20家,这20家企业分别是国家能源集团、晋能控股集团、山东能源集团、中煤能源集团、陕煤集团、山东焦煤集团、潞安化工集团、华能集团、国家电投集团、淮河能源集团、河南能源集团、冀中能源集团、华电煤业集团、华阳集团、辽宁能源集团、伊泰集团、汇能集团、龙煤集团、开滦集团、中国平煤神马集团。其中5家企业产量为3000万吨-5000万间,9家位于5000万吨-1亿吨,原煤生产量为2亿吨-4亿吨的企业有4家,生产量位于1亿吨-2亿吨间和5亿吨以上的企业各有1家。

数据来源:中国煤炭工业协会、观研天下整理

国家能源以57054万吨的原煤产量占据企业榜首,相较上年的52694万吨同比增长了8.3个百分点;晋能控股、山东能源、中煤能源、陕煤能源分别以38396万吨、25519万吨、24679万吨、21011万吨的产量紧随其后……在这20家企业中有8家企业原煤产量较上年同期存在不同程度的缩减,华阳集团降幅最大为-40.7%,产量5281万吨;有6家企业原煤产量同比增幅高于10%,增幅最大的企业是汇能集团。这20家企业原煤产量合计26.56亿吨,较上年同期增加了7869.9万吨,占全国原煤产量的65.3%。

我国原煤产量前20家企业

| 排名 | 企业名称 | 原煤产量(万吨) | 上年同期(万吨) | 同比增长(%) |

| 1 | 国家能源集团 | 57054 | 52694 | 8.3 |

| 2 | 晋能控股集团 | 38396 | 34239 | 12.1 |

| 3 | 山东能源集团 | 25519 | 27000 | -5.5 |

| 4 | 中煤能源集团 | 24679 | 22322 | 10.6 |

| 5 | 陕煤集团 | 21011 | 19526 | 7.6 |

| 6 | 山东焦煤集团 | 17422 | 15592 | 11.7 |

| 7 | 潞安化工集团 | 9812 | 8716 | 12.6 |

| 8 | 华能集团 | 8664 | 7607 | 13.9 |

| 9 | 国家电投集团 | 7717 | 7939 | -2.8 |

| 10 | 淮河能源集团 | 7426 | 7426 | 0.0 |

| 11 | 河南能源集团 | 6822 | 7656 | -10.9 |

| 12 | 冀中能源集团 | 5881 | 7398 | -20.5 |

| 13 | 华电煤业集团 | 5358 | 6136 | -10.2 |

| 14 | 华阳集团 | 5281 | 8836 | -40.7 |

| 15 | 辽宁能源集团 | 5131 | 5074 | 1.1 |

| 16 | 伊泰集团 | 4933 | 5497 | -10.3 |

| 17 | 汇能集团 | 4000 | 3448 | 16.0 |

| 18 | 龙煤集团 | 3704 | 3634 | 1.9 |

| 19 | 开滦集团 | 3492 | 3458 | 1.0 |

| 20 | 中国平煤神马集团 | 3313 | 3545 | -6.6 |

数据来源:中国煤炭工业协会、观研天下数据整理(PY)

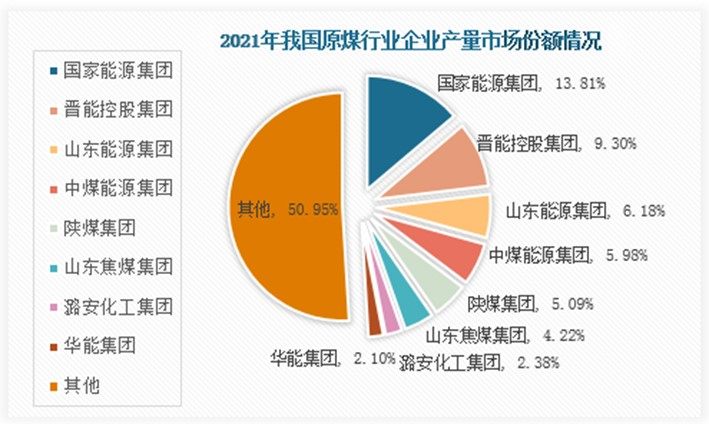

此外以原煤产量来评估企业市场份额时可以发现,原煤行业竞争格局较为分散,相关企业市场份额较小。其中位列第一的国家能源市场份额仅为13.81% ,较上年提升了0.3%;其次是晋能控股、山东能源、中煤能源 、陕煤集团这4家的市场份额超5%,分别是9.30%、6.18%、5.93%和5.09%,其他企业原煤产量占比均低于5%。

数据来源:中国煤炭工业协会、观研天下整理

3、原煤生产重心向优势企业集中

我国原煤行业市场集中较低,但有所提高。原煤生产重心向优势企业集中,得益于大型煤炭企业研发投入加强,相关技术创新体系不断完善,转化效率普遍提高,2021年全国原煤入洗率达到了71.7%。

2020年前6家大型企业原煤产量累计17.14亿吨,占全国比重43.94%;但至2021年底,前6家企业产量占比提升到44.57%,增长了0.63%;同样原煤产量前8家企业占全国比重由48.44%增加至49.05%,但行业CR6和CR8均低于50%。根据观研天下整理数据发现,2021年行业CR10大于50%为52.71%,较上年同期的52.44%增长了0.27%。

数据来源:中国煤炭工业协会、观研天下整理

虽然原煤行业开发布局进一步优化,不过据《2021年煤炭行业发展年度报告》,排名前5和前10的大型煤炭企业利润占规模以上煤炭企业总额的比重分别达到25.7%和30.2%。而大型企业原煤产量是全国规模以上煤炭企业的70.4%,但利润仅占全行业的37.6%,这足以说明原煤行业生产存在突出的利润分布不均衡问题。

观研报告网发布的《中国原煤行业现状深度研究与投资趋势分析报告(2022-2029年)》涵盖行业最新数据,市场热点,政策规划,竞争情报,市场前景预测,投资策略等内容。更辅以大量直观的图表帮助本行业企业准确把握行业发展态势、市场商机动向、正确制定企业竞争战略和投资策略。本报告依据国家统计局、海关总署和国家信息中心等渠道发布的权威数据,结合了行业所处的环境,从理论到实践、从宏观到微观等多个角度进行市场调研分析。

行业报告是业内企业、相关投资公司及政府部门准确把握行业发展趋势,洞悉行业竞争格局,规避经营和投资风险,制定正确竞争和投资战略决策的重要决策依据之一。本报告是全面了解行业以及对本行业进行投资不可或缺的重要工具。观研天下是国内知名的行业信息咨询机构,拥有资深的专家团队,多年来已经为上万家企业单位、咨询机构、金融机构、行业协会、个人投资者等提供了专业的行业分析报告,客户涵盖了华为、中国石油、中国电信、中国建筑、惠普、迪士尼等国内外行业领先企业,并得到了客户的广泛认可。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国家统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。本研究报告采用的行业分析方法包括波特五力模型分析法、SWOT分析法、PEST分析法,对行业进行全面的内外部环境分析,同时通过资深分析师对目前国家经济形势的走势以及市场发展趋势和当前行业热点分析,预测行业未来的发展方向、新兴热点、市场空间、技术趋势以及未来发展战略等。

【目录大纲】

第一章 2018-2022年中国原煤行业发展概述

第一节 原煤行业发展情况概述

一、原煤行业相关定义

二、原煤特点分析

三、原煤行业基本情况介绍

四、原煤行业经营模式

1、生产模式

2、采购模式

3、销售/服务模式

五、原煤行业需求主体分析

第二节 中国原煤行业生命周期分析

一、原煤行业生命周期理论概述

二、原煤行业所属的生命周期分析

第三节 原煤行业经济指标分析

一、原煤行业的赢利性分析

二、原煤行业的经济周期分析

三、原煤行业附加值的提升空间分析

第二章 2018-2022年全球原煤行业市场发展现状分析

第一节 全球原煤行业发展历程回顾

第二节 全球原煤行业市场规模与区域分布情况

第三节 亚洲原煤行业地区市场分析

一、亚洲原煤行业市场现状分析

二、亚洲原煤行业市场规模与市场需求分析

三、亚洲原煤行业市场前景分析

第四节 北美原煤行业地区市场分析

一、北美原煤行业市场现状分析

二、北美原煤行业市场规模与市场需求分析

三、北美原煤行业市场前景分析

第五节 欧洲原煤行业地区市场分析

一、欧洲原煤行业市场现状分析

二、欧洲原煤行业市场规模与市场需求分析

三、欧洲原煤行业市场前景分析

第六节 2022-2029年世界原煤行业分布走势预测

第七节 2022-2029年全球原煤行业市场规模预测

第三章 中国原煤行业产业发展环境分析

第一节 我国宏观经济环境分析

一、中国GDP增长情况分析

二、工业经济发展形势分析

三、社会固定资产投资分析

四、全社会消费品零售总额

五、城乡居民收入增长分析

六、居民消费价格变化分析

七、对外贸易发展形势分析

第二节 我国宏观经济环境对原煤行业的影响分析

第三节 中国原煤行业政策环境分析

一、行业监管体制现状

二、行业主要政策法规

三、主要行业标准

第四节 政策环境对原煤行业的影响分析

第五节 中国原煤行业产业社会环境分析

第四章 中国原煤行业运行情况

第一节 中国原煤行业发展状况情况介绍

一、行业发展历程回顾

二、行业创新情况分析

三、行业发展特点分析

第二节 中国原煤行业市场规模分析

一、影响中国原煤行业市场规模的因素

二、中国原煤行业市场规模

三、中国原煤行业市场规模解析

第三节 中国原煤行业供应情况分析

一、中国原煤行业供应规模

二、中国原煤行业供应特点

第四节 中国原煤行业需求情况分析

一、中国原煤行业需求规模

二、中国原煤行业需求特点

第五节 中国原煤行业供需平衡分析

第五章 中国原煤行业产业链和细分市场分析

第一节 中国原煤行业产业链综述

一、产业链模型原理介绍

二、产业链运行机制

三、原煤行业产业链图解

第二节 中国原煤行业产业链环节分析

一、上游产业发展现状

二、上游产业对原煤行业的影响分析

三、下游产业发展现状

四、下游产业对原煤行业的影响分析

第三节 我国原煤行业细分市场分析

一、细分市场一

二、细分市场二

第六章 2018-2022年中国原煤行业市场竞争分析

第一节 中国原煤行业竞争现状分析

一、中国原煤行业竞争格局分析

二、中国原煤行业主要品牌分析

第二节 中国原煤行业集中度分析

一、中国原煤行业市场集中度影响因素分析

二、中国原煤行业市场集中度分析

第三节 中国原煤行业竞争特征分析

一、 企业区域分布特征

二、企业规模分布特征

三、企业所有制分布特征

第七章 2018-2022年中国原煤行业模型分析

第一节 中国原煤行业竞争结构分析(波特五力模型)

一、波特五力模型原理

二、供应商议价能力

三、购买者议价能力

四、新进入者威胁

五、替代品威胁

六、同业竞争程度

七、波特五力模型分析结论

第二节 中国原煤行业SWOT分析

一、SOWT模型概述

二、行业优势分析

三、行业劣势

四、行业机会

五、行业威胁

六、中国原煤行业SWOT分析结论

第三节 中国原煤行业竞争环境分析(PEST)

一、PEST模型概述

二、政策因素

三、经济因素

四、社会因素

五、技术因素

六、PEST模型分析结论

第八章 2018-2022年中国原煤行业需求特点与动态分析

第一节 中国原煤行业市场动态情况

第二节 中国原煤行业消费市场特点分析

一、需求偏好

二、价格偏好

三、品牌偏好

四、其他偏好

第三节 原煤行业成本结构分析

第四节 原煤行业价格影响因素分析

一、供需因素

二、成本因素

三、其他因素

第五节 中国原煤行业价格现状分析

第六节 中国原煤行业平均价格走势预测

一、中国原煤行业平均价格趋势分析

二、中国原煤行业平均价格变动的影响因素

第九章 中国原煤行业所属行业运行数据监测

第一节 中国原煤行业所属行业总体规模分析

一、企业数量结构分析

二、行业资产规模分析

第二节 中国原煤行业所属行业产销与费用分析

一、流动资产

二、销售收入分析

三、负债分析

四、利润规模分析

五、产值分析

第三节 中国原煤行业所属行业财务指标分析

一、行业盈利能力分析

二、行业偿债能力分析

三、行业营运能力分析

四、行业发展能力分析

第十章 2018-2022年中国原煤行业区域市场现状分析

第一节 中国原煤行业区域市场规模分析

一、影响原煤行业区域市场分布的因素

二、中国原煤行业区域市场分布

第二节 中国华东地区原煤行业市场分析

一、华东地区概述

二、华东地区经济环境分析

三、华东地区原煤行业市场分析

(1)华东地区原煤行业市场规模

(2)华南地区原煤行业市场现状

(3)华东地区原煤行业市场规模预测

第三节 华中地区市场分析

一、华中地区概述

二、华中地区经济环境分析

三、华中地区原煤行业市场分析

(1)华中地区原煤行业市场规模

(2)华中地区原煤行业市场现状

(3)华中地区原煤行业市场规模预测

第四节 华南地区市场分析

一、华南地区概述

二、华南地区经济环境分析

三、华南地区原煤行业市场分析

(1)华南地区原煤行业市场规模

(2)华南地区原煤行业市场现状

(3)华南地区原煤行业市场规模预测

第五节 华北地区原煤行业市场分析

一、华北地区概述

二、华北地区经济环境分析

三、华北地区原煤行业市场分析

(1)华北地区原煤行业市场规模

(2)华北地区原煤行业市场现状

(3)华北地区原煤行业市场规模预测

第六节 东北地区市场分析

一、东北地区概述

二、东北地区经济环境分析

三、东北地区原煤行业市场分析

(1)东北地区原煤行业市场规模

(2)东北地区原煤行业市场现状

(3)东北地区原煤行业市场规模预测

第七节 西南地区市场分析

一、西南地区概述

二、西南地区经济环境分析

三、西南地区原煤行业市场分析

(1)西南地区原煤行业市场规模

(2)西南地区原煤行业市场现状

(3)西南地区原煤行业市场规模预测

第八节 西北地区市场分析

一、西北地区概述

二、西北地区经济环境分析

三、西北地区原煤行业市场分析

(1)西北地区原煤行业市场规模

(2)西北地区原煤行业市场现状

(3)西北地区原煤行业市场规模预测

第十一章 原煤行业企业分析(随数据更新有调整)

第一节 企业

一、企业概况

二、主营产品

三、运营情况

1、主要经济指标情况

2、企业盈利能力分析

3、企业偿债能力分析

4、企业运营能力分析

5、企业成长能力分析

四、公司优势分析

第二节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优劣势分析

第三节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优势分析

第四节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优势分析

第五节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优势分析

第六节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优势分析

······

第十二章 2022-2029年中国原煤行业发展前景分析与预测

第一节 中国原煤行业未来发展前景分析

一、原煤行业国内投资环境分析

二、中国原煤行业市场机会分析

三、中国原煤行业投资增速预测

第二节 中国原煤行业未来发展趋势预测

第三节 中国原煤行业规模发展预测

一、中国原煤行业市场规模预测

二、中国原煤行业市场规模增速预测

三、中国原煤行业产值规模预测

四、中国原煤行业产值增速预测

五、中国原煤行业供需情况预测

第四节 中国原煤行业盈利走势预测

第十三章 2022-2029年中国原煤行业进入壁垒与投资风险分析

第一节 中国原煤行业进入壁垒分析

一、原煤行业资金壁垒分析

二、原煤行业技术壁垒分析

三、原煤行业人才壁垒分析

四、原煤行业品牌壁垒分析

五、原煤行业其他壁垒分析

第二节 原煤行业风险分析

一、原煤行业宏观环境风险

二、原煤行业技术风险

三、原煤行业竞争风险

四、原煤行业其他风险

第三节 中国原煤行业存在的问题

第四节 中国原煤行业解决问题的策略分析

第十四章 2022-2029年中国原煤行业研究结论及投资建议

第一节 观研天下中国原煤行业研究综述

一、行业投资价值

二、行业风险评估

第二节 中国原煤行业进入策略分析

一、目标客户群体

二、细分市场选择

三、区域市场的选择

第三节 原煤行业营销策略分析

一、原煤行业产品策略

二、原煤行业定价策略

三、原煤行业渠道策略

四、原煤行业促销策略

第四节 观研天下分析师投资建议