消费金融是一种现代金融服务方式,是指以消费为目的的贷款服务,用来满足用户日常消费的借贷需求。根据是否依托于场景、放贷资金是否会直接划入消费场景中,消费金融业务又可以分为消费贷和现金贷。

消费金融在提高消费者生活水平、支持经济增长等方面发挥着积极的推动作用,这一金融服务方式目前在成熟市场和新兴市场均已得到广泛使用。

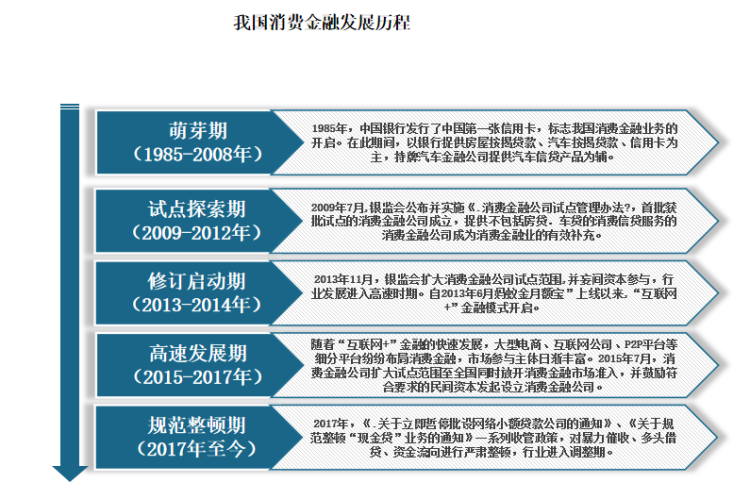

我国消费金融开始发展于上世纪八十年代,经过多年发展,市场经历了萌芽期(1985-2008年)、试点探索期(2009-2012年)、修订启动期(2013-2014年)、高速发展期(2015-2017年)、规范整顿期(2017年至今)。目前消费金融市场已经进入规范整顿期。

资料来源:观研天下整理

居民消费支出快速增长催生巨大的消费金融需求

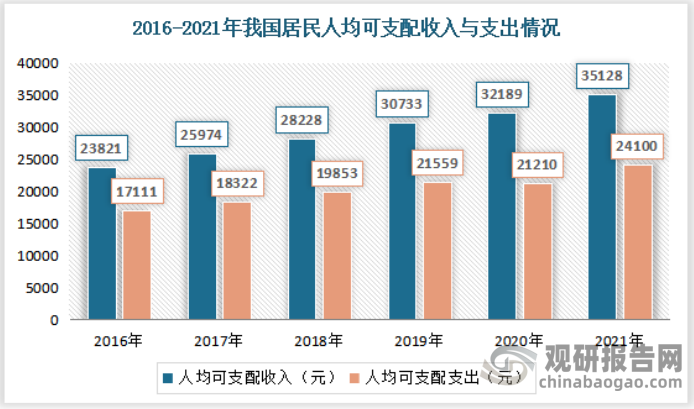

近年来随着居民可支配收入的增加,我国居民消费能力逐步提升。而消费能力的逐年提升,催生消费金融市场需求。数据显示,2021年,全国居民人均可支配收入35128元,比上年名义增长9.1%;居民人均消费支出24100元,比上年名义增长13.6%。

数据来源:国家统计局,观研天下整理

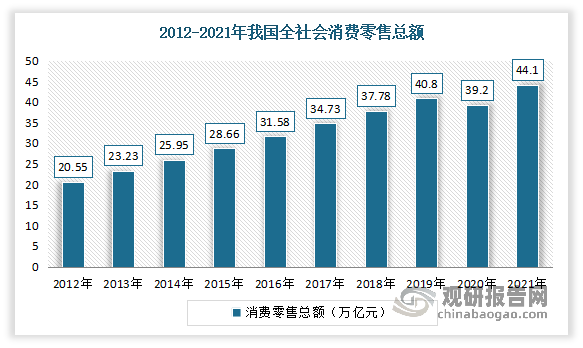

随着消费能力的逐年提升,我国消费总支出也呈现稳步增长。虽然2020年受新冠疫情影响,消费市场受冲击较大,但随着新冠疫情的逐渐好转,国民经济继续保持恢复态势,以及促消费的政策力度不断加大,消费需求逐步回升。2021年我国消费总量达到44万亿元是一个新的台阶,内需对经济增长的贡献率全年是79.1%,对经济增长贡献率达65.4%,进一步凸显了消费市场的作用,且重新成为经济增长第一拉动力。数据显示,2021年,我国全社会消费品零售总额完成44.1万亿元,增长12.5%。

数据来源:商务部,观研天下整理

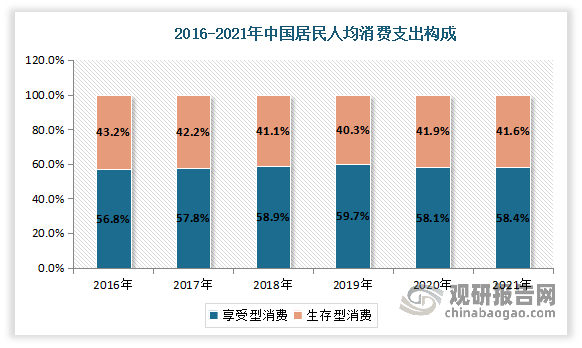

其中尤其是新消费主义崛起也大大的提升了用户对消费金融的接受度与使用意愿。近年来居民消费能力逐步提升,消费理念逐渐改变,从“理性消费”到“感觉消费”并进一步发展到“感性消费”,医疗、教育等享受型高阶消费占比呈现上升态势。虽然2020年新冠疫情的爆发暂停了这一上升趋势,但随着疫情的有效控制与生活状态的逐步恢复,预计享受型消费占比将继续上升。数据显示,2021年在我国居民消费结构中,享受型消费占比已从2016年的56.8%增长到了58.4%。

数据来源:观研天下整理

消费金融市场整体呈现增长态势

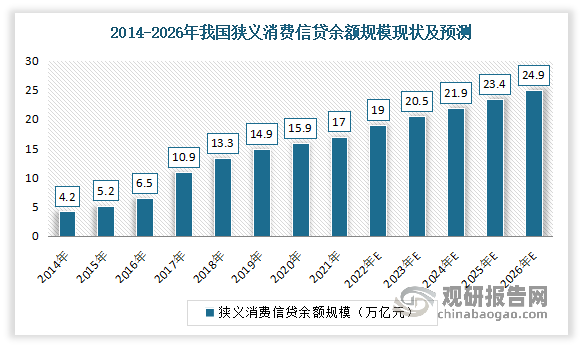

2014年以来,我国消费金融市场整体呈现增长态势。从狭义消费信贷余额规模上看,2021年这一指标已经从2014年的4.2万亿上升到了17万亿,年复合增长率达22.1%。而预计在消费作为推动GDP增长“三驾马车”中的主力驱动这一基本趋势保持不变的前提下,未来几年,我国狭义消费信贷余额规模将以7.9%的年复合增长率增速持续增长,到2026年将接近25万亿。

数据来源:观研天下整理

线上化渗透率不断提升

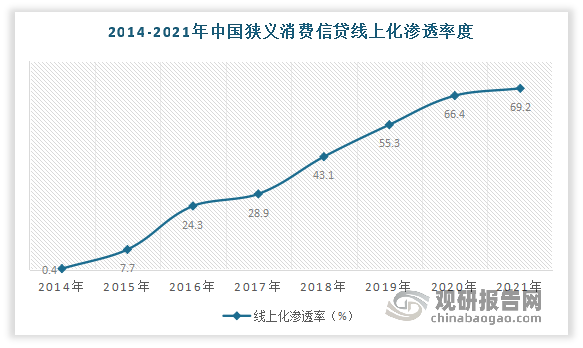

近年来随着互联网不断向消费金融渗透,消费金融线上化渗透率也在不断提升。数据显示,2021年,我国狭义消费信贷线上化渗透率已经从2014年的0.4%提升到了69.4%。

数据来源:观研天下整理

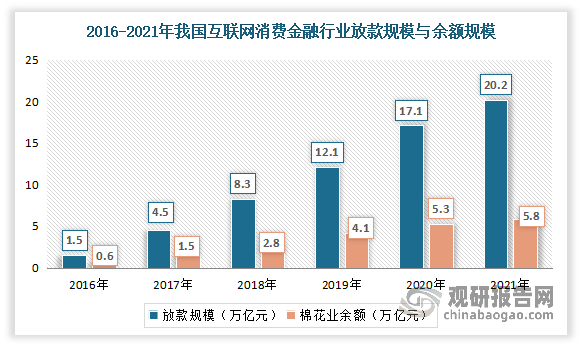

随着传统金融机构的消费金融业务线上化,以及规范政策性文件相继出台,不断利好行业走向合规化、成熟化,不断促进了行业发展,行业规模得到进一步攀升。2021年我国互联网消费金融行业放款规模达到20.2万亿元,余额规模达到5.8万亿元。未来,在金融业务持牌经营基本准则背景下,我国互联网金融平台将向退出市场、转型技术与持牌化三个方向演进,传统金融机构的消费金融业务线上化进程也将进一步加快。

数据来源:观研天下整理

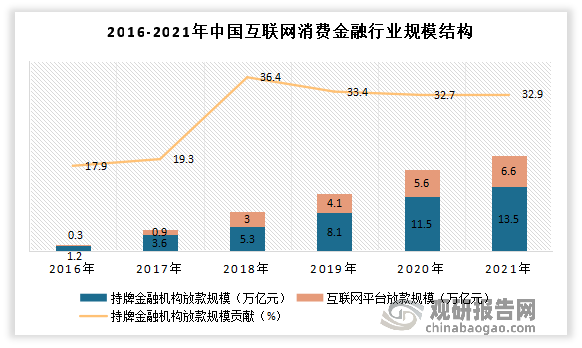

目前我国传统金融机构已初步完成自生式互联网化,银行、消费金融公司等持牌金融机构贡献的业务比例不断提升,原有的持牌机构仅作为互联网金融平台资金方角色的现实已被打破。数据显示,2021年,我国银行、消费金融公司等持牌金融机构放款规模为13.6万亿元,构贡献的业务比例从2016年的17.9%提升到了32.9%。

数据来源:观研天下整理

信用卡规模扩张遇瓶颈,不良率呈现总体上升

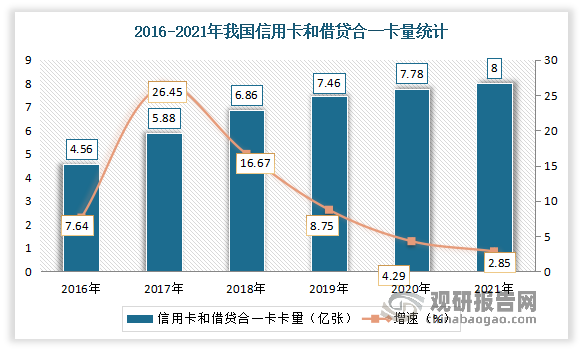

但值得注意的是,近几年来我国信用卡规模扩张遇瓶颈,扩张速度明显下降。具体来看,2017年,我国信用卡和借贷合一卡发卡量的增幅最高,较2016年末增长26.5%。但从2019年开始,市场进入缓慢增长期,增幅逐年下降。数据显示,截至2021年末,我国信用卡和借贷合一卡8.00亿张,增幅已降至2.85%;卡量占银行卡总数的8.65%,较2014年的9.22%减少了0.57%;人均持有信用卡和借贷合一卡0.57张。

数据来源:央行,观研天下整理

授信总额保持增长态势。截至2021年末,银行卡授信总额为21.02万亿元,同比增长10.86%;银行卡应偿信贷余额达8.62万亿元,同比增长8.98%;卡均授信额度达2.63万元,同比增长7.79%。

数据来源:中国人民银行,观研天下整理

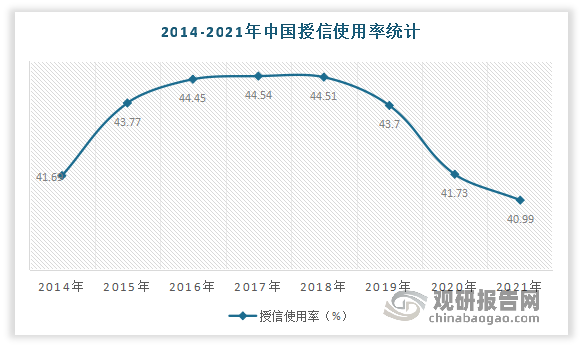

而虽然信用卡和借贷合一卡数量和银行卡授信总额均保持增长,但自2018年起授信使用率却逐年下滑,行业不良率呈现总体上升。数据显示,2021年我国授信使用率为40.99%,较2020年减少了0.74%。

数据来源:中国人民银行,观研天下整理

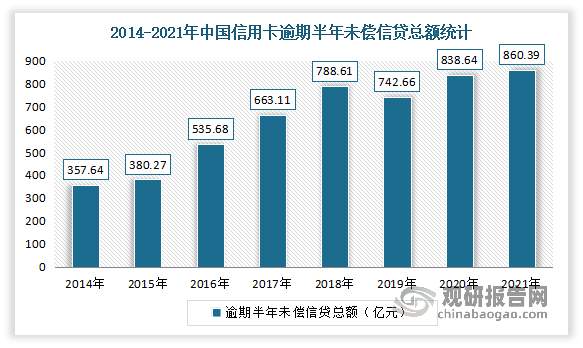

信用卡逾期半年未偿信贷总额仍然保持增长趋势,2021年中国信用卡逾期半年未偿信贷总额达860.39亿元,较2020年增加了21.75亿元,同比增长2.59%。

数据来源:中国人民银行,观研天下整理

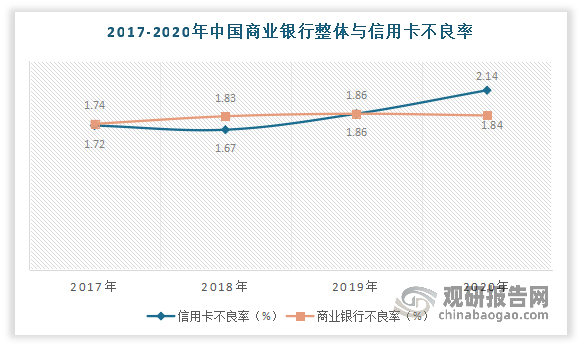

目前我国受疫情影响,信用卡不良率已经超出2%。而信用卡不良率的变化趋势体现出中国消费金融业务明显的下沉效应,消费金融行业不良资产压力逐步增加。但值得注意的是,虽然随着业务规模与用户规模的增加,现阶段我国互联网消费金融的用户与传统金融机构的用户重合度越来越高,但互联网金融平台用户整体上更为下沉,所面临的风险也相对较高。数据显示,2020年我国信用卡不良率达到了2.14%;商业银行整体不良率为1.84%。

数据来源:观研天下整理(WW)

观研报告网发布的《中国消费金融行业现状深度研究与投资前景分析报告(2022-2029年)》涵盖行业最新数据,市场热点,政策规划,竞争情报,市场前景预测,投资策略等内容。更辅以大量直观的图表帮助本行业企业准确把握行业发展态势、市场商机动向、正确制定企业竞争战略和投资策略。本报告依据国家统计局、海关总署和国家信息中心等渠道发布的权威数据,结合了行业所处的环境,从理论到实践、从宏观到微观等多个角度进行市场调研分析。

行业报告是业内企业、相关投资公司及政府部门准确把握行业发展趋势,洞悉行业竞争格局,规避经营和投资风险,制定正确竞争和投资战略决策的重要决策依据之一。本报告是全面了解行业以及对本行业进行投资不可或缺的重要工具。观研天下是国内知名的行业信息咨询机构,拥有资深的专家团队,多年来已经为上万家企业单位、咨询机构、金融机构、行业协会、个人投资者等提供了专业的行业分析报告,客户涵盖了华为、中国石油、中国电信、中国建筑、惠普、迪士尼等国内外行业领先企业,并得到了客户的广泛认可。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国家统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。本研究报告采用的行业分析方法包括波特五力模型分析法、SWOT分析法、PEST分析法,对行业进行全面的内外部环境分析,同时通过资深分析师对目前国家经济形势的走势以及市场发展趋势和当前行业热点分析,预测行业未来的发展方向、新兴热点、市场空间、技术趋势以及未来发展战略等。

【目录大纲】

第一章 2018-2022年中国消费金融行业发展概述

第一节 消费金融行业发展情况概述

一、消费金融行业相关定义

二、消费金融特点分析

三、消费金融行业基本情况介绍

四、消费金融行业经营模式

1、生产模式

2、采购模式

3、销售/服务模式

五、消费金融行业需求主体分析

第二节 中国消费金融行业生命周期分析

一、消费金融行业生命周期理论概述

二、消费金融行业所属的生命周期分析

第三节 消费金融行业经济指标分析

一、消费金融行业的赢利性分析

二、消费金融行业的经济周期分析

三、消费金融行业附加值的提升空间分析

第二章 2018-2022年全球消费金融行业市场发展现状分析

第一节 全球消费金融行业发展历程回顾

第二节 全球消费金融行业市场规模与区域分布情况

第三节 亚洲消费金融行业地区市场分析

一、亚洲消费金融行业市场现状分析

二、亚洲消费金融行业市场规模与市场需求分析

三、亚洲消费金融行业市场前景分析

第四节 北美消费金融行业地区市场分析

一、北美消费金融行业市场现状分析

二、北美消费金融行业市场规模与市场需求分析

三、北美消费金融行业市场前景分析

第五节 欧洲消费金融行业地区市场分析

一、欧洲消费金融行业市场现状分析

二、欧洲消费金融行业市场规模与市场需求分析

三、欧洲消费金融行业市场前景分析

第六节 2022-2029年世界消费金融行业分布走势预测

第七节 2022-2029年全球消费金融行业市场规模预测

第三章 中国消费金融行业产业发展环境分析

第一节 我国宏观经济环境分析

一、中国GDP增长情况分析

二、工业经济发展形势分析

三、社会固定资产投资分析

四、全社会消费品零售总额

五、城乡居民收入增长分析

六、居民消费价格变化分析

七、对外贸易发展形势分析

第二节 我国宏观经济环境对消费金融行业的影响分析

第三节 中国消费金融行业政策环境分析

一、行业监管体制现状

二、行业主要政策法规

三、主要行业标准

第四节 政策环境对消费金融行业的影响分析

第五节 中国消费金融行业产业社会环境分析

第四章 中国消费金融行业运行情况

第一节 中国消费金融行业发展状况情况介绍

一、行业发展历程回顾

二、行业创新情况分析

三、行业发展特点分析

第二节 中国消费金融行业市场规模分析

一、影响中国消费金融行业市场规模的因素

二、中国消费金融行业市场规模

三、中国消费金融行业市场规模解析

第三节 中国消费金融行业供应情况分析

一、中国消费金融行业供应规模

二、中国消费金融行业供应特点

第四节 中国消费金融行业需求情况分析

一、中国消费金融行业需求规模

二、中国消费金融行业需求特点

第五节 中国消费金融行业供需平衡分析

第五章 中国消费金融行业产业链和细分市场分析

第一节 中国消费金融行业产业链综述

一、产业链模型原理介绍

二、产业链运行机制

三、消费金融行业产业链图解

第二节 中国消费金融行业产业链环节分析

一、上游产业发展现状

二、上游产业对消费金融行业的影响分析

三、下游产业发展现状

四、下游产业对消费金融行业的影响分析

第三节 我国消费金融行业细分市场分析

一、细分市场一

二、细分市场二

第六章 2018-2022年中国消费金融行业市场竞争分析

第一节 中国消费金融行业竞争现状分析

一、中国消费金融行业竞争格局分析

二、中国消费金融行业主要品牌分析

第二节 中国消费金融行业集中度分析

一、中国消费金融行业市场集中度影响因素分析

二、中国消费金融行业市场集中度分析

第三节 中国消费金融行业竞争特征分析

一、 企业区域分布特征

二、企业规模分布特征

三、企业所有制分布特征

第七章 2018-2022年中国消费金融行业模型分析

第一节 中国消费金融行业竞争结构分析(波特五力模型)

一、波特五力模型原理

二、供应商议价能力

三、购买者议价能力

四、新进入者威胁

五、替代品威胁

六、同业竞争程度

七、波特五力模型分析结论

第二节 中国消费金融行业SWOT分析

一、SOWT模型概述

二、行业优势分析

三、行业劣势

四、行业机会

五、行业威胁

六、中国消费金融行业SWOT分析结论

第三节 中国消费金融行业竞争环境分析(PEST)

一、PEST模型概述

二、政策因素

三、经济因素

四、社会因素

五、技术因素

六、PEST模型分析结论

第八章 2018-2022年中国消费金融行业需求特点与动态分析

第一节 中国消费金融行业市场动态情况

第二节 中国消费金融行业消费市场特点分析

一、需求偏好

二、价格偏好

三、品牌偏好

四、其他偏好

第三节 消费金融行业成本结构分析

第四节 消费金融行业价格影响因素分析

一、供需因素

二、成本因素

三、其他因素

第五节 中国消费金融行业价格现状分析

第六节 中国消费金融行业平均价格走势预测

一、中国消费金融行业平均价格趋势分析

二、中国消费金融行业平均价格变动的影响因素

第九章 中国消费金融行业所属行业运行数据监测

第一节 中国消费金融行业所属行业总体规模分析

一、企业数量结构分析

二、行业资产规模分析

第二节 中国消费金融行业所属行业产销与费用分析

一、流动资产

二、销售收入分析

三、负债分析

四、利润规模分析

五、产值分析

第三节 中国消费金融行业所属行业财务指标分析

一、行业盈利能力分析

二、行业偿债能力分析

三、行业营运能力分析

四、行业发展能力分析

第十章 2018-2022年中国消费金融行业区域市场现状分析

第一节 中国消费金融行业区域市场规模分析

一、影响消费金融行业区域市场分布的因素

二、中国消费金融行业区域市场分布

第二节 中国华东地区消费金融行业市场分析

一、华东地区概述

二、华东地区经济环境分析

三、华东地区消费金融行业市场分析

(1)华东地区消费金融行业市场规模

(2)华南地区消费金融行业市场现状

(3)华东地区消费金融行业市场规模预测

第三节 华中地区市场分析

一、华中地区概述

二、华中地区经济环境分析

三、华中地区消费金融行业市场分析

(1)华中地区消费金融行业市场规模

(2)华中地区消费金融行业市场现状

(3)华中地区消费金融行业市场规模预测

第四节 华南地区市场分析

一、华南地区概述

二、华南地区经济环境分析

三、华南地区消费金融行业市场分析

(1)华南地区消费金融行业市场规模

(2)华南地区消费金融行业市场现状

(3)华南地区消费金融行业市场规模预测

第五节 华北地区消费金融行业市场分析

一、华北地区概述

二、华北地区经济环境分析

三、华北地区消费金融行业市场分析

(1)华北地区消费金融行业市场规模

(2)华北地区消费金融行业市场现状

(3)华北地区消费金融行业市场规模预测

第六节 东北地区市场分析

一、东北地区概述

二、东北地区经济环境分析

三、东北地区消费金融行业市场分析

(1)东北地区消费金融行业市场规模

(2)东北地区消费金融行业市场现状

(3)东北地区消费金融行业市场规模预测

第七节 西南地区市场分析

一、西南地区概述

二、西南地区经济环境分析

三、西南地区消费金融行业市场分析

(1)西南地区消费金融行业市场规模

(2)西南地区消费金融行业市场现状

(3)西南地区消费金融行业市场规模预测

第八节 西北地区市场分析

一、西北地区概述

二、西北地区经济环境分析

三、西北地区消费金融行业市场分析

(1)西北地区消费金融行业市场规模

(2)西北地区消费金融行业市场现状

(3)西北地区消费金融行业市场规模预测

第十一章 消费金融行业企业分析(随数据更新有调整)

第一节 企业

一、企业概况

二、主营产品

三、运营情况

1、主要经济指标情况

2、企业盈利能力分析

3、企业偿债能力分析

4、企业运营能力分析

5、企业成长能力分析

四、公司优势分析

第二节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优劣势分析

第三节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优势分析

第四节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优势分析

第五节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优势分析

第六节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优势分析

······

第十二章 2022-2029年中国消费金融行业发展前景分析与预测

第一节 中国消费金融行业未来发展前景分析

一、消费金融行业国内投资环境分析

二、中国消费金融行业市场机会分析

三、中国消费金融行业投资增速预测

第二节 中国消费金融行业未来发展趋势预测

第三节 中国消费金融行业规模发展预测

一、中国消费金融行业市场规模预测

二、中国消费金融行业市场规模增速预测

三、中国消费金融行业产值规模预测

四、中国消费金融行业产值增速预测

五、中国消费金融行业供需情况预测

第四节 中国消费金融行业盈利走势预测

第十三章 2022-2029年中国消费金融行业进入壁垒与投资风险分析

第一节 中国消费金融行业进入壁垒分析

一、消费金融行业资金壁垒分析

二、消费金融行业技术壁垒分析

三、消费金融行业人才壁垒分析

四、消费金融行业品牌壁垒分析

五、消费金融行业其他壁垒分析

第二节 消费金融行业风险分析

一、消费金融行业宏观环境风险

二、消费金融行业技术风险

三、消费金融行业竞争风险

四、消费金融行业其他风险

第三节 中国消费金融行业存在的问题

第四节 中国消费金融行业解决问题的策略分析

第十四章 2022-2029年中国消费金融行业研究结论及投资建议

第一节 观研天下中国消费金融行业研究综述

一、行业投资价值

二、行业风险评估

第二节 中国消费金融行业进入策略分析

一、目标客户群体

二、细分市场选择

三、区域市场的选择

第三节 消费金融行业营销策略分析

一、消费金融行业产品策略

二、消费金融行业定价策略

三、消费金融行业渠道策略

四、消费金融行业促销策略

第四节 观研天下分析师投资建议