1.光伏电池片行业概述

光伏电池片,又称为“太阳能电池板”,是通过将硅片加工处理得到的可以将太阳的光能转化为电能的半导体薄片。电池片是光伏发电的核心部件,其技术路线和工艺水平直接影响光伏组件的发电效率和使用寿命。

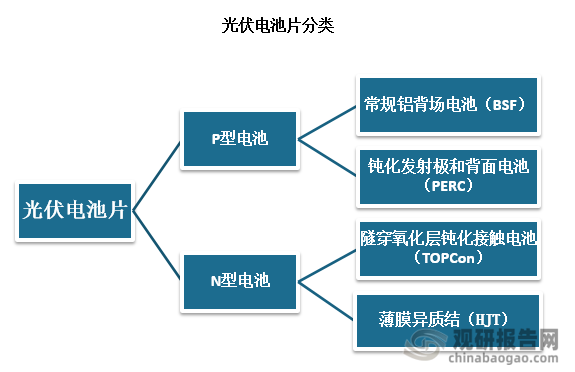

根据衬底不同,可将电池片分为 P 型电池和N型电池两类。P型电池原材料为 P 型硅片(掺杂硼),N 型电池原材料为N型硅片(掺杂磷)。P 型电池主要包括 BSF(常规铝背场电池)和PERC(钝化发射极和背面电池);N 型电池目前较主流的技术为TOPCon(隧穿氧化层钝化接触)和HJT(薄膜异质结)。

资料来源:观研天下数据中心整理

2.全国电池片产量高速增长,行业集中度进一步提升

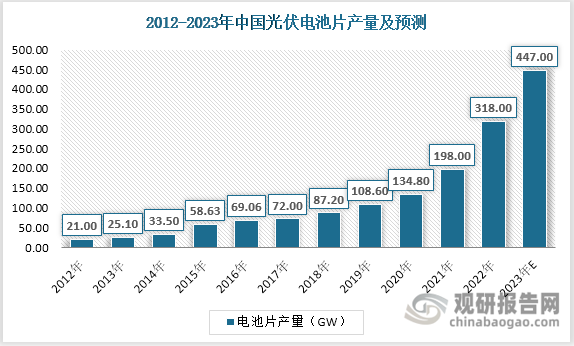

受益于光伏行业的快速发展,作为光伏发电的核心部件电池片近些年也得到了快速发展。截至2022年,全国电池片产量约为318GW,同比增长60.7%。全国电池片产量已经从2012年的21GW迅速增长到了2022年的318GW,近十年复合增长率达31.23%,预计2023年全国电池片产量将超过447GW。

数据来源:观研天下数据中心整理

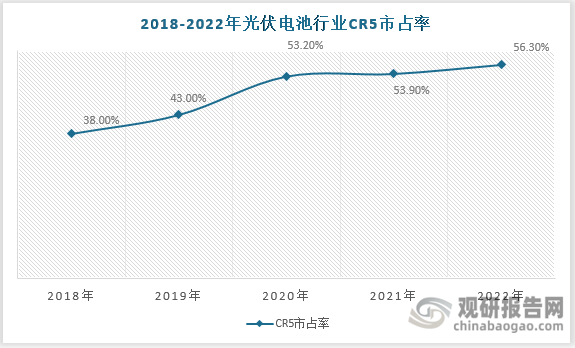

随着光伏电池片产量的高速增长,光伏行业大规模产能将进一步投放,在持续增长的市场需求和降本增效的要求下,光伏行业内具有持续创新能力、品牌优势、全球销售网络布局的企业更加受益,优势头部企业聚集效应日益显现。截至2022年,排名前五企业产量占总产量的56.3%,较上年提升了2.4个百分点。产量达5GW以上的电池片企业有17家,较上年也增加了6家,行业集中度进一步提升。

数据来源:观研天下数据中心整理

3.PECR电池市占率遥遥领先,转换效率提升有限

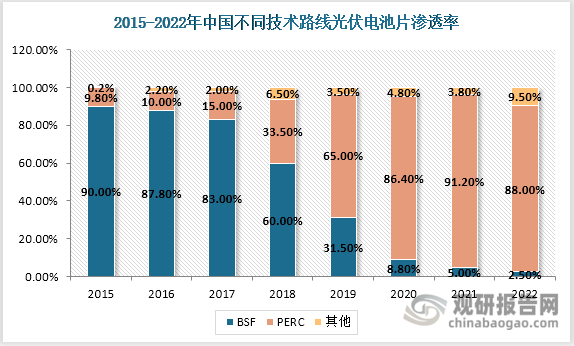

P型电池片主要有BSF电池和PERC电池两种。2015年之前,BSF电池占了总市场份额的90%,成为主流产品。但由于BSF电池背表面的金属铝膜中的复合速度无法降到200cm/s以下,只能反射60%-70%的光,容易导致大量光电损失,光电转换效率有限。于是在2016年之后,BSF电池市占率开始下滑,由2016年的87.8%下滑至2022年的2.5%。同期PERC电池出现在大众视野,发展迅速,市占率也由2016年的10%攀升到2022年的88%,得到大幅提升。其中,在2019年PECR电池市占率正式超过BSF电池,成为最主流的光伏电池技术,量产效率达22.3%。

数据来源:观研天下数据中心整理

之所以PERC电池能取代BSF电池在市场中占有极大的份额,主要原因有两个:

第一,转换效率的提高。PERC电池背钝化叠层的设计使得其能在降低背表面复合速度的同时,提升背表面的光反射,从而提升了电池的转换效率,理论效率达24.5%,而BSF电池的理论转换效率仅为20%。第二,产线升级方便。相较于BSF电池,PERC电池只新增了背面钝化处理和激光开槽设备,产线升级十分方便,使得PERC电池能在光伏产业迅速得到大规模应用。

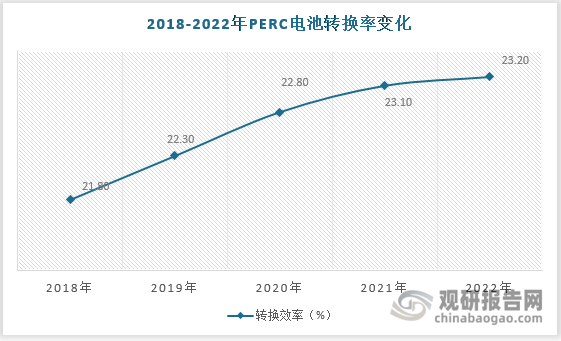

在转换效率方面,PERC电池转换效率呈逐年增长趋势。截至2022 年,规模化生产的p 型单晶电池均采用PERC 技术,平均转换效率达到23.2%,较2021年提高了0.1个百分点。目前,单晶双面 PERC 电池最高效率记录由隆基绿能于2019 年1 月创造,最高效率达 24.06%。

数据来源:观研天下数据中心整理

尽管PERC电池转换效率逐年增加,但从理论极限效率来看,P 型单晶硅PERC电池理论转换效率极限为 24.5%,目前P 型 PERC 电池量产效率已十分逼近理论极限。若未能彻底解决以P 型硅片为基底的电池富有硼氧对所产生的光至衰减的问题,PERC电池很难再取得进一步突破,效率提升空间十分有限。

4.N型电池具备技术优势,未来有望超越P型成为主流

当前,P型电池转换效率接近理论极限,为了追求更高的转换效率,电池片市场面临技术革新,N型电池应运而生。2021年,N型电池技术被频繁提及,但更多停留在实验室效率层面,生产成本较高,量产规模较少。2022年,N型电池技术进一步突破,走出了实验室,开启了量产元年,N型电池市场占比有所提升,由2021年的3%扩大到2022年的9.1%。

与P型电池相比,N型电池在电池片结构、光衰致减反应、弱光响应等方面,具备着较大的技术优势。

P型电池与N型电池对比

| P型电池 | N型电池 | |

| 电池片结构 | 少子为电子,硅片中杂质对电子的捕获多,寿命短 | 少子为空穴,电池片表面复合速率低,寿命寿命较长 |

| 光衰致减反应 | 硼含量高,极易与氧发生反应,容易发生光衰致减反应 | 硼含量低,主要掺杂的是磷元素,极大避免了硼氧反应,有效降低了光电损失,光衰致减反应趋于零 |

| 工作温度 | 高,容易功率损耗 | 低,较常规单玻组件低3-9℃,红外透过率高,减少了温度提高带来的功率消耗 |

| 弱光响应 | 较差,辐射强度低时工作效率低 | 好,在辐照强度低于 400W/m2 的阴雨天及早晚仍可发电。 |

| 理论转换效率 | 24.5% | 28.7% |

资料来源:观研天下数据中心整理

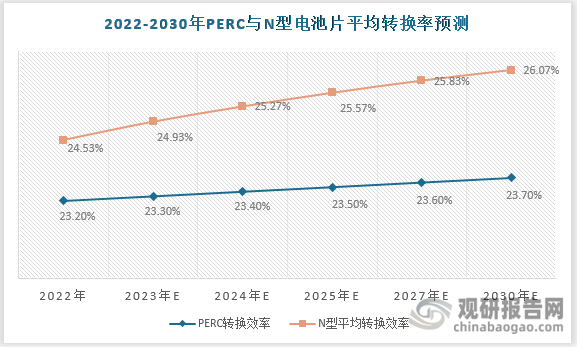

也正因为技术上的优势,N型电池较P型电池有突破性提升,2022年P型电池平均转换率只有23.2%,理论极限为24.5%。而n 型电池平均转换效率达到24.5%,较2021 年提升了0.4个百分点,理论极限为28.7%,未来还有较大提升空间,有望超P型成为主流。

数据来源:观研天下数据中心整理

5.厂商纷纷布局N型电池市场,TOPCon备受青睐

P型电池技术的落后导致厂商们纷纷将目光投向N型电池市场,N型正成为各大厂商的核心竞争力。目前,晶科能源、隆基绿能等光伏行业龙头企业已开始推进N型电池产业化生产,还有许多厂商在2023年均有计划投建N型电池项目,争取在N型电池市场占有一席之地。

2022年部分厂商在建及规划N型电池投产项目

| 公司名称 | 2022年末产能(GW) | 在建及规划产能(GW) | 产能详情 | 细分领域(技术路线) |

| 晶科能源 | 24 | 17.5 | 海宁8GW+在建11GW;合肥16GW;楚雄在建6.5GW | TOPCon |

| 天合光能 | 0.5 | 43 | 宿迁8GW在建;西宁10GW在建;淮安15GW规划 | TOPCon |

| 晶澳科技 | 1.4 | 25.5 | 宁晋1.3GW+在建5.5GW;曲靖在建10GW;扬州10GW规划 | TOPCon |

| 通威股份 | 9.5 | 16 | 1 GW中试线在建;眉山8.5 GW;天府新区在建16 GW | TOPCon |

| 阿特斯 | -- | 10.2 | 宿迁在建10 GW;0.2 GW中试线在建 | TOPCon |

| 润阳股份 | -- | 10 | 盐城10 GW规划 | TOPCon |

| 中来股份 | 7.6 | 12 | 中来光电2.1 GW;台州1.5 GW;山西4 GW +在建12 GW | TOPCon |

| -- | 10 | 衢州10 GW规划,生产单晶IBC | XBC | |

| 协鑫集成 | -- | 30 | 乐山10 GW规划;芜湖在建10 GW +规划10 GW | TOPCon |

| 华晟 | 2.7 | 27.5 | 安徽宣城2.7 GW +在建7.5 GW +规划10 GW;无锡在建5GW;大理规划5 GW | HJT |

| 金刚玻璃 | 1.2 | 4.8 | 吴江1.2 GW;酒泉在建4.8 GW | HJT |

| 爱康科技 | 0.98 | 21.2 | 湖州0.82 GW +在建1.2 GW +规划8 GW;泰州0.16 GW +在建2 GW +规划4 GW;赣州在建6 GW | HJT |

| 隆基绿能 | 0.2 | 1.2 | 西咸1.2GW中试线 | HJT |

| -- | 4 | 泰州4 GW,8条HPBC生产线 | XBC | |

| -- | 30 | 鄂尔多斯30GW | TOPCon | |

| 爱旭股份 | -- | 52 | 投产ABC产线,珠海26 GW和义乌6 GW | XBC |

资料来源:观研天下数据中心整理

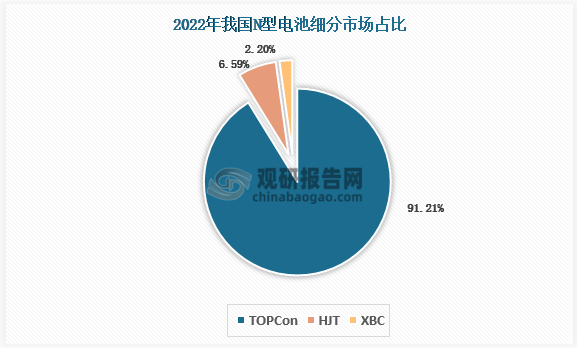

细分来看,根据技术路线不同,N型电池主要分为TOPCon单晶电池、异质结电池(HJT)和XBC电池三类。2022年在整个N型电池市场中,TOPCon市场份额占比为91.21%,HJT电池片占比为6.59%,XBC电池片占2.20%。

数据来源:观研天下数据中心整理

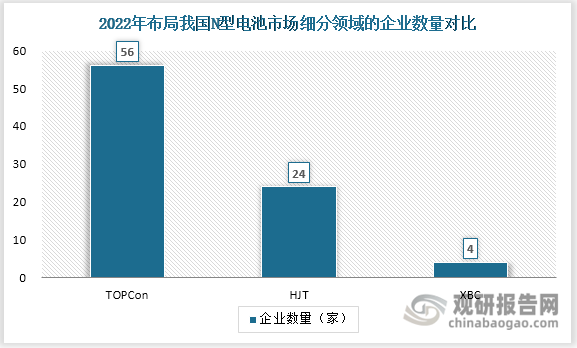

据统计,已布局TOPCon产线投资的企业有56家,产能规划达到894.5GW;布局HJT产线的企业有24家,规划产能为112GW;而布局XBC产线的企业目前仅有隆基绿能、爱旭等少数龙头企业。

数据来源:观研天下数据中心整理

由此可得,大部分企业在布局N型电池市场中更倾向于选择TOPCon。相较HJT和XBC电池,厂商更青睐于TOPCon的原因是它能与PERC产线实现兼容,可以用较低生产成本满足未来技术发展要求。因为TOPCon基本结构与PERC相似,若企业转型采用TOPCon技术,只需升级改造原PERC生产设备,即可投入生产,每GW改造在0.5亿元左右,投资成本约为2亿元每GW。且通过改造原有设备,能拉长设备使用周期,可以减少年资产折旧计提,从而减少费用支出。而HJT和XBC电池与PERC结构差异较大,P型电池生产路线不适合生产HJT和XBC,只能重新开辟新的生产路线,HJT和XBC产线投资成本均约为4亿元每GW,目前而言生产成本较高,对于大部分企业而言运营风险不可控。

截至2022年,TOPCon电池产能达到77.4GW,同比增幅近7倍。由于目前TOPCon量产效率有较大提升空间,技术还能有所突破,再加上选择布局TOPCon的企业不断增多,预计2023年底,TOPCon电池产能将达305.9 GW,成为今明两年扩产的主流路线。(ZXY)