一、我国光伏银浆行业相关政策

光伏银浆是一种电子导电浆料,主要由高纯度银粉(导电相)、玻璃氧化物(粘结相)和有机载体(有机载体)组成。

近些年来,为了推动光伏银浆行业的发展, 我国及部分省市发布了多项行业相关政策,如2022年8月工业和信息化部发布的《加快电力装备绿色低碳创新发展行动计划》提出推动TOPCon、HJT、IBC等晶体硅太阳能电池技术和钙钛矿、叠层电池组件技术产业化,开展新型高效低成本光伏电池技术研究和应用,开展智能光伏试点示范和行业应用。

我国及部分省市光伏银浆行业相关政策

| 层级 | 发布时间 | 发文机构 | 政策名称 | 主要内容 |

| 国家级 | 2021年10月 | 国家发展改革委 | “十四五”可再生能源发展规划 | 新型高效光伏电池技术。开展新型高效晶硅电池、钙钛矿电池等先进高效电池技术应用示范,以规模化市场推动前沿技术发展,持续推进光伏发电技术进步、产业升级。 |

| 国家级 | 2022年2月 | 国家发展改革委 | 关于完善能源绿色低碳转型体制机制和政策措施的意见 | 以沙漠、戈壁、荒漠地区为重点,加快推进大型风电、光伏发电基地建设,对区域内现有煤电机组进行升级改造,探索建立送受两端协同为新能源电力输送提供调节的机制,支持新能源电力能建尽建、能并尽并、能发尽发。 |

| 国家级 | 2022年8月 | 工业和信息化部 | 关于促进光伏产业链供应链协同发展的通知 | 支持企业创新应用新一代信息技术,构建硅料、硅片、电池、组件、系统集成、终端应用及重点配套材料、设备等供应链大数据平台,推广应用公平化、透明化在线采购、车货匹配、云仓储等新服务,提高供应链整体应变及协同能力。 |

| 国家级 | 2022年8月 | 工业和信息化部 | 加快电力装备绿色低碳创新发展行动计划 | 推动TOPCon、HJT、IBC等晶体硅太阳能电池技术和钙钛矿、叠层电池组件技术产业化,开展新型高效低成本光伏电池技术研究和应用,开展智能光伏试点示范和行业应用。 |

| 省级 | 2021年4月 | 山西省人民政府 | 山西省“十四五”未来产业发展规划 | 光电领域着力整合提升“铸锭(拉棒)—切片—电池—组件—应用”等光伏制造产业链,推动硅棒、切片等薄弱产业环节建设,完善光伏玻璃、银浆、浆膜、背板等材料、设备产业配套体系,推进产业集群化、产业链一体化。 |

| 省级 | 2021年4月 | 山西省人民政府 | 山西省“十四五”14个战略性新兴产业规划 | 构建以多晶硅—硅片—电池片(PERC电池/异质结电池)—电池组件—应用为核心的光伏产业链条,完善光伏玻璃、金刚线、银浆、浆膜、背板等材料、设备产业配套体系,打造全国重要的光伏玻璃生产基地和光伏制造基地。 |

| 省级 | 2021年11月 | 河北省人民政府办公厅 | 河北省建设全国产业转型升级试验区“十四五”规划 | 积极发展新能源装备,大力发展高效光伏设备、高端风电设备、氢能装备、智能电网、储能装备等,研发生产N型太阳能单晶硅制备、高效太阳能光伏电池等新一代产品,开发大型大容量风力发电机组及配套产品,加快新能源装备制造产业升级,打造新能源生产和应用装备制造基地。 |

| 省级 | 2022年4月 | 上海市人民政府 | 上海市能源发展“十四五”规划 | 推进新型高效晶硅电池发展,加快钙钛矿等新一代光伏电池的研发。 |

资料来源:观研天下整理

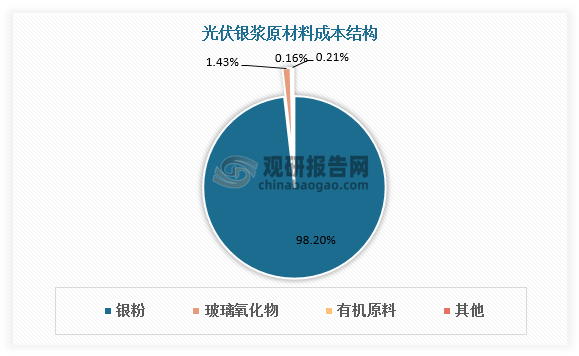

二、光伏银浆原材料成本结构

银浆生产原材料包括银粉、玻璃氧化物、有机原料等,三类主要原材料均为光伏银浆性能的重要影响因子。其中,玻璃粉的含量比例存在最优界点,过高影响银浆导电性能,过低银浆将无法渗入钝化层与硅衬底形成欧姆接触;有机原料的含量显著影响到银浆的印刷性能与印刷质量;银粉的质量则直接影响到银浆的体电阻、接触电阻等,在光伏银浆生产中起到决定性因素,占比约98%。

数据来源:观研天下数据中心整理

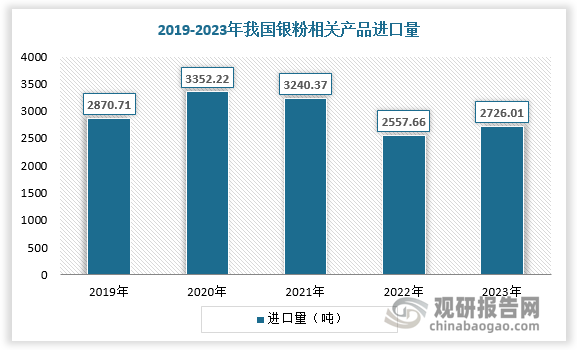

目前银粉国产化程度低,进口依赖度较高。2019-2023年我国银粉相关产品进口量保持在2500吨以上,其中2020年、2021年我国银粉相关产品进口量激增,均超3000吨,分别达3352.22吨、3240.37吨。国产银粉价格通常低于进口银粉,国产替代有助于促进银浆企业的供应链安全并降本。此外,银浆企业向上游延伸布局,提高银粉自供比例,助推银粉国产化进程并进一步降本,银粉国产替代率有望不断提升,利好光伏银浆行业发展。

数据来源:观研天下数据中心整理

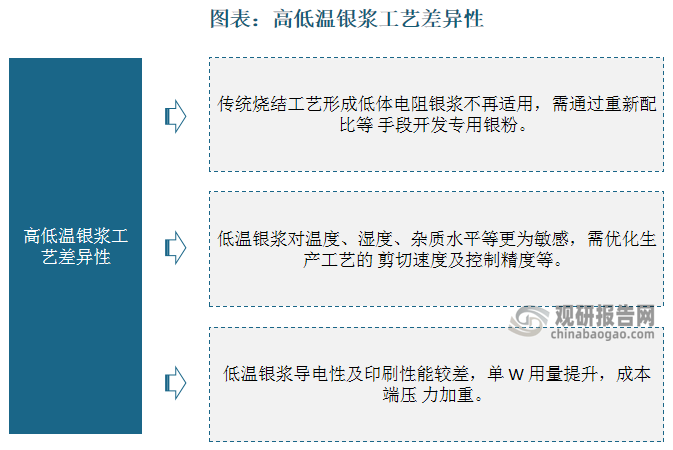

三、光伏银浆生产工艺分类

按技术路线及工艺流程,光伏银浆可分为高温银浆及低温银浆。高温银浆在500℃的环境下通过烧结工艺将银粉、玻璃氧化物、其他溶剂混合而成,而低温银浆则在200-250℃的相对低温环境下将银粉、树脂、其他溶剂等原材料混合而成。受制于技术瓶颈及成本压力,现阶段高温银浆为光伏银浆主流技术路线。

资料来源:观研天下整理

四、光伏银浆消耗量

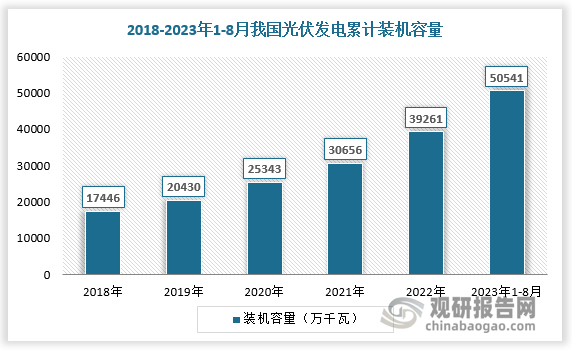

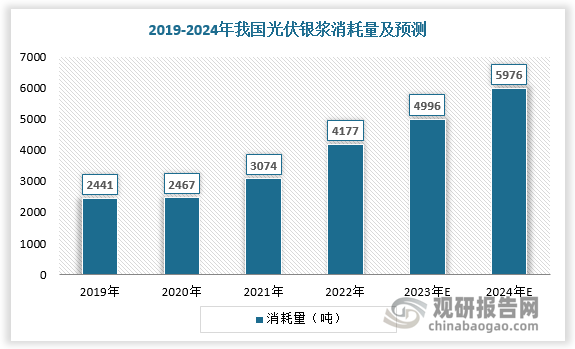

光伏银浆是制备光伏电池金属电极的核心辅材,直接影响电池的光电性能。银浆成本在光伏电池非硅成本中占比约35%,是光伏电池的第一大非硅成本。近年来随着光伏行业迅猛发展,光伏银浆消耗量增多。

数据显示,2018-2022年我国光伏发电累计装机容量由17446万千瓦增长至39261万千瓦,2023年1-8月我国光伏发电累计装机容量已超5000万千瓦,达50541万千瓦。

数据来源:观研天下数据中心整理

2019-2022年我国光伏银浆消耗量由2441吨增长至4177吨,其中正面银浆总耗量约为3000吨,背面银浆约为1177吨,。2023年、2024年我国光伏银浆消耗量分别约为4996吨、5976吨。

数据来源:观研天下数据中心整理

五、光伏银浆行业集中度

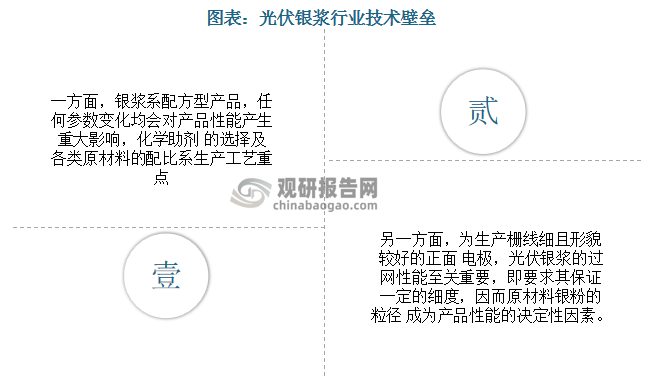

光伏银浆集金属材料、无机材料、高分子材料、纳米科学于一身,其制备过程关键在于配方的调配及产出产品的粒径,技术壁垒较高,需要厂商具备长期的积累与经验,因此光伏银浆市场较为集中。

资料来源:观研天下整理

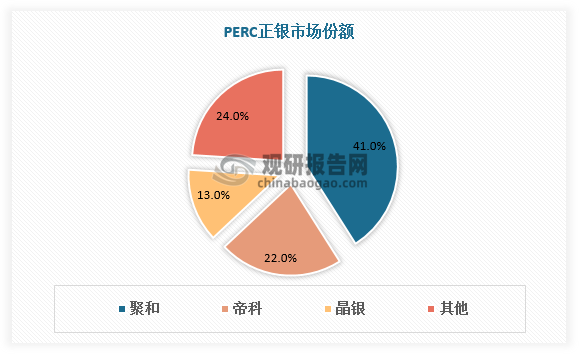

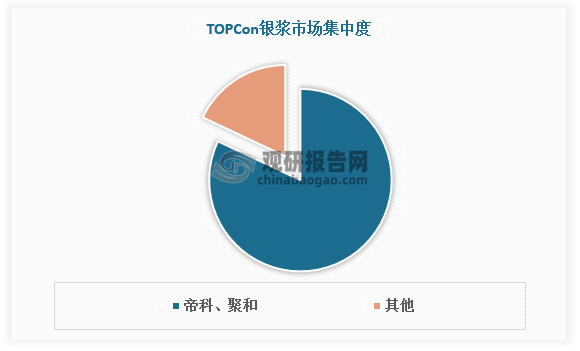

根据数据,PERC正银方面,国产正银中聚和、帝科和晶银分别占比41%、22%、13%;TOPCon银浆方面,TOPCon银浆技术难度更高,目前能批量供应的厂商不超过10家,竞争格局更优,23年TOPCon银浆排名前二的帝科、聚和的市占率合计达80%以上,集中度明显高于PERC正银。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

六、光伏银浆行业代表企业

我国光伏银浆行业起步较晚,此前市场份额长期被杜邦、贺利氏等国外企业占据。近年来,国产光伏银浆发展加速,综合竞争力不断加强。在国产企业替代浪潮中,帝科股份、苏州固锝、聚和材料等企业脱颖而出,已经打破了国外厂商垄断的局面。

我国光伏银浆行业相关企业情况

| 公司简称 | 成立时间 | 是否上市 | 企业介绍 |

| 苏州固锝 | 1990年11月 | 是 | 苏州固锝电子股份有限公司是中国电子行业半导体十大知名企业,主要产品包括最新封装技术的无引脚集成电路产品和分立器件产品、汽车整流二极管、功率模块、整流二极管芯片、硅整流二极管、开关二极管、稳压二极管、微型桥堆、军用熔断丝、光伏旁路模块等共有50多个系列、1500多个品种。 |

| 儒兴科技 | 2000年7月 | 否 | 广州市儒兴科技股份有限公司主要从事光伏电子浆料的研发、生产和销售,主要产品为晶硅太阳能电池银浆和铝浆。 |

| 匡宇科技 | 2004年12月 | 否 | 上海匡宇科技股份有限公司位于上海市张江高科技产业东区,是一家专业从事太阳能电池正面导电银浆的研发、生产和销售的技术企业。 |

| 聚和材料 | 2015年8月 | 是 | 常州聚和新材料股份有限公司已成为全球领先的光伏导电浆料科技企业,主营业务包括半导体材料、电子原料及产品、电子元器件、环保节能材料、电子浆料的生产、销售和研发;电子科技及环保节能材料领域内的技术开发、技术转让、技术咨询、技术服务等。 |

| 光达科技 | 2010年3月 | 否 | 浙江光达电子科技有限公司是一家光伏银粉银浆一体化研发生产商,主要从事光伏领域银粉、银浆一体化研发和生产,致力于自主研发核心的关键原材料及相关技术,目前主要产品有晶硅太阳能电池正/背面电极浆料、 高性能导电银粉、低温导电浆料和片式电子元件浆料等一系列电子浆料。 |

| 帝科股份 | 2010年7月 | 是 | 无锡帝科电子材料股份有限公司总部位于中国无锡·宜兴,在上海、无锡、宜兴设有研发与创新中心,在深耕光伏金属化与互联的同时,积极拓展产品在半导体电子领域的应用,逐步构建并形成了丰富的电子材料产品组合,致力于推动半导体电子封装材料的国产化。 |

| 上海银浆 | 2012年8月 | 否 | 上海银浆科技有限公司致力于光伏电池的关键原材料——导电银浆的品质升级,促进导电银浆国产替代,光伏发电系统效用提升,为我国光伏产业于世界舞台上实现跨越式发展砥砺潜研。 |

资料来源:公开资料、观研天下整理

从企业业绩来看,2023年前三季度苏州固锝(002079)实现营业收入28.18亿元,同比增长16.07%,归母净利润为8284万元,同比下降58.12%;聚和材料(688503)实现营业收入73.99亿元,同比增长51.63%,归母净利润为4.408亿元,同比增长45.69%;帝科股份(300842)实现营业收入60.97亿元,同比增长133.49%,归母净利润为2.927亿 元,同比增长1968.41%。

2023年前三季度我国光伏银浆行业部分上市公司营收情况

| 公司简称 | 营业收入 | 同比增长 | 归母净利润 | 同比增长 |

| 苏州固锝(002079) | 28.18亿元 | 16.07% | 8284万元 | -58.12% |

| 聚和材料(688503) | 73.99亿元 | 51.63% | 4.408亿元 | 45.69% |

| 帝科股份(300842) | 60.97亿元 | 133.49% | 2.927亿 元 | 1968.41% |

数据来源:各公司财报、东方财富网、观研天下整理

七、光伏银浆行业相关企业动态

从企业动态来看,2023年2月,聚和材料在接受投资者调研时称,公司现有导电银浆生产产能1700吨/年,募投项目建设完成后,导电银浆产能将达到3000吨/年,能很好的满足当前及未来一段时间市场的需求;2023年7月,苏州固锝发布公告称,公司拟发行可转债募集资金总额不超过11.22亿元,募集资金扣除相关发行费用后,将用于投资太阳能电子浆料等项目,全面扩大TOPCon电池用高温银浆和异质结(HJT)电池用低温银浆产品的生产规模;2023年8月,日御光伏完成超亿元A轮人民币融资,由华能投资领投,南网基金、普洛斯建发、前海方舟、国联新创等机构跟投。

2023年10月,光达科技完成数千万元战略天使轮融资,投资方为国内某头部一体化光伏组件企业;2023年11月,帝科股份在投资者互动平台表示,受益于光伏行业发展以及下游客户N型TOPCon电池产能快速放量,公司光伏电池导电银浆尤其是N型TOPCon电池导电银浆出货量持续快速增长;2023年12月,帝科股份发布公告,为完善公司主营产品光伏导电银浆产能布局,满足下游光伏电池市场快速增长对光伏银浆的市场需求,公司计划投资约2亿元,拟对外投资建设年产2000吨高效光伏导电银浆生产项目;2024年1月,俊丰新材完成数千万元A轮融资,本轮融资由乾融控股独家投资,星汉资本担任长期独家财务顾问,此次融资资金将用于加大研发投入、业务拓展以及银浆产能扩张。

2023年-2024年1月我国光伏银浆行业企业动态

| 公司简称 | 时间 | 事件 |

| 聚和材料 | 2023年2月 | 聚和材料在接受投资者调研时称,公司现有导电银浆生产产能1700吨/年,募投项目建设完成后,导电银浆产能将达到3000吨/年,能很好的满足当前及未来一段时间市场的需求。 |

| 苏州固锝 | 2023年7月 | 苏州固锝发布公告称,公司拟发行可转债募集资金总额不超过11.22亿元,募集资金扣除相关发行费用后,将用于投资太阳能电子浆料等项目,全面扩大TOPCon电池用高温银浆和异质结(HJT)电池用低温银浆产品的生产规模,持续增强公司市场竞争力。 |

| 日御光伏 | 2023年8月 | 日御光伏完成超亿元A轮人民币融资,由华能投资领投,南网基金、普洛斯建发、前海方舟、国联新创等机构跟投。本轮融资的完成进一步验证了日御光伏作为N型TOPCon电池银浆头部厂商在新一代太阳能电池用正面银浆的技术实力和市场潜力。 |

| 光达科技 | 2023年10月 | 光达科技完成数千万元战略天使轮融资,投资方为国内某头部一体化光伏组件企业。 |

| 帝科股份 | 2023年11月 | 帝科股份在投资者互动平台表示,受益于光伏行业发展以及下游客户N型TOPCon电池产能快速放量,公司光伏电池导电银浆尤其是N型TOPCon电池导电银浆出货量持续快速增长。 |

| 帝科股份 | 2023年12月 | 帝科股份发布公告,为完善公司主营产品光伏导电银浆产能布局,满足下游光伏电池市场快速增长对光伏银浆的市场需求,公司计划投资约2亿元,拟对外投资建设年产2000吨高效光伏导电银浆生产项目。 |

| 俊丰新材 | 2024年1月 | 俊丰新材完成数千万元A轮融资,本轮融资由乾融控股独家投资,星汉资本担任长期独家财务顾问,此次融资资金将用于加大研发投入、业务拓展以及银浆产能扩张。 |

资料来源:公开资料、观研天下整理(ZLJ、WJ)

注:上述信息仅作参考,具体内容请以报告正文为准。

观研报告网发布的《中国光伏银浆行业发展现状研究与投资前景预测报告(2024-2031)》涵盖行业最新数据,市场热点,政策规划,竞争情报,市场前景预测,投资策略等内容。更辅以大量直观的图表帮助本行业企业准确把握行业发展态势、市场商机动向、正确制定企业竞争战略和投资策略。本报告依据国家统计局、海关总署和国家信息中心等渠道发布的权威数据,结合了行业所处的环境,从理论到实践、从宏观到微观等多个角度进行市场调研分析。

行业报告是业内企业、相关投资公司及政府部门准确把握行业发展趋势,洞悉行业竞争格局,规避经营和投资风险,制定正确竞争和投资战略决策的重要决策依据之一。本报告是全面了解行业以及对本行业进行投资不可或缺的重要工具。观研天下是国内知名的行业信息咨询机构,拥有资深的专家团队,多年来已经为上万家企业单位、咨询机构、金融机构、行业协会、个人投资者等提供了专业的行业分析报告,客户涵盖了华为、中国石油、中国电信、中国建筑、惠普、迪士尼等国内外行业领先企业,并得到了客户的广泛认可。

【目录大纲】

第一章 2019-2023年中国光伏银浆行业发展概述

第一节 光伏银浆行业发展情况概述

一、光伏银浆行业相关定义

二、光伏银浆特点分析

三、光伏银浆行业基本情况介绍

四、光伏银浆行业经营模式

1、生产模式

2、采购模式

3、销售/服务模式

五、光伏银浆行业需求主体分析

第二节 中国光伏银浆行业生命周期分析

一、光伏银浆行业生命周期理论概述

二、光伏银浆行业所属的生命周期分析

第三节 光伏银浆行业经济指标分析

一、光伏银浆行业的赢利性分析

二、光伏银浆行业的经济周期分析

三、光伏银浆行业附加值的提升空间分析

第二章 2019-2023年全球光伏银浆行业市场发展现状分析

第一节 全球光伏银浆行业发展历程回顾

第二节 全球光伏银浆行业市场规模与区域分布情况

第三节 亚洲光伏银浆行业地区市场分析

一、亚洲光伏银浆行业市场现状分析

二、亚洲光伏银浆行业市场规模与市场需求分析

三、亚洲光伏银浆行业市场前景分析

第四节 北美光伏银浆行业地区市场分析

一、北美光伏银浆行业市场现状分析

二、北美光伏银浆行业市场规模与市场需求分析

三、北美光伏银浆行业市场前景分析

第五节 欧洲光伏银浆行业地区市场分析

一、欧洲光伏银浆行业市场现状分析

二、欧洲光伏银浆行业市场规模与市场需求分析

三、欧洲光伏银浆行业市场前景分析

第六节 2024-2031年世界光伏银浆行业分布走势预测

第七节 2024-2031年全球光伏银浆行业市场规模预测

第三章 中国光伏银浆行业产业发展环境分析

第一节 我国宏观经济环境分析

第二节 我国宏观经济环境对光伏银浆行业的影响分析

第三节 中国光伏银浆行业政策环境分析

一、行业监管体制现状

二、行业主要政策法规

三、主要行业标准

第四节 政策环境对光伏银浆行业的影响分析

第五节 中国光伏银浆行业产业社会环境分析

第四章 中国光伏银浆行业运行情况

第一节 中国光伏银浆行业发展状况情况介绍

一、行业发展历程回顾

二、行业创新情况分析

三、行业发展特点分析

第二节 中国光伏银浆行业市场规模分析

一、影响中国光伏银浆行业市场规模的因素

二、中国光伏银浆行业市场规模

三、中国光伏银浆行业市场规模解析

第三节 中国光伏银浆行业供应情况分析

一、中国光伏银浆行业供应规模

二、中国光伏银浆行业供应特点

第四节 中国光伏银浆行业需求情况分析

一、中国光伏银浆行业需求规模

二、中国光伏银浆行业需求特点

第五节 中国光伏银浆行业供需平衡分析

第五章 中国光伏银浆行业产业链和细分市场分析

第一节 中国光伏银浆行业产业链综述

一、产业链模型原理介绍

二、产业链运行机制

三、光伏银浆行业产业链图解

第二节 中国光伏银浆行业产业链环节分析

一、上游产业发展现状

二、上游产业对光伏银浆行业的影响分析

三、下游产业发展现状

四、下游产业对光伏银浆行业的影响分析

第三节 我国光伏银浆行业细分市场分析

一、细分市场一

二、细分市场二

第六章 2019-2023年中国光伏银浆行业市场竞争分析

第一节 中国光伏银浆行业竞争现状分析

一、中国光伏银浆行业竞争格局分析

二、中国光伏银浆行业主要品牌分析

第二节 中国光伏银浆行业集中度分析

一、中国光伏银浆行业市场集中度影响因素分析

二、中国光伏银浆行业市场集中度分析

第三节 中国光伏银浆行业竞争特征分析

一、 企业区域分布特征

二、企业规模分布特征

三、企业所有制分布特征

第七章 2019-2023年中国光伏银浆行业模型分析

第一节 中国光伏银浆行业竞争结构分析(波特五力模型)

一、波特五力模型原理

二、供应商议价能力

三、购买者议价能力

四、新进入者威胁

五、替代品威胁

六、同业竞争程度

七、波特五力模型分析结论

第二节 中国光伏银浆行业SWOT分析

一、SOWT模型概述

二、行业优势分析

三、行业劣势

四、行业机会

五、行业威胁

六、中国光伏银浆行业SWOT分析结论

第三节 中国光伏银浆行业竞争环境分析(PEST)

一、PEST模型概述

二、政策因素

三、经济因素

四、社会因素

五、技术因素

六、PEST模型分析结论

第八章 2019-2023年中国光伏银浆行业需求特点与动态分析

第一节 中国光伏银浆行业市场动态情况

第二节 中国光伏银浆行业消费市场特点分析

一、需求偏好

二、价格偏好

三、品牌偏好

四、其他偏好

第三节 光伏银浆行业成本结构分析

第四节 光伏银浆行业价格影响因素分析

一、供需因素

二、成本因素

三、其他因素

第五节 中国光伏银浆行业价格现状分析

第六节 中国光伏银浆行业平均价格走势预测

一、中国光伏银浆行业平均价格趋势分析

二、中国光伏银浆行业平均价格变动的影响因素

第九章 中国光伏银浆行业所属行业运行数据监测

第一节 中国光伏银浆行业所属行业总体规模分析

一、企业数量结构分析

二、行业资产规模分析

第二节 中国光伏银浆行业所属行业产销与费用分析

一、流动资产

二、销售收入分析

三、负债分析

四、利润规模分析

五、产值分析

第三节 中国光伏银浆行业所属行业财务指标分析

一、行业盈利能力分析

二、行业偿债能力分析

三、行业营运能力分析

四、行业发展能力分析

第十章 2019-2023年中国光伏银浆行业区域市场现状分析

第一节 中国光伏银浆行业区域市场规模分析

一、影响光伏银浆行业区域市场分布的因素

二、中国光伏银浆行业区域市场分布

第二节 中国华东地区光伏银浆行业市场分析

一、华东地区概述

二、华东地区经济环境分析

三、华东地区光伏银浆行业市场分析

(1)华东地区光伏银浆行业市场规模

(2)华东地区光伏银浆行业市场现状

(3)华东地区光伏银浆行业市场规模预测

第三节 华中地区市场分析

一、华中地区概述

二、华中地区经济环境分析

三、华中地区光伏银浆行业市场分析

(1)华中地区光伏银浆行业市场规模

(2)华中地区光伏银浆行业市场现状

(3)华中地区光伏银浆行业市场规模预测

第四节 华南地区市场分析

一、华南地区概述

二、华南地区经济环境分析

三、华南地区光伏银浆行业市场分析

(1)华南地区光伏银浆行业市场规模

(2)华南地区光伏银浆行业市场现状

(3)华南地区光伏银浆行业市场规模预测

第五节 华北地区光伏银浆行业市场分析

一、华北地区概述

二、华北地区经济环境分析

三、华北地区光伏银浆行业市场分析

(1)华北地区光伏银浆行业市场规模

(2)华北地区光伏银浆行业市场现状

(3)华北地区光伏银浆行业市场规模预测

第六节 东北地区市场分析

一、东北地区概述

二、东北地区经济环境分析

三、东北地区光伏银浆行业市场分析

(1)东北地区光伏银浆行业市场规模

(2)东北地区光伏银浆行业市场现状

(3)东北地区光伏银浆行业市场规模预测

第七节 西南地区市场分析

一、西南地区概述

二、西南地区经济环境分析

三、西南地区光伏银浆行业市场分析

(1)西南地区光伏银浆行业市场规模

(2)西南地区光伏银浆行业市场现状

(3)西南地区光伏银浆行业市场规模预测

第八节 西北地区市场分析

一、西北地区概述

二、西北地区经济环境分析

三、西北地区光伏银浆行业市场分析

(1)西北地区光伏银浆行业市场规模

(2)西北地区光伏银浆行业市场现状

(3)西北地区光伏银浆行业市场规模预测

第十一章 光伏银浆行业企业分析(随数据更新有调整)

第一节 企业

一、企业概况

二、主营产品

三、运营情况

1、主要经济指标情况

2、企业盈利能力分析

3、企业偿债能力分析

4、企业运营能力分析

5、企业成长能力分析

四、公司优 势分析

第二节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优劣势分析

第三节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优势分析

第四节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优势分析

第五节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优势分析

第六节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优势分析

第七节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优势分析

第八节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优势分析

第九节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优势分析

第十节 企业

一、企业概况

二、主营产品

三、运营情况

四、公司优势分析

第十二章 2024-2031年中国光伏银浆行业发展前景分析与预测

第一节 中国光伏银浆行业未来发展前景分析

一、光伏银浆行业国内投资环境分析

二、中国光伏银浆行业市场机会分析

三、中国光伏银浆行业投资增速预测

第二节 中国光伏银浆行业未来发展趋势预测

第三节 中国光伏银浆行业规模发展预测

一、中国光伏银浆行业市场规模预测

二、中国光伏银浆行业市场规模增速预测

三、中国光伏银浆行业产值规模预测

四、中国光伏银浆行业产值增速预测

五、中国光伏银浆行业供需情况预测

第四节 中国光伏银浆行业盈利走势预测

第十三章 2024-2031年中国光伏银浆行业进入壁垒与投资风险分析

第一节 中国光伏银浆行业进入壁垒分析

一、光伏银浆行业资金壁垒分析

二、光伏银浆行业技术壁垒分析

三、光伏银浆行业人才壁垒分析

四、光伏银浆行业品牌壁垒分析

五、光伏银浆行业其他壁垒分析

第二节 光伏银浆行业风险分析

一、光伏银浆行业宏观环境风险

二、光伏银浆行业技术风险

三、光伏银浆行业竞争风险

四、光伏银浆行业其他风险

第三节 中国光伏银浆行业存在的问题

第四节 中国光伏银浆行业解决问题的策略分析

第十四章 2024-2031年中国光伏银浆行业研究结论及投资建议

第一节 观研天下中国光伏银浆行业研究综述

一、行业投资价值

二、行业风险评估

第二节 中国光伏银浆行业进入策略分析

一、行业目标客户群体

二、细分市场选择

三、区域市场的选择

第三节 光伏银浆行业营销策略分析

一、光伏银浆行业产品策略

二、光伏银浆行业定价策略

三、光伏银浆行业渠道策略

四、光伏银浆行业促销策略

第四节 观研天下分析师投资建议

图表详见报告正文······