1、钛材定义、种类及其产业链图解情况

钛是一种银白色的过渡金属,其特征为重量轻、强度高、具金属光泽,耐湿氯气腐蚀。从市面上产品来看,钛产品主要分为钛白粉、海绵钛和钛加工材三大类。而钛加工材即是钛材,钛加工材主要指海绵钛经熔炼形成的钛铸锭,再通过锻造、轧制和挤压等塑性方式加工而成的材料。

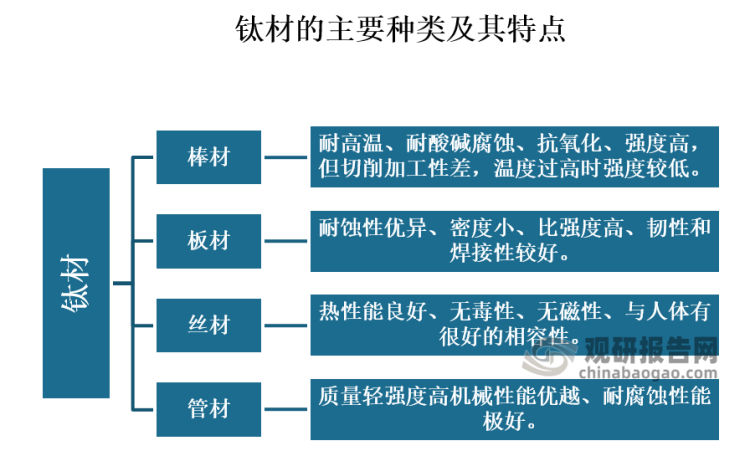

根据观研报告网发布的《中国钛材行业发展趋势分析与未来前景预测报告(2022-2029年)》显示,钛材分类来看,钛材产品按其形态主要可以分为棒材、板材、丝材、管材等细分类别,且不同形态产品的性能也有所不同。其中,棒材强度高且抗蚀性好;板材耐蚀性优异;丝材热性能良好;管材质量轻、强度高、耐腐蚀性能极好。

资料来源;公开资料整理

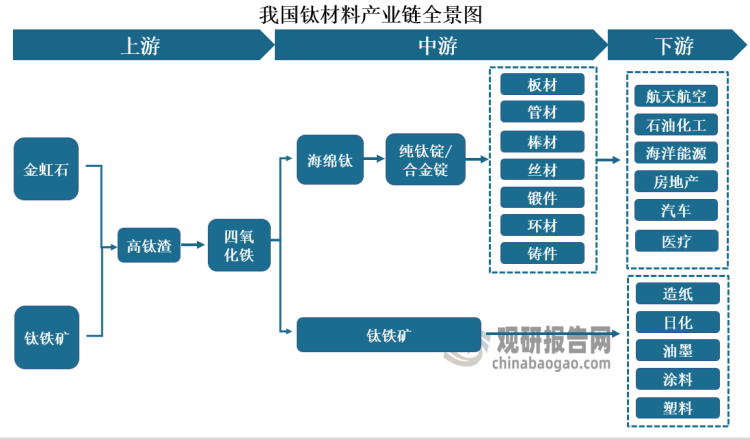

钛材料产业链方面,上游主要是原料的冶炼,其中原材料主要是金红石和钛铁矿(当前我国金红石矿资源产地41处,主要分布在河南、湖北和山西等地),将钛铁矿和金红石冶炼出高钛渣转化成四氯化钛,最终转化为海绵钛;中游则是钛材的锻造,即将海绵钛制出的钛锭转化为板材、棒材、丝材、管材和其他钛材等;下游则是为钛材的应用,凭借钛元素优良耐腐蚀性等能性能,钛材被广泛应用于化工、海洋工程、航空航天、军事、冶金、医疗、体育休闲等领域。

资料来源;公开资料整理

2、行业下游应用广泛且化工航天航空应用占比较大

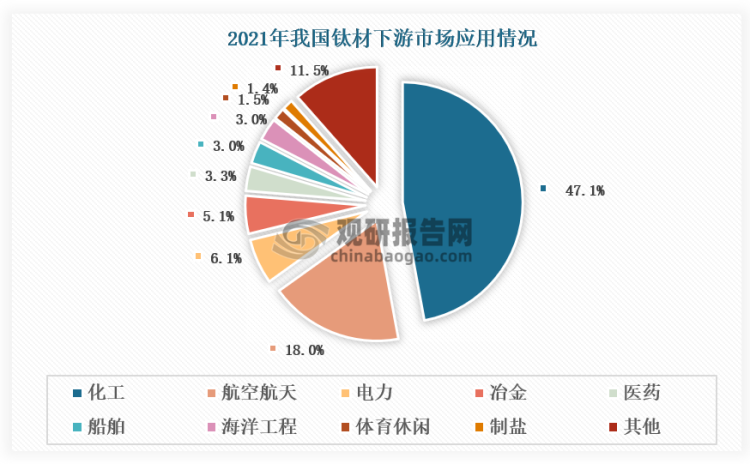

钛材其下游应用十分广泛,且其对我国化工、航天航空行业发展具有较大意义,2021年我国钛材行业下游应用市场中化工和航天航空领域应用占比分别占到约为47.1%和18%。除此之外,钛材在在电力、冶金、医药、船舶、海洋工程、体育休闲、制盐等领域应用也均有应用,应用占比分别为6.1%

、5.1%、3.3%、3.0%、3.0%、1.5%和1.4%。

资料来源:中国有色金属工业协会

3、相关利好政策频出,国内钛材行业政策环境良好

正是因为钛材行业下游应用广泛,因此其在我国国民经济发展中具有重要的地位,对国防、经济及科技的发展都具有战略意义,是国民经济发展和产业升级换代的基础产业,也是支撑尖端科学技术进步的重要原材料产业。所以,一直以来我国都极为重视钛材行业的发展,并频频发布相关政策鼓励钛材的生产及应用,具体如下表所示:

2016-2021年我国钛材行业部分相关政策情况

| 时间 | 文件名称 | 相关内容 |

| “十三五”国家战略性新兴产业发展规划 | 重点打造增材制造产业链,突破钛合金、高强合金钢、高温合金、耐高温高强度工程塑料等增材制造专用材料。 | |

| 2016年12月 | 新材料产业发展指南 | 提出到2020年,先进基础材料(包括钛合金)总体实现稳定供给,关键战略材料综合保障能力超过70%;以先进基础材料关键战略材料、前沿新材料为发展方向并提出加快重点新材料初期市场培育。 |

| 2018年3月 | 新材料标准领航行动计划(2018-2020年) | 研制高端装备用特种合金“领航”标准,开展深海油气钻采、集输系统用耐蚀合金、钛合金等特种合金及关键部件标准研究,形成相应材料技术标准和使用规范。 |

| 2019年10月 | 产业结构调整指导目录 | 重点支持钛及钛合金材料发展,用于航空航天、核工业、医疗等领域高性能钨材料及钨基复合材料。 |

| 2021年6月 | 关于做好2021年关键核心技术产业化“揭榜挂帅”项目揭榜工作的通知 | 钛及钛合金产业链被列入陕西省关键核心技术推广项目,宝鸡钛业股份有限公司负责航空用镇合金挤压型材制备技术。 |

资料来源:公开资料整理

4、我国钛材产量快速增长并成为全球钛材生产大国

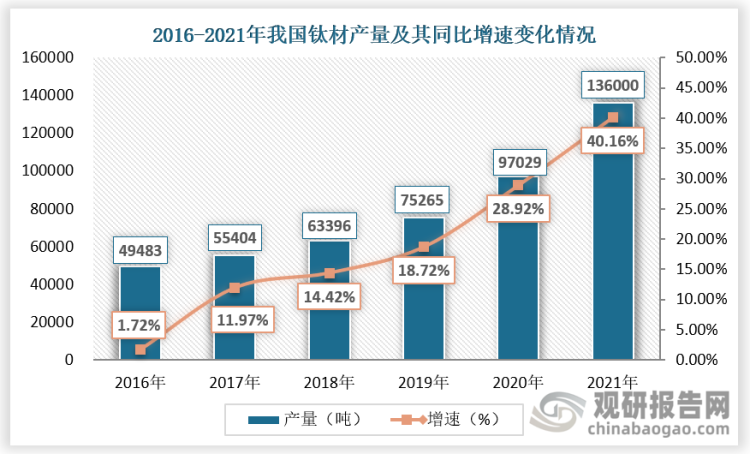

当前全球范围内仅美国、俄罗斯、日本、中国四个国家掌握了完整的钛工业生产技术,我国作为其中之一,近些年来在国内钛材行业政策环境持续利好背景下钛材产量快速增长。根据数据显示,2016年我国钛材产量约为49483吨;到2019年其产量便增长至75264吨,较上年同比增长约为18.72%;即使是在2020年和2021年全球疫情爆发、世界经济下行、钛材需求最大的波音、空客等国际航空企业订单大幅减少情况下我国钛材产量也并未受到较大影响,截止至2021年我国钛材产量已经增长到136000吨,同比2020年增长高达40.16%。而且当前我国钛材产量已经占全球钛材产量的50%以上,成为全球钛材生产大国。

数据来源:中国钛锆铪协会、观研天下整理

5、行业板材产量占比最大,棒材管材产量大幅增长

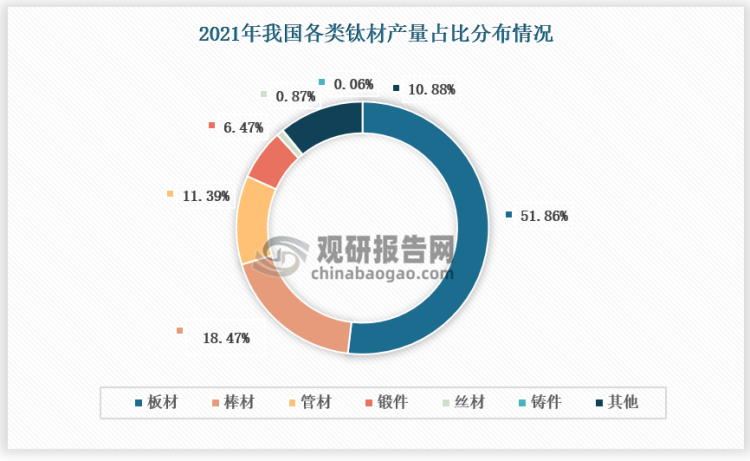

我国钛材行业生产结构来看,板材一直都是行业的主要生产种类,其次便是棒材和管材。根据数据显示,2021年我国钛材行业板材产量高达70130吨,占钛材总产量的51.6%;棒材产量约为24974吨,占钛材总产量的18.47%;管材产量15402吨,占钛材总产量的11.39%。

资料来源:中国有色金属工业协会、观研天下整理

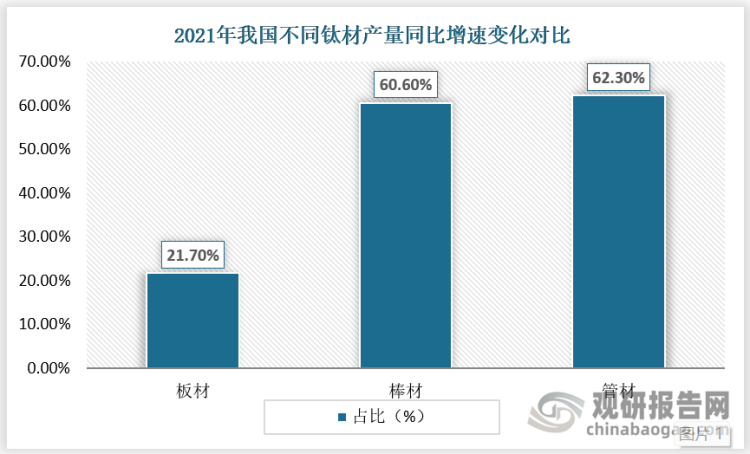

对比钛材各类细分类别产量增速来看,在2021年我国棒材和管材产量实现较大幅度的增长。与板材相比,棒材耐高温、耐酸碱腐蚀、抗氧化、强度高,主要有应用于航空动机低温部分、飞机喷管、机身机架、叶轮等零件,而管材则是质量轻强度高机械性能优越、耐腐蚀性能极好,主要应用于飞机发动机压气机部件、火箭或导弹和高速飞机的结构件等。近年来全球极寒极热恶劣天气频发,航空航天领域产品对钛材品质要求变得越来越高,再加上全球高端装备制造行业的发展,使得钛棒材、钛管材市场需求增长,而我国作为全球钛材生产大国,相应的国内钛材行业棒材、管材产量大幅增长。2021年我国棒材和管材产量较上一年同比增幅分别高达60.6%、62.3%,是板材产量同比增速的近三倍。

资料来源:中国有色金属工业协会、观研天下整理

6、行业贸易逆差转为贸易顺差,中高端钛材仍大有可为

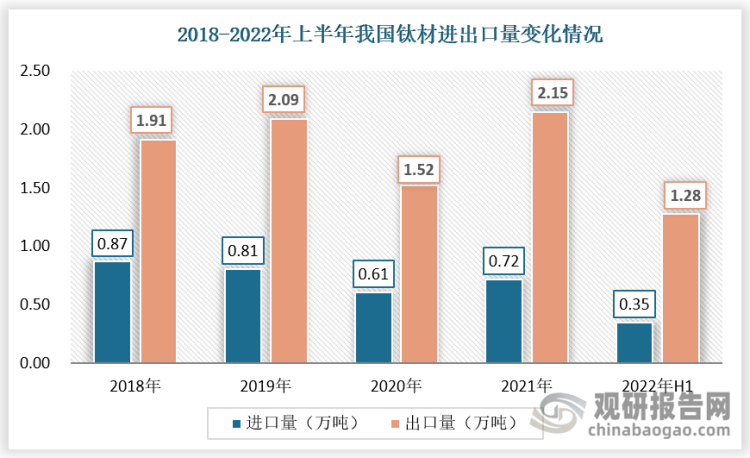

对外贸易方面,我国作为全球钛材生产大国,国内钛材产量占到全球钛材产量一半以上的同时我国钛材也大量出口到国外,且国内钛材出口量一直远大于进口量,且随着国内钛材在国际中的认可度的提升,其出口量呈现增长态势,进口量呈现下降态势。根据数据显示2018年我国钛材进口量和出口量分别为0.87万吨和1.91万吨;到2021年其进口量则下降至至去0.72万吨,出口量则是增长至2.15万吨。

资料来源:海关总署、观研天下整理

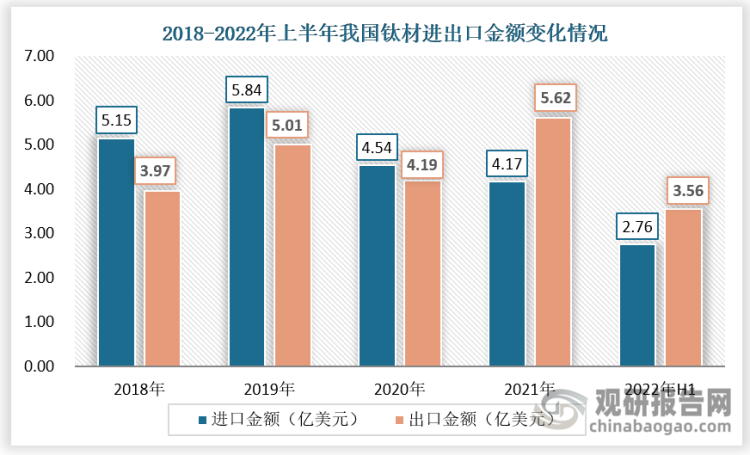

近些年来随着国内钛材加工工艺的不断提升,国内钛材在中低端方面已能实现自给自足,且随着国内钛材行业国际中认可度提升,钛材出口量增长、进口量下降,国内钛材进口金额大于出口金额局面被扭转,行业也从贸易逆差转变为贸易顺差局面。在2020年我国钛材进口金额约为4.54亿美,同期出口金额小于进口金额,约为4.19亿美元;到了2021年随着国产钛材产量及出口量的增长其出口金额也增长至5.61亿美元,同期进口金额下降至4.17亿美元,行业贸易开始呈现顺差局面。截止2022年上半年我国钛材出口金额为3.56亿美元,进口金额为2.76亿美元,顺差局面延续。

资料来源:海关总署、观研天下整理

钛材作为新材料之一,随着全球高端制造业不断发展,其在全球范围内需求都较为旺盛,此背景下国内钛材产量快速增长,而且,近两年来国内钛材行业贸易逆差局面逐渐变为顺差局面。尽管如此,但是在钛材需求的逐步高端化背景下,由于技术受限,我国高端钛材市场依旧存在很大的缺口,进口依赖度高,国内钛材行业供需结构仍有待进一步改善空间。在国民经济结构战略性调整以及产业转型升级背景下,钛材行业在航空航天、大飞机、石化、信息技术、高端装备制造、深海等产业上仍有较大的发展空间,且国内对高端钛材的需求也将越来越多,因此未来我国钛材行业中高端钛材仍将大有可为。(LQM)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。