当前我国动力电池领域正在进行一场“技术大战”,在电池的封装形式等方面也在如此,圆柱、方形硬壳电池以及软包电池争相斗艳。所谓软包电池,是相比圆柱和方形这两种硬壳电池的一种叫法,其内部组成(正极、负极、隔膜、电解液)与方形、圆柱锂电池的区别不大,最大的不同之处在于软包电池采用铝塑复合膜作为外壳,方形和圆柱电池则采用金属材料作为外壳。

我国软包动力电池优势、劣势情况

| 优势 | 劣势 |

| 能量密度高,三元软包动力电池单体电芯能量密度比三元方形动力电池平均高10%-15%。 | 工艺上更为复杂,封装环节等较难控制,容易发生鼓胀等问题,使得产品一致性较差,这对企业的技术水平、制造工艺等提出了更高的要求 |

| 安全性能好。三元软包动力电池在铝塑膜软包封装下,如果发生电池热失控,一般胀气释放热量,最多只会鼓气裂开;而方形、圆柱电池由于采用硬壳包装,热量无法释放,内部压力较大,则会引起爆炸。 | 三元软包动力电池成组效率相对较低,且成本高。软包电池电芯的自我保护性较差,在出现极端情况时容易被刺穿,因而在电池包环节需要加入金属防护层等给予更多的保护,会带来成本提升的问题。 |

| 三元软包动力电池具备容量大、内阻小的电化学性能优势。三元软包动力电池由于内阻较小,可以极大的降低电池的自耗电,提升电池倍率性能、循环寿命,产热量小。 | 软包动力电池使用寿命不确定。一般电动汽车的整车寿命是十年以上,软包电池铝塑膜的寿命还没有得到验证,成组后能不能达到整车寿命时间是不确定的。 |

| 在模组和电池包层面,三元软包动力电池的空间布局更为灵活,可以呈矩形或T字形布局,能够满足更多车型对动力电池的空间要求,企业可以依据自身产品设计、客户需求进行定制 | 软包电芯的供应链不完善。当前我国软包动力电池部分原材料、生产设备的采购渠道仍较为单一,相关供应商一旦出现问题,将对电池企业生产经营及产线建设,以及整车企业供货稳定性上产生不利影响。 |

资料来源:观研天下整理

一、行业市场现状

与硬壳动力电池相比,软包动力电池具有能量密度高、安全性能好、容量大等优势。目前,该电池凭借着其优势在全球范围逐渐渗透,无论是大众、奥迪、奔驰、雷诺、日产及沃尔沃,还是通用、福特及克莱斯勒等,市场上大量的PHEV/EV车型大多采用软包动力电池。软包动力电池的出货量占比也已经由2012年的23.93%提升至2020年的55.83%,其中,2020年出货量为107.7GWh。而且,在该年全球销量前十的新能源乘用车中,有6款配的是软包电池;欧洲热销Top20中有15款均选用软包技术线路,当前软包动力电池在欧美、日韩国家地区渗透率较高,发展较好。

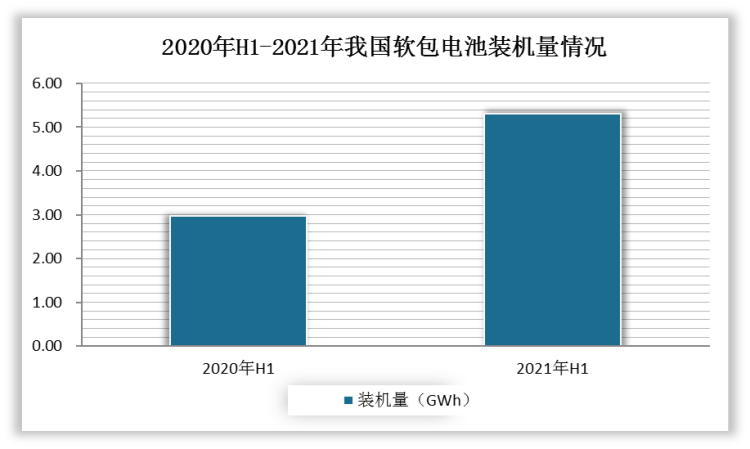

相比之下,近几年,我国国内软包动力电池发展的并不顺利,随着2019年政策补贴退坡,高成本的软包电池受到冲击,国内软包动力电池装机量占比开始下降,2020年占比甚至不到6%。尽管如此,但是2020年到2021年,我国软包动力电池的装机量还是有所增长。2021年上半年国内软包电池实现装机量约5.3GWh,同比增长78%。

资料来源:公开资料整理

根据观研报告网发布的《中国软包动力电池行业发展趋势分析与投资前景预测报告(2022-2029年)》显示,当前,我国国内企业对软包动力电池的接受度正在逐步提高,未来,我国软包动力电池行业发展仍有可为,软包动力电池的渗透率有望获得较大提升,市场增长空间广阔。

二、波特五力模型分析

1、供应商议价能力

软包动力电池的关键封装材料就是铝塑膜,铝塑膜是由铝箔、尼龙层、CPP(流延聚丙烯)构成的三层复合结构,在电池材料成本中占比10-20%。以前,铝塑膜市场主要是由日韩企业占据,合计份额在70%以上,我国软包动力电池制作厂受日韩贸易政策及成本影响较大,处于被动地位,供应商议价能力较强。

但是,自国内新纶收购T&T,紫江打破原料设备海外垄断后,国产铝塑膜的技术得到发展,本土铝塑膜领军企业在产品性能已基本与海外持平,成本上低10%-20%,性价比优势凸显。未来,随着我国铝塑膜国产化的加快和软包动力电池行业市场规模优势的建立,供应商的议价能力将被慢慢削弱。

2、购买者的议价能力

目前,我国软包动力电池企业的客户过于集中,车企粘度较差。从整车企业和锂电池企业的合作关系来看,因为锂电池对整车企业的汽车的制造非常重要,所以一般整车企业都不会只和一家锂电池企业合作。当前我国市场上锂电池行业宁德时代的市场占有率最高,与整车企业绑定关系较强。而软包电池企业产能目前也相对教小,所占市场份额也较小,很多时候只能和车企谈二供,因此下游议价方面,购买者议价能力较强。

3、新进入者的威胁

就软包动力电池行业而言,其技术和资金壁垒较高, 一方面,软包动力电池的原料上铝箔纯度等性能要求高,粘结剂成分复杂、配方保密,多需上下游协作研发,工艺上,一些大型企业具有先发优势且存在专利封锁,设备上,涂布机等核心设备精密度高,定制化周期长,研发难度大,行业技术壁垒较高。另一方面,在国家政策的指引下,电池产品的性能要求越来越高。新进入的软包动力电池玩家不仅需要花大量资本去搭线建厂,还要加大研发资金投入以保证自己的产品技术的领先性。因此可以看出行业的进入门槛较高,不会有太多的新玩家进入,新进入者威胁较小。

4、替代品的威胁

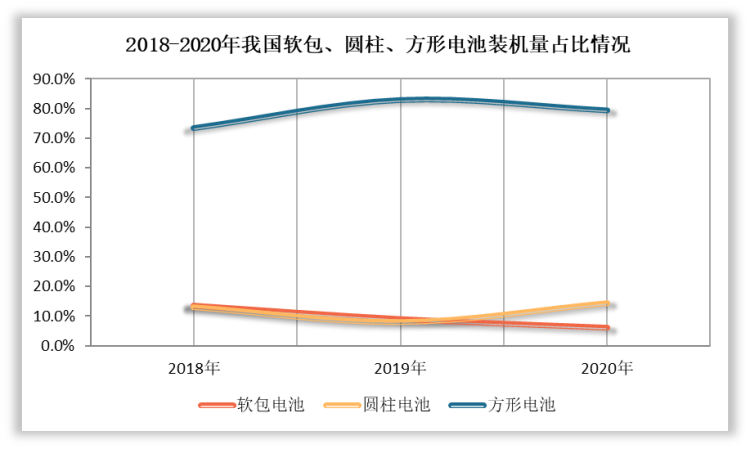

软包动力电池的替代品主要是硬壳的圆柱电池、方形电池。当前方形电池受到国内宁德时代、比亚迪等主流电池厂的青睐,一直占据着70%以上的市场份额,而圆柱电池因数码等小动力领域的需求以及去年大圆柱电池概念再次广受热度,相比之下,目前我国软包电池市场份额占比较低。2020年我国新能源汽车动力电池装机量约为64GWh,其中,方形电池装机量为50.88GWh,占比79.5%;圆柱电池装机量为9.20GWh,占比约为14.4%;软包电池装机量为3.93GWh,占比约为6.1%。可以看出,我国软包动力电池行业替代品威胁较大。

资料来源:公开资料整理

5、同业竞争者的竞争程度

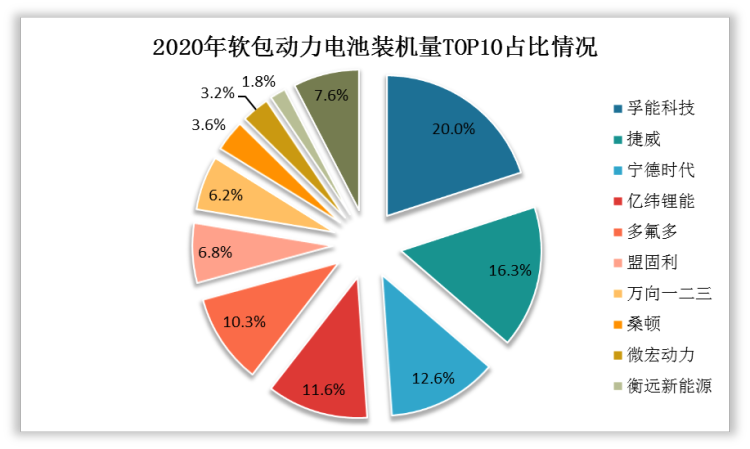

国内,目前软包动力电池行业的龙头企业是孚能科技,2020年其软包动力电池装机量市场份额占比最大,为20%,其次便是捷威,占比为16.3%,排第三的是宁德时代,占比12.6%。

资料来源:公开资料整理

通常,拥有技术与客户关系的厂商具有较高成长性和竞争力,因此行业内龙头企业孚能科技不断加大研发投入,通过技术优势卡位先机。目前公司量产电芯产品性能在全球范围内处于行业领先水平。客户方面,公司已经深度绑定广汽新能源,成为AionV车型主供,而且公司与大众合作进展顺利,还紧密绑定包括长城、一汽、江铃、长安等国内知名整车企业,海外客户方面,公司已与戴姆勒签订2021-2027年170GWh供货合同,这将有效保障公司订单和业绩持续增长,促进我国软包动力电池行业的发展。

同时,值得注意的是,方形电池领域的龙头企业宁德时代是在近两年才开始在软包电池领域发力,去年6月、7月两个月度其软包电芯装机量在市场排名甚至升到第一位。除此之外,全球软包电池装机量最大的企业LG化学目前也已经开始在我国市场批量供应软包电池,且装机量已经进入软包TOP10。

尽管目前中国市场软包动力电池整体装机量规模还较小,但行业内竞争已经是相当激烈了,各企业纷纷发力投产放量。这也从侧面反映出我国软包动力电池的前景逐步向好。而且,我国铝塑膜国产化脚步正在加快,未来随着我国软包动力电池市场规模化的扩大,供应商的议价能力将被慢慢削弱。再加上近几年来我国新能源汽车产业不断发展,行业也迎来重大发展机遇,未来行业发展仍有可为,市场爆发指日可待。(LQM)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。