一、婴幼儿配方奶粉行业竞争

1.至暗时刻

国产品牌份额大跌,外资品牌迅速扩张

70年代,国内婴幼儿配方奶粉行业尚处于空白期,诞生于1915年的婴幼儿配方奶粉是一款不折不扣的“舶来品”。

根据观研报告网发布的《中国婴幼儿配方奶粉市场发展趋势研究与投资前景分析报告(2022-2029年)》显示,国产婴幼儿配方奶粉规模化生产于20世纪80年代,并在90年代开始进入市场。1987年7月,我国国家经济委员会正式将乳制品作为主要行业发展方向和重点,国产婴幼儿配方奶粉实现了快速发展。惠氏、多美滋、美赞臣、雅培等国际婴幼儿配方奶粉品牌则于80-90年代通过成立办事处、合资、建厂等方式着手布局中国业务。

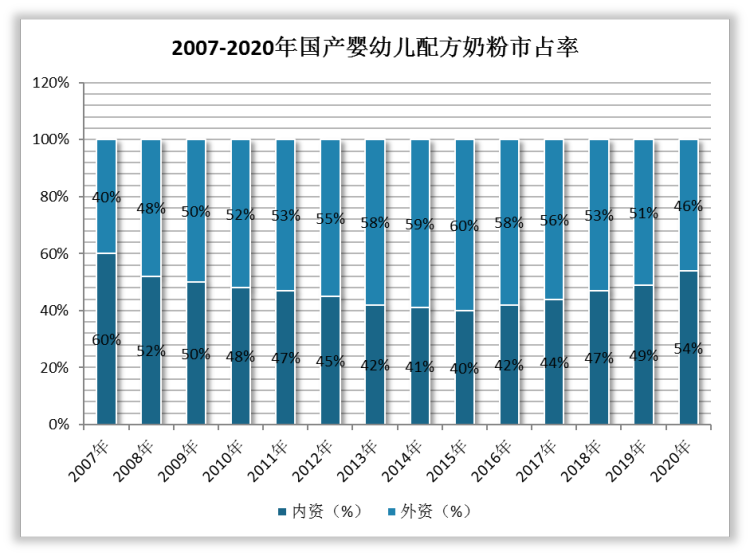

当时国际婴幼儿配方奶粉品牌的竞争力并不如国产婴幼儿配方奶粉品牌。在彼时的国产龙头三鹿的带领下,国产婴幼儿配方奶粉叱咤风云,整体份额高达60%,占市场主要地位。

成也三鹿,败也三鹿。国产品牌在快速发展之时,却在三聚氰胺上在栽了跟头。2008年,部分食用原三鹿集团(现已被圣元收购)生产的婴幼儿配方奶粉的婴儿被发现有肾结石,随后产品被发现含有化工原料三聚氰胺。覆巢之下,焉有完卵。事件爆发后,不仅三鹿形象大跌,其他国产品牌也同样面临着消费者质疑的目光。大部分品牌在很长一段时间都没缓过气来,许多消费者也表示宁愿购买昂贵的国外奶粉,也不愿意拿小孩去试错。在此情况下,国产品牌份额大跌,外资品牌快速扩张。

2.行业重启

国产婴配粉浴火重生,从渠道、品牌对外资进行围剿

事情的转机发生在2016年,这是婴幼儿配方奶粉行业政策重大转变的一年。

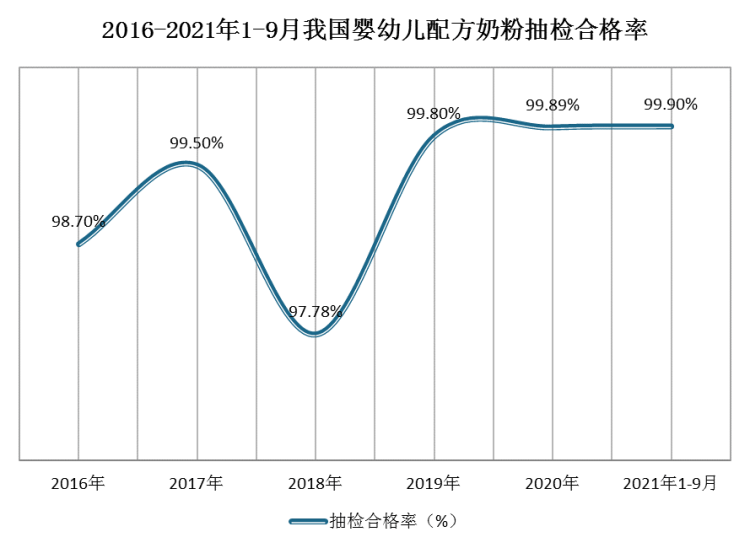

首先是2015年9月,食药监局颁布了《婴幼儿配方乳粉配方注册管理办法(试行)》的征求意见稿,规定一个产品配方只能生产一种产品,每个企业不得超过3个系列9种产品配方等;10月1日,新修订的食品安全法正式实施,将婴幼儿奶粉由备案制改为注册制,意味着我国对婴幼儿奶粉的管理上升到药品级别。2016年,国家颁布《婴幼儿配方乳粉产品配方注册管理办法》,目前中国是全球唯一一个实施配方奶粉注册制的国家,国内婴幼儿配方奶粉标准检测指标多达66项,是国外检测指标的2倍多。近几年,国产婴幼儿配方奶粉抽检合格率均在99%以上。

数据来源:国家市场监督管理总局、观研天下数据中心整理

此外,2016年的跨境电商新政提高了进口奶粉的综合购买成本,给国产奶粉带来利好。2019年6月,七部门引发《国产婴幼儿配方乳粉提升行动方案》,提出了力争婴幼儿配方乳粉自给水平稳定在60%以上的目标,同时鼓励国内企业境外收购和建设奶源基地。总的来看,我国对于婴幼儿配方奶粉行业进行严格监管,鼓励市场公平竞争并支持国产企业补短板。政策利好下国产婴幼儿配方奶粉市占率开始回升。数据显示,2018年国产婴幼儿配方奶粉市占率上升至47%,2020年其市占率回升至54%。

数据来源:观研天下数据中心整理

市场信心提升后,国产品牌又从渠道、品牌对外资婴配奶粉进行围剿。

渠道力为术。由于婴幼儿配方奶粉生意模式是B2B2C,高产业链价值加成。因此一个婴幼儿配方奶粉产品制胜的内在逻辑过程,是产品—渠道品牌—大众品牌。短中期得渠道者得天下。国产婴幼儿配方奶粉注册制加速市场集中,并且杂牌出清留出了三四线城市的份额,有利于在下线城市渠道建设较好的内资企业巩固市场地位。而外资企业在中国下沉天然具有难度。外资主要是消费品的操作模式,借助大型母婴连锁进行下沉(但大型连锁门店有限),或者多层级批发商逐层下沉(价格体系梳理难度大,越低层越没有利润),同时外资的人才管理方法、统一薪酬体系等也较难支持大规模的终端服务人员,因此可控终端、渠道利润水平、服务人员规模都难以支持其在下线市场的服务能力。此前外资企业也曾尝试下沉,但到目前来看效果都不甚理想。

品牌力为策。品牌是消费者购买奶粉时最关注的因素,占比达到29%。此前由于消费者信心丧失,国产奶粉一度面临非常严峻的生存环境。为自救,国产品牌将自己包装成外国品牌,不敢明示其国产身份。但近几年,飞鹤、君乐宝等国产奶粉品牌不再将自己“外资化”,而是将新鲜、营养、或者较高性价比的品牌形象呈现在消费者面前,自身获得快速发展的同时,也引领了其他内资企业逐步打造自己的品牌文化。国产强势品牌的崛起下,内资品牌迎来拐点。

国内外婴幼儿配方奶粉品牌渠道力及品牌力对比

| 类别 | 外资 | 内资 |

| 品牌 | 广告品牌沉淀国际背书 | 消费范围广告 |

| 渠道管理 | 大商制多层级窜货流转 | 人海战术、渠道深度服务(营销活动、会员系统)扁平化高渠道利润 |

| 渠道结构 | 一二三线城市电商占比高于行业平均大型母婴连锁+KA+电商 | 农村包围城市线下渠道高于行业平均占比母婴渠道 |

资料来源:观研天下整理

3.未来已来

我国婴配粉国产化率将继续提升

国产婴幼儿配方奶粉品牌市占率能否进一步提升?从以下因素来看,情况较为乐观。

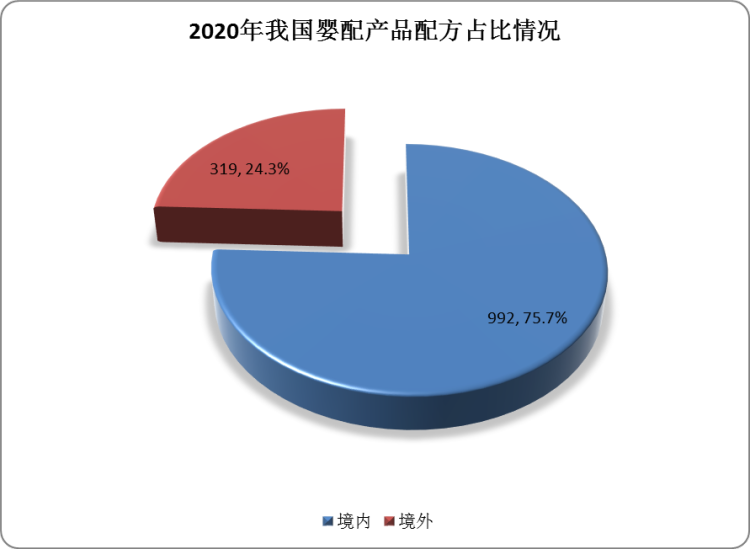

国内奶粉注册占比持续上升。奶粉注册之后行业集中度有所提升,主要体现在小品牌的份额被明显挤压,国产份额上升。近两年配方注册节奏放缓,每年新注册配方的数量不多,绝大多数为配方变更注册。截至2020年12月31日,共有440个系列1311个婴配产品配方通过注册批准。这些配方分布在169家生产工厂,其中境内的117家工厂的992个配方通过了注册,境外的52家工厂的319个配方通过了注册,国内占比上升至75.7%。

数据来源:观研天下数据中心整理

二次配方注册和新国标增加外国企业时间成本。二次配方注册和配合新国标进行的配方更改无疑将大大增加企业的现金成本、时间成本和机会成本,且对于国外厂商来说时间成本更大。对于部分产品来说,即使注册成功也要面对激烈的市场竞争,万一注册不成功将面临巨大的亏损。推测会有相当部分产品系列放弃二次注册,预计二次配方注册将进一步淘汰中小奶粉厂商和品牌。

国产婴幼儿配方奶粉进入“提质”时代。婴幼儿配方奶粉行业政策监管的脚步从未停下。随着审核力度加大,检查制度完善,国产婴幼儿配方奶粉进入“提质”时代。

在奶粉新鲜度方面,生产奶粉工艺分为干法、湿法和干湿混合法。市场对于干法、湿法和干湿混合法哪个更好有所争论,但市场主流的观点是湿法工艺采用新鲜原奶直接喷粉,产品质量更优。国产品牌中多以鲜奶为主要原料,外资品牌则多以脱脂乳粉为主要原料。相比之下,国产品牌更注重奶粉的新鲜度。

在奶粉配方方面,为了提升奶粉的口味或起到某些功能性作用,许多外资品牌添加了一些中国妈妈们认为的“敏感成分”,如白砂糖、棕榈油、香兰素、食用香精、麦芽糊精等。国产奶粉品牌则将母乳作为配方奶粉的黄金标准,很少添加“敏感成分”,其配方更加丰富、全面、安全,这也从侧面反映了国产品牌对消费者心理及需求的把握更加准确。

疫情下外资品牌业绩低迷。新冠疫情加剧了消费者对国外奶粉安全的担忧。2020年1-4月,国外奶粉在国内的销售额同比下滑15%。2021年这一情况延续,包括美赞臣在内的诸多外资品牌业绩表现出现不同程度震荡。

利洁时公布的2021年半年报显示,其营养品业务(美赞臣)上半年收入为14.27亿英镑,销售额下滑11.3%,其中美赞臣中国业务上半年收入为3.24亿英镑(约29亿元人民币),下滑幅度较整体业务更为明显。

雀巢发布的2021年度上半年财报显示,当年1-6月实现收入418亿瑞郎(约合人民币2983亿元),撇除并购和出售后增长为8.1%,是近年来增速最快的一次,当期中国部分收入也实现两位数的增长。但综合《第一财经》消息,雀巢旗下的婴幼儿配方奶粉业务却继续低迷,中国业务销售额和市场份额维持下降。

如今,海外疫情依旧严峻,预计会继续影响我国婴幼儿奶粉的进口,国外品牌业务承压,国产品牌将迎来发展机遇。

二、婴幼儿配方奶粉行业发展趋势

1.高端、超高端产品占比将不断提高

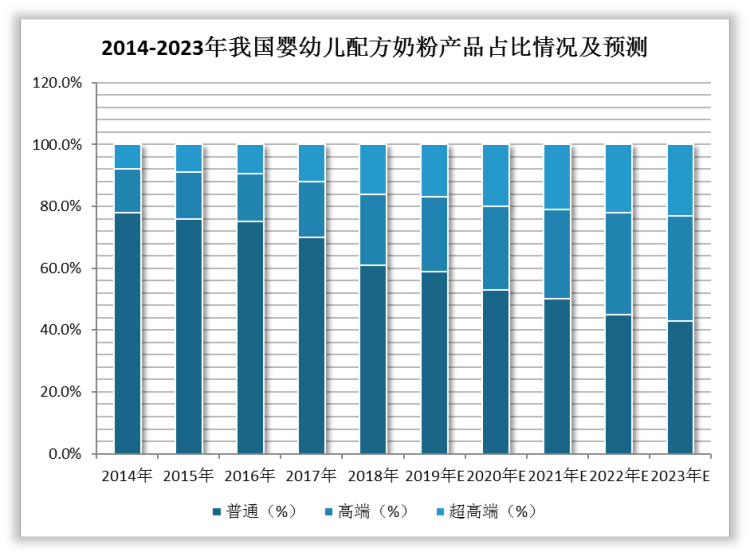

婴幼儿配方奶粉市场消费量受新增人口数及母乳喂养率的共同影响。婴幼儿人口的下滑影响了整体婴幼儿配方奶粉市场消费的基数,母乳喂养率的提升对行业规模亦有冲击。婴幼儿配方奶粉行业增速放缓,但高端和差异化产品仍维持高速增长,这是源于消费者对于婴幼儿奶粉的安全性异常重视以及中国中产阶级消费和财富在总人口中的占比迅速扩大。家庭收入增多下消费者愿意为婴儿奶粉支付一定溢价,这支撑着高端化婴幼儿配方奶粉的发展。国产奶粉想要突破,布局高端、超高端市场必不可少,预计高端、超高端婴幼儿配方奶粉产品占比将不断提高。

数据来源:观研天下数据中心整理

2.特殊婴幼儿配方奶粉需求增多

据医学统计数据显示,目前我国出生缺陷总发生率约为5.6%,2015年我国新增出生缺陷总数已达92.7万例,包括高危早产儿(34周以下或体重不超过2K G)、氨基酸代谢障碍综合征(包括蛋白过敏等)数目正逐渐增加,这些婴幼儿的成长发育都离不开特配奶粉。特殊婴幼儿增多带动特殊配方奶粉需求增长,特配奶粉将成为新蓝海。

3.羊奶粉增长空间大

与牛奶粉相比,羊奶粉营养价值更高,更接近母乳。羊奶中的脂肪球和蛋白质比牛奶的颗粒更小;蛋白凝块也相对更细更软;另外羊奶中的脂肪结构的碳链相对比较短,不饱和脂肪酸的含量相对较高,也更利于人体消化吸收,研究证实,婴儿对羊奶的消化率可达89%以上。同时,羊奶中还富含母乳中才有的上皮细胞生长因子(牛奶中不含),临床证明上皮细胞生长因子可修复上鼻、支气管、胃肠等黏膜,所以羊奶对患呼吸道、胃肠道疾患的婴幼儿,无疑是最佳食疗奶品。

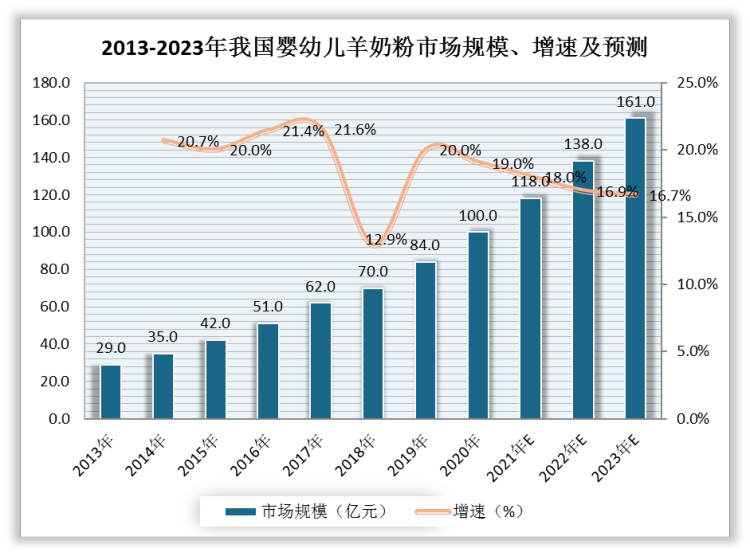

随着消费者的认识提高,羊奶粉市场增长“虽迟但快”。2008年婴幼儿羊奶粉市场规模仅3亿元左右,到2014年已经达到35亿元,此后仍以每年20%以上的速度增长,2018年婴幼儿羊奶粉市场规模已经达到70亿元左右,2020年市场规模达到百亿元。随着羊奶粉供给水平的不断提高以及消费者购买力增强,预计未来婴幼儿羊奶粉市场还有非常大的增长空间。

数据来源:观研天下数据中心整理(zlj)

4.有机婴幼儿配方奶粉将迎来春天

除了特配粉、羊奶粉,有机奶粉也在迎来春天。有机奶粉的奶源地环境天然,没有任何污染,并且在原料选择和生产过程中杜绝化学添加、减少人工干预。跟普通奶粉相比,有机奶粉更安全、更营养,给宝宝喝更加放心。新一代母婴消费群体(90、95后)更在意奶粉的品质、配方、成分及功能性,有机奶粉顺势而出,成为宝爸宝妈的选择。

近年来全球有机婴幼儿配方奶粉需求大增,市场呈现出翻番增长态势。2015年以来,全球有机婴幼儿配方奶粉(IMF)产品的数量已经从5%增长至2021年的13%;亚洲婴幼儿食品市场以每年12%的速度快速增长,目前已占全球市场份额的20%。

强劲发展势头下有机婴幼儿配方奶粉在国内市场上也迅速成长起来。纵观中国,有机婴幼儿食品同比增长超过20%,而有机婴幼儿配方奶粉的增速则高达30%。目前已有多个婴幼儿配方奶粉品牌参与角逐,如惠氏与京东超市深入合作,发力有机奶粉和大童奶粉;飞鹤研发出了全球首款有机专利OPO等慈善&公益;伊利推出首款有机婴幼儿配方奶粉“塞纳牧”等。截至2021年底,我国已批准注册30个有机奶粉系列共63个配方产品。

此外,有机奶粉利润率高,长期增长机会可期。有机奶粉属于高端产品,由于有机奶源的牧场环境和生产条件要求很高,有机奶粉的生产成本比普通奶粉高25%左右。以每罐900克装为例,生产成本大多在90-120元之间。企业生产有机奶粉的利润率可以达到20%以上,比生产普通奶粉的利润率高1倍左右。

三、总结

总体来看,现阶段婴幼儿配方奶粉内资企业在逐鹿中有更大的潜质,但仍需修炼内功,把握产业发展新方向。

随着婴幼儿配方奶粉增长放缓,行业逐步进入“存量竞争”时代,各品牌探寻新的发力点,羊奶粉、特配粉等婴幼儿配方奶粉细分市场正崛起,成为布局重点。

尽管这些领域的竞争同样激烈,但相比整体奶粉市场,还是存在可以深挖的机会。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。