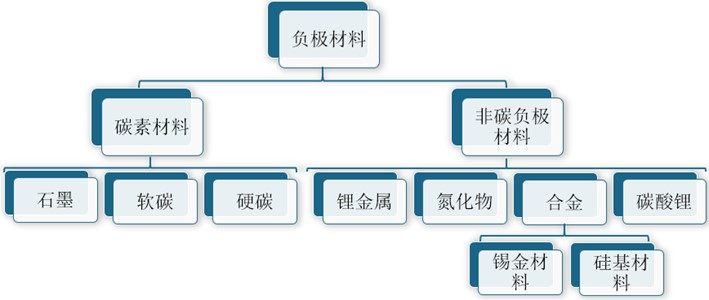

根据观研报告网发布的《中国锂电池负极材料行业现状深度研究与发展前景分析报告(2022-2029年)》显示,锂电池负极材料由负极活性物质碳材料或非碳材料、粘合剂和添加剂混合制成糊状胶合剂均匀涂抹在铜箔两侧,经干燥、滚压而成。负极材料根据负极活性物质的不同分为碳素材料和非碳负极材料;其中碳素材料可细分成石墨、软碳、硬碳,非碳素材料进一步分为锂金属、氮化物、锡金材料、硅基材料、碳酸锂。

锂电池负极材料类型

资料来源:观研天下整理

不同类型的锂电池负极材料凭借不同的性能特点应用于不同领域,人造石墨和天然石墨主要应领域是高能量密度和高功率密度的3C数码、电动车用动力电池;硅基负极应用于高能量密度电动车用动力电池……未来锂电池负极材料将更具有高容量、高能量密度、高倍率性能、高循环性能。

各类锂电池负极材料性能特点

|

|

|

比容量(mAh/g) |

首次 效率 |

循环 寿命 |

安全性 |

快充 特征 |

|

碳系负极 |

天然石墨 |

340-370 |

90% |

1000次 |

一般 |

一般 |

|

人造石墨 |

310-360 |

93% |

1000次 |

一般 |

一般 |

|

|

中间相炭微球 |

300-340 |

94% |

1000茶 |

一般 |

一般 |

|

|

石墨烯 |

400-600 |

30% |

10次 |

一般 |

差 |

|

|

钛酸锂 |

钛酸锂 |

165-170 |

99% |

30000次 |

最高 |

最好 |

|

硅 |

800 |

60% |

200次 |

差 |

差 |

|

|

锡 |

600 |

60% |

200次 |

差 |

差 |

资料来源:观研天下整理

市场现状

1、市场规模随产能释放而水涨船高

锂电负极材料是锂电池四大主材之一,2021年新能源汽车市场需求剧增,在动力电池需求强势驱动和负极材料企业受益于一体化战略布局及中高端的产品定位下,行业全年保持负极材料产能满负荷生产,2021年国内负极材料出货量达72万吨,较2020年同比增长了97个百分点,出货量几乎比上年翻一番,全球市场份额也提升至90%。其中有15万吨负极材料用于出口,较上年增长超1倍,这也是带动出货量增长的一大原因。

数据来源:GGII、观研天下整理

负极材料产品逐渐向中高端渗透,加上锂电池负极材料产量水涨船高,国内锂电池负极材料市场规模不断攀升。2021年负极材料市场规模达159.1亿元,较上年增长13.5%,2017-2021年度复合增长率为18% ,预计2022年负极材料市场规模将达180亿元左右。

数据来源:GGII、观研天下整理

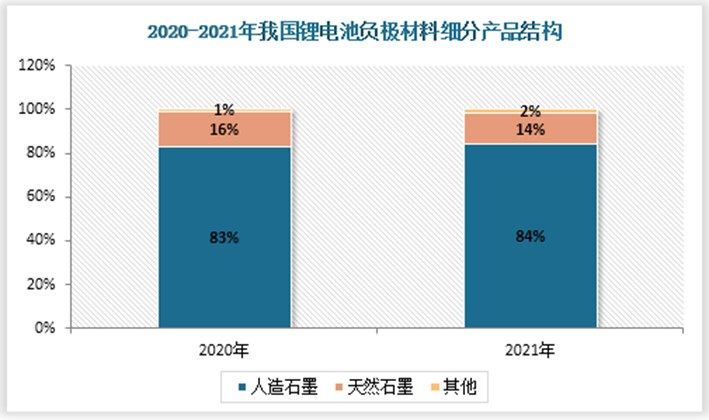

2、人造石墨仍旧是主要负极材料

从负极材料细分产品来看,人造石墨在循环性能、安全性能、充放电倍率更优于天然石墨,其多用于动力电池和中高端消费锂电,是市场主流。我国锂电池产业逐步转向人造石墨,人造石墨占比保持上升趋势,2020至2021年期间比例从83%提升至84%,稳定占据市场份额80%以上,而天然石墨占比稍下滑至14%。

数据来源:GGII、观研天下整理(PY)

竞争格局

1、已形成一大二中多小格局,竞争激烈

我国生产锂电池负极材料的公司主要有贝特瑞(835185)、璞泰来(603659)、杉杉股份(600884)、中科电气(300035)、翔丰华(300890)、凯金能源、尚太科技等,这些传统大厂和新进玩家更替融合,驱动负极材料行业发展。

根据2021年度以上负极材料企业的营业收入来看,贝特瑞总营收104.9亿元,属于该领域的龙头企业,同时也是《锂离子电池石墨类负极材料》国家标准制定者;璞泰来、杉杉股份营收均近90亿元,处于第二梯队行列;而中科电气、国民技术等营收低于50亿元,是行业第三梯队。其市场竞争主要体现在第一、二梯队企业间的竞争以及第三阶梯企业对头部企业的追赶。

我国锂电池负极材料行业主要上市公司概况

| 公司简称(股票代码) | 上市时间 | 要点 | 业务产品类型 |

| 贝特瑞(835185) | 2015/12/28 | 研发正负极材料的国家级高新技术企业 | 天然石墨负极材料、人造石墨负极材料、硅基等新型负极材料 |

| 璞泰来(603659) | 2017/11/3 | 正负极材料业务均处于地位 | 硅碳系列、人造石墨系列锂电池负极材料 |

| 杉杉股份(600884) | 1996/1/30 | 一体化锂电材料产业链布局 | 人造石墨、天然石墨、硅基负极、复合石墨 |

| 中科电气(300035) | 2009/12/25 | “锂电负极+磁电装备”双主营业务 | 石墨负极材料 |

| 翔丰华(300890) | 2020/9/17 | 国内先进锂电池负极材料领域 | 石墨负极材料 |

| 国民技术(300077) | 2010/4/30 | 主要包括集成电路和新能源负极材料领域 | 人造石墨和复合石墨负极材料 |

| 山河智能(002097) | 2006/12/26 | 负极材料新进者 | / |

| 百川股份(002455) | 2010/8/3 | 从事高新技术精细化工产品生产的专业企业 | 石墨负极材料、石墨化、针状焦 |

资料来源:公开资料整理

2021年我国负极材料出货量72万吨,龙头企业凭借技术领先、产品及产业链布局完善、国内客户并重等特色占据行业优势。其中贝特瑞以24%的市场份额拔得头筹,其出货量已连续8年处于领先地位;其次是璞泰来、杉杉股份均以15%的占比紧随其后。“四小”企业凯金能源、中科电气、翔丰华、尚太科技市场份额相近,占比分别为10%、9%、8%和7%。随着市场扩容、人才分流以及技术成熟,负极材料的竞争格局将逐渐演化,虽然头部企业也在扩容,但第一阶梯竞争更趋白热化。

数据来源:公开资料整理

2、行业集中度高且相对稳定,企业头部效应明显

近年来行业高度集中且相对稳定。2019-2021年排名仅前3的负极材料企业市场集中度均高于50%,排名前10的市场集中度达到92%的水平,企业头部效应明显。

同时由于各企业的产品定位不同导致市场出现分层,从而呈现行业格局相对分散且稳定的局面。从销售价格看,贝特瑞、璞泰来定位于中高端市场,具有价格优势,而凯金能源、中科电气、翔丰华、尚太科技偏向中低端市场,价格相对偏低。从客户看,璞泰来主要方向是高端消费电子和动力电池市场,客户有三星、LG、宁德时代;贝特瑞主要面向海外高端动力电池,主要客户是松下、LG、三星等。

数据来源:公开资料整理

3、布局负极产线,释放产能

负极材料行业景气度高涨,带来原有负极厂商加码和跨界产能的扩张,预计2022年负极市场将新增超400万吨的产能,新老企业纷纷布局负极产线,开始释放新产能。从地域看,负极产能大多布局于云贵川地区,四川已形成锂电产业集群,成为负极材料生产新基地。

2022年我国锂电池负极材料行业主要企业扩产计划

| 企业简称 | 地区 | 计划产能 | 预计投产 |

| 贝特瑞 | 云南 | 年产20万吨锂电池负极材料 | 2023年完成一期5万吨锂电池负极材料一体化生产线 |

| 贝特瑞 | 深圳 | 年产4万吨硅基负极材料 | 2023年12月底前建成投产年产15万吨硅基负极材料产能,于2028年前实现年产4万吨硅基负极材料产能全面达产 |

| 中科电气 | 贵州 | 年产10万吨锂电池负极材料 | 计划2022年7月建成2条生产线,年产石墨负极材料3万吨;2023年共10万吨全部建成达产 |

| 江西紫宸(璞泰来) | 四川 | 年产20万吨锂电池负极材料 | 2023年完成一期10万吨产线建设,2025年完成二期10万吨产线建设 |

| 杉杉股份 | 四川 | 年产20万吨锂电池负极材料 | 总建设期预计32个月,两期产能各为10万吨,2023年第一期10万吨产线正式投产 |

| 翔丰华 | 四川 | 年产6万吨高端石墨负极材料 | / |

| 凯金能源 | 四川 | 年产20万吨负极材料 | 预计2023年一期10万吨产线建成投产 |

| 凯金能源 | 江苏 | 年产20万吨锂电池负极材料 | 一期建设研磨、表面改性、低温碳化和中央仓储基地,2022年6月竣工投产;二期为物料高温碳化和超高温石墨化加工项目,预计2023年6月竣工投产 |

| 贝特瑞/福鞍控股 | 四川 | 年产10万吨锂电池负极材料前驱体和成品 | 预计2023年完成一期年产5万吨锂电池负极材料前驱体和成品生产线 |

| 贝特瑞/金贝新材料 | 四川 | 年产5万吨高端人造石墨负极材料 | 计划2022年建成投产一期2万吨高端人造石墨负极材料生产线;2024年建成投产二期3万吨高端人造石墨负极材料生产线 |

资料来源:观研天下整理

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。