一、生产工艺:原料配方改良升级为核心竞争点

光伏封装胶膜主要作用于光伏组件的封装环节,约占光伏组件成本的4%-7%。封装胶膜包裹电池片,起保护作用,再与光伏玻璃、背板等辅材,在真空环境下通过层压工艺制成光伏组件,目前电池技术路线的变迁不影响对光伏封装胶膜的需求。

胶膜是光伏组件封装的关键材料,处于光伏产业链的中游。光伏组件的运营寿命标准是25年,光伏封装胶膜的透光率、收缩率、剥离强度、耐老化等性能指标对组件的运营至关重要。如果在电站运营期间胶膜黄变、龟裂,将导致电池失效报废,直接影响组件的发电效率。因此尽管胶膜成本绝对价值不高,但是直接决定光伏组件产品质量、使用寿命等。

光伏封装胶膜的发展初期,产品品类单一,一般为透明EVA胶膜。随着技术的发展和性能的提升,光伏组件厂商越来越重视封装胶膜对于光伏发电效率提升的作用,对高品质胶膜的市场需求也越来越大。

光伏封装胶膜主要类型

资料来源:观研天下整理

从生产工艺来看,透明EVA胶膜、白色EVA胶膜及POE胶膜主要工艺流程均包括配料、混料、挤出、定型、分切、包装等,工艺大致相同,产线基本兼容,可通过技改相互转换。

胶膜生产工艺中,由于生产设备及工艺技术进步一直较为缓慢,技术难以颠覆创新,交联剂、稠剂、抗氧化剂、光稳定剂等辅助用剂的配方是决定产品质量和稳定性的核心要素,如何提升配方的性能和质量需要长时间的积累和优化,这也造就了各厂商的技术壁垒。

某品牌抗蜗牛纹EVA封装胶膜成分配比及性能参数

| EVA粒子(VA含量28%) | 95.65 | 96.4 | 96.5 | 96.6 | 96.4 | 97.05 |

| 交联剂 | 2 | 1.4 | 1.2 | 0.8 | 0.6 | 0.1 |

| 助交联剂 | 0.1 | 0.1 | 0.2 | 0.4 | 0.6 | 0.6 |

| 紫外光吸收剂(高阻型加入) | 0.4 | 0.4 | 0.4 | 0.4 | 0.4 | 0.4 |

| 紫外光稳定剂 | 0.1 | 0.1 | 0.1 | 0.1 | 0.1 | 0.1 |

| 辅助抗氧化剂 | 0.2 | 0.2 | 0.2 | 0.2 | 0.2 | 0.2 |

| 增粘剂 | 0.5 | 0.5 | 0.5 | 0.5 | 0.5 | 0.5 |

| 阻燃剂 | 0.5 | 0.5 | 0.5 | 0.5 | 0.5 | 0.5 |

| 抗酸剂 | 0.3 | 0.3 | 0.3 | 0.3 | 0.3 | 0.3 |

| 缓蚀剂 | 0.25 | 0.1 | 0.1 | 0.2 | 0.2 | 0.05 |

资料来源:观研天下整理

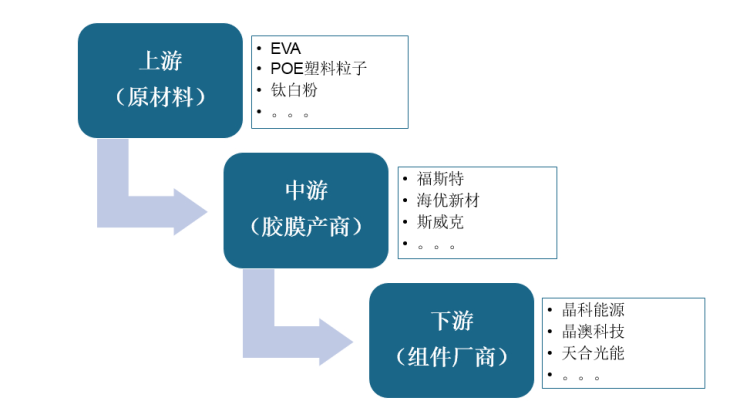

因此,EVA树脂(粒子)、聚烯烃(POE)粒子、钛白粉,以及交联剂、增粘助剂、抗老化剂等助剂为光伏胶膜的主要上游。而光伏胶膜的下游是以晶科能源、晶澳能源、天合光能为代表的主要光伏组件生产商。

资料来源:观研天下整理

二、上游:原料大量依赖进口,国产替代有望加速

1、EVA树脂

EVA树脂(乙烯-醋酸乙烯共聚物)约占光伏EVA胶膜材料成本的85%以上,其生产壁垒高、扩产周期长、转产限制多,行业供给主要依赖进口,目前,国内EVA厂商仅有斯尔邦、联泓和宁波台塑三家可批量供应光伏级料。

海外产商约占整体光伏胶膜原料市场60%的份额,主要有陶氏化学、LG化学、美国杜邦、韩华道达尔、日本三井化学等。

2、POE

聚烯烃弹性体(POE)是由乙烯和高碳α-烯烃(1-丁烯、1-己烯、1辛烯等)聚合而成的无规共聚物弹性体,兼具塑料的可塑性和橡胶的弹性,可回收利用、机械性能好,加工便捷、耐候性及耐老化性优异。

海外公司对生产POE粒子所需催化剂进行专利保护,并封锁了原料高碳烯烃的生产工艺技术,限制其转让。目前,我国光伏POE粒子完全依赖进口,陶氏化学约占42%左右的市场份额,全球其余主要生产商还包括:埃克森美孚、北欧化工、三井化学(Mitsui)、韩国LG集团、SK集团和沙特基础工业(SABIC)等。

近年来,国内企业对POE及原料辛烯的研发已突破瓶颈,其中万华化学、中国石化已经攻克POE合成过程中的主要复杂技术工艺,有望在2023、2025年各自投产,打破国外垄断局面。

此外,京博石化、茂名石化、斯尔邦石化、惠生新材料、中国化学、卫星石化等均有投建POE装置的计划,部分企业小试或中试装置已经有重要进展,未来我国自主生产的POE有望进一步替代进口。

三、中游:市场高度集中,福斯特市占过半

根据观研报告网发布的《中国光伏封装胶膜行业发展趋势分析与未来投资预测报告(2022-2029年)》显示,2021年,单玻组件封装材料仍以透明EVA胶膜为主,约占52%的市场份额,较 2020年下降4.7个百分点。2021年POE胶膜和共挤型EPE胶膜合计市场占比提升至23.1%,随着未来双玻组件市场占比的提升,二者的市场占比将进一步增大。

光伏封装胶膜主要产品情况

| 品种 | 优势 | 劣势 |

| 透明EVA胶膜 | 具有高透光率,用于玻璃与电池片粘结;原材料为EVA树脂和各种改性剂,价格相对便宜 | 抗PID性能较差,适用于单玻组件的上层,也可用于对性能要求一般的单玻组件下层。 |

| 白色EVA胶膜 | 比透明EVA胶膜增加了钛白粉等白色填料的预处理,阻隔性强、透光率低,具有高反射率,能提高组件发电功率。有着较强的抗湿热老化及紫外老化能力,抑制背板老化龟裂。 | 价格较高,适用范围小 |

| 聚烯烃(POE)胶膜 | POE胶膜具有更高的水汽阻隔率、更强的抗PID性能,可保证组件在高温高湿环境下运行的安全性及长久的耐老化性,使组件能够长效使用,是目前双面双玻组件及薄膜组件的主要封装胶膜。 | POE树脂被国外垄断,价格昂贵,在组件层压时还会产生较多气泡,导致偏片并片等不良率提升、层压时间延长 |

| 多层共挤型POE胶膜(EVA/POE/EVA) | EPE胶膜兼具POE的抗PID性能,以及EVA的高良率和层压效率,并且减少POE粒子的使用量,实现降本增效,目前主要应用于高效组件。 | 技术含量高,产量小,价格高 |

资料来源:观研天下数据中心整理

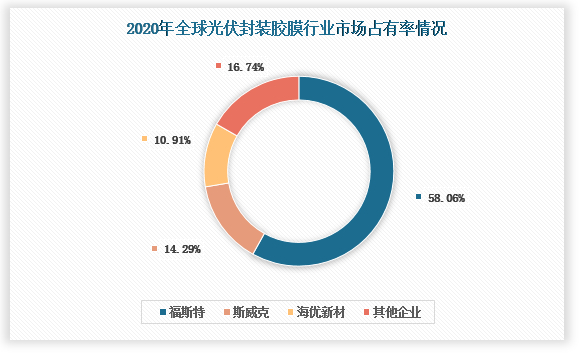

光伏胶膜行业毛利率长期锚定在合理较低水平,呈现高度集中的格局。光伏封装胶膜的主要代表厂商有:福斯特、海优新材、斯威克、上海天洋、赛伍技术等。

据数据显示,2020年,福斯特全球市场占有率过半,约58.06%,同比提升2.85个百分点;其次是斯威克(14.29%)和海优新材(10.91%)。

数据来源:观研天下整理

光伏胶膜发展大致经历了四个阶段。由于2006年以来福斯特市占率持续扩大,有垄断趋势,势必威胁到下游组件厂商的供应链的稳定。并且近年来下游组件厂商的集中度也迅速提升,对扶持自己供应链的诉求也将增加,预计未来在福斯特市占率提升空间不大,部分二线胶膜企业市占率有望提升。

数据来源:观研天下整理

数据来源:观研天下整理

四、下游:光伏装机新增加速,大幅带动光伏胶膜需求

光伏胶膜的下游包括晶科能源、晶澳科技、天合光能、韩华新能源、隆基股份、阿特斯、firstsolar、东方日升等国内外大型光伏组件生产商。

光伏胶膜的市场增长,主要受我国及全球光伏装机量的增长。随着光伏度电成本持续下降,在碳中和大背景下,光伏发电将加速替代其他传统化石能源发电方式。

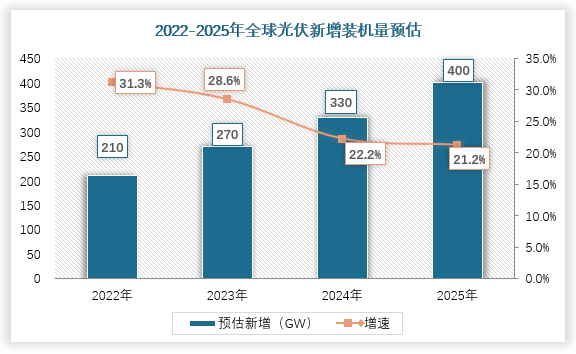

政策端的利好及全球光伏经济性逐渐凸显,预计未来十年内全球光伏新增装机都将快速增长。2021-2025年,全球光伏年均新增装机有望达到234GW,2026-2030年,新增电力需求几乎全部由清洁能源满足,光伏年均新增装机有望达到280GW。

数据来源:观研天下整理

据国际能源署权威预测,近年光伏发电将成为电力增量主体,到2025年光伏将在所有新增发电装机中占比将达到57%,在可再生能源在新增发电装机中占比将达到95%。到2050年,光伏累计装机有望超8500GW,将成为全球最大的发电来源。

潜在装机需求旺盛,2022预计全球将实现装机210GW,同比增加31.25%,对应全球封装胶膜的需求为23.56亿平米,同比增加约29.84%;2025年全球有望实现装机400GW,对应全球胶膜需求43.93亿平米,年均复合增速约24.13%。

2020-2025全球光伏胶膜需求

| 单位 | 2022E | 2025E | |

| 全球光伏装机 | GW | 210 | 400 |

| 容配比 | 1.2 | 1.2 | |

| 组件功率(M6,72片) | W | 465 | 475 |

| 组件面积(M6,72片) | 平米 | 2.17 | 2.17 |

| 单GW装机胶膜需求 | 亿平米 | 0.11 | 0.11 |

| 全球胶膜需求 | 亿平米 | 23.56 | 43.93 |

| YoY | 29.84% | 24.13% |

资料来源:观研天下整理(xlx)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。