全球化肥产品价格持续高位,双碳背景下国内化肥仍需保供

在氮磷钾三大基础肥料领域,氮肥和磷肥是我国自给自足的产品,具有相对较强的产品定价基础,钾肥资源属性极为突出,定价权基本由海外大企业掌握。2021年以来,全球轮化肥产品运行基本面表现良好,需求强势支撑、供给区域性失衡,基础化工产品涨价等多重因素共同推动了国内外化肥行业的强势运行。

从根源上,原油价格的上涨会推高农药、化肥、农膜等农资产品的价格(成本提升),粮食种植成本上升进而推高粮食价格;同时,原油价格的上涨会使得生物燃料(生物乙醇等)的需求增长,从而带动用于制造生物燃料的谷物(玉米等)的需求上升,推高谷物价格。进入2022年,受俄乌冲突影响,国际原油价格维持高位,同时俄罗斯、乌克兰是全球小麦、玉米重要出口国,俄乌冲突进一步加剧了国际粮食价格的上涨。高位运行的粮食价格会大大刺进粮食的生产运行,对于化肥的需求推动也会进一步推动。因此,多重综合因素都使得过去,现在和可预见的短期未来,化肥产品价格有望维持高位。

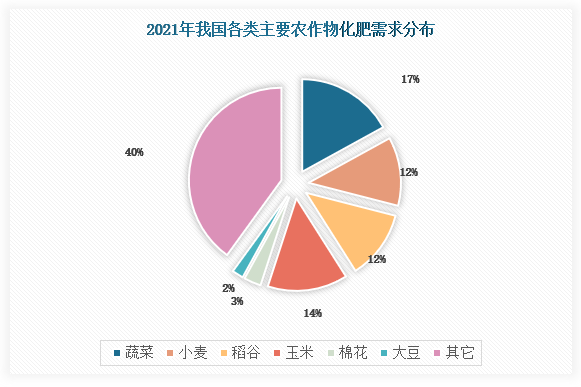

据观研报告网发布的《中国化肥行业发展深度研究与投资前景分析报告(2022-2029年)》显示,我国是全球主要的农业大国,无论是化肥单亩使用量还是种植面积皆位于全球前列,因而化肥整体使用量占全球30%以上。受到我国农作物种植结构的影响,虽然整体经济作物的单亩化肥使用量较高,但整体大田作物占据主导地位,其中三大谷物(小麦、稻谷和玉米)施用量占比达到38%。

资料来源:公开资料整理

早在2005年,我国出台化肥使用量零增长行动,带动了国内化肥需求量开始呈现下行走势,同时由于海外供给的提升,我国出口量有所下行,带动了国内过去呈现出明显的化肥行业产能过剩现象。但实际上,由于化肥行业并不是一个高壁垒行业,导致我国的化肥生产企业数量多,小规模企业众多,同时由于行业新建产能管控相对无序,导致行业持续难以形成有效的格局优化。近年来,我国针对产能过剩行业进行供给侧改革,通过环保整治和退城入园,逐步清退了部分行业内的过剩产能,行业内产能逐步下行。

自2021年以来,我国着重抓双碳政策,除了原有成本的竞争,未来还需要进一步考核能耗和碳排放等问题,存量企业也需要不断优化生产工艺,地方受到新建能耗指标的管控,也需要对现有生产企业进行综合整顿,优化格局。

但毕竟我国是农业大国,在国际化肥价格快速上涨的情况下,为了确保粮食生产所需化肥供应,国家各部委出台了一系列针对化肥稳价保供的政策,优先保障重点化肥厂的用能指标,在双碳背景下也要保障化肥生产用电用气,同时确保原料及化肥运输配送畅通,从化肥供给各个环节入手,满足化肥需求,缓解市场压力。

针对不同的化肥产品,其基本面的本质运行还是有明显差异的,所处来源不同,产品终端的表现也有明显差异:(1)磷肥核心是资源加工品,虽然有合成氨参与,但核心原材料磷矿属于资源产品,在产业链整体运行中更多突出资源属性和产业链配套;(2)氮肥核心是煤化工产品,属于能源加工类,尤其伴随着能源、行业结构政策的变化,将形成特殊的政策管控壁垒;(3)钾肥更多的是资源属性,而我国又不能实现完全自给,因而在产品运行过程中,更多的受制于全球的供需变化和贸易形势。

我国钾肥对外依赖度较高,地缘冲突导致全球钾肥价格飞涨

钾是农作物生长三大必需的营养元素之一,具有增强农作物的抗旱、抗寒、抗病、抗盐、抗倒伏的能力,对作物稳产、高产有明显作用,因此几乎每种作物都需要适量施用钾肥。全球超过一半用量的钾肥用于果蔬、谷物和油籽作物,其余主要用于棉花、咖啡、烟叶、棕榈油和糖类等经济作物的增产增收,钾肥被誉为“粮食中的粮食”。

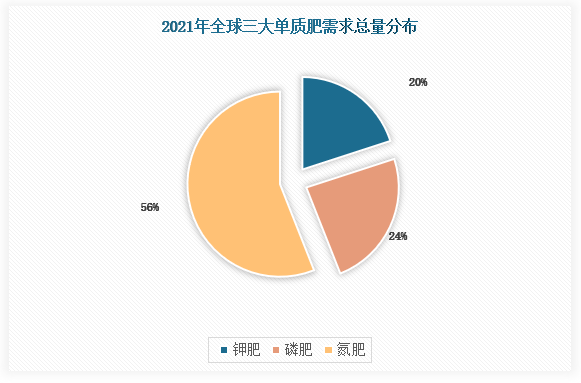

资料来源:IFA,观研天下数据中心整理

由于全球钾资源高度集中,全球钾肥行业形成了寡头垄断的产业格局。2013年以前,国际钾肥分为3大联盟:(1)BPC(白俄罗斯钾肥、乌拉尔钾肥组成的产业联盟);(2)Canpotex(加钾、美盛、加阳组成的产业联盟);(3)以色列ICL与约旦APC组成的联盟。其中Canpotex和BPC掌握全球定价话语权,形成寡头垄断格局。2013年乌拉尔钾肥以白俄罗斯钾肥违反联盟销售协议为由退出BPC后,国际钾肥定价模式洗牌。寡头销售策略从“价格优先”变为“份额优先”,钾肥价格急剧下跌,并进入长期低迷期。

钾肥主产地与需求地差异较大,导致全球钾肥大量资源消费都通过进出口贸易完成。钾肥产地主要位于东欧地区(俄罗斯、白俄罗斯)、北美地区(加拿大)、西亚地区(约旦、以色列),需求地主要位于东南亚地区(中国、印度、印度尼西亚)、拉丁美洲(巴西)、北美洲(美国),因此全球钾肥贸易量占比极高。这样的格局下,全球形势一旦出现紧张,势必容易导致供应紧张,成本提升,价格飞涨。

2020年以来,全球疫情导致各国对粮食安全重视程度显著提升,加之海运费不断上涨等影响,推动钾肥需求、价格逐步走高,加之近期欧盟、美国对白俄罗斯钾肥制裁、俄乌战争冲突影响,使得全球钾肥市场达到了10年的历史高价位。

2020年7月底,国家发改委、财政部出台《国家化肥商业储备管理办法》,将原有的中央救灾化肥储备、化肥淡季商业储备和钾肥国家储备三项制度合一。化肥储备时间覆盖全年:救灾肥储备期为5月至10月,春耕肥储备期为9月至次年4月,钾肥为全年储备。

从国家战略布局考虑,为了减少国际钾盐寡头对我国进口的限制,解决我国钾盐资源匮乏的困境和保障国家农业和粮食安全,钾肥收储是一种行之有效的方法,有效调控钾肥资源的稳定供应,形成钾肥的“蓄水池”,对保证中国农业的持续、稳定发展是很有必要的。

我国钾盐资源严重不足,钾盐资源以含钾卤水为主,95%集中在青海柴达木盆地与新疆罗布泊,目前我国在开发利用的可溶性钾资源主要有四部分:(1)青海柴达木盆地的钾资源;(2)新疆罗布泊的钾资源;(3)云南江城的固体矿资源;(4)海水苦卤的开发利用。

2021年,我国钾肥产能约860万吨/年,产量约650万吨,进口量756.6万吨,出口量22.6万吨,我国是全球最大的钾肥需求国,对外依存度超过50%,表观消费量达到1384.0万吨。

2021年我国钾肥宏观数据(万吨,%)

| 产量 | 进口量 | 出口量 | 表观消费量 | 对外依存度 |

| 650 | 756.6 | 22.6 | 1384.0 | 53.03 |

资料来源:公开资料整理

2021年6月起,欧盟、英国、美国和加拿大等陆续实施和加码对白俄罗斯的经济制裁,并涉及白俄罗斯经济命脉之一的钾肥行业。美国对白俄罗斯多家企业和实体的制裁已于2021年12月8日生效,其中就包括白俄罗斯当地唯一的钾肥生产商白俄罗斯钾肥公司。同时,对白钾贸易公司(承担出口业务)的制裁也已于2022年4月1日生效。

白俄罗斯钾肥公司是世界上最大的钾肥制造商和出口商之一,主要出口中国、东南亚、北美南美以及欧盟地区,产量约占全球钾肥总供应量的五分之一。欧盟针对2021年6月25日之后的订单出台了一系列新措施,制裁后白俄罗斯钾肥只能借道俄罗斯列宁格勒地区港口和摩尔曼斯克等港口出口,以往使用的欧盟成员国立陶宛的克莱佩达港口将对白俄罗斯关闭。

2021年各国对白俄罗斯的钾肥制裁政策

| 制裁方 | 制裁范围 | 制裁行为 |

| 欧盟 | 1.K2O含量低于40%的产品;2.K2O含量高于62%的产品;3.其他含钾元素的肥料产品 | 直接或间接进口、购买和转运白俄罗斯钾肥产品是制裁措施禁止的行为 |

| 美国 | 终止与白俄罗斯钾肥及其子公司的业务往来 | 禁止与已经列入SDN清单和被封锁清单上的人员进行交易 |

| 加拿大 | 1.K2O含量低于40%的产品;2.K2O含量高于62%的产品;3.其他含钾元素的肥料产品 | 禁止进口、购买、获取、运输或处理自白俄罗斯出口的钾肥产品 |

| 英国 | 税则号31042010、31042090、31052010、31052090、31056000,以及归在31059020或31059080含钾元素的肥料产品 | 限制直接或间接进口、获取和向第三国提供或运输原产于或位于白俄罗斯的钾肥产品 |

资料来源:公开资料整理

此外,近期俄罗斯与乌克兰之间地缘政治冲突的升级也为全球钾肥供应带来了极大的不确定性。俄罗斯同样也是全球钾肥的主要生产出口国之一,出口量位列全球第三。俄乌冲突加剧后,欧盟已批准了包括全面禁止进口俄罗斯钾肥等针对俄罗斯的制裁措施,同时俄罗斯已被剔出SWIFT系统,俄乌冲突或将导致俄罗斯面临来自北约及其他国家的进一步制裁,使得全球钾肥供给进一步收缩。

我国磷矿石过度开采严重,环保限产使得磷肥供给持续收缩

据联合国粮食及农业组织(FAO)统计,全球生产磷肥的国家在60个左右,包括中国、印度、美国、俄罗斯、摩洛哥、沙特阿拉伯、巴西和印度尼西亚等。其中磷肥生产量top8国家的合计生产量占总产量约80%,表现出较高集中度。

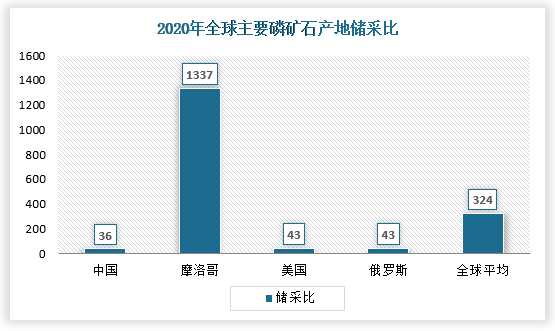

我国为第二大磷矿储量国,但是我国磷矿石过度开采较为严重,储采比仅为36,远低于世界平均值324,开采过度问题突出。

资料来源:USGS,观研天下数据中心整理

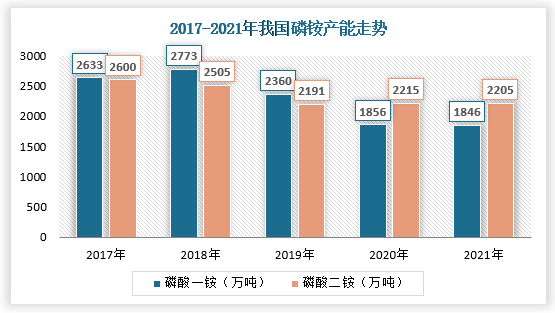

我国为产量最高的磷肥生产国,但由于近年来为治理“三磷”问题严格控制磷化工新增产能,淘汰磷肥落后中小产能,磷肥产量逐年递减。

2022年4月7日,工信部等六部门联合印发《关于“十四五”推动石化化工行业高质量发展的指导意见》。意见指出要严控磷铵、黄磷等行业新增产能,加快低效落后产能退出。由于环境污染、生产能耗以及上游磷石膏处理等问题,磷肥及磷化工企业持续处于环保政策高压装填,致使近年来磷铵和黄磷产能逐步收缩。

资料来源:百川盈孚,观研天下数据中心整理

2020年1月起以长江环保和“三磷”整治为核心的政策和实施方案相继出台,特别是长江经济带“三磷”专项排查结束后,湖北、贵州、云南、四川、湖南、重庆、江苏等7省市的多家磷肥企业存在生态环境问题,磷肥供给出现一定程度减少。

根据《中华人民共和国进出口商品检验法》及其实施条例,海关总署决定对必须实施检验的进出口商品目录进行调整:即自2021年10月15日起,对化肥等产品实施出口法检政策。在出口监管条例变化后,2021年10月至2022年2月,国内磷肥出口量均出现了大幅下降。这在一定程度上抑制了磷肥总需求。

氮肥受制于主要上游煤炭供给,车用尿素需求挤压农用尿素

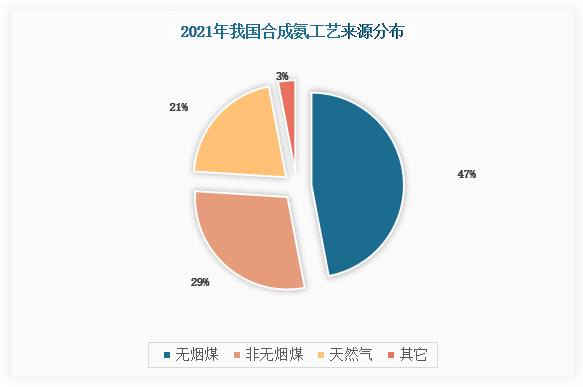

在我国,氮肥生产基本需要通过以合成氨作为核心原料,提供终端产品的氮源,因而基本上合成氨的运行状态较大程度上决定了氮肥生产企业的盈利基础。而在合成氨的下游应用中,尿素、碳铵、磷铵、硝铵等产品皆是主要的化肥产品,占合成氨下游应用的近四分之一,可以说合成氨是化肥尤其是氮肥行业盈利的基础,也主要受到化肥行业的需求变化影响。

煤炭是合成氨供应的核心源头,煤头工艺仍然占据行业主流定价权。我国的煤基产品仍然具有特殊国情存在,即使进行碳排放及能耗管制,仍然不能影响煤炭的基础原材料供应低位,在未来极其长的时间背景下,我国合成氨仍然将持续以煤头作为主流原料工艺,原材料煤炭价格仍将决定我国合成氨的生产成本和定价基础。

在众多产品基础大宗化工产品生产过程中,煤化工产品无论是从能耗还是从碳排放方面皆处于较高位臵,对于国家正在大力提倡的双碳治理,煤化工属于重点监管领域。而合成氨作为煤气化的关键产品,整体受到监管限制也极为严格更多能够建设产能的企业主要集中在于指标替换或者自身指标整合,新建产能受到较为严格的管制,行业的整体产能呈现出结构性优化。

资料来源:公开资料整理

尿素是我国化学氮肥的主要品种,约占氮肥消费总量的65%。作为主要的尿素产品,下游约有6-7成产品应用于化肥施用过程,是决定整体氮肥走势的核心产品。我国农田氮肥的利用率在30%左右,明显低于发达国家50%~60%的水平,因而我国推行化肥使用零增长甚至到负增长的政策将着重提升化肥的使用效率。

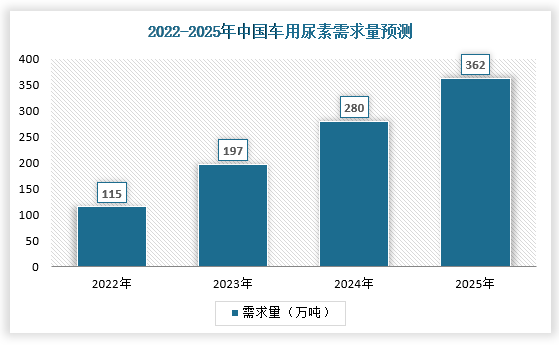

除了农业外,由于国五升国六将进一步提升车用尿素的需求,也将稳步提升国内尿素需求。伴随着市场上国六存量汽车的逐步增加,叠加每年都有新的国六车替代市场原有的存量车型,预计用于尾气催化的车用尿素带动的尿素需求有望呈现持续性增加,到2025年车用尿素需求量达到约362万吨。

资料来源:观研天下数据中心整理

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。