钨是一种自然界稀有的高熔点金属,熔点高达3,410℃,具有高密度、高硬度、高耐磨性、高电导率、高温强度等性能。钨制品按照其冶炼及加工程度主要包括仲钨酸铵(APT)、氧化钨、钨粉、碳化钨粉、钨硬质合金等产品,其中钨硬质合金具有超高硬度和优异的耐磨性,可用于制造各种切削工具、刀具、钻具和耐磨零部件,被广泛应用于机械加工、矿山采掘、汽车制造、石油钻井、电子信息等领域,被誉为“工业的牙齿”。在世界范围内,钨作为一种重要的不可再生的稀缺资源,已被主要国家列为重要的战略金属。硬质合金的应用领域取决于其具体性能,主要受碳化钨粉粒度(晶粒度)大小和粘结剂含量的影响。在硬质合金粘结相含量不变的情况下,碳化钨晶粒越细,硬质合金的硬度就越高,特别是当碳化钨粉晶粒度低于0.5µm时,硬质合金的硬度与抗弯强度将得到极大提高;碳化钨晶粒越粗,硬质合金的断裂韧性越高,特别当碳化钨粉的晶粒度高于6.0µm时,硬质合金将具有良好的断裂韧性、抗热疲 劳强度和耐冲击韧性。

一、钨市场发展现状

据观研报告网发布的《中国钨行业发展趋势分析与未来前景预测报告(2022-2029年)》显示,我国钨行业的发展大致可以分为3个阶段:第一个阶段是新中国成立后的前30年,此时形成了比较完整的钨工业体系;第二个阶段是1981~2000年,钨冶金、加工及硬质合金业发展迅速,单一钨精矿出口的局面因为产品结构的调整而改变;第三个阶段是21世纪后,我国钨行业发展进入了全新时期,生产规模、技术、市场竞争力都已达到一定水平。

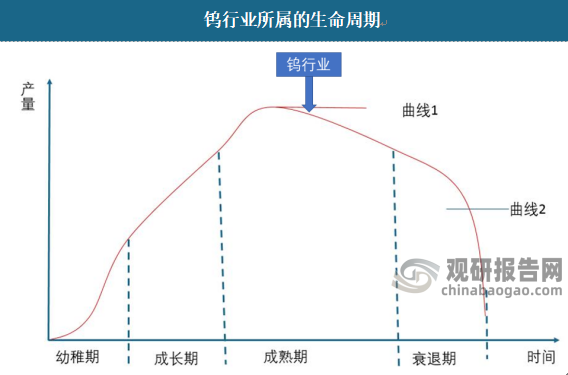

目前国内钨市场竞争激烈,同时,钨行业在技术上已经非常成熟,而受激烈市场竞争环境的影响,钨行业赢利能力较低,在行业生命周期上国内钨行业己经处于成熟期。

资料来源:观研天下数据中心整理

1、市场规模

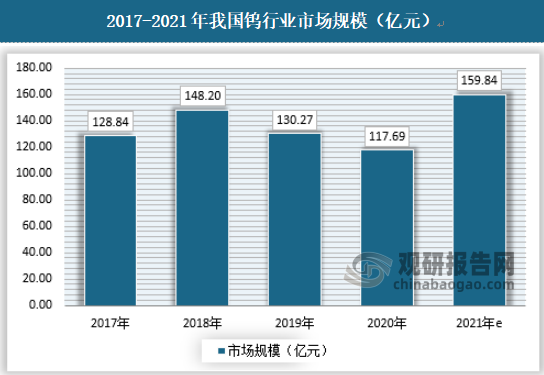

根据中国钨业协会数据,我国钨行业的市场规模呈现周期性波动的趋势,在2018年达到一个小周期后的顶峰148.20亿元后,开始下降至2020年的117.69亿元,而2021年因美联储采取宽松货币政策导致美元价值迅速下降,作为大众商品之一的钨的价格随之迅速上升,预计导致2021年钨行业市场规模大幅度上升,达到159.84亿元。

资料来源:中国钨业协会,观研天下数据中心整理

2、行业供需规模情况

(1)行业供应情况

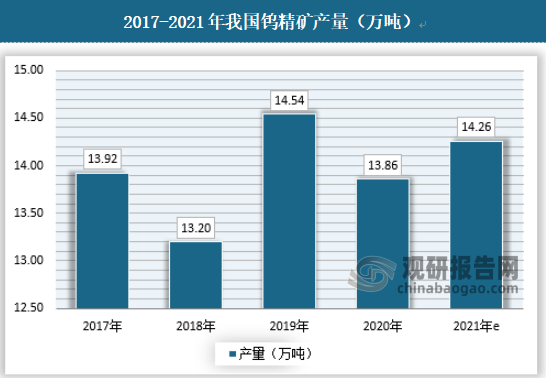

从供应看,国外部分钨矿山因市场低迷而持续关停,在产矿山产量有增有减,总体产量保持平稳,在建矿山项目逐步推进,部分新增产能计划在2021年投产。国内部分矿山技改扩能,产量有所增长,部分矿山因品位下降而减产,钨精矿产量总体保持小幅增长。根据中国钨业协会数据,我国钨精矿产量在2020年达到13.86万吨,而在2021年预计达到14.26万吨。

资料来源:中国钨业协会,观研天下数据中心整理

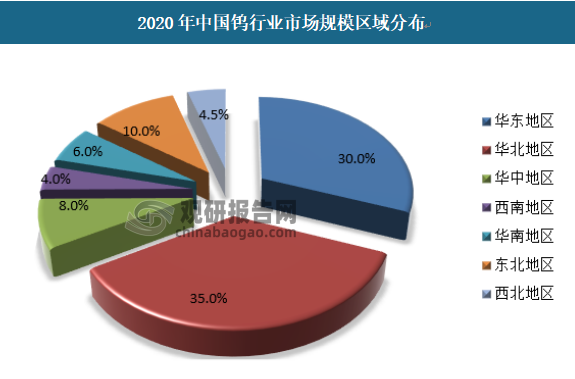

从全国大行政区分布来看,我国钨行业市场规模分布地域差异显著,市场主要集中在华北地区和华东地区,占比分别为35%和30%,其次是华中地区占8%、西南地区占4.5%、西南地区占6%、华南地区占6%、东北地区占10%、西北地区占比4%、东北地区占比2.5%。

数据来源:观研天下数据中心整理

(2)行业需求情况

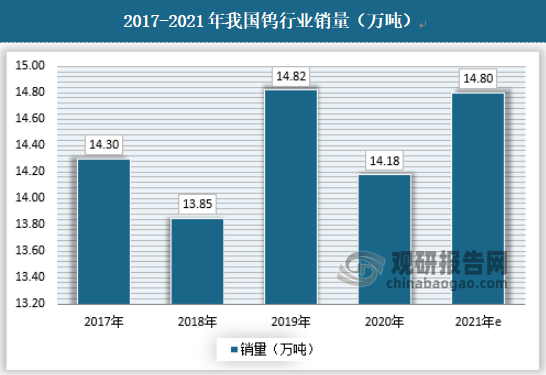

从需求看,国际上,全球经济遭遇疫情冲击,各国应对力度参差不齐,加之全球政治博弈加剧,对钨的需求产生了较大的负面影响。国内各地区各部门以习近平新时代中国特色社会主义思想为指导,坚决贯彻落实党中央国务院决策部署,统筹疫情防控和经济社会发展积极成效持续显现,生产稳中有升,需求企稳回暖,就业持续改善,市场预期向好,国民经济运行延续稳定恢复态势。采矿业、制造业呈稳步复苏趋势;新能源汽车、工业机器人、挖掘、铲土运输机械、微型计算机设备、集成电路等产品产量增长良好,带动国内钨需求稳步回升。根据中国钨业协会数据,我国钨的销量在2020年达到14.18万吨,预计在2021年达到14.80万吨。

资料来源:中国钨业协会,观研天下数据中心整理

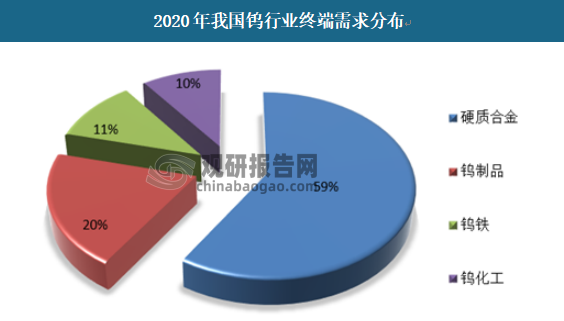

目前硬质合金领域是钨行业最主要的终端需求来源,具有绝对的需求优势地位。

资料来源:观研天下数据中心整理

(3)行业供需平衡分析

中国是钨消费、出口大国,每年钨消费量约占全球的一半,净出口量占国际(除中国以外)钨消费量的一半以上。中国钨工业在满足国内需求作为发展的出发点和落脚点的基础上,加快了构建内需体系,产业布局逐步优化,钨产业链和区域的协同发展逐步推进,国际竞争新优势基本形成,产品营销服务体系和产业链上下游用户的战略合作机制逐步完善,产品配套服务质量和水平日益提高。在数控刀具等高端钨制品的进口替代、拓展钨的应用领域等方面,将逐步形成以国内大循环为主体、国内国际双循环相互促进的新发展格局。2017年-2020年,产销率大于100%,意味着钨精矿面临供不应求的局面;而2021年,供不应求的态势预计将会加剧,产销率将升至103.82%。

资料来源:中国钨业协会,观研天下数据中心整理

二、钨行业产业链

钨行业产业链上游是矿产勘探、选矿设备制造等相关服务行业,行业的下游主体主要是钨加工行业,包括各类制造钨材、硬质合金等行业,而更下级的需求主体包括航空航天行业、汽车行业、电子行业等。

1、上游产业

钨在冶金和金属材料领域中属高熔点稀有金属或称难熔稀有金属。钨及其合金是现代工业、国防及高新技术应用中的极为重要的功能材料之一,广泛应用在航天、原子能、船舶、汽车工业、电气工业、电子工业、化学工业等诸多领域。特别是含钨高温合金主要应用在燃气轮机、火箭、导弹及核反应堆的部件,高比重钨基合金用在反坦克和反潜艇的穿甲弹头。

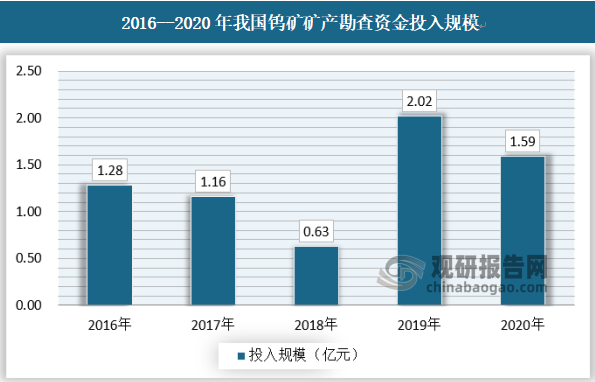

我国稀有金属资源钨,储量全球第一,也是各国依赖的重要战略资源。钨是我们国家控制开采的战略资源,2016-2018年期间,中国钨矿矿产勘查资金投入呈下降趋势,2019年较往年增长较快,钨矿矿产勘查资金投入2.02亿元,同比增长220.6%;2020年中国钨矿矿产勘查资金投入1.59亿元,同比下降21.3%。

数据来源:观研天下数据中心整理

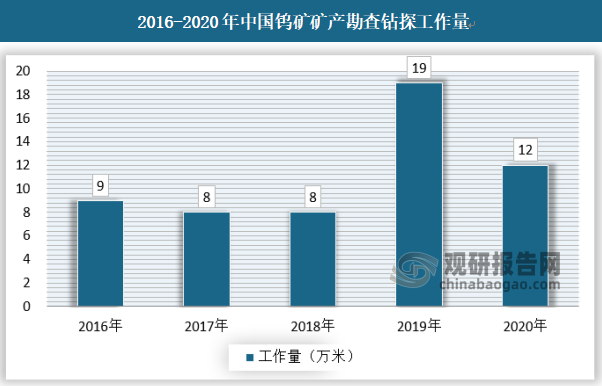

2016-2020年期间,中国钨矿矿产勘查钻探工作量在2019年达到最高,钨矿矿产勘查钻探工作量19万米,增长率高达137.5%;2020年中国钨矿矿产勘查钻探工作量12万米,同比下降36.8%。

数据来源:观研天下数据中心整理

2019年新发现矿产地4处,其中:中型2处、小型2处,广东翁源县红岭矿区新增5.83万吨;湖南衡东县杨梅冲矿区新增2.07万吨。2020年新发现矿产地5处,其中:中型2处、小型3处,江西浮梁县朱溪外围新增135.42万吨;湖北大冶市龙角山—付家山铜钼钨矿区外围新增3.3万吨。

2019年全国完成阶段性勘查的矿产地21处,其中:普查7处,详查14处;2020年全国完成阶段性勘查的矿产地14处,其中:普查5处,详查9处。

2、下游产业

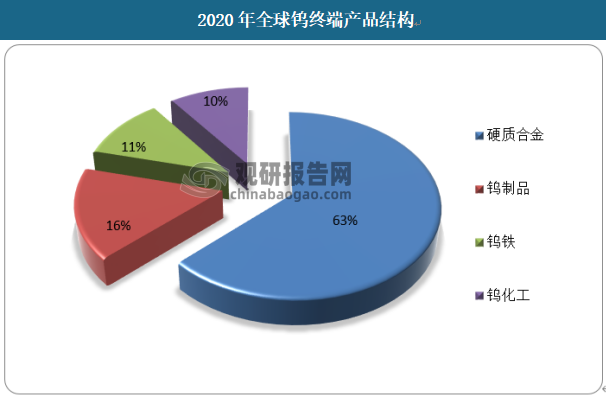

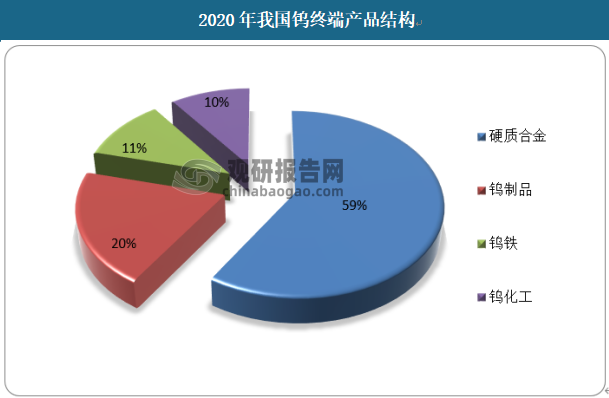

国内钨初级终端产品59%主要应用于生产硬质合金,较国外仍有差距。国内硬质合金在钨初级产品应用领域中占59%,而全球来看的话这个比例达到了63%,相比之下国内的硬质合金占比仍有上升空间。就国内本身而言,2019年钨终端产品硬质合金占比在56%,2020年同比有所上升。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

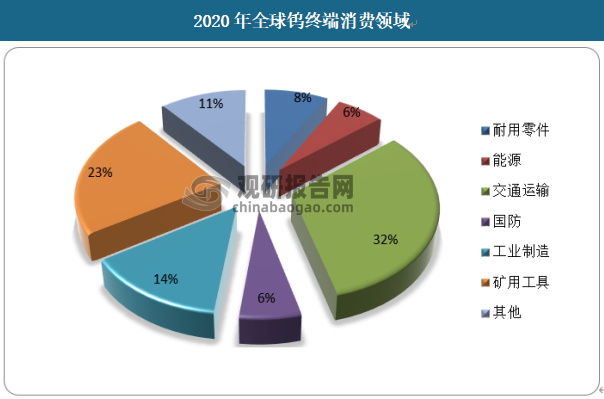

全球来看,钨的终极终端应用产品主要集中在交通运输、矿用工具领域。全球领域的钨终极终端产品主要还是集中在交通运输、矿用、还有工业制造领域。其中交通运输、矿用工具领域合计超过50%。

数据来源:观研天下数据中心整理

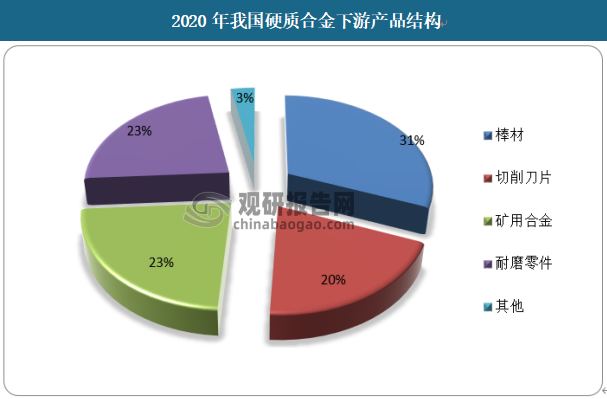

国内硬质合金集中使用在棒材、切削刀片、矿用合金、耐磨零件领域。国内硬质合金目前还是集中棒材、切削刀片、矿用合金、耐磨零件领域,加总占比超过了90%。国内的硬质合金产品和国外相比,主要产品还是集中在中低端产品,高端产品领域目前仍被欧美等发达国家所垄断。

数据来源:观研天下数据中心整理(WWTQ)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。