1.资产管理行业规模总体保持增长

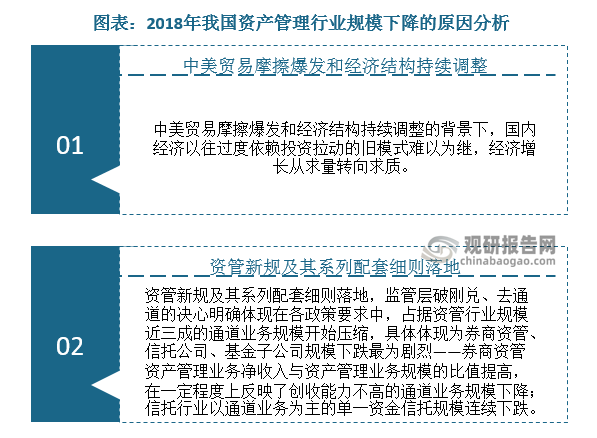

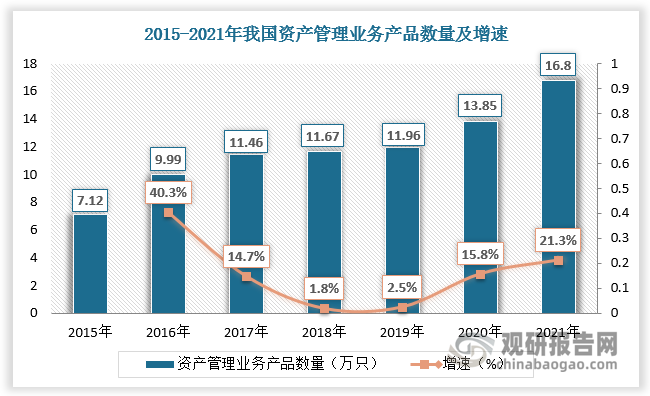

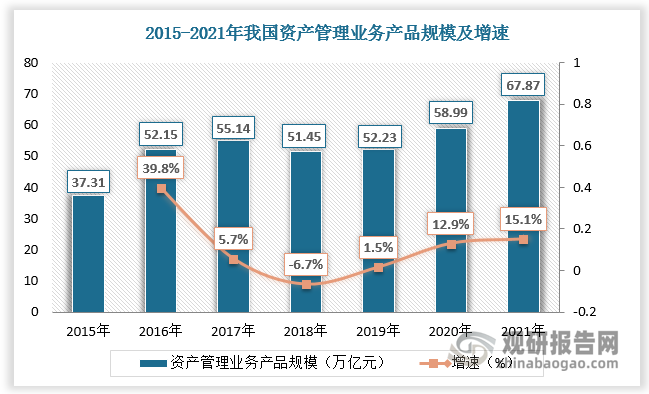

资产管理是指委托人将自己的资产交给受托人,由受托人为委托人提供理财服务的行为,是金融机构代理客户资产在金融市场进行投资,为客户获取投资收益。基于简化工作流程、掌控全局获取回报等优势,近年来国内资产管理产品及规模总体保持增长。数据显示,2015-2017年我国资产管理业务产品数量由7.12万只增长至11.46万只,产品规模由37.31万亿元增长至55.14万亿元。2018年,受中美贸易摩擦爆发和经济结构持续调整,资管新规及其系列配套细则落地两大因素影响,我国资产管理行业业务产品数量增长放缓,业务产品规模瘦身,分别为11.67万只,51.45万亿元,增速分别为1.8%、-6.7%。

资料来源:观研天下整理

2020年疫情以来,随着资本市场变革、监管政策完善、投资者行为变化、科技创新迭代等,行业也迎来新的发展趋势和机会。数据显示,2020年我国资产管理业务产品数量为13.85万只,较上年同比增长15.8%;资产管理业务产品规模为58.99万亿元,较上年同比增长12.9%。2021年我国资产管理业务产品数量为16.8万只,较上年同比增长21.3%;资产管理业务产品规模为67.87万亿元,较上年同比增长15.1%。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

2.资产管理结构逐渐丰富

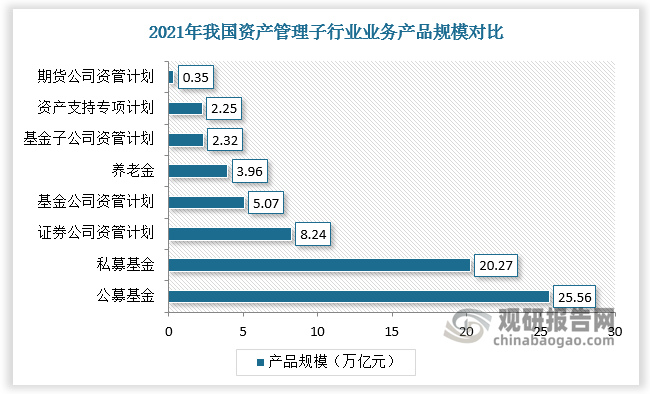

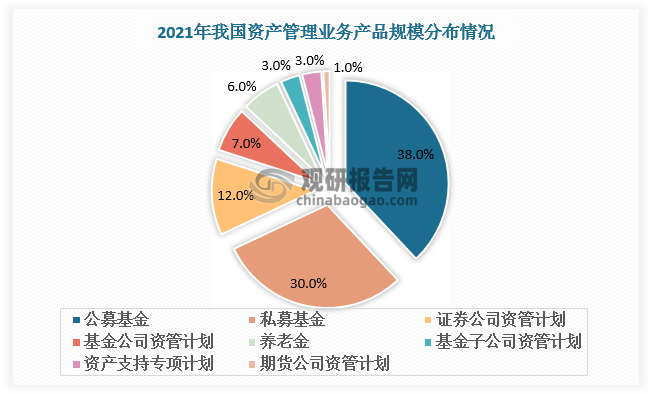

根据观研报告网发布的《中国资产管理行业发展现状分析与投资前景研究报告(2022-2029年)》显示,我国资产管理行业可以大致划分为银行理财、保险资管、信托、券商资管、公募基金和私募基金六个子行业。在过去的二十年内,我国资产管理行业主要集中于银行和信托。“大资管”时代开启后,资产管理行业逐步形成了以银行为核心、非银金融机构百花齐放的局面。2021年16.8万只资产管理业务产品中,私募基金数量达124098只,占比74%,排名第一。其次是证券公司资管计划和公募基金,分别为17872只、9288只,分别占比11%、6%。从产品规模来看,公募基金资产规模领先,为25.56万亿元,占比38%。私募基金和证券公司资管计划资产规模分列第二三位,分别为20.27万亿元、8.24万亿元,分别占比30%、12%。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

在传统的公募基金、资管公司和新进入的银行理财子公司开始愈发激烈地争夺市场万亿规模客户资源的同时,潜在的新颠覆者势力正发力开始影响整个行业。过去十年间,信息技术、互联网科技和人工智能带来的智能投顾和金融科技正在对资产行业的模式和竞争格局带来新的冲击。

国内智能投顾平台梳理

| 平台 | 简介 |

| 聚爱财Plus | 聚爱财Plus,是由北京聚爱财科技有限公司所推出的智能理财平台,其主打的服务卖点为“固定+浮动”双收益。 |

| 京东智投 | 京东金融于8月18日推出了智能型理财工具——智投,在其宣传中表示,其背靠京东金融的产品资源及京东的大数据优势,为投资者定制个性化投资组合。 |

| 微量网 | 微量网主打程序化交易、量化投资、策略超市云交易平台,是微量网络科技(北京)有限公司的旗下品牌。 |

| 胜算在握 | 胜算在握是由深圳祥云信息科技股份有限公司与合作机构推出的以量化投资为核心的互联网理财平台。 |

| 来钱 | 来钱是嘉实基金在2014年推出的理财平台,投资人可自主决定大类配置和调仓时间,同时授权嘉实在大类资产配置范围内,挑选基金优化组合进行投资,也称之为“定制账户”半自主。 |

| 蓝海财富 | 蓝海智投推出的蓝海财富于2015年10月正式上线,宣称为中国乃至亚洲首款智能投顾产品,主要投资于国内ETF、QDII以及海外ETF。 |

资料来源:观研天下整理

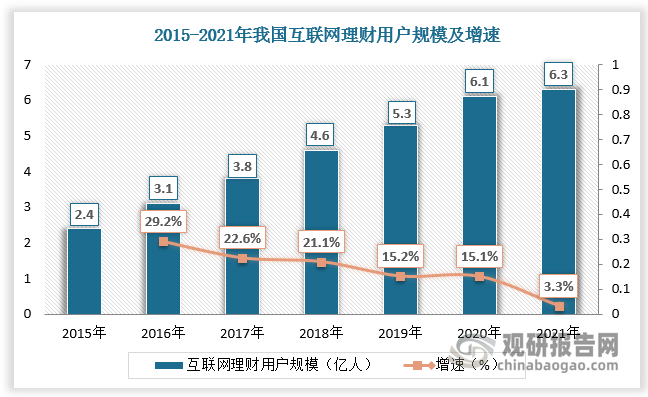

此外,疫情推动了在线理财市场的发展。数据显示,2021年我国互联网理财用户规模已达6.3亿人。随着系统、流程、制度、管理的持续完善,在线理财将成为资管行业格局的颠覆性变化。

数据来源:观研天下数据中心整理

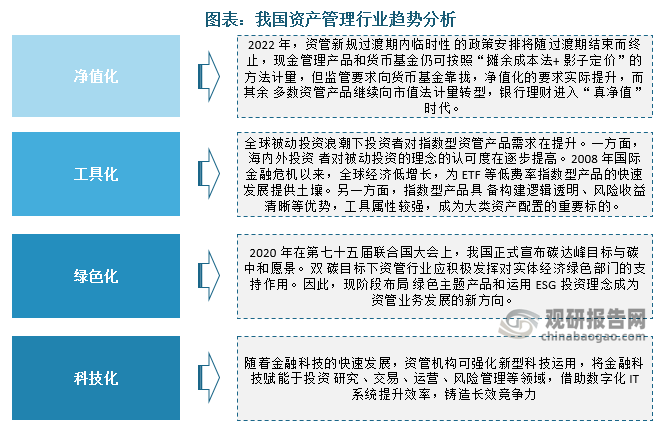

3.资产管理行业转型仍将持续推进

从发展趋势来看,在发达的监管体系和激烈的竞争下,资产管理行业转型仍将持续推进,综合来看未来资产管理行业发展呈现出净值化、工具化、绿色化、科技化四大趋势。

资料来源:观研天下整理(zlj)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。