一、中国粮食物流需求端:粮食产量增长叠加产销区分离带来需求的不断增长

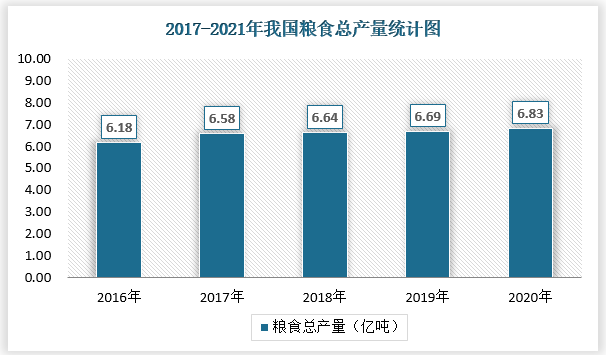

(一)中国粮食总产量逐年增长

根据观研报告网发布的《中国粮食物流行业现状深度分析与投资趋势调研报告(2022-2029年)》显示,近年来,得益于各地加大对粮食生产的支持力度,层层压实粮食生产责任,积极落实各项补贴政策,提高农民种粮积极性,我国国粮食总产量由2017年的6.18亿吨增长至2021年的6.83亿吨,累计增长10.52%。

资料来源:国家统计局,观研天下数据中心整理

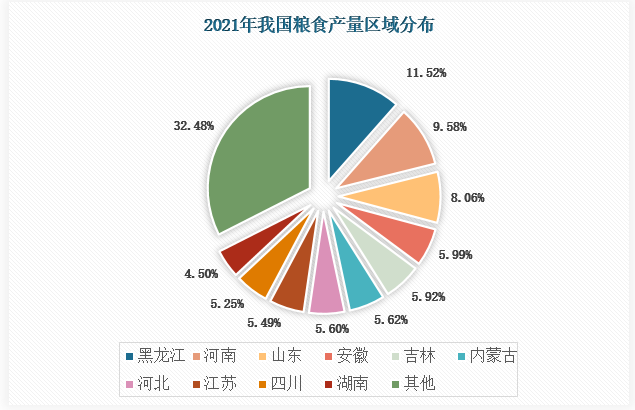

(二)我国粮食主产区与消费区相分离

受气候、土地、人口、经济等因素影响,我国粮食产量各省分布不均衡,黑龙江、河南两省分别占我国粮食产量的11.52%与9.58%,同时全国粮食产量前十名的省份合计占比达到67.52%,体现出我国粮食产量的地区不均衡性。

资料来源:观研天下数据中心整理

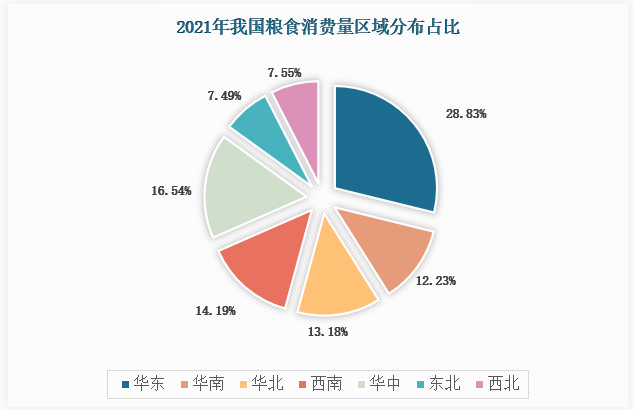

而对于粮食的主要消费区来讲,我国华东地区的长三角、华北地区的京津唐、华南地区的珠三角等人口聚居地区是主要的粮食输入地。

资料来源:观研天下数据中心整理

因此,从粮食产销区域看,我国粮食产销区存在市场割裂问题,加之粮食具有季节生产性,国内粮食生产以秋粮为主,存在粮食周期性需求的矛盾,全国粮食省际间流通量约占全国粮食总产量的1/3,粮食内贸成为调节粮食产销区域分布和季节周期性需求矛盾的重要手段。

目前我国基本上形成了北粮南运的粮食流通格局,粮食物流是保证全国粮食市场供求平衡、保障粮食安全的重要环节,粮食物流方式的演变使运输成本降低、运输效率提升、粮食市场的灵活性和流通性增强。可以说,中国粮食产销区的分离是推动我国粮食物流行业发展的重要因素。

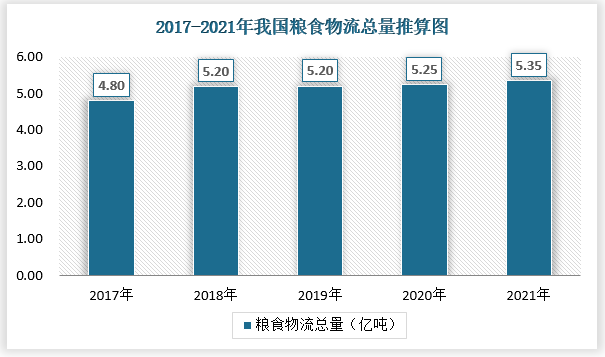

(三)粮食产量增长叠加产销区分离推动我国粮食物流总量不断增长

受我国粮食产量增长以及产销区分离因素的共同作用,近年来我国粮食物流总量不断增长。根据《中国粮食安全报告白皮书》、国家粮食与物资储备局公布的数据,近年来我国粮食物流总量由2017年的4.80亿吨增长至2021年的5.35亿吨,累计增幅达到11.46%,超过同期我国粮食产量增幅。

资料来源:观研天下数据中心整理

按照省区划分,可以将我国粮食物流分为省内粮食物流与跨省粮食物流两部分。其中,省内粮食物流总量略高于省外粮食物流总量。

根据《中国粮食安全报告白皮书》、国家粮食与物资储备局数据进行推算,2017-2021年我国省内粮食物流总量呈现上升趋势,由2017年的2.50亿吨增长至2021年的2.98亿吨。

资料来源:观研天下数据中心整理

而跨省粮食物流总量方面,近两年受新冠疫情影响,跨省粮食物流总量并未取得明显增长。但随着新冠疫情影响的边际减弱,我国跨省粮食物流总量预计将重回增长态势,并且在我国粮食物流总量中占比将进一步提升。

资料来源:观研天下数据中心整理

二、我国粮食物流供给端:水路、铁路运输为主,市场竞争加剧

(一)我国粮食物流主要方式

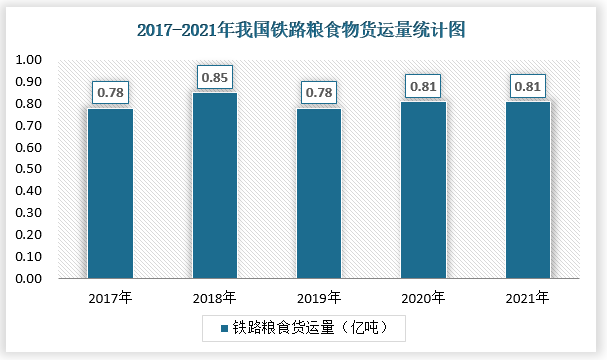

我国粮食运输方式包括铁路、水运、公路等,其中,在省内粮食运输方面,公路为主要运输方式;而在跨省粮食运输方面,铁路与水运为主要运输方式,2017年至2021年,我国铁路粮食货运量与主要港口粮食吞吐量整体呈上升趋势。

1、铁路粮食运输

近年来我国铁路粮食运输保持平稳态势,预计2021年全国铁路粮食货运量达到8097万吨。但由于粮食运输具有淡季和旺季特征,在粮食季节性集中运输时期,铁路同时承担着煤炭、钢铁等大宗货物的运输,在有限的运输能力下造成运力相对紧张,较难满足粮食运输需求。另外相比于汽车与水运而言,铁路运输价格不能灵活调整,因此造成季节性波动比较大。

资料来源:观研天下数据中心整理

2、水路粮食运输

我国水路粮食运输量自2015年以来逐步超过铁路成为主要的粮食运输方式,2021年我国主要港口粮食吞吐量达到2.30亿吨。相比于铁路运输而言,水路运输是我国南方长三角及珠三角等粮食缺口地区粮食运输的主要途径。其中长三角水路粮食运输包括国内粮食调入和国外粮食进口,调入粮食品种主要是稻谷、玉米和小麦等,粮食缺口主要依靠国内粮食调入和国外粮食进口加以弥补,粮食供给对外依存度较大。其中国内粮食调入主要包括东北三省和黄淮海地区,进口粮食调入多采用海港转运与内河运输相结合的方式沿江而上运至沿江各地区。

资料来源:观研天下数据中心整理

(二)粮食物流行业市场参与者

目前国内粮食物流行业为全流通领域,市场化程度高,参与企业众多,竞争激烈。央企以及大型地方粮食企业拥有比较完善的仓储、物流设施,享受国家多项政策支持;近年来一大批优秀的全国性、区域性民营粮食企业脱颖而出;随着中国粮食市场化的发展,外资粮企在我国粮食市场上崭露头角,依靠丰富的资源、雄厚的资金实力和成熟的管理经验,进一步加剧了粮油行业的竞争。

1、中粮贸易

中粮贸易是公司所属国内最大的市场化粮食流通企业,重要的饲料生产企业,服务国家粮食宏观调控和小麦、玉米等重要农产品进出口的执行主体。截至2020年底,中粮贸易资产总额787.89亿元,所有者权益合计(含少数股东权益21.71亿元)111.66亿元。2020年,中粮贸易实现营业收入873.05亿元,同比增长17.30%,主要系业务规模增长所致;净利润9.97亿元,同比增长83.40%。

“四粮合一”以后,凭借低成本粮源掌控、物流综合管理、客户管理服务、商情研发与风险控制五大核心竞争力,中粮贸易成为中国最大、国际领先的粮食贸易流通企业,且正在搭建“两横三纵”的粮食物流体系,包括长江通道、西江通道,东北港口至华南海运物流通道、东北港口至华东海运物流通道、东北产区至内陆销区物流通道。中粮贸易旗下直属粮库95家,总收储能力2091万吨,具备1800万吨港口年中转能力和6.45万吨日烘干能力,经营布局遍及国内粮食主要产销区,掌控世界上最大、功能最全的粮食物流港口北良港。北良港的粮食筒仓仓容200万吨,港口年综合吞吐能力1500万吨,拥有3400辆散粮车,占东北地区散粮车的31%,每年运送的粮食物流总量稳定在800万吨以上,正在建设的东部二期项目完成后,港口将新增年散杂货吞吐能力950万吨,集装箱吞吐能力80万吨。除北良港外,中粮贸易还拥有江阴、城陵矶等自有码头,港口年中转能力2300万吨。中粮贸易是中国铁路总公司的大客户,拥有战略装车点12个,铁路专用线76条;同时与丹东港、营口港、锦州港、漳州港、湛江港及珠三角(深圳五港)等港口有着长期、友好的业务合作关系。

2、厦门象屿

厦门象屿是隶属于象屿集团的大宗商品物流供应链企业。2011年象屿集团整合旗下贸易物流资源后借壳在上交所上市,实际控制人为厦门国资委。成立初期,厦门象屿主营大宗商品采购供应及综合物流服务以及物流园区开发运营,其中大宗商品采购是公司主要盈利来源。随后,公司积极寻求转型,盈利模式由商品贸易价差获利转向更注重于管理计划性、信息技术服务、资金、物流等综合配套供应链业务。公司在农产品及物流领域持续发力,2013年合资成立象屿农产作为公司农业全产业链的经营主体,2017年合资成立象道物流主营铁路物流服务。

2021年,粮食物流方面,厦门象屿利用自有物流资源,为外部客户提供运输服务,运输量达201万吨;完成粮食国储收购、烘干、仓储、出库各环节业务量合计731万吨,其中国储平均仓储量453万吨、出库量200万吨,同比下降均超40%,导致农产品物流营业收入、毛利下降超30%。

三、我国粮食物流行业存在的问题与应对措施

(一)我国粮食物流行业存在的问题

1、粮食物流链网存在盲点

我国粮食物流系统化运作不强,粮食物流网链布局意识有待提升。一是关键物流节点布局不合理,粮食物流集散中心规模小且分布不均,港口接卸中转能力与实际需求不匹配,各节点衔接性不够。二是国内粮食物流核心通道发展不平衡,如东北流出通道水路外运能力局部过剩,华东、华南沿海流入通道粮食分拨能力有待提升。三是粮食进口通道发展不平衡,部分通道建设相对滞后,如东北地区面向俄罗斯等东北亚通道等,跨境粮食物流通道布局不完善。四是粮食物流主力企业战略性思维不够,物流链部分主体依然将粮食物流单纯地看作是存储、装卸与搬运过程,企业之间各自为营,缺少物流链整体意识。

2、粮食物流基础设施不完备

我国粮食物流基础设施陈旧、仓储条件落后、运载设施滞后等问题突出。一是不同环节物流设施功能滞后,如部分地区粮食仓储设施功能不完善,用途部分错配;粮食加工企业物流快速接卸设施配套能力不足;部分港口与铁路之间尚未充分配置专用线,需要通过汽车进行倒运装卸等。二是“四散化”基础设施建设不同步,部分地区粮食仓储、运输、装卸、包装发展不一致,如部分关键物流节点散粮专业接发设施落后,接发能力不足。三是部分物流设施技术配备滞后,如粮食长距离运输过程中可能面临温度、湿度等差异性带来的霉变风险,影响粮食质量安全。四是国际粮食运输通道基础设施建设薄弱,连接我国与部分国家或地区的公路、铁路、海运等基础设施缺乏、陈旧、老化,高峰期粮食流通拥堵导致粮食运输连续性不足。

3、粮食物流信息化程度不高

我国粮食物流信息化建设仍处于初级阶段,粮食物流信息共享能力与互联互通能力不足。一是粮食物流信息终端信息处理能力相对落后,无法实现对运输技术、储存技术、流通加工技术等核心技术的全面监控,粮食流通信息滞后、管理不善等问题突显。二是粮食信息共享平台不完善,共享信息平台使用效率不高。一方面,部分粮食企业等市场主体出于商业机密等考虑,无法实现企业基础信息、收储信息、流通信息、需求信息等信息共享;另一方面,部分信息共享平台出现信息分类不明确、及时性不高、衔接不畅通等问题,平台共享信息质量不高,并没有实现粮食物流资源在信息化基础上的高效配置。

(二)我国粮食物流行业的应对措施

1、积极构建粮食物流链网,强化物流布局全局意识

提高粮食物流效率,要强化粮食物流链网构建的全局意识。一是主动嵌入社会整体物流系统,充分利用社会物流网络,加强粮食物流系统专业化设施与社会物流网络通用性设施的协同运作。二是重点完善国内关键粮食物流通道与枢纽节点功能,加快构建高效粮食物流多式联运系统。三是围绕“一带一路”战略,深化我国与沿线国家交流与合作,积极建立粮食物流港口,打造连接国外粮食主产区与国内主销区无缝对接的国内国际物流大通道。四是重视培养具备国际化完整供应链和跨区域一体化运营能力的国际大粮商,有效对接国内八大粮食物流通道,构建更加开放的粮食物流布局。

2、重视物流标准体系建设,发挥物流标准规范作用

提高粮食物流效率,要重视粮食物流标准体系的规范作用。一是在全面梳理国内现行标准的基础上,研究制定粮食流通系统内部不同环节设施、设备、工具等技术参数与标准,实现技术标准与工作标准配合相一致。二是重视粮食物流企业对物流标准制定的经验作用,结合物流企业在具体运输、储藏、加工等环节总结的经验,建立适合国内粮食物流行情与特点的物流标准。三是重视粮食物流系统与国内其他系统以及国际系统的衔接性,实现相关技术标准的统一性,相关机械设备的衔接性,从而降低粮食物流费用,提升物流系统经济效益。

3、完善粮食物流基础设施,强化基础设施支撑作用

提高粮食物流效率,要重视物流基础设施支撑作用。一是加强粮食仓储物流配套设施建设,优化不符合“四散化”要求的仓型结构,分品种改造仓型,支持各省中心粮库和骨干收纳库点功能升级与改造,提高机械化、自动化程度高的仓型比例,提高粮食中转能力与快速发放能力。二是加大关键粮食物流通道基础设施投资力度,一方面,继续完善东北、淮海等八大粮食物流通道建设,着力推进沿海、沿长江、沿运河等“两横、六纵”重点线路,实现“点对点散粮物流运动”;另一方面,紧密结合“一带一路”等战略,继续完善铁路网络布局,布局重点粮食港口码头,打造跨地区、长距离、高运量的粮食物流通道,提升粮食物流通道衔接性。三是支持粮食仓储物流业推广与应用先进技术装备和新型材料工艺,重视粮食期货信息等管理,从而降低粮食跨区域、长时间、远距离运输带来的粮食质量安全风险及经营风险等。

4、推进粮食物流信息建设,实现物流与信息化融合发展

提高粮食物流效率,要加快推进粮食物流信息化建设。一是统筹推进数字粮库建设,实现核心业务环节和重要安全节点监控全覆盖,仓房粮情监测系统全覆盖,生产作业控制系统远程与本地相结合,粮食购销全流程数字化。二是注重交易信息互通共享,全力打通全国与地方之间、主产区与主销区之间、管理者与基层之间以及公路、铁路、水路等不同运输方式之间的业务数据传输通道,全面对接信息共享平台,实现粮食交易信息互享、互联、互通。三是积极构建粮食市场信息监测系统,应用云计算、大数据、互联网等新一代信息技术,提高粮食运输环节数据时效性与准确性,确保粮情数据快速掌握,异常信息及时预警与快速反应,实现粮食物流与信息化融合发展。(wqf)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。