一、行业概述:电池铝箔是电池的重要组成部分,生产工艺复杂且要求严格

(一)电池铝箔简介

电池铝箔是动力电池的重要组成部分,是一种用金属铝直接压延成薄片的烫印材料。与传统铝箔相比,电池铝箔对各方面性能要求更高,超薄化、高强度是未来趋势。随着动力电池能量密度的提升,对铝箔的厚薄均匀性、粘结性能、导电率、表面张力、伸长率等指标要求也趋于更高。

电池铝箔产品示意图

资料来源:明泰铝业官网

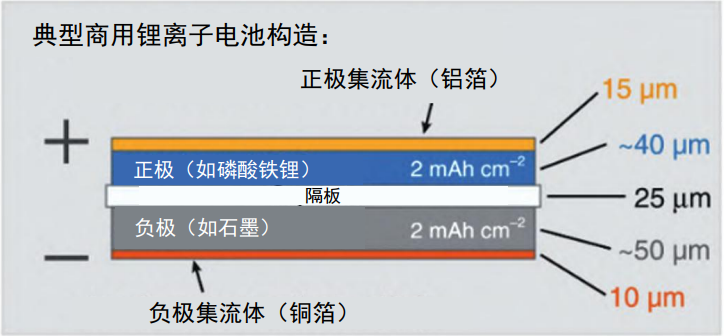

(二)电池铝箔应用原理

根据观研报告网发布的《中国电池铝箔行业现状深度分析与投资战略调研报告(2022-2029年)》显示,电池铝箔为锂离子电池的正极集流体材料。锂离子电池是新能源汽车的核心部件,是由阴极、阳极和电解质组成的移动能源。当电池带电时,离子通过电解质由正极流向负极;当电池处于放电过程中时,正极和负极之间会发生化学反应,由此产生的电压降能够驱动外部负载移动。对于典型的锂离子电池来说,正极片为涂在铝箔上的磷酸铁锂LiFePO4(或钴酸锂LiCoO2、锰酸锂LiMn2O4、三元化合物Li(NiCo)O2等,但以磷酸铁锂最佳),负极片为涂有石墨等材料的铜箔,缠绕在一起的正极片和负极片之间有一个隔膜。将正负极片一起放入电池盒内,注入电解液,并进行真空封装,便完成了一节电池的制作。

集流体是动力电池的重要组件之一,应具备良好的导电性能及物化性能。集流体是指汇集电流的结构零件,其功能主要为将电池活性物质产生的电流汇集起来,以便形成较大的电流对外输出,在工作环境中会与活性物质充分接触。因此,对集流体具有导电率高、抗腐蚀性能强、韧性好、有一定刚度、易加工成型等性能要求。

采用铝箔作为动力电池正极集流体的原因:

1、铝箔表面具有致密的氧化层,能够阻止集流体的氧化和被电解液腐蚀;

2、锂离子电池的正极电位高,铜在高电位下会发生嵌锂反应,而铝的氧化电位高,适合用作正极集流体;

3、铝箔在负极的低电位下容易形成铝锂合金,因此通常采用铜箔作为负极集流体;

4、使用铝箔作为集流体可大幅度降低正/负极材料和集流体之间的接触电阻,提高两者之间的附着能力,从而显著提升纯电动汽车及混合动力汽车的续航能力。

除用于正极集流体外,铝箔在电池中还可应用于电池外包装用铝塑膜、极耳用铝箔,本篇报告重点讨论集流体用电池铝箔。

目前锂离子电池中,正极选择铝箔作为集流体材料,而负极会选择铜箔作为集流体材料,这是由于铝制集流体在低电位下易于与锂发生合金化反应,因此在锂电池的负极只能选择铜箔作为集流体材料,根据中科海钠官网数据,集流体材料成本占锂电池全电池成本的13%左右(其中包含负极的铜箔)。

铝箔在锂离子电池中的应用

资料来源:《电池铝箔市场发展趋势》

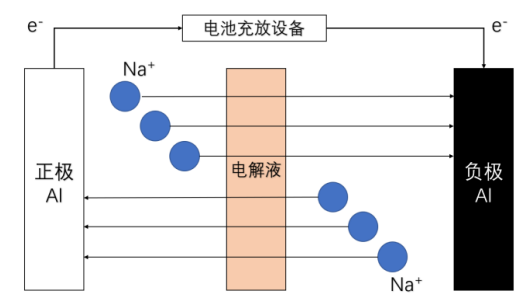

而钠离子电池与锂离子电池工作原理相似,但是在低电位状态下铝制集流体与钠的合金反应并不明显,因此在正负极集流体材料的选择方面都可以使用电池铝箔,据中科海钠官网,集流体材料成本占钠电池全电池成本的4%左右。

钠离子电池工作原理

资料来源:《钠离子电池工作原理及关键电极材料研究进展》

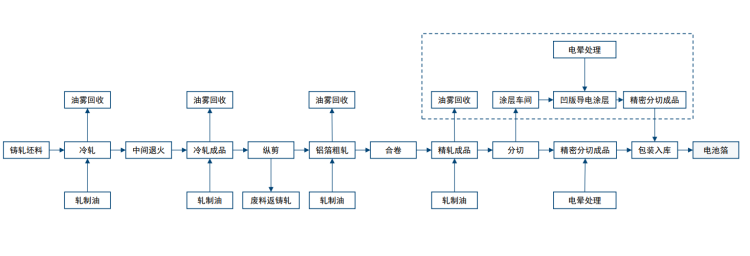

(三)电池铝箔生产工艺

根据生产特点,电池铝箔的各项性能有着非常严格的要求:

1、熔体质量。在金属的熔炼过程中,熔体中会存在一定的气体、金属以及废金属夹杂物,会引起成品出现针孔超标、孔洞等,这也是影响最终铝箔质量的重要原因。熔体净化的关键在于除气、除渣和过滤过程,一般控制氢含量指标≤0.1ml/100gAL。

2、板形控制。板形又称张力,主要体现铝箔的平直程度。铝加工行业使用在线的板形仪来控制,原理是使用板形仪感受铝箔横向上的单位面积受力情况,反馈铝箔的松紧程度。电池厂家通常使用离线的板形检测仪检测板形好坏,原理是使用相应的张力拉平铝箔,检测水平位置和产品边部的下垂量之差,称为塌边量。

3、厚度控制。一般电池用铝箔厚度要求为±4%以内,铝箔轧机主要通过在线厚度控制系统来控制。部分下游电池厂商希望将电池铝箔的厚度公差要求控制在±2%以内,但目前市场上绝大部分设备无法达到这样的控制精度。影响厚度公差的因素包括合金成分、液压系统、轧辊圆度、轴承精度等。

4、表面质量。电池铝箔对铝箔的表面质量要求非常严格,要求色泽均匀、没有严重的条纹和色差、没有凹凸点和鼓线、没有残油和异物压入、没有划伤和划痕等缺陷。为达到质量要求,电池铝箔成品应进行针孔和表面瑕疵检测。

5、机械性能。电池用铝箔的抗拉强度和伸长率是需要关注的机械性能指标,抗拉强度越高越好,伸长率在5%以内,越高越好。

6、表面湿润张力。该指标通过力学单位“达因值”描述(即dyn),一般用户要求表面湿润张力在30-32dyn,部分敏感材料对达因值的要求更高。

7、端面质量。即铝箔边部的切削质量,边部不能存在V型缺口、毛刺、铝丝等缺陷。

电池铝箔生产工艺流程

资料来源:鼎胜新材招股说明书

二、供给分析:鼎胜新材目前处于行业领先地位,同时全球产能预计将于2024-2025年开始释放

(一)市占率方面,鼎胜新材仍将处于行业领先地位

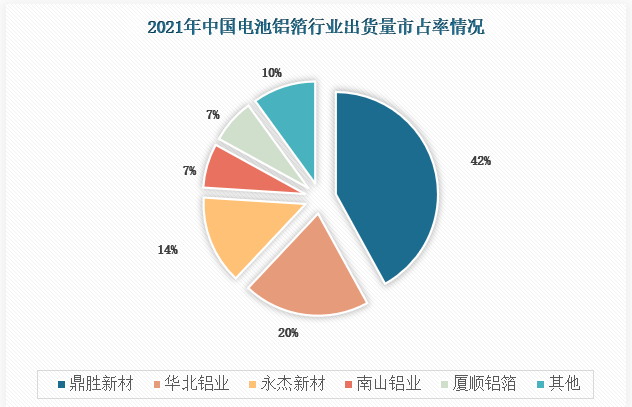

由于电池铝箔行业进入门槛较高,国内电池铝箔的行业集中度较高,2020年CR3达到了78%,2021年CR3仍然有76%左右。其中,鼎胜新材出货量的市占率一直位于行业第一,且市占率从2020年的34%升至2021年的42%。行业其他主要电池铝箔厂商包括华北铝业、永杰新材、南山铝业、厦顺铝箔等。

资料来源:鑫椤锂电

(二)行业产能方面,目前国内扩产积极,全球产能预计将于 2024-2025 年大规模释放

目前国内具有电池铝箔批量供货能力或者有电池铝箔项目建设计划的企业包括:鼎胜新材、华北铝业、南山铝业、万顺新材、神火股份、永杰新材、东阳光、常铝股份、厦顺铝箔、华峰铝业、南南铝业、众源新材以及天山铝业。国外的主要电池铝箔供货商是日本UACJ和韩国乐天铝业。

全球电池铝箔行业竞争主体情况

| 公司简称 | 现有产能(万吨) | 规划产能 | 预计2025年产能(万吨) |

| 鼎胜新材 | 20(15万吨运行产能,5万吨新建成产能) | 20万吨电池箔产能与60万吨胚料配套项目(截至22.9.30投资进度6.28%) | 40 |

| 华北铝业 | 3 | 年产6万吨电池箔项目正在建设 | 6 |

| 万顺新材 | 3 | 年产7.2万吨高性能铝箔已投产3万吨,新的年产10万吨动力及储能电池铝箔项目正在建设 | 17.2 |

| 南山铝业 | 2.1 | - | 2.1 |

| 南南铝业 | 1.5 | 规划筹建20万吨电池箔项目 | 21.5 |

| 永杰新材 | 1 | 扩产2.5万吨电池箔项目 | 3.5 |

| 东阳光 | 1 | 宜都10万吨电池箔项目 | 11 |

| 厦顺铝箔 | 1 | - | 1 |

| 常铝股份 | 0.55 | 计划新增3万吨电池箔项目 | 3.55 |

| 云铝股份 | - | 年产3.5万吨电池箔项目 | 3.5 |

| 神火股份 | - | 神龙宝鼎6万吨新能源电池铝箔项目预计2023年底投入运营,另外还有5.5万吨产线转产项目 | 8.75 |

| 龙鼎铝业 | - | 10万吨电池箔项目首台设备将于2022年年底进厂安装调试,到2023年底可实现5万吨电池箔产能 | 10 |

| 潮力新材料 | - | 2023年底建成5万吨产能,另5万吨2025年建成 | 10 |

| 华峰铝业 | - | 2.5万吨在建产能 | 2.5 |

| 天山铝业 | - | 2022年7月公告拟新建年产20万吨电池铝箔,并实施年产2万吨电池铝箔的技改项目 | 22 |

| 众源新材 | - | 2022年3月公告建设5万吨电池箔项目 | 5 |

| 乐天 | 1.8 | 拟在美国肯塔基州投建3.6万吨产能 | 5.4 |

资料来源:观研天下数据中心整理

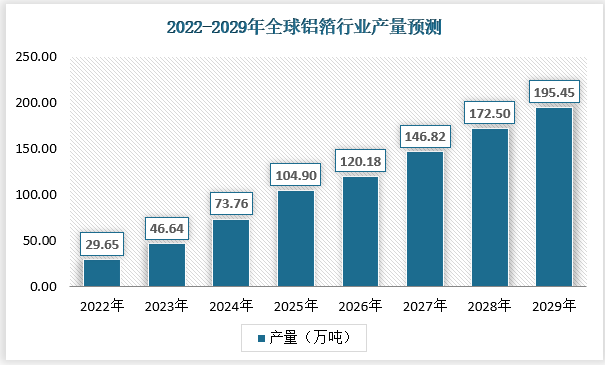

根据上述数据推算,预计2025年全球电池铝箔产能将扩张至178万吨/年(假设其他未统计产能5万吨/年)。而按照项目建设进程以及产能利用率来计算,在不考虑未来新增扩产项目的情况,未来全球电池铝箔产量预测如下:

资料来源:观研天下数据中心整理

三、需求分析:整体需求规模预计快速增长,动力电池仍将是最大需求来源

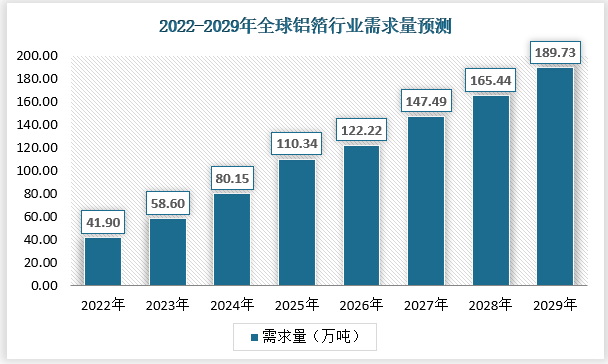

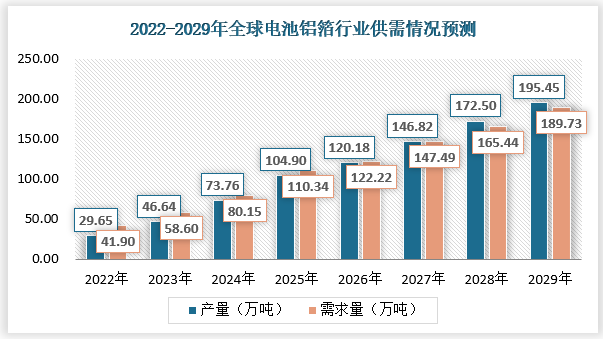

(一)电池铝箔需求规模稳定增长,2029年需求量预计将达到189.73万吨

未来,锂电池需求依旧旺盛。预计2029年全球电动车销量达4261万辆,假设单车带电量增长至75KWh,对应动力电池需求为3196GWh;由于储能产业发展迅速,预计2029年全球储能电池需求为827GWh;消费电池需求相对稳定,预计2029年全球消费电池需求为179GWh。按此测算预计2029年锂电池合计需求为3920GWh,全球锂电池需求景气,空间巨大,而作为锂电池上游的电池铝箔将同样前景广阔,预计2029年其需求量将达到189.73万吨。

资料来源:观研天下数据中心整理

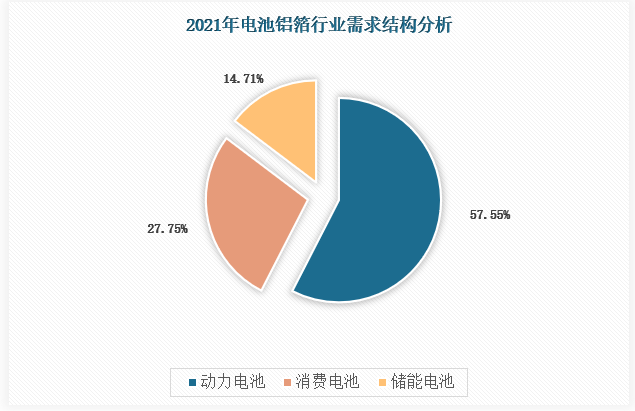

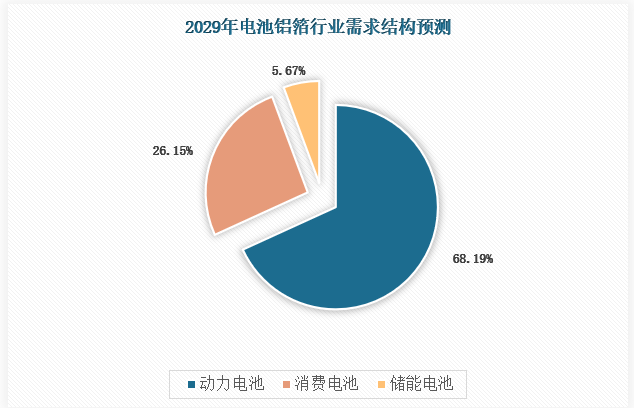

(二)现阶段需求结构以动力电池为主,未来储能电池占比将超过消费电池

目前,用于新能源汽车等动力端的电池是电池铝箔的主要来源,占比约57.55%;而消费电子端的锂电池等需求占比也保持在较高水平,占比约27.75%;而储能电池则由于处于起步发展阶段,目前占比较低,约14.71%。

资料来源:观研天下数据中心整理

未来,随着动力电池与储能电池的持续发展,动力电池需求仍将是电池铝箔最大的需求来源,而储能电池需求则将超越消费电子需求,成为电池铝箔的第二大需求来源。

资料来源:观研天下数据中心整理

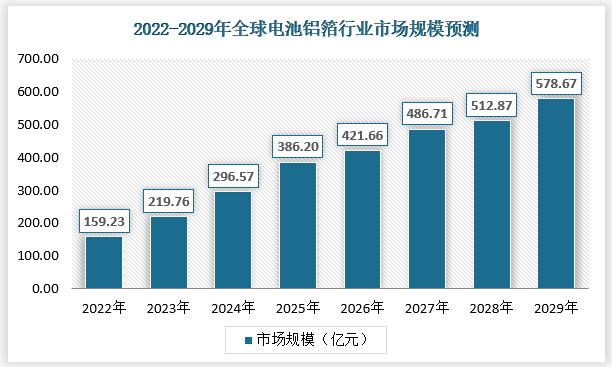

四、市场分析:供需延续紧平衡,2029年市场规模预计将超500亿元

2021年全球电池铝箔行业处于供不应求的紧平衡阶段,供给缺口约9.60万吨;而根据相关数据测算,2022-2027年中全球电池铝箔行业将一直处于供不应求的紧平衡状态,2028年开始出现供略大于求的情况,但供需关系仍维持紧平衡态势。

资料来源:观研天下数据中心整理

2021年全球电池铝箔的需求量在27.05万吨左右,而到2029年全球电池铝箔需求将达到189.73万吨,复合增长率27.57%。而随着电池铝箔供给端的发展,未来电池铝箔的出货量将不断增长。据测算,未来随着电池铝箔下游需求快速成长,2029年其市场规模将达到578.67亿元,具体预测如下:(wqf)

资料来源:观研天下数据中心整理

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。