1、航空机场行业定义及分类

航空机场行业是指以运输机场建设、运营和管理为主业的机场运营企业的统称,其中运输机场是指从事旅客、货物运输等公共航空运输活动,并为民用航空器提供起飞、降落等服务的机场。

根据观研报告网发布的《中国航空机场行业运营现状研究与发展战略预测报告(2022-2029年)》显示,航空机场行业是为国民经济活动提供运输服务的基础性行业,不以盈利为主要目的,具有一定的战略性和公益性。属于弱周期性行业,业态天然高壁垒,长期处于供不应求状态,业绩确定性与成长性兼备。根据《民用机场收费标准调整方案》,国家按照民用机场业务量将全国机场划分为三类,即:一类1级机场、一类2级机场、二类机场、三类机场。

我国航空机场分类

| 机场类别 | 机场 |

| 一类1级(3个) | 北京首都、上海浦东、广州白云 |

| 一类2级(3个) | 深圳、成都、上海虹桥 |

| 二类(20个) | 昆明、重庆、西安、杭州、厦门、南京、郑州、武汉、青岛、乌鲁木齐、长沙、海口、三亚、天津、大连、哈尔滨、贵阳、沈阳、福州、南宁 |

| 三类 | 除上述一、二类机场以外的机场 |

资料来源:民航发[2017] 18号文件、观研天下数据中心整理

观研天下分析师观点:当前,我国机场领域的改革创新还处在探索和成长期,机场设计市场活力、工程组织、投资建设运营模式、科技创新能力等都有等进一步激发。

2、2021年两大因素促进市场扩张,2022年行业有望迎来分水岭

数据显示,2021年我国境内运输机场(不含香港、澳门和台湾地区)共有248个,比2020年底净增7个,行业综合运营指标同比均有所增长,2021年行业基本建设和技术改造金额高达1222.47亿元,同比增长13.05%。从增长动力来看,旅客吞吐量逐步恢复和航空货邮运输需求的增加共同驱动市场扩张。进入2022年,各地疫情反复。另外,在今年3月21日发生了令人心痛的东航MU5735空难事故,重置了中国民航运输航空安全飞行时间,也进一步打击了民航业复苏的信心。1-10月,全国航空机场行业综合运营指标同比下降明显,民航业复苏进程受挫。

我国航空机场行业综合运营指标情况

|

项目 |

2018年 |

2019年 |

2020年 |

2021年 |

2022年1-10月 |

|||||

|

数值 |

增长率(%) |

数值 |

增长率(%) |

数值 |

增长率(%) |

数值 |

增长率(%) |

数值 |

增长率(%) |

|

|

起降架次(万架次) |

1108.80 |

8.19 |

1166.05 |

5.2 |

904.92 |

-22.4 |

977.7 |

8.0 |

617.4 |

-26.5 |

|

旅客吞吐量(亿人次) |

12.65 |

10.19 |

13.52 |

6.9 |

8.57 |

-36.6 |

9.07 |

5.9 |

4.55 |

-43.6 |

|

货邮吞吐量(万吨) |

16747.00 |

3.48 |

1710.01 |

2.1 |

1607.49 |

-6.0 |

1728.8 |

10.9 |

1224.0 |

-17.1 |

|

机场数量(个) |

235 |

2062 |

238 |

1.28 |

241 |

1.26 |

248 |

2.90 |

-- |

-- |

接踵而至的2023年,将是行业分水岭正式显现的一年。这一趋势在今年年底已经有了预兆,日前国家发布新十条政策,规定不再对跨地区人员流动查验核酸检测阴性证明和健康码,不再开展落地检,这为跨区域人员流动提供了政策依据。在该政策出台前的一个月,多地客运航班量达到年内低点,政策出台一星期内,航班量有显著增加。短期来看,如果新十条政策在全国各地有效落地,疫情三年压抑的探亲、休闲游和公商务出行需求可能会爆发,具体到元旦和春运,预计省内游短途游是重点,这将促进航空机场市场快速扩张;长期来看,旅行健康安全担忧情绪仍然浓厚、人们消费水平下降,民航业作为重点运输保障行业防疫政策依旧严格,如果感染人数达到高峰,当地政府可能会向航空公司施加一定的压力,导致航班量增长受到一定限制,因此长期来看,跨境出游还要看民众消费信心恢复情况。

观研天下分析师观点:数据显示,2021年几乎所有盈利的航空机场企业都受到了国家的普惠政策,主要设计财政支持、税费减免、金融信贷等,地方政府也在运行补贴、航线补贴等方面加大了支持力度,由此可见,机场行业的政策属性非常强,这或许也是未来航空机场企业的一个发力点,积极争取各项政策支持。

3、长三角航空货运市场复苏,2025年将迎来世界级机场群

在国内企业“出海”成为趋势、跨境电商持续火热的背景下,近年来,传统电商、快递物流公司、航空公司争相布局长三角航空货运市场,种种迹象表明,长三角航空货运市场复苏势头日益明显,区域优势造就超级枢纽,受益于所在区域经济及消费活力,该地区的机场群综合运营指标均超过珠三角机场群和京津冀机场群这两大区域。

三大机场群对比

|

|

长三角 |

京津冀 |

珠三角 |

|

|

含港澳地区 |

不含港澳地区 |

|||

|

旅客吞吐量(亿人次) |

2.45 |

1.46 |

2.23 |

1.42 |

|

占全国比重(%) |

18.1% |

10.8% |

15.6% |

10.5% |

|

起降架次(万架次) |

178 |

101 |

148 |

98 |

|

占全国比重(%) |

15.3% |

8.6% |

12.2% |

8.4% |

|

货邮吞吐量(万吨) |

558 |

226 |

812 |

326 |

|

占全国比重(%) |

32.7% |

13.2% |

37.0% |

19.1% |

当前多地正在进行新一轮机场改扩建工程建设,助力长三角打造世界级机场群。2022年10月《上海市交通发展白皮书》明确,今后,上海机场设施能力要满足年旅客吞吐量1.8亿人次、年货邮吞吐量650万吨的发展要求。为此,上海要加快推进浦东国际机场四期扩建工程建设,全面建设国际航空货运枢纽,打造世界级航线网络和洲际转运中心;浙江嘉兴方面,瞄准打造长三角航空物流枢纽中心的目标定位,正在全面推动嘉兴机场项目和圆通嘉兴航空物流枢纽项目。目前,相关场道工程已开工建设,规划机位50个,至2030年预计实现货邮吞吐量110万吨;至2050年规划机位94个,预计实现货邮吞吐量240万吨;淮安涟水国际机场为推动淮安“枢纽新城”建设、加快融入长三角一体化发展,计划建设6.5万平方米的T2航站楼、新建一条3600米跑道、扩建1万平方米货运库和4000平方米货站国际区,机场飞行区等级4E。预计2025年全面建成运营。

我国长三角地区部分机场扩建计划

| 机场名称 | 项目 | 新建航站楼面积(万平方米) | 新增停机位(个) | 新建跑道(条) | 开工时间 | 预计启用时间 | 设计旅客吞吐量(万人次) |

| 上海机场 | 四期扩建 | 119 | - | - | 2022 | 2024 | 18000 |

| 宁波栎社机场 | 四期扩建 | 3.1 | - | - | 2022 | 2023 | 450 |

| 浙江嘉兴机场 | 军民合用机场 | 2.57 | 27 | 1 | - | - | 180 |

| 淮安涟水国际机场 | 三期扩建 | 6.5 | - | 1 | 2022 | 2025 | 750 |

| 江苏南通机场 | 新建 | - | 20 | 2 | 2023 | 2026-2027 | 5000 |

资料来源:观研天下数据中心整理

4、非航空性业务是航空机场行业主要的盈利增长点

航空机场行业作为增长较为稳定的消费类、基础设施类企业,与其他行业相比,其增长的稳定性远高于周期性行业,在经济增速下滑环境下具备比较优势。通常,机场运营企业的收入可分为两大类:航空性业务收入与非航空性业务收入。其中,航空性业务具有类公益性,非航空性业务具有收益性。航空性业务指以航空器、旅客和货物、邮件为对象,提供飞机起降与停场、旅客综合服务、安全检查以及航空地面保障服务。非航空性业务指依托航空性业务提供的其他服务,主要包括货邮代理业务、特许经营权业务、租赁业务、地面运输业务、广告业务等。商业餐饮是非航业务的核心,而免税是核心中的核心,伴随新十条政策下机场客流复苏,免税租金仍将是未来驱动枢纽机场业绩增长的核心推手。

截至目前,民用机场航空性业务和非航空性业务重要收费项目(不包括国际及港澳航班的地面服务收费)的收费标准实行政府指导价,且一般不作上浮,下浮幅度由机场管理机构或服务提供方与用户协商确定。价方面较为稳定;量方面,直接受飞机的起降架次、旅客的数量和货物邮件的重量影响。非航空性业务其他收费项目的收费标准,以市场调节价为主。

航空机场企业收入分类

| 分类 | 费用 | 标准 |

| 航空性业务收费 | 起降费、停场费、客桥费、旅客服务费、安检费 | 民航局制定收费标准 |

| 非航空性业务收费 | 地面服务费、场地出租费、商业租赁(免税零售、含税商业)、广告特许经营、餐饮等 | 地面服务费、场地出租费:一类机场执行市场调节价,二、三类机场政府定价商业租赁、广告特许经营、餐饮等:市场调节价 |

资料来源:观研天下数据中心整理

航空性收入线性增长,构成了机场的第一增长曲线,但由于航空机场的公共属性定位使得航空性业务收入偏低,相较之下,非航空性业务的盈利空间更大,并且业务类型更为多元化,可以为机场创造更多的经济效益。

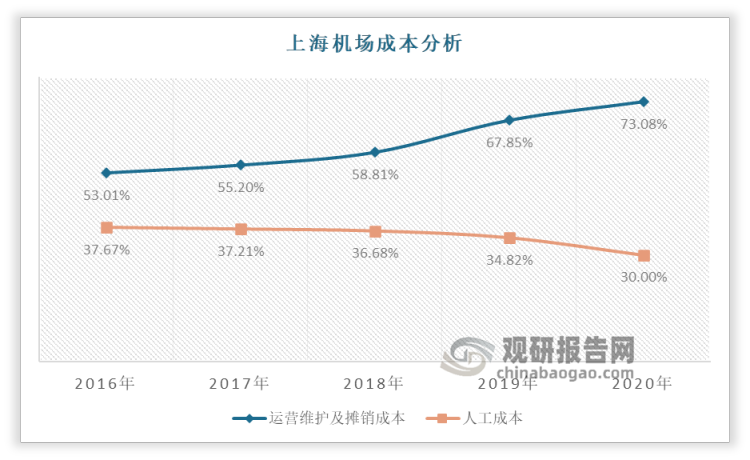

一方面,机场属于重资产行业,成本端来看,前期最大的一笔支出是建设机场,比如大兴机场是由首都机场集团联合民航局等单位合建的,总投资额800亿元,固定资产折旧要按年逐年摊销,在一段时间内整体体现为刚性,对行业盈利规模的变化程度影响不大。目前世界先进机场的非航业务收入占比已经超过50%,例如:上海机场的摊销成本和运营维护成本合计占比在近五年均大于其总成本的50%,但成本的变动幅度非常小,观察其营收构成,可以发现,非航空性业务在总营收中占据更大比重且比重持续大幅上升。

资料来源:公司年报、观研天下数据中心整理

另一方面,航空机场固定成本或摊销及运营维护成本的消耗主要包括飞行功能区(主要是飞机跑道)、塔台、航站楼、办公楼建设,飞行区设各、空管设备、地面运行控制设各、办公设各等基础设施的使用。这些后期的折旧也是一笔不小的费用,直接从当期利润中扣除。除了折旧费用,还有日常的运营费用,疫情期间还增加了安检以及防疫性支出,非航空性业务往往只涉及到对航站楼的使用,而航空业务则需使用以上所有基础设施,而这些归属到航空业务的固定成本应当更高,相应地,航空业务的毛利则更低,甚至可能存在亏损。

非航空性业务重要收费项目的收费标准基准价

| 一类1级 | 一类2级 | 二类 | 三类 | ||

| 头等舱、公务舱休息室出租(元/平方米·月) | 内地航班 | 700 | 600 | 500 | 400 |

| 国际及港澳航班 | 800 | 700 | 600 | 500 | |

| 办公室出租(元/平方米·月) | 内地航班 | 600 | 300 | 200 | 100 |

| 国际及港澳航班 | 市场调节价 | ||||

| 售补票柜出租(元/个·月) | 内地航班 | 10000 | 900 | 7800 | 7000 |

| 10900 | 9900 | 8600 | 8000 | ||

| 值机柜台出租(元/个·月) | 国际及港澳航班 | 11000 | 10400 | 9000 | 7000 |

| 12000 | 11440 | 9900 | 8000 |

资料来源:民航发[2007]、159号、观研天下数据中心整理

因此,非航空性业务是航空机场最为重要的盈利增长点。

5、空域资源、跑道 、航站楼是制约航空机场产能的重要瓶颈

当前我国航空机场行业呈现“三足鼎立”的竞争格局,在这样的现状下,行业面临两大制约因素。

一是我国空域资源紧缺,主要体现在东部空中交通流量密集地区,尤其是北京、上海、广州等政治、经济中心城市。民航可用空域比例仅为20%,余下80%是军用或处于控制范围。此外,我国空域资源还存在严重的分布不均衡状况。空中交通流量主要集中在东部经济发达地区的上空,集中在骨干航路和少部分政治、经济、旅游中心城市的机场。例如我国哈尔滨-沈阳-北京-西安-成都-昆明以东地区空域大约占全国空域的三分之一,但飞行量占全国76%。

二是地面的跑道与航站楼。航站楼的制约相对来说较小,机场可以通过改部分商业租赁用地为航空性业务用地或增加摆渡车的使用来增加航站楼航空性业务的产能。跑道对机场产能的制约更大,一方面受限于空域管制,另一方面在于我国跑道的设计容量较低,通常只能通过扩建加以缓解运力紧张的情况。

观研天下分析师观点:结合第3点分析,一直以来,航空业务量是驱动我国航空机场行业收入增长的主要原因,而航空相关业务量的上限主要由机场实际容量决定,例如:跑道数量和构型决定机场飞行区容量、航站楼的大小影响航站楼的服务能力、航展区与跑道的位置关系直接影响机场的运行效率等,可以看出,扩容是行业不变的发展趋势。

6、参考海外放开经验,国内航空机场的努力方向

“新十条”发布后国内放开趋势明确,虽然政策释放出积极信号,但新冠病例的激增也是不争的事实,因而导致大多旅客都抱有“小心谨慎”和“Last Choice”(最后选项)的出行态度。从全球来看,现阶段中国旅客运输量恢复仍处于较低水平,仅有四成。与中国航空市场相比,国外航空市场已经度过快速恢复阶段,参考国外放开经验,美国在出行限制消除后,客流呈现了典型的V型反转,目前美国国内航空运输旅客量基本达到2019年持平水平。欧洲部分国家航班量已恢复至2019年8-9成,日本、美国、德国三个国家恢复程度最快,今年11月总体航空航班量均已恢复19年同期8成以上水平。

从我国实际情况出发,在防疫与放开两个关键目标存在冲突的情形下,航空业经营出现大幅改善的概率不大。另外,与国外成熟的机场群相比,我国区域内多机场功能定位不清或与实际脱节、区域多机场航线网络布局缺乏整体统筹规划等问题,导致各机场航线网络拥挤重叠,降低了网络的整体效益,尤其是从长期的低运量到突然恢复,航空机场可能遇到一些状况,例如:欧美市场在今年夏季的恢复初期,已经看到由于机场和航司的准备不足,出现了大量的飞机晚点,取消以及行李托运延误的事件;伦敦希思罗以及荷兰阿姆斯特丹机场甚至出现因人手不足,限制航班计划的事件。而这些问题也可能成为我国航空机场业在恢复期可能发生的问题,未雨绸缪,在运力允许范围内协调航班计划,加强民航运输各环节的信息沟通和协调,尽早恢复人员培训以及招聘,合理安排计划,才能将可能带来的客流冲击影响降至最小。

观研天下分析师观点:从行业发展趋势来看,由于我国没有普遍放开低空,通用航空发展不起来,机场的规模建设很难发展起来。另外,东部地区高铁的发展日新月异,再大力发展机场的可能性不大,而西部偏远地区,机场建成通航后,地方除了要应付机场运营维护的高额费用之外,还要用巨额财政补贴去开辟航线,并且更多的机场还是军事目的,所以,机场的发展建设力度有限。(LZC)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。