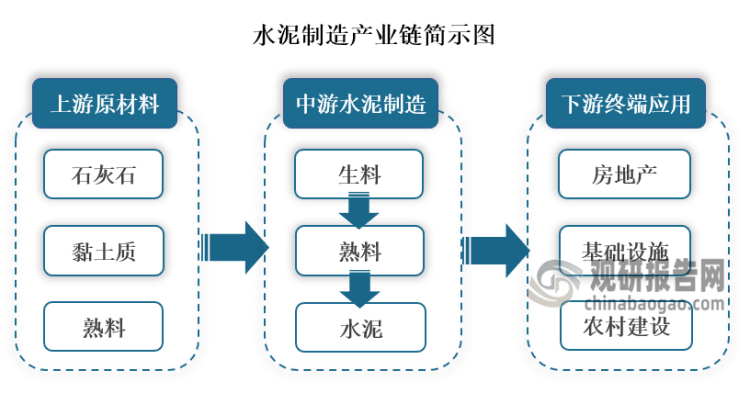

1、水泥制造产业链图解及水泥产品分类情况

水泥制造业是建筑材料工业的主要行业之一,其属于传统行业。水泥制造产业链来看,核心环节为“两磨一烧”,即经过均化的原料破碎粉末为生料,经预热后煅烧为熟料,再与其他辅料混合、粉磨为水泥产品。因此,水泥制造行业上游主要是原材料,石灰石为其最重要原料,占比超70%,其余为黏土和校正原料;中游即为水泥的制造,将原材料粉磨成生料之后,再经过煤炭或电力等能源燃料煅烧成熟料,最后再根据不同水泥强度标准辅以石膏、复合材等辅料二次粉磨成不同种类的水泥;下游则是水泥的终端应用,在我国房地产、基础设施建设和农村建设是水泥的三大需求支柱。

资料来源:公开资料整理

根据观研报告网发布的《中国水泥市场发展现状研究与投资战略分析报告(2022-2029年)》显示,行业产品来看,当前水泥种类众多,且产品同质化较高,但其无替代品。水泥分类方面,由于其是根据建材的特点和各项作业的特殊要求而专门设计制造的,因此其可以按照用途可分为通用水泥、专用水泥和特性水泥;另外还可以按其水硬性物质可分为硅酸盐水泥、铝酸盐水泥、硫铝酸盐、铁铝酸盐、氟铝酸盐、磷酸盐及其他活性材料为主要组分的水泥,其中硅酸盐水泥是应用最广泛的水泥类型。

水泥产品分类情况

| 分类依据 | 分类 | 细分类别 |

| 水泥按照用途及性能分类 | 通用水泥 | 硅胶盐水泥即波特兰水泥(P.I和P.II)、普通硅胶盐水泥(P.O)、碳渣硅酸盐水泥(P.S)、火山灰硅胶盐水泥(P.P)、粉煤灰硅酸盐水泥(P.F)、复合硅酸盐水泥(P.C) |

| 专用水泥 | G级油并水泥、道路硅酸盐水泥 | |

| 特性水泥 | 快硬硅酸盐水泥、低热碳渣硅酸盐水泥、膨胀硫铝酸盐水泥、磷铝酸盐水泥、磷酸盐水泥 | |

| 水泥按照主要水硬性物质分类 | 硅酸盐水泥 | |

| 铝酸盐水泥 | ||

| 硫铝酸盐水泥 | ||

| 铁铝酸盐水泥 | ||

| 氟铝酸盐水泥 | ||

| 磷酸盐水泥 | ||

| 火山灰或潜在水硬性材料以及其他活性材料为主成分的水泥 |

资料来源:观研天下整理

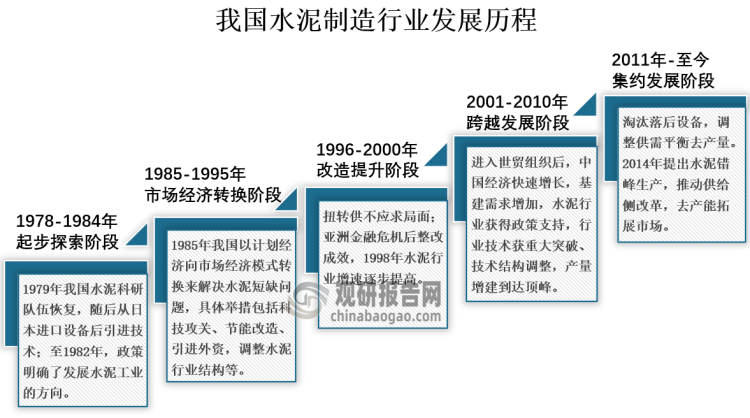

2、我国水泥制造行业仍然处于集约发展阶段

水泥最初起源于罗马砂浆,而我国的水泥制作是从清末开始才引进国外水泥技术,与国外相比,我国水泥制造行业起步较晚,但进入21世纪后其发展迅猛,最终实现设备国产化及大规模应用。我国水泥制造行业发展历程来看,发展至今,行业一共经历了五个发展阶段:起步探索阶段、市场经济转换阶段、改造提升发展阶段、高速跨越发展阶段、集约发展阶段。1979年我国水泥科研队伍恢复,行业开始起步探索;1985年我国以计划经济向市场经济模式转换来解决水泥短缺问题,行业进入市场经济转换阶段;1996年到2000年,则是行业的改造提升阶段,亚洲金融危机后整改成效后我国水泥制造行业增速逐步提高;此后2001年随着我国进入世贸组织后,国内经济快速增长,基建需求不断增加,同时水泥制造行业获得政策支持,行业技术也获重大突破,在此背景下行业进入高速跨越发展阶段,其产量增建到达顶峰;一直到2011年后,国内水泥新增产能爆发,开始出现产能过剩情况,因此国家下发政策限制产能,规范行业,行业便开始进入集约发展阶段。

资料来源:公开资料整理

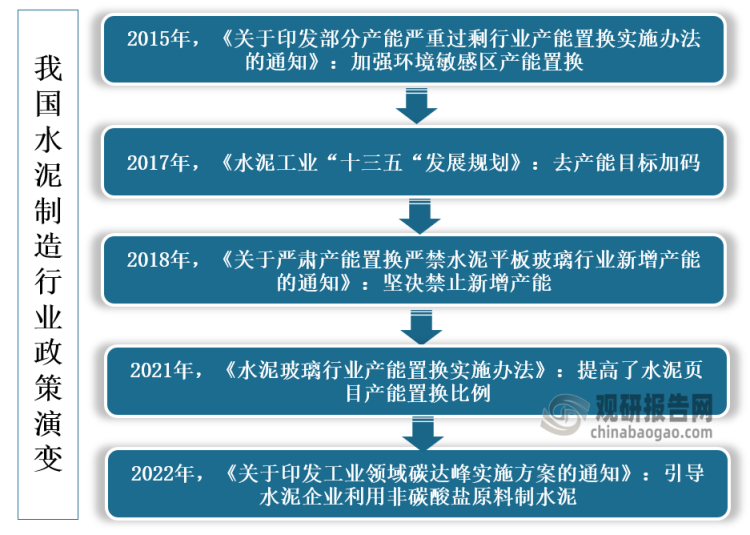

3、产能置换和错峰生产成为行业政策主方向

自2011年后,国内水泥新增产能爆发,开始出现产能过剩情况,于是国家下发政策限制产能,因此,近年来我国水泥制造行业政策的主要方向是:产能置换和错峰生产,以此缓解行业产能严重过剩,并淘汰落后产能等。例如,2015年《关于印发部分产能严重过剩行业产能置换实施办法的通知》中便提出加强环境敏感区产能置换;2017年的《水泥工业“十三五“发展规划》将去产能目标加码;2018年《关于严肃产能置换严禁水泥平板玻璃行业新增产能的通知》坚决禁止新增产能等等。

资料来源:公开资料整理

另外,由于水泥制造行业需要将磨成的生料经过煤炭或电力等能源燃料煅烧成熟料,所以行业也是属于高能耗、高碳排放行业,因此在2020国内“双碳”目标提出之后,国内多个省份为了响应国家号召,纷纷出台水泥制造行业错分生产政策,具体如下表所示:

我国部分省份水泥制造行业错峰生产政策

| 年份 | 省份 | 文件名称 | 核心内容 |

| 2020年12月29日 | 贵州 | 关于做好2021年度水泥行业错峰生产的通知 | 全省所有新型干法水泥熟料生产线全部实行错峰生产。其中,生产硅酸盐水泥熟料的生产线,每条线停窑时间为100天,其中一季度不少于40天,产季度不发20天,三季度不少于20天,四季度不少于20天。 |

| 2021年1月28日 | 福建 | 关于做好2021年度水泥行业错峰生产的通知 | 省内所有水泥熟料生产线都应进行错峰生产。错峰生产时间安排应结合春夏季、夏秋季臭氧污染高发时段管控要求,原则上分为春节雨季期间 (2021年1月至5月)和酷暑伏天期间(2021年7月至10月),每条生产线错峰生产时间不少于55天。 |

| 2021年6月4日 | 辽宁 | 关于辽宁省水泥熟料企业适时开展夏季错峰生产的通知 | 全省所有水泥熟料企业需按规定进行错峰生产。辽中区域及盘海营区域:6月5日至6月20日,计15天.辽西区域:6月20日至7月5日,计15天;辽南(大连)区域:6月25日至7月10日,计15天。 |

| 2021年6月25日 | 宁夏 | 关于开展水泥行业2021年夏秋季错峰生产的通知 | 全区所有水泥熟料生产企业要按照停窑时间要求,结合自身实际,编制错峰生产计划。(一)第一阶段:2021年6月20日至6月30日停窑10天。(二)第二阶段:2021年7月停窑15天。(三)第三阶段:2021年8月停窑15天。 |

| 2021年7月13日 | 贵州 | 关于延长2021年三季度水泥行业错峰生产时间的通知 | 要求在《关于做好2021年度水泥行业错峰生产的通知》(黔工信原材料(2020)137号)文件要求三季度错峰停窑20天要求基础上增加10天错峰停窑时间。 |

| 2021年9月28日 | 山东 | 关于严格落实水泥常态化错峰生产的通知 | 所有水泥熟料生产线都应进行错峰生产,全年错峰生产不得少于120天。错峰时段为采暖季4个月,自11月15日至次年3月15日。 |

| 2021年10月9日 | 四川 | 关于做好2021年10月份错峰生产工作的通知 | 四川省水泥熟料生产线统一参加错峰生产,10月份每条线错峰生产不少于8天。 |

| 2021年10月13日 | 河南 | 关于实施2021-2022年度全省水泥企业秋冬季错峰生产工作的通知 | 绩效分级A级水泥熟料企业:2021年12月1日至12月31日、2022年1月27日至3月15日实施错峰停产;绩效分级B、C级水泥熟料企业:2021年11月15日至12月31日,2022年1月27日至3月15日实施错峰停产;绩效分级D级水泥熟料企业及没有完成超低排放改造的水泥企业(含粉磨工序及独立粉磨站),2021年11月15日至2022年3月15日实施错峰停产。 |

资料来源:公开资料整理

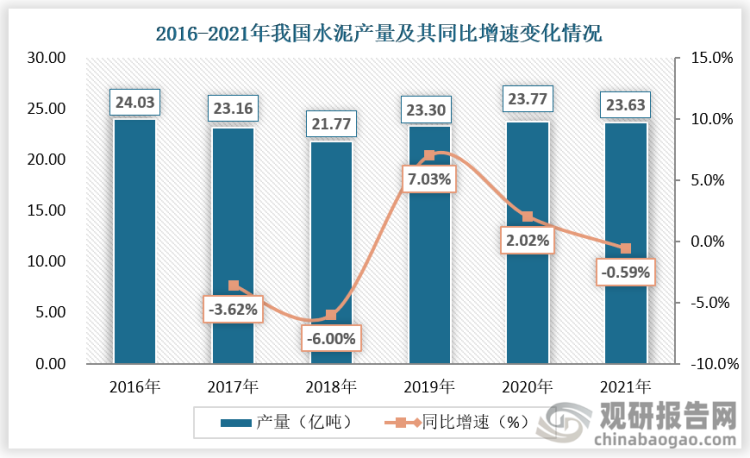

4、近六年国内水泥产量整体呈现波动下降态势

我国水泥制造行业水泥产量来看,尽管行业起步晚,但是行业发展迅速,截止到目前我国水泥产量已经连续36年位居世界水泥产量第一。在上世纪70年代我国水泥产量还只有美国的三分之一,仅占世界水泥总产量的4%;到改革开放后,国内水泥产量快速上升,到1985年时候,我们的水泥产量已经达到了1.5亿吨。然而近些年来随着行业产能过剩,以及国内水泥产能置换和错峰生产政策的出台,水泥制造行业产量略有下降。根据数据显示,从2016年到2021年我国水泥产量呈现波动下降,从24.03亿吨下降至了23.63亿吨。

资料来源:观研天下数据中心整理

5、严禁新增产能政策下行业竞争呈强者更强局面

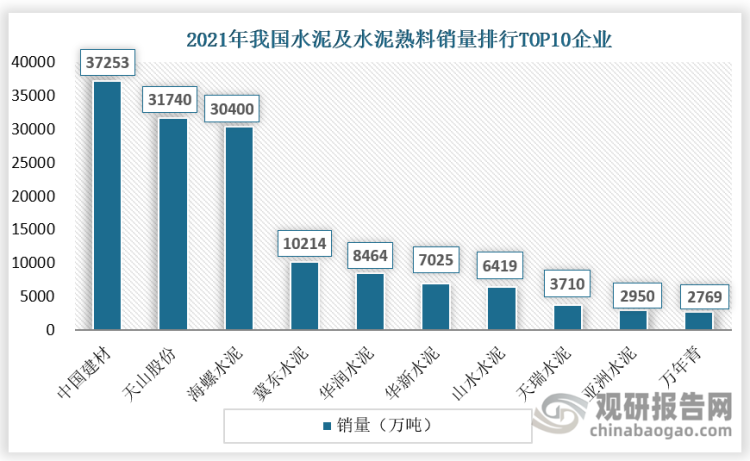

我国水泥行业经历跨越式快速发展后也造就了业内企业的快速扩张,然而行业集约发展阶段后,供给侧改革下大批低端水泥产能被淘汰,再加上近些年来,政策严禁新增产能、生产标准趋严,一些竞争力不强的企业也被兼并重组或淘汰,从行业相关企业数量来看,从 2010 年到2019年,国内水泥企业数量便从约 5100 家降至约 2400 家。与此同时,行业龙头企业话语权与协同能力提升,竞争格局出现了强者更强局面。从2021年国内水泥及水泥熟料销量排行前十企业来看,可以看出前三名企业的销量与第四名销量拉开的差距较大。

资料来源:公开资料整理

而且,从全球的水泥企业产能来看,当前全球排名前三的水泥企业中,中国建材以5.14亿吨的水泥产能排名第一,海螺集团也以3.09亿吨的水泥产能挤入世界前三。国内水泥制造行业龙头企业也成为了全球水泥制造行业的的龙头企业。

6、行业产能将进一步压缩且“强者恒强“局面将延续

总的来说,我国水泥制造行业进入集约发展阶段后,行业开始进行“控产量、去产能”供给侧改革。一方面,通过严禁新增、协同限产、错峰生产等行业政策手段不断去产量;另一方面,行业联合政府部门提出更高的环保标准、能耗标准、行业技术指标等,增强对于产能的进一步约束,以此提升了行业的门槛并淘汰落后产能。例如2021年 11月我国发改委发布《高耗能行业重点领域能效标杆水平和基准水平(2021 年版)》,其中规定,水泥熟料能效标杆水平为100千克标准煤/吨,基准水平117千克标准煤/吨,到 2025 年水泥制造行业能效标杆水平以上的熟料产能比例达到30%,能效基准水平以下熟料产能基本清零;再例如2021年 12 月工信部等发布 《“十四五”原材料工业发展规划》要求到 2025 年水泥产品单位熟料能耗水平降低 3.7%。

总体来讲,现在国内水泥制造行业仍然是处在过剩阶段,预计“十四五”期间国内水泥制造行业落后产能将继续进行减量置换,国内水泥整体产能也将进一步压缩。另外,就行业下游需求端来看,近些年来国内房地产景气度下降,水泥需求也尚未出现明显复苏,但是,在2021年12月中央经济工作会议提出“适度超前开展基础设施投资”,同期全国发展和改革工作会议提出“扎实 推进’十四五’规划 102项重大工程项目建设”。因此预计新基建将有望支撑起行业的需求市场。未来,在行业产能将继续压缩,新基建支撑市场需求背景下,业内龙头企业将更容易中标,并占据更多市场份额,行业的集中度也将进一步提高,强者恒强局面将得以延续。(LQM)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。