一、激光雷达发展历史悠久,自动驾驶成为激光雷达新增长引擎

激光雷达(LiDAR,LaserDetectingandRanging)是一种通过脉冲激光照射目标并用传感器测量反射脉冲返回时间来测量目标距离的测量工具。其工作原理是向目标发射探测信号(激光束),然后将接收到的从目标反射回来的信号(目标回波)与发射信号进行比较,作适当处理后,就可获得目标的有关信息,从而对周围环境进行探测、跟踪和识别。它由激光发射机、光学接收机、转台和信息处理系统等组成。其核心优势在于利用激光的高频特性进行大量、高速的位置及速度信息测量,形成准确清晰的物体3D建模。

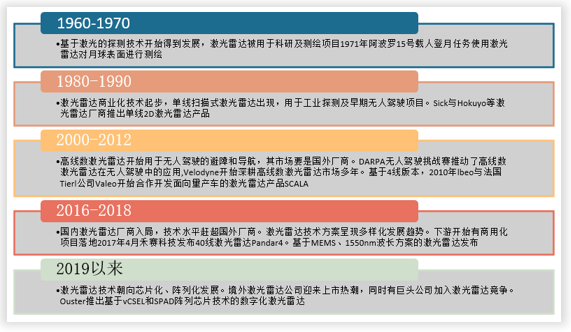

根据观研报告网发布的《中国激光雷达行业现状深度研究与发展前景预测报告(2022-2029年)》显示,激光雷达21世纪初引入汽车领域,随ADAS渗透率提升迎来快速发展。激光雷达最先用于地图测绘领域,高精度要求使得激光雷达成本居高不下。Velodyne将激光雷达应用到DARPA无人驾驶汽车挑战赛,首次将激光雷达带入了自动驾驶领域。其后随着ADAS等下游应用的持续发展,激光雷达领域企业不断增多,随着研发的持续进行,激光雷达的产品性能稳步提升,成本大幅下降,行业也迎来了长足的发展。

激光雷达行业发展历程

资料来源:公开资料整理

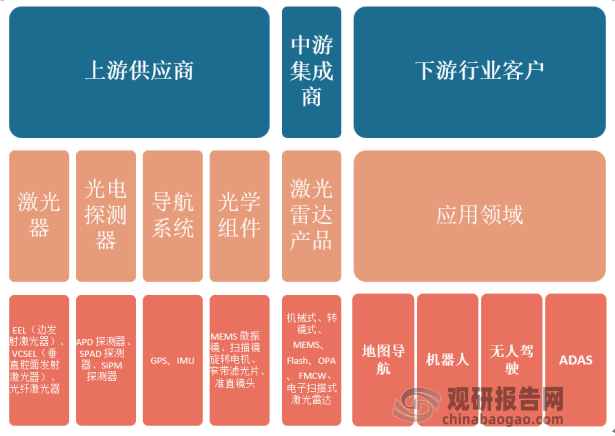

激光雷达主要包括激光发射、扫描系统、激光接收和信息处理四大系统,四个系统需要的不同电子零部件和光学系统共同构成了产业链的上游。具体而言,激光雷达行业的上游产业链主要包括激光器、探测器、扫描镜、FPGA芯片、模拟芯片,以及光学部件生产和加工商,是激光产业的基石,准入门槛较高;产业链中游利用上游激光芯片及光电器件、模组、光学元件等作为泵浦源进行各类激光雷达的制造与销售;产业链下游主要为各类激光雷达的应用领域,包括无人驾驶汽车、高级辅助驾驶、机器人、测绘、高精度地图等。激光雷达产业链公司分工明确,中游集成企业在产业链中起到了承上启下的作用,具备较强的产业地位。

激光雷达产业链结构

资料来源:观研天下整理

激光雷达上游的核心元器件为激光器和探测器,国外供应商在激光器和探测器行业耕耘较久,在产品方面具备竞争优势。国内供应商近些年发展迅速,已经有通过车规认证的国产激光器和探测器上市。激光雷达下游产业链按照应用领域主要分为无人驾驶、高级辅助驾驶、服务机器人和车联网等行业。国外无人驾驶技术研究起步较早,相比国内仍具有一定的领先优势,但国内无人驾驶技术研究发展迅速,不断有应用试点和项目落地,与国外公司的差距在不断缩小;得益于国内快递和即时配送行业的高度成熟,服务机器人领域国内技术发展水平与国外相当,从机器人种类的丰富度和落地场景的多样性而言,国内企业更具优势;车联网行业更是在“新基建”等国家政策的大力推动下发展较国外更加迅速。

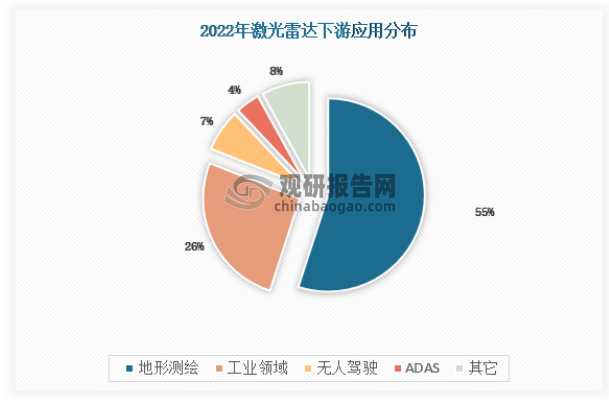

激光雷达下游应用领域广泛,主要涉及无人驾驶、高阶辅助驾驶、服务机器人和智慧城市及测绘等行业。当前来看,地形测绘仍是最大的应用领域,占据55%的市场份额;紧随其后的是工业领域,占据26%的份额;随着全球各国对智能驾驶的政策支持,以及车载激光雷达行业的快速发展,无人驾驶和高级辅助驾驶中激光雷达的渗透率呈高速增长的态势。

资料来源:Yole,F&S,观研天下数据中心整理

二、我国自动驾驶标准出台,驱动ADAS市场规模有望大幅增长

2021年8月20日中国工信部发表《汽车驾驶自动化分级》国家标准,并确定于2022年3月1日起实行,与国际汽车工程师学会(SAE)分类标准SAEJ3016大体相一致。具体到分类等级来看,IDC认为L3级是ADAS智能程度的重要分水岭,L3级别及以上ADAS主要决策责任由驾驶员转移为操作系统。2020年2月,发改委、网信办、工信部等11部委联合发布《智能汽车创新发展战略》指出要从多个维度确保2025年实现L2级自动驾驶规模化生产,L3级在特定环境下市场化应用。目前,我国量产汽车的自动驾驶等级正在从L2向L3过渡。

我国汽车自动驾驶等级分类

| 中国 | SAE | 等级 | 划分标准 | |

| 驾驶员支持 | 0级 | L0 | 应急辅助 | 系统不能持续执行动态驾驶任务中车辆横向或纵向运动控制,但具备持续执行动态驾驶任务中的部分目标和事件探测和响应能力 |

| 1级 | L1 | 部分驾驶辅助 | 系统在其设计运行条件下持续地执行动态驾驶任务中的车辆横向或纵向运动控制,且具备与车辆横向或纵向运动控制相适应的部分探测和响应能力 | |

| 2级 | L2 | 组合驾驶辅助 | 系统在其设计运行条件下持续地执行动态驾驶任务中的车辆横向或纵向运动控制,且具备与车辆横向或纵向运动控制相适应的部分探测和响应能力 | |

| 自动驾驶支持 | 3级 | L3 | 有条件自动驾驶 | 系统在其设计运行条件下持续地执行全部动态驾驶任务 |

| 4级 | L4 | 高度自动驾驶 | 系统在其设计运行条件下持续地执行全部动态驾驶任务并自动执行最小风险策略 | |

| 5级 | L5 | 完全自动驾驶 | 系统在任何可行驶条件下持续地执行全部动态驾驶任务并自动执行最小风险策略 |

资料来源:工信部,SAE

未来汽车核心竞争要素将围绕智能座舱与自动驾驶展开,当自动驾驶完全解放驾驶员的双手和注意力后,智能座舱中可提供的休闲娱乐功能将更加丰富,乘车体验也将更加舒适,届时汽车将真正转变为以人为中心的“第三生活空间”,成为下一个互联网的入口,也成为终端消费者的第一触点,因此自动驾驶将长期保持汽车产业未来升级发展的方向。

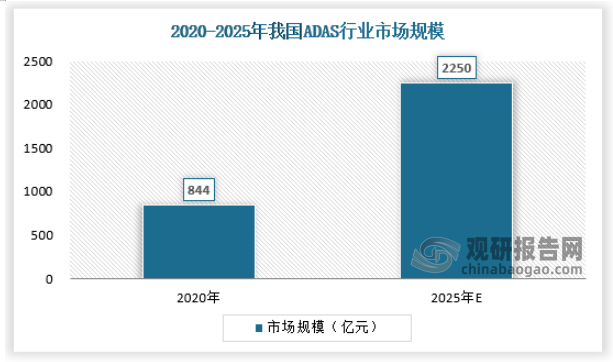

根据IDC数据,2021至2025年中国ADAS市场出货量CAGR可达15.44%;到2025年,L1-L5级自动驾驶汽车出货量预计将达到约1362万辆,其中L3-L5级自动驾驶在2025年的自动驾驶市场份额预计达到2.5%。随着ADAS的快速发展,市场规模也有望迎来快速增长,根据中汽协数据,在2020年我国ADAS主要功能市场规模为844亿元,至2025年市场规模有望达到2250亿元。

我国ADAS市场规模

资料来源:观研天下数据中心整理

三、激光雷达在自动驾驶优势明显,未来搭载量将大幅增加

虽然Tesla迈向纯视觉方案,但从安全性角度,基于摄像头的视觉方案在暗光、环境大光比以及雨水遮挡的情况下容易失效,难以用算法解决,同时深度学习算法难以避免长尾效应。从商业的角度,大多数主机厂缺乏Tesla的数据和算法积累,跟随Tesla方案难以在同一时期达到相同水平。目前绝大多数厂商均使用多传感器融合技术(包括主打视觉方案的Mobileye也开始自研激光雷达),即通过不同种类的传感器遍布车身,实现360度无死角和远中近扫描,获取海量数据,融合分析后形成驾驶决策辅助驾驶员或控制汽车。各传感器应对不同场景,实现优势互补。

摄像头受环境光照影响大,距离测算依赖算法。毫米波雷达角分辨能力很差,对金属的探测灵敏度远高于非金属材料,导致其在人、车混杂的场景下对行人的探测效果不佳。超声波雷达测距短,主要用于倒车雷达。激光雷达兼具测距远、角度分辨率优、受环境光照影响小的特点,可显著提升自动驾驶系统可靠性,是众多L3及以上自动驾驶系统必备的传感器。随着高等级自动驾驶渗透率的提升,市面上激光雷达单车搭载数目将不断上升。预计到2030年左右,市场上单车激光雷达的平均搭载量将达到3颗,头部车型搭载量达到6颗。

不同传感器对比

| 传感器类型 | 成本(美元) | 功能 | 优势 | 劣势 |

| 摄像头 | 35-50 | 能实现大部分ADAS功能,测距功能对算法要求高 | 成本较低,可以通过算法实现各项功能 | 受环境光照影响大,距离测算依赖算法 |

| 超声波雷达 | 15-20 | 侧方超车提醒、倒车提醒 | 成本低 | 探测距离短,应用局限大 |

| 毫米波雷达 | 300-500 | 可以同时对多个目标进行测距、测速以及方位测量 | 可同时测距和测速,有效探测距离达200米 | 角度分辨率弱,对金属探测灵敏度高于非金属,在人车混杂环境下对行人探测效果不佳 |

| 激光雷达 | 500-75000 | 周围环境3D建模 | 测距远,角度分辨率优,受环境光影响小,可直接获得物体的距离和方位信息 | 目前价格偏高 |

| 红外传感器 | 600-2000 | 实现汽车的夜视功能 | 夜视效果极佳,能较准确识别到生物 | 成本高,技术由国外垄断,径向运动辨别能力差,没有角度测量能力,不能完成静止测距 |

资料来源:禾赛科技

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。