一、行业简介:汽车产业发展的基础

轮胎作为汽车的重要零部件,是发展汽车产业的基础。作为汽车产业重要配套产业的轮胎行业,与我国经济发展息息相关。近年来,我国轮胎工业实现快速增长,自2006年以来稳居世界最大轮胎生产国和橡胶消费国,轮胎产量约占世界总产量的四分之一。随着中国交通运输、汽车机械等产业的不断发展,轮胎行业在国民经济中的地位有望继续提升。

(一)汽车轮胎分类

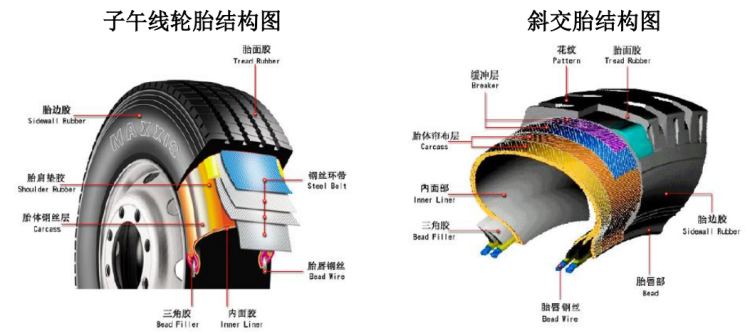

根据观研报告网发布的《中国汽车轮胎行业发展趋势分析与未来前景预测报告(2022-2029年)》显示,按结构设计划分,分为斜交轮胎和子午线轮胎。斜交轮胎具有胎面和胎侧强度大的特点,但胎侧刚度较大,舒适性差,其高速时帘布层间移动与磨擦较大,因此并不适合高速行驶。子午线轮胎最早是由米其林公司于1946年发明,与普通斜交轮胎相比子午线轮胎的滚动阻力小、附着性能好、弹性大、缓冲力强、承载能力大、耐磨耐刺,但制造技术相对复杂,成本较高。根据胎体不同,子午线轮胎又可以进一步分为全钢和半钢。全钢子午胎指胎体和带束层全部采用钢丝帘布的轮胎(只有一层钢丝帘布层);半钢子午胎指胎体用纤维材料,带束层采用钢丝帘布的轮胎(只有2-3层纤维帘布层数)。

汽车轮胎分类情况

| 轮胎分类 | 细分 | 特点 | 应用领域 |

| 子午胎 | 半钢子午胎 | 滚动阻力小、弹性大、胎体骨架为纤维 | 乘用车 |

| 全钢子午胎 | 承载能力强、耐磨耐刺、制造成本较高、胎体骨架为钢丝 | 货车、客车 | |

| 斜交胎 | - | 胎面和胎侧强度大,舒适性差,不适合高速行驶 | 工程机械、农用机械等非道路交通工具 |

资料来源:观研天下数据中心整理

子午线轮胎与斜交胎结构示意图

资料来源:玲珑轮胎招股书

按有无内胎,分为有内胎轮胎和无内胎轮胎(又称原子胎或真空胎)。目前无内胎轮胎已普遍采用,这种直接依靠轮辋密封轮胎气压的轮胎与钢轮组合方式,消除了爆胎隐患,行驶更安全,自重减轻,更省油。

按用途划分,分为汽车轮胎(含轿车及轻载(轻卡)胎、载重胎)、工程机械轮胎、农用轮胎、工业车辆轮胎、力车胎、摩托车胎和航空轮胎等。

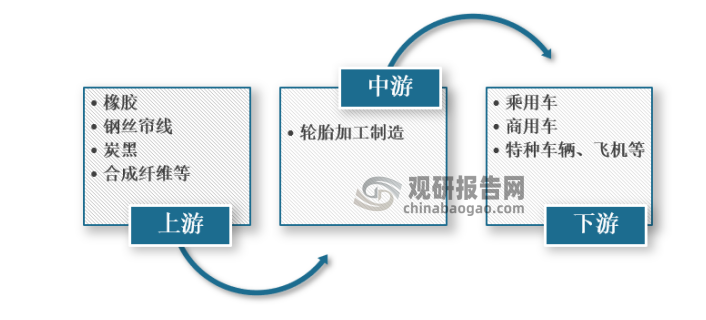

(二)产业链情况

上游:由周期性较强的化工品构成,价格波动直接影响轮胎盈利能力。上游包括天然橡胶、合成橡胶、钢丝帘线、炭黑和合成纤维,目前轮胎产品原材料成本构成中橡胶大概占生产成本的30-50%,因此天然橡胶和合成橡胶对轮胎成本影响在各类原材料中较为突出。

中游:产能周期决定长期价格,库存周期影响短期价格。轮胎是资金密集型与技术密集型产业,产能建设周期较长,从投资建厂到产能投放通常在5年以上,因此短时间内轮胎供给不会出现明显变化;库存周期的影响一方面是需求指引,另一方面则是例如冬季北方限电停产导致的短期库存积压催化短期价格变动。

下游:汽车领域占比最高,产销量及保有量决定需求端景气度。下游包括乘用车、载重车、工程机械车、农用和林业机械车、工业车辆、飞机、特种车辆等应用领域。其中,汽车领域用胎占比最高,其行业景气度将影响中游轮胎制造的规模增长变动。

汽车轮胎产业链示意图

资料来源:观研天下数据中心整理

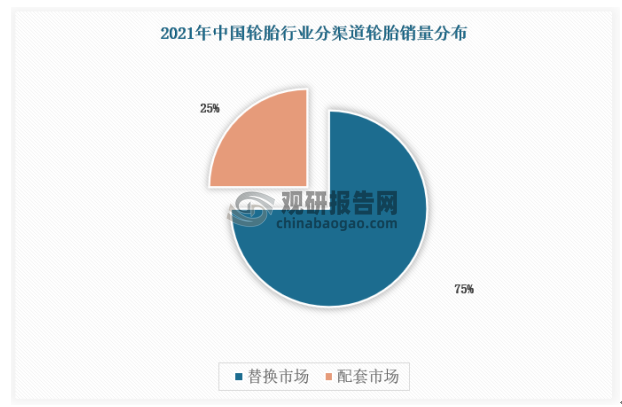

二、需求:乘用半钢占比高,替换市场总量大

轮胎的下游涵盖了乘用车、商用车、工程机械车等领域,主要领域仍是乘用车领域,近年来乘用车胎(半钢子午胎为主)的销量占比接近90%,因此轮胎行业发展与汽车工业高度相关。汽车行业受宏观经济、下游需求景气周期的影响比较明显,但轮胎产品的特殊消费属性使得轮胎行业景气度独立于汽车行业,不同于汽车可选消费品的属性,轮胎作为一种必需消费品其需求刚性大于汽车行业。作为汽车必不可少的部件之一,轮胎的产量取决于汽车产量和保有量。在发展初期,汽车保有量较少,轮胎需求主要受汽车产量影响;随着保有量逐步增加,轮胎替换需求超过配套需求成为影响轮胎行业的主要因素。

资料来源:观研天下数据中心整理

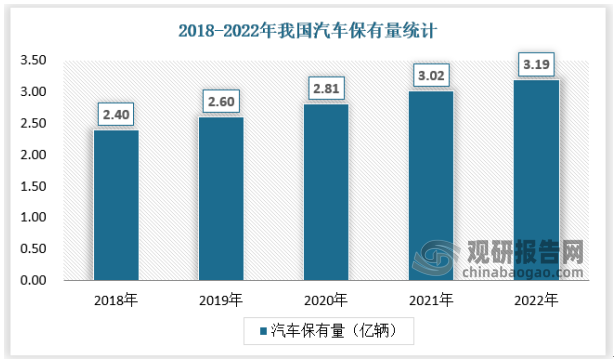

(一)乘用车:汽车保有量稳步上升将驱动替换市场规模扩张

替换市场规模取决于汽车保有量和置换周期。在汽车保有量方面,中国汽车保有量为世界第一,截至2022年底,中国汽车保有量为3.19亿辆;在置换周期方面,通常要求5年或6—8万公里更换。根据玲珑轮胎招股书,平均每台汽车每年更换轮胎的数量为1.5条/年·辆,即替换系数为1.5,以目前2022年全国汽车3.19亿辆的保有量为基础,国内汽车轮胎替换市场规模高达4.79亿条。

资料来源:公安部交通管理局,观研天下数据中心整理

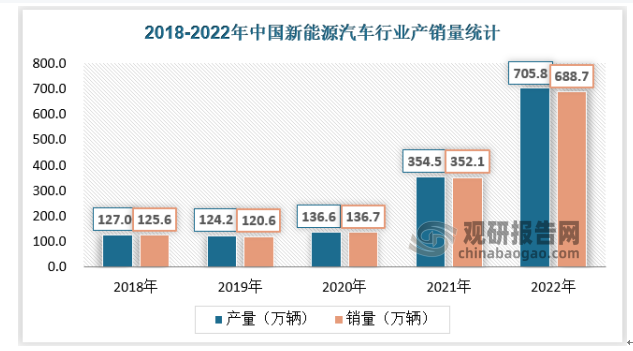

新能源汽车保有量提升将加速置换周期。在新能源汽车领域,纯电动或者混动车型比传统车辆更重,提速快,轮胎的磨损消耗更快,从而置换周期相较于传统汽车更短,随着新能源汽车逐步进入售后市场,将会进一步拉动替换市场轮胎需求量的提升。

资料来源:中汽协,观研天下数据中心整理

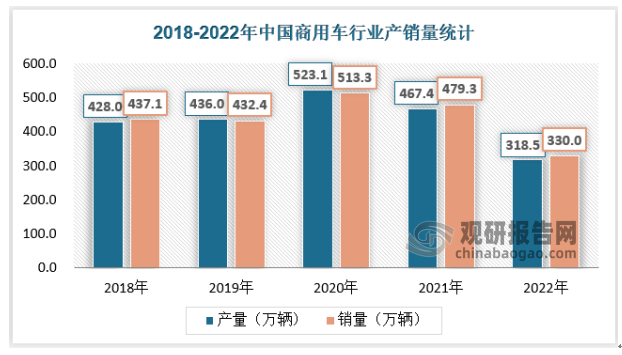

(二)商用车:替换市场表现亮眼,基建投资支撑增长

商用车需求短期见顶回落。2021年中国商用车产量实现467.4万辆,同比下降10.7%,结束了之前快速增长的态势,2022年商用车产销量进一步下滑,行业正处在调整周期的低谷阶段。

资料来源:中汽协,观研天下数据中心整理

商用车替换系数大,替换需求较高。据米其林2021年年报,全球卡车轮胎市场增量主要体现于替换市场,2021年同比增长7%。相比于乘用车,商用车载重胎尤其是中重型卡车具有更高的替换系数,轮胎替换周期更短,替换量更大。

未来,基建投资支撑商用车市场轮胎长期需求。随着基建投资的持续推进,房地产、基建将大规模动工,需要调派上游基建材料的运输车辆将会增多,截止2021年,商用车保有量超过3400万辆,承担了全社会74%的货物运输量和61%的旅客运输量,随着货运量进一步恢复,商用车轮胎替换需求也将进一步上升。

(三)非道路轮胎:斜交非公路用轮胎仍有增长需求

工程机械轮胎需求持续增长。随着国内外港口运输业的蓬勃发展、矿山开采业崛起与扩张、现代制造业物流机械化自动化的普及和一带一路沿线国家及南美等发展中国家大力推进基础建设,有力推动了工程工业特种轮胎需求的持续增长;据相关数据,2021年全球非公路用轮胎市场规模为87亿美元,2021-2026年将以5%的复合增长率增长至110亿美元,市场空间广阔。

农业机械化拉升农业轮胎需求。受益于农机械设备的不断增加和农业替换轮胎需求不断增加,农业轮胎的需求量持续攀升。2019年农业农村部数据显示中国农业机械化率为69%,而发达国家普遍在90%以上,其中美国、日本和韩国更是达到99%以上。随着中国农业机械化率的提升,国内农业轮胎需求将进一步加大。

(四)配套市场:配套市场量增由新能源渗透及国产替代驱动

乘用车需求恢复,新能源渗透率进一步提升。我国新能源汽车产业发展迅猛,三年来由每月产量与销量均不达10万辆到2022年10月份单月产量与销量分别为76.2万辆和71.4万辆,渗透率由不到5%上升至30%左右。下游需求恢复及新能源放量背景下,轮胎作为汽车核心配件配套市场空间巨大。

国产轮胎品牌配套率提升。相比于替代市场,配套市场要求更高,供货需求稳定,品牌认知度更强,同时用户对‚原装‛的追求有助于提前培育替代市场品牌份额,随着中国新能源车市场的快速发展,中国轮胎品牌有望借助新能源赛道,实现对配套市场的渗透。

三、供给:全球集中度较高,中国企业竞争力不断提升

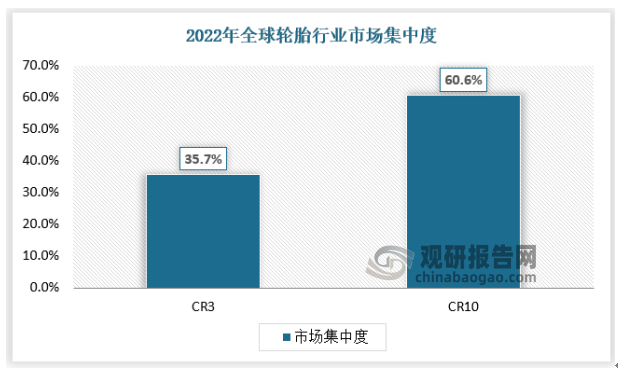

(一)全球:全球竞争格局集中,海外垄断优势明显

全球轮胎行业整体发展较为成熟,市场集中度较高,全球轮胎行业75强销售额占全球市场份额在90%以上。而2022年全球行业整体CR3为35.7%,CR10为60.6%,较2021年分别下降2.6和4.5个百分点。

资料来源:观研天下数据中心整理

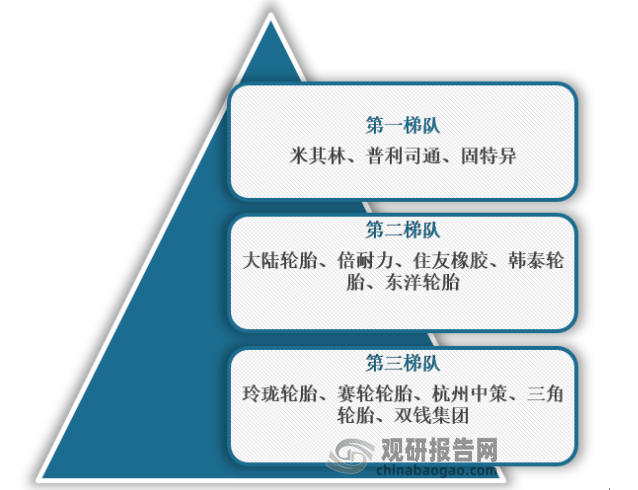

行业传统前三强企业分别为米其林、普利司通和固特异,其在高档轿车、轻型载重子午线轮胎市场具有较强竞争力,构成业界公认的第一梯队。

就其他国际品牌而言,大陆轮胎、倍耐力(已被中国化工集团并购)、住友橡胶、韩泰轮胎、东洋轮胎等品牌的半钢产品较多集中于中档轿车及轻型载重子午线轮胎市场,构成业界公认的第二梯队。

杭州中策、三角轮胎、玲珑轮胎、赛轮轮胎、双钱集团、风神股份等在全球轮胎行业75强上榜企业,系国内轮胎厂商的主要代表,目前处于第三梯队。国内轮胎企业正逐渐通过技术研发、装备工艺、生产组织管理等方面努力接近或达到世界先进水平,其市场竞争力逐步赶超第二梯队企业。

全球轮胎企业梯队排名

资料来源:观研天下数据中心整理

(二)国内:供给结构持续优化,中国胎企抢占全球市场

1、政策引导+市场作用下供给结构持续优化

根据中国轮胎橡胶工业协会统计,2020年其42家会员单位的轮胎产量,占中国轮胎产量的77%左右。其中,前十名的轮胎产量,约占全国的53%;前十名的利润,约占42家企业的97.29%,市场集中度较高。

中国轮胎行业供给侧优化成果主要体现在两方面:

(1)产能出清加速。在国内环保监管日趋严格的情况下,不合格的低端产能被直接查封或逐步出清,市场中备案的企业数量已从2016年之前的500家以上大幅降低至2020年的230家。自2010年工信部发布《轮胎产业政策》以来,多个政策文件对轮胎业调整产业结构、提升行业集中度、淘汰落后产能做出了规定。2021年4月份,山东省印发《全省落实“三个坚决”行动方案(2021—2022年)》的通知,到2022年年产120万条以下的全钢子午胎、年产500万条以下的半钢子午胎企业全部整合退出,落后产能出清力度进一步加大。

(2)产品质量提升。子午化率不断提升。轮胎子午化率是衡量一个国家轮胎制造水平的重要指标。据《轮胎工业》统计,欧洲、美国、日本等发达地区和国家的轿车轮胎子午化率已达到100%,载重轮胎子午化率已达到90%以上,工程机械轮胎子午化率约达70%。

2、中国轮胎企业抢占市场份额,全球轮胎工业重心向中国转移

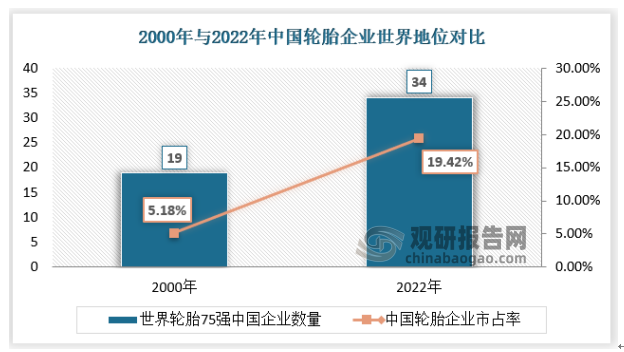

2022年的75强轮胎企业中,中国轮胎企业占据34席(含台湾5家),总销售额达344.62 亿美元,约占全球总体销售额的19.42%,相较2000年的全球市占率5.18%大幅提高。企业数量方面,对比2000年仅19家企业(含台湾5家)上榜,2022年近乎翻倍。

资料来源:《轮胎商业》,观研天下数据中心整理

(三)产能:国内龙头加码资本支出,国外龙头收缩工厂布局

国内轮胎企业逆势扩产,工厂建设如火如荼。2021年以来,在原材料价格、海运费价格上涨的背景下,轮胎行业虽然发起一般提价潮,但仍不足弥补成本端上涨,轮胎行业整体利润同比下降,一定程度上加剧了国产轮胎企业的洗牌速度,2021年多家中小轮胎企业破产,而部分国内龙头则选择继续加码资本开支,自2018年以来,玲珑、赛轮、森麒麟三家领先胎企持续加大资本支出,工厂建设如火如荼,产能持续扩张。

近年来中国轮胎企业扩产情况梳理

| 公司名称 | 开工时间 | 投资 | 工期 | 地点 | 全钢胎 | 半钢胎 | 工程胎 | 合计 |

| 赛轮轮胎 | 2021.1.1 | 30.1亿元 | 36个月 | 越南 | 610万条 | 2250万条 | 32.8万条 | 2922.8万条 |

| 2020.2.1 | 20亿元 | 24个月 | 沈阳 | - | - | - | - | |

| 2021.2.1 | 9.1亿元 | 8个月 | 潍坊 | - | - | - | - | |

| 2021.3.1 | 22.9亿元 | 24个月 | 柬埔寨 | - | - | - | - | |

| 玲珑轮胎 | 2020.9.1 | 48.94亿元 | 5年 | 长春市 | 200万条 | 1200万条 | - | 1400万条 |

| 2020.5.1 | 66.25亿元 | 6年 | 塞尔维亚 | 160万条 | 1200万条 | - | 1400万条 | |

| 2020.4.1 | 60.66亿元 | 6年 | 铜川 | 300万条 | 1200万条 | - | 1500万条 | |

| 江苏通用 | 2021.9.1 | 13.05亿元 | 15个月 | 柬埔寨 | - | 600万条 | - | 600万条 |

| 双钱轮胎 | 2021.6.1 | 0.36亿元 | 7个月 | 重庆 | 20万条 | - | - | 20万条 |

| 贵州轮胎 | 2019.7.1 | 2.14亿美元 | 12个月 | 越南 | 120万条 | - | - | 20 |

| 森麒麟 | 2020.1.1 | 31.85亿元 | 18个月 | 泰国 | 200万条 | 600万条 | - | 800万条 |

| 山东金宇 | 2020 | 1.5亿美元 | 72个月 | 越南 | 120万条 | - | - | 120万条 |

| 朝阳浪马 | 2020.11.1 | 1.6亿元 | 3个月 | 辽宁朝阳 | 30万条 | - | - | 30万条 |

| 四川海大 | 2020.12.1 | 1.83亿元 | 12个月 | 简阳 | 30万条 | 100万条 | - | 130万条 |

| 山东昊华 | 2020 | 5亿美元 | 36个月 | 斯里兰卡 | 330万条 | 1670万条 | - | 2000万条 |

| 潍坊顺福昌 | 2022.8.1 | 8亿元 | 12个月 | 寿光 | 150万条 | - | - | 150万条 |

资料来源:观研天下数据中心整理

国外:资本开支增长缓慢,轮胎巨头们关厂频率提高。全球龙头自2016年以来资本支出保持相对平稳,2020年受疫情影响资本支出大幅收缩,2021年虽有所回升但仅固特异和正新恢复至2019年水平,其他企业仍低于疫情前水平。除此之外,海外代表性轮胎企业自疫情以来相继关闭部分工厂,一方面是因为部分旧工厂年久失修,另一方面也反映了当前轮胎行业利润率低位徘徊下,部分企业实施产能转移,剥离盈利性较差业务。

近年来轮胎巨头工厂关闭情况梳理

| 公司名称 | 关闭时间 | 关闭工厂 | 所在国家 | 关闭原因 |

| 米其林 | 2020.6.1 | 邓迪工厂 | 英国 | - |

| 2020年末 | La Roche-sur-Yon卡车轮胎工厂 | 法国 | - | |

| 2019-2021 | 班贝格轮胎工厂 | 德国 | - | |

| 普利司通 | 2020.11.15 | 伊丽莎白斜交胎工厂 | 南非 | 工厂关闭后将转为子午线轮胎生产线 |

| 2021.4 | Bethune工厂 | 法国 | 竞争激烈,收益下降 | |

| 固特异 | 2020年底 | 加兹登工厂 | 美国 | - |

| 德国马牌 | 2021年底 | 亚琛工厂 | 德国 | - |

| 倍耐力 | 2021年中 | Gravatai | 巴西 | 转移至圣保罗Campinas工厂 |

| 通亿欧 | 2021.6.1 | Silverstone Berhad | 马来西亚 | 产能落后 |

资料来源:观研天下数据中心整理

四、市场规模:受汽车产销量影响明显,远期市场突破4000亿元

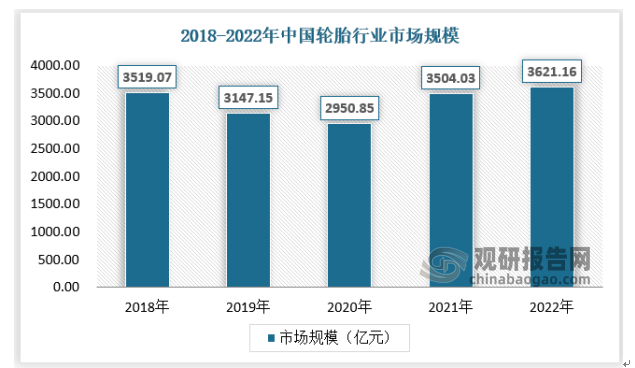

近年来,我国轮胎行业市场受汽车产销量波动及新冠疫情影响,2018-2020年市场规模有所下降;而2021年开始,随着汽车销售的回暖以及新冠疫情影响的边际减弱,叠加原材料上涨向产品价格端的传导,我国轮胎行业市场规模于2021年达到约3504.03亿元,同比增长18.75%,重拾正增长态势;2022年轮胎市场规模整体保持稳定,约为3621.16亿元。

资料来源:观研天下数据中心整理

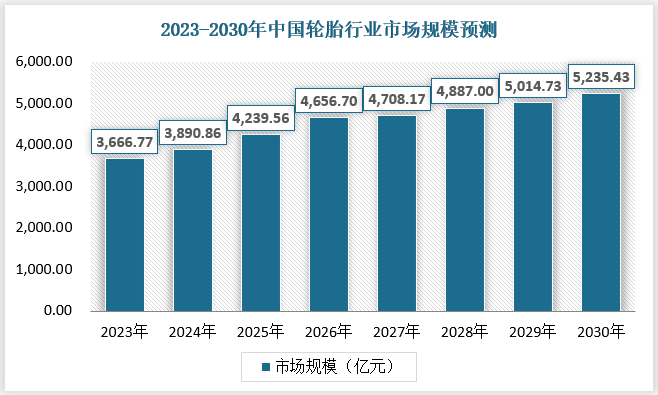

未来,随着国产轮胎企业竞争力地提升以及新能源汽车带动汽车产销量地回暖,预计我国轮胎行业市场规模将于2030年达到5235.43亿元,具体预测如下:(wqf)

资料来源:观研天下数据中心整理

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。