1、光学玻璃行业概述、分类及特点

光学玻璃是指可以改变光的传播方向的玻璃,同时改变紫外、可见和红外光的相对光谱分布,具有高透明性、高度均匀性和精确的光学常数,是制造光学镜头和光学仪器的主要原材料。光学玻璃与普通玻璃的主要区别有光学玻璃具有高度透明性、物理及化学上的高度均匀性以及特定和精确的光学常数。

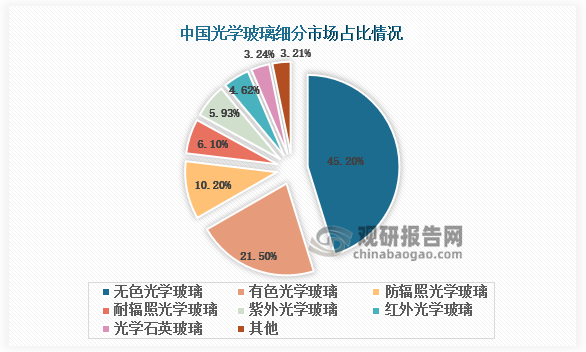

根据观研报告网发布的《中国光学玻璃行业发展趋势研究与未来前景分析报告(2023-2030年)》显示,光学玻璃主要可以分为无色光学玻璃、有色光学玻璃、防辐照光学玻璃、耐辐照光学玻璃、紫外和红外光学玻璃、光学石英玻璃等几类。其中防辐照光学玻璃市场比重最高,2022年占比约为45.2%;其他细分产品的市场占比分别约为21.5%、10.2%、6.1%、5.93%、4.62%、3.24%和3.21%。

资料来源:观研天下整理

光学玻璃行业是指从事光学玻璃制造相关性质的生产、服务的单位或个体的组织结构体系的总称。具体指用于放大镜、显微镜、光学仪器等方面的光学玻璃,日用光学玻璃,钟表用玻璃或类似玻璃,光学玻璃眼镜毛坯的制造,以及未进行光学加工的光学玻璃元件的制造。

从行业特点来看,行业具有技术密集和劳动密集的显著特点,属于高标准、低频率和长服务周期的行业,其市场消费行为频次相对较低,消费群体对产品的更新换代速度不高,同时行业盈利模式较为透明,企业缺乏相应的市场盈利点,这使得行业增长速度缓慢;从行业地位来看,光学玻璃是光电技术产业的主要组成部分,在所有光学材料中用途最广且市场份额最大,占比为90%,是民生行业之一。

2、政策出台速度快、支持力度大

一直以来,行业政策重点主要集中在光学玻璃材料、技术提升和标准建设方面。例如:2020年12月国家发展改革委发布《鼓励外商投资产业目录(2020年版)》,提到鼓励外资投资新技术功能玻璃开发、生产,包括屏蔽电磁波玻璃、微电子用玻璃基板、透红外线无铅硫系玻璃及制品、电子级大规格石英玻璃制品等;2021年5月国家发展改革委发布《西部地区鼓励类产业目录(2020年本)》,鼓励广西壮族自治区发展高端优质浮法玻璃、电子玻璃、汽车和光伏玻璃生产及下游深加工产业。

我国光学玻璃行业重点政策汇总(支持类)

| 时间 | 政策名称 | 内容 |

| 2021年 | “十四五”原材料工业发展规划 | 推进特种玻璃熔化成型技术;推动特种玻璃纤维、玄武岩纤维等高性能纤维智能化池窑连续拉丝等材料深加工技术产业化应用;攻克高性能功能玻璃等一批关键材料;建设先进玻璃制造业创新中心;完善并严格落实平板玻璃行业产能置换相关政策;研究推动玻璃行业实施超低排放。 |

| 2020年 | 鼓励外商投资产业目录(2020年版) | 鼓励外资投资新技术功能玻璃开发、生产,包括屏蔽电磁波玻璃、微电子用玻璃基板、透红外线无铅硫系玻璃及制品、电子级大规格石英玻璃制品等。 |

| 2021年 | 西部地区鼓励类产业目录(2020年本) | 鼓励广西壮族自治区发展高端优质浮法玻璃、电子玻璃、汽车和光伏玻璃生产及下游深加工产业。 |

| 2017年 | 产业结构调整指导目录(2019年本) | 鼓励规模不超过150吨/日(含)的电子信息产业用超薄基板玻璃、触控玻璃、高铝盖板玻璃、载板玻璃、导光板玻璃生产线、技术装备和产品;液晶面板产业用玻璃基板、电子及信息产业用盖板玻璃等关键部件及关键材料。 |

资料来源:观研天下数据中心整理

此外,《“十四五”原材料工业发展规划》中也提到推进特种玻璃熔化成型技术,攻克高性能功能玻璃等一批关键材料,推动玻璃行业实施超低排放,在政策层面引导光学玻璃行业的快速发展,提高光学玻璃行业的市场渗透率。根据国家“十四五”规划的发展方针,当前我国光学玻璃的发展方向分为三点:加强产业基础能力建设、构筑产业体系新支柱、制造业核心竞争力提升。总体来看,中国光学玻璃发展以来,行业扶持政策发力迅速。从整体战略、应用领域、关键技术再到企业标准,政策指导不断细化,促进行业发展。

“十四五”期间中国光学玻璃发展目标

| 规划方向 | 内容 |

| 加强产业基础能力建设 | 实施产业基础再造工程,加快补齐基础零部件及元器件基础软件、基础材料、基础工艺和产业技术基础等瓶颈短板。 |

| 构筑产业体系新支柱 | 聚焦新一代信息技术、新材料、高端装备、新能源汽车、绿色环保以及航空航天、海洋装备等战略性新兴产业,加快关键核心技术创新应用,增强要素保障能力,培育壮大产业发展新动能。 |

| 制造业核心竞争力提升 | 推动高端稀土功能材料、高品质特殊钢材、高性能合金、高温合金、高纯稀有金属材料、高性能陶瓷、电子玻璃等先进金属和无机非金属材料取得突破。 |

资料来源:《“十四五”规划和2035远景目标纲要》

观研天下分析师观点:从政策导向来看,自碳达峰、碳中和目标提出以来,中国对绿色、低碳新材料的需求愈加强烈,预计绿色环保将成为未来行业发展的主流,这种绿色不仅仅体现在材料上,还体现在生产工艺、流程和加工设备上。

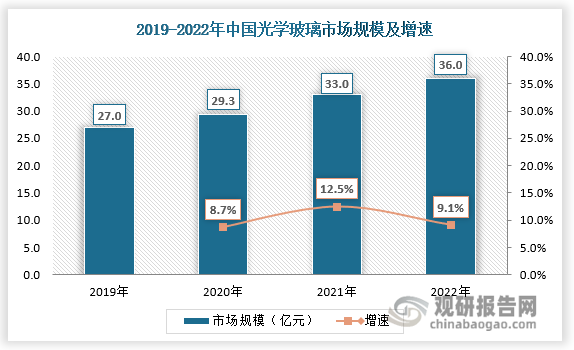

3、国内外光学玻璃差距大,高端市场被垄断

受益于全球光学玻璃产业加速向中国大陆转移,光学玻璃企业纷纷在中国投资建厂,行业规模得到迅速扩张。数据显示,2022年我国光学玻璃市场规模已达到36亿元以上,尽管行业规模不断扩大,行业竞争日趋激烈,但由于起步较晚,技术相对落后,目前我国的光学企业还处于传统光学玻璃生产阶段,产品技术含量相对较低,与日本和德国等国际知名光学材料生产厂家相比,无论是从光学玻璃品种还是技术及设备等方面都存在着明显的差距。

资料来源:观研天下整理

我国光学玻璃行业落后因素分析

| 因素 | 介绍 |

| 品种少 | 我国环保型光学玻璃、镧系光学玻璃等品种少。 |

| 技术落后 | 我国在新型光学光电信息材料发展方面与国外相比还存在着较大的差距,其中液晶显示基板的高精密薄板玻璃、低熔点光学玻璃、非球面压型工艺、磷酸盐光学玻璃、高密度光磁盘玻璃在国内还处于空白。 |

| 设备落后 | 我国传统生产设备和工艺无法解决产量低、质量差、成本高等问题,高端光学产品所需的光学玻璃和光学原器件基本上需从国外进口。 |

| 产品有待进一步开发 | 由于磷酸盐和氟磷酸盐光学玻璃在物化性能和制造工艺上难度较大,所以目前只有日本的HOYA、德国的肖特等厂家能够批量生产,我国尚没有能够批量生产的企业。 |

资料来源:观研天下数据中心整理

目前,我国代表性的光学玻璃生产企业有四家:南通晶鑫光学玻璃有限公司(晶鑫)、北京玻璃集团公司(BOMEX)、广州奥固弘玻璃有限公司(奥固弘)和南通市国光光学玻璃有限公司(国光),上述四家企业产品线较全,生产能力较强,产品营销网络较广,产销量已占国内市场80%以上。其中,南通晶鑫光学玻璃有限公司为国内同行业的龙头企业,是江苏省乃至华东地区唯一的光学玻璃生产企业。近几年通过技术引进与营销创新,发展速度很快,规模增长迅速,成为国内主要光学材料出口企业。此外,行业内大部分企业规模普遍较小,多数只能生产技术含量及单位价值较低的低端产品,出现供过于求的发展状况,这是由于多数企业产品种类单一,技术含量不高,产品同质化较为严重,缺乏品牌知名度,因此导致行业内企业产品销售依赖于地区销售网络,且同类产品的竞争者较多,销售局限于当地市场,从而形成行业总体集中度低的市场格局。而高端领域技术水平不足,特殊品质和特种光学玻璃等高档产品市场主要被日本、德国、英国等国的几家大公司垄断,如日本的HOYA公司、OHARA公司,德国SCHOTT公司、美国CONRING公司、英国的皮尔金顿等,我国光学玻璃行业整体竞争力较低。

中国光学玻璃十大品牌总评榜

| 排名 | 品牌 | 公司 |

| 1 | 晶鑫 | 南通晶鑫光学玻璃有限公司 |

| 2 | BOMEX | 北京玻璃集团公司 |

| 3 | 奥固弘 | 广州奥固弘玻璃有限公司 |

| 4 | 国光 | 南通市国光光学玻璃有限公司 |

| 5 | 康友 | 山东康友光电科技股份有限公司 |

| 6 | 海鸥 | 上海海鸥有色光学玻璃有限公司 |

| 7 | 泽源 | 石家庄市泽源光学材料有限公司 |

| 8 | JCOG | 嘉善冠得光学玻璃有限公司 |

| 9 | 欧盛 | 青岛欧盛玻璃技术有限公司 |

| 10 | 瑞森 | 南通瑞森光学股份有限公司 |

资料来源:观研天下数据中心整理

4、智能手机是主要应用场景,未来在车载镜头领域的市场潜力巨大

从下游应用领域来看,光学玻璃下游市场应用场景广泛,种类丰富,在智能手机、安防视频监控、消费电子、车载、工业镜头等领域均可广泛应用,同时视讯会议、智能家居、航拍无人机、AR等新兴领域的需求也在快速增长。

当前行业最主要的应用场景是智能手机领域,随着用户对手机摄影需求的不断提升,因此对光学玻璃素质要求也随之提升。另外,2022 年中国智能手机市场出货量约 2.86 亿台,考虑到2023年手机换机周期将达历史最长,对手机零部件的性能要求更高,未来具备更高的光学素质和更薄的镜头模组优势的光学玻璃需求更大。

此外,随着汽车智能化的发展,车用镜头近年不断升级,展望下一个十年,车载镜头或将成为光学玻璃终端应用主流市场。综合来看,预计未来五年,细分市场年均增速可达25-30%,远超行业平均56%的水平。产能供应方面,各大主流供应商纷纷扩张产能,产能增幅较快。即便如此,未来五年,旺盛的需求依然会持续领先行业的供给水平。

观研天下分析师观点:过去几年里,行业上下游产业链均经历了新冠疫情、全球经济动荡、同业竞争日趋激烈等因素带来的严峻挑战。未来面对的是智能终端、智能家居、智能交通、智慧城市、人工智能、物联网、元宇宙这样的星辰大海,这些新兴的应用将拓展行业的市场空间。

5、国内企业攻克技术难关,助力高端光学玻璃关键原材料的国产化

虽然我国光学玻璃与国外仍存在差距,且大多数材料拥有极高的技术壁垒,但国内光学玻璃企业在市场需求、人才培养和产业链生态的共同支持下,正在持续加大科技研发投入,快速推进光学玻璃制造技术与先进工艺融合,提升产业链自主可控能力。不仅如此,国内光学玻璃企业还在积极探索与有实力的光学模组生产企业、光电终端制造企业建立战略合作关系,通过合资开发、专项课题研究、特聘专家、联合开发、委托设计等方式,全面调动社会资源,合力解决研发和生产中的现实问题,开发新型光电材料、开展光电材料精密制造工艺研究。同时,还积极探索网络营销模式,通过网络销售平台,为新兴光电企业、中小科研机构提供小批量、多种类的产品支持和技术支持。未来国内光学玻璃厂商有望把握供需不平衡发展良机,加速国产替代进程,实现国产化份额突破。

观研天下分析师观点:考虑到高端光学玻璃进口产品价格高企,国产化后能给国内光学玻璃制造企业带来丰厚的利润,加上随着产业转移,进入了市场驱动的良性发展阶段,严酷的市场竞争已淘汰了那些竞争力不强的企业,预计未来高端光学玻璃制造国产化有望进入快车道。

6、光学玻璃产业与互联网等产业融合发展机遇大

随着“互联网+”时代的来临,光学玻璃企业利用“互联网+”平台技术提升网络化服务水平,打造了新的互联网销售平台,强化自己的竞争力,在业界得到了普遍应用,并取得了卓越成就。不仅如此,行业还建立了光学玻璃质量安全大数据和互联网监管技术平台,对光学玻璃质量及重要安全性指标的实时有效监控,实现光学玻璃监管事前、事中、事后的紧密衔接。预计未来随着“互联网+光学玻璃”模式的运用,更多的传统光学玻璃企业将以市场消费者的需求为导向,更好的利用互联网、大数据以及云计算等前沿技术,在企业产生、需求以及服务等方面实现优化,从而进一步提升企业市场营销力和管理力,行业将迎来全新的机遇。此外,直播+、移动+、电商+、5G+等都是光学玻璃产业与关联产业融合发展的案例,未来这几大产业融合发展将产生无数的光学玻璃产业的新模式、新业态。(LZC)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。