1、云游戏行业概述、特点及地位

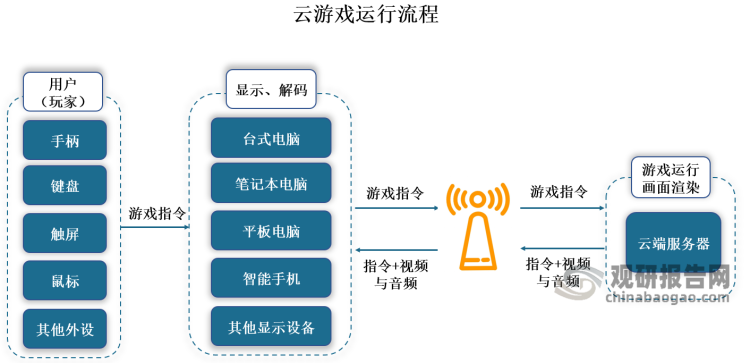

云游戏是以云计算为基础的游戏方式,本质上为交互性的在线视频流。云游戏模式下,游戏在云端服务器上运行,并将渲染完毕后的游戏画面或指令压缩后通过网络传送给用户,成功解决了传统大型游戏硬件、场景的局限与手机游戏操作体验、内容丰富度的不足,且融合了两者优势,集便捷与体验于一体。云游戏平台是云游戏企业提供云游戏服务的主要方式,这一服务方式称为GaaS(Game as a Service,游戏即服务)。

资料来源:观研天下整理

根据观研报告网发布的《中国云游戏行业发展趋势分析与未来前景预测报告(2023-2030年)》显示,从行业特点来看,主要分为两点:一是,赛道企业数量及融资不断攀升,优质云游戏企业与产品层出;二是,端、手游云化趋势明显,市场规模持续扩大。

从行业地位来看,云游戏是游戏行业走向精品化、智能化的标志,作为数字娱乐的典型应用,其高度依赖的云计算、网络、大数据、人工智能等信息技术,是产业数字化发展重要的底座支撑。云游戏的快速发展也将推动国家新型基础设施的升级完善,助力下一代互联网未来形态的快速构建。

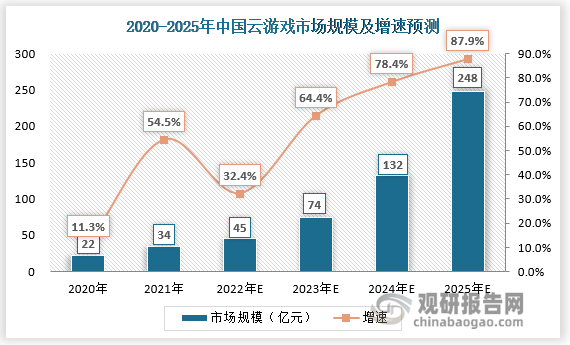

2、2023云游戏市场爆发将至,业态创新给市场带来新的想像空间

2022年中国云游戏市场规模约45亿元,同比增长32.4%。从云游戏企业整体表现来看,以腾讯、中国移动为代表的头部企业在市场竞争力和云计算技术上都有着一定程度的优势,表现较为突出,中尾部参与者表现差异较大,但无论是更加传统的公司还是不太知名的提供云游戏服务的公司,每家公司都在创立自己的品牌,即使是 ISP 也在提供专为云游戏设计的网络服务。

在国家大力推动云游戏周边市场发展,行业政策监管趋严、行业规范化程度持续加深的背景下,预计在2023年云游戏行业将保持50%以上的增速。行业未来的增长机会,将会来源于:1)在传统游戏形态和各既有赛道玩家格局日趋固化、短视频/直播等行业高速分流用户使用时长的背景下,云游戏将以其更低的终端硬件门槛,更低的进入游戏的时间成本,以及多端融合、便于拓展的技术特性,带来新增用户的同时,延长游戏的生命周期;2)云游戏解决方案及相关技术的快速发展+游戏厂商优质内容持续产出使得云游戏体验全方位升级,激发玩家付费意愿;3)互联网平台、超级流量平台如抖音、快手等的潜在推动与运营商各端应用的跳转引流,使得用户覆盖范围更广、付费场景更加丰富。可以预见,随着5G、云计算、人工智能等核心技术的快速发展及元宇宙概念的加速催化,云游戏的想象空间将被无限打开,这也是云游戏行业持续创新和变革的重要驱动因素。

资料来源:观研天下整理

观研天下分析师观点:云游戏因为不需要用设备,未来必然会抢占主机游戏的市场,从其对标的主机市场来看,有大约500亿美元的规模,未来云游戏市场发展空间值得期待。

3、行业投资回归冷静,平台方借差异化寻突破

2019年是云游戏行业的投融资高峰,随着大量行业外资金的涌入和行业内公司的转型需求,云游戏行业早中期的投资仍将持续,但在度过了新技术的初期热潮,开始走向验证商业化的阶段,行业面临长期无法盈利的困局,因此这一轮云游戏投资的高峰在2020年基本结束。从投融资数据来看,当前资本对云游戏的投资早已回归冷静,对于新势力的判断也变得更谨慎:一方面,2022年行业经济整体下行,腾讯、网易、心动等互联网公司均在强调成本控制及项目商业化,即将有限的资金投入到收益体现更为明显的项目。另一方面,云游戏行业表现突出的技术服务商和平台商大多在过去两年获得融资,有一定的资金进行技术和内容沉淀。此外,云游戏行业尚未有标杆性作品或者颠覆性的体验,加上元宇宙新概念的诞生,对资本的吸引力变弱。

从融资企业的业务类型来看,2022年被投资企业中云游戏平台型企业数量为0,主要原因在于部分游戏厂商开始收缩战线,陆续放缓或关停云游戏平台打造计划,转向单一产品的云化和研发。另外,近年来云服务平台运营和维护成本不断提高,而平台自身的用户数却无明显增长甚至流失不少,最终导致相关企业资金链紧张,只能停服。值得一提的是,腾讯先锋、咪咕快游、网易云游戏等云游戏平台展现出了较好的发展态势。一来,这些平台大多背靠一线大厂,有雄厚的资金以及丰富技术和内容支撑;二来,各平台近一年仍在持续加大布局,以最大程度吸纳广泛的用户群。当前C端平台的主要突破口是更细地去寻找场景和产品,形成差异化的能力,例如:更多样的收费方式、社区活动,以及对热门产品合作的争夺等。

2020-2022年云游戏行业投融资事件统计

|

年份 |

融资方 |

投融资金额 |

投资方 |

细分品类 |

|

2020 |

BoCloud博云 |

亿元级C轮融资 |

蔚来资本、康力君卓、天创资本 |

云计算解决方案服务商 |

|

视博云 |

战略投资 |

首泰金信 |

云计算解决方案服务商 |

|

|

视界云 |

近亿元A+轮 |

达晨创投、君联资本、崇德资本 |

边缘计算云服务商 |

|

|

汉云科技 |

B轮战略投资 |

深圳熔岩投资 |

云服务提供商 |

|

|

骞云科技 |

B+轮战略投资融资 |

华兴Alpha. BAI |

云服务提供商 |

|

|

蔚领时代 |

数千万人民币Pre-A轮融资 |

彬复资本、米哈游miHOYo |

云计算解决方案服务商 |

|

|

燧原科技 |

7亿元B轮融资 |

武岳峰资本、腾讯 |

云服务提供商 |

|

|

滴普科技 |

5000万美元A+轮融资 |

高领资本、BAI |

全场景数据智能服务商 |

|

|

趋动科技 |

千万美元Pre A轮触资 |

戈壁创投

|

云计算解决方案服务商 |

|

|

Bespin Global |

5.3亿人民币C轮融资 |

SK Telecom |

多云及混合云管理服务提供商 |

|

|

红手指 |

战略投资融资 |

百度 |

云游戏平台 |

|

|

达龙云电脑 |

战略投资融资 |

腾讯、高通创投 |

云游戏平台 |

|

|

七牛云 |

10亿人民币F轮触资 |

国调基金、交银国际 |

云计算解决方案服务商 |

|

|

BoCloud博云 |

(未透露) C+轮战略融资 |

中电科基金、蔚来资本投资 |

云计算解决方案服务商 |

|

|

WIM微美全息 |

6000万美元 |

微博 |

云服务提供商 |

|

|

云信达 |

数千万元A+轮融资 |

联想创投、高榕资本 |

云服务提供商 |

|

|

ZStack |

2.3亿B+轮融资 |

三峡直泰、交银国际 |

云服务提供商 |

|

|

问策师 |

百万元天使轮融资 |

未透露 |

云服务提供商 |

|

|

智领云 |

数千万元A轮触资 |

金沙江联合资本 |

云计算厂商 |

|

|

BoCloud博云 |

(未透露) D轮融资 |

国鑫创投、信峘投资 |

云计算解决方案服务商 |

|

|

因特睿 |

7亿元战略投资 |

长春金控、长春净月 |

云计算厂商 |

|

|

动视云 |

7800万战略投资 |

腾讯投资、南山资本 |

云计算厂商 |

|

|

玩易汇 |

(未透露)战略融资 |

科大讯飞 |

云游戏平台 |

|

|

2021 |

蔚领时代 |

1.5亿元A轮 |

顺为资本、小米、中手游、米哈游 |

云计算解决方案服务商 |

|

蔚领时代 |

4亿元B轮 |

鼎晖投资、顺为资本、小米、米哈游 |

云计算解决方案服务商 |

|

|

MeshCloud脉时云 |

1亿元A轮 |

贵阳创投 |

云服务提供商 |

|

|

菜鸡游戏 |

(未透露)战略融资 |

腾讯 |

云游戏平台 |

|

|

念力科技 |

5167万人民币 |

莉莉丝、五源资本 |

云计算解决方案服务商 |

|

|

海马云 |

2.8亿元人民币 |

咪咕、UCloud |

云计算解决方案服务商 |

|

|

LeanCloud |

(未透露)战略融资 |

心动网络 |

云计算解决方案服务商 |

|

|

快盘科技 |

数千万人民币Pre-A轮融资 |

天图投资、丰厚资本、三七互娱 |

云计算解决方案服务商 |

|

|

纯白矩阵 |

近亿元人民币A轮 |

蚂蚁集团 |

云服务提供商 |

|

|

Animoca Brands |

5000万美元战略投资 |

阿里巴巴 |

云游戏内容厂商 |

|

|

Animoca Brands |

5600万美元战略投资 |

Liberty City Ventures |

云游戏内容厂商 |

|

|

Ubitus优必达 |

4000万美元战略投资 |

腾讯 |

云计算解决方案服务商 |

|

|

2022 |

密境科技 |

数千万人民币天使轮 |

未透露 |

云游戏内容厂商 |

|

成蹊网络 |

数百万人民币天使轮 |

元宇宙资本 |

云游戏内容厂商 |

|

|

Animoca Brands |

7530万美元战略投资 |

Liberty City Ventures |

云游戏内容厂商 |

|

|

蔚领时代 |

4000万美元B+轮 |

鼎晖投资、淡马锡Temasek. 明势资本 |

云计算解决方案服务商 |

|

|

多多云 |

近亿元人民币A轮 |

真成投资 |

云计算解决方案服务商 |

|

|

Allegro赢乐科技 |

300万美元天使轮 |

耀途资本 |

云服务提供商 |

|

|

久尺网络 |

2.5亿人民币天使轮 |

高榕资本、Y欢聚集团、云九资本 |

云服务提供商 |

|

|

算筹信息 |

超亿元天使轮 |

复星创富领投 |

云服务提供商 |

观研天下分析师观点:从投融资类型来看,当前具备高品质云游戏产品储备+研发能力,以及综合服务能力强、有强大的技术保障+行业经验的厂商更为受益,随着行业竞争日趋激烈,未来云游戏研发商的话语权将会不断增强。

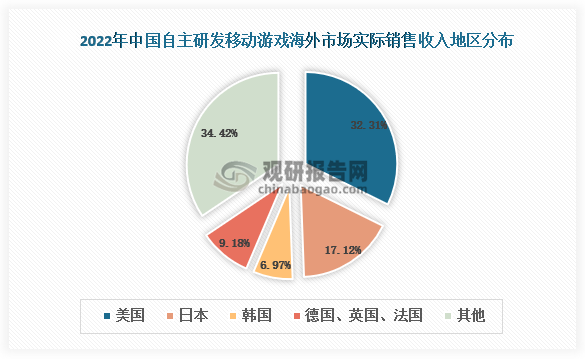

4、国内游戏厂商积极开拓海外市场,云游戏出海空间广阔

虽然云游戏正处于发展的初期阶段,用户基础规模小,云游戏黏性、付费习惯尚未完全形成,但海外市场正在成为新的增长点。越来越多的中国云游戏企业正在走出国门,并努力成为海外市场的重要参与者,例如:亚马逊游戏部门通过O3DE 创建的一款多人在线游戏《新世界》,因画质精美、角色丰富、场景宏大而广受全球玩家喜爱,上线的第一周就吸引了超过90万同时在线的游戏玩家。

从近五年平均增长幅度看,国内游戏出海份额呈现稳定上升的态势;仅在2021年,中国自主研发游戏海外市场实际销售收入达180.13亿美元,同比增长16.59%。2022年自研海外收入下降的原因一方面是受新冠疫情影响,生产研发受限,项目进度滞后,用户付费意愿和付费能力减弱。另一方面,行业对市场发展预期不够乐观,信心不足,企业投融资困难、游戏新品上线数量少。

但具体来看,主要目标市场的收入占比在逐年提升,其他地区占比也在逐年提升,表明中国出海企业对新兴市场的拓展力度仍在持续加大,长期向好的趋势没有改变。未来中东、非洲等地区新兴游戏市场具有较大的发展潜力,有望成为中国出海游戏的增长点。此外, IP改编游戏、休闲类游戏等游戏产品的分赛道上存在着游戏出海的发展机会。

资料来源:观研天下整理

5、云游戏进入付费模式全升级,或成元宇宙最先盈利一环

目前,中国云游戏市场收入主要来自于用户云试玩转下载、内购等,国内主流云游戏平台多以订阅制为主要收费模式,通过每月支付一定的费用来获得云游戏的体验。但随着云游戏的普及与疫情时代带来的互联网福利,用户对使用云游戏服务游玩大型端游的依赖性逐步增加,网易云游戏、菜机云游戏、YOWA云游戏等大型平台纷纷开始采用时长付费模式。2023年2月20号,国内首批上线云游戏服务的平台START也对外界宣布即将进行会员调整,至此主流云游戏服务平台告别无限体验时长,START或许是最后一家取消该机制的平台。云游戏的全面收费升级表明,元宇宙已经开始考虑将游戏产业作为盈利渠道。目前,元宇宙旗下的游戏产品均为免费,只需要注册就可以玩。但是随着用户规模的不断扩大,游戏公司逐渐意识到,如果能够引入付费模式,市场前景将会更加广阔,未来随着赛道越来越拥挤,云游戏厂商也应进一步思考如何在性价比、服务、权益等用户体验内容中提供差异化优质内容以留住用户。

市场上云游戏产品收费模式详情

| 云游戏产品 | 收费模式 | 详情 |

| Stadia | 订阅+买断 | 专业版全员99美元月。游戏产品售价20-60吴元 |

| 天翼云游戏 | 订阅+时长 | 新手礼包1元,连续包月2.9元(首月99元),月卡399元,季卡79元,年卡399元(赠手柄)。1小时时长/5元,5小时时长/15.9元,会员享时长费用折扣 |

| 咪咕快游 | 订阅+时长 | 连续包月29.9元,月卡39.9元, 季卡79元,年卡289元,5小时时长/15.9元,1小时时长/5元,会员享时长费用折扣 |

| 网易云游戏 | 订阅+时长 | 手游付费:周卡10元,月卡30元,季卡85元,年卡299元,手游无限时长;端游付费:500云币15元,2000云币/20元,5000云币/50元。1000云币/100元,20000云币/200元,云币按每分钟扣除,特价期间云电脑180云币/小时。PC云游戏180云币/小时 |

| 达龙云电脑 | 会员+时长 | 单笔充值满50元即可成为会员。非会员标配5云豆小时,高配6云豆/小时,会员标配3云豆小时。高配4云豆/小时;39云豆/50元,100云豆/108元,200云豆/240元,300云豆/360元 |

| 虎牙YOWA云游戏平台 | 免费(Steam游戏需购买) | 免费云游戏平台,但由于版权限制,部分STEAM平台游戏需要用户预先在个人账号中购买了才能体验 |

| 集浒社 | 订阅+广告 | 至尊会员30天/29元,包季VIP90天/79元,周卡VIP7天/10元 |

资料来源:观研天下数据中心整理

6、多场景融合是方向,瞄准原生云游戏开发

从硬件设备来看,云游戏覆盖的设备越来越广泛,虽然手机和电脑依然是主要场景,但如智能车载、电梯显示屏、户外大屏、VR/AR等也在尝试接入互动性更强的云游戏,值得一提的是,这些场景的游戏内容如果通过云端连接起来实现无缝衔接的话,那么就有可能促进相关硬件的发展,当前已经有厂商在这方面努力,未来云游戏将朝着多场景融合的方向前进。从云游戏内容创新来看,虽然目前云游戏市场的内容供给基本以现有存量游戏的云化为主,但一些大厂已经开始在云原生的游戏产品方面进行布局,这些游戏从一开始就考虑到了打破终端,最大限度降低终端对游戏设计的影响,也将打破硬件性能瓶颈给用户带来的体验制约。

观研天下分析师观点:除硬件设备和内容创新外,技术也非常重要,因为云游戏高度依赖云计算、大数据、人工智能等信息技术,例如:近日火爆出圈的ChatGPT可以使游戏中的 NPC 和玩家的互动更加顺畅自然且更具新鲜感、 趣味性,对提升玩家游玩时间与留存率等具积极意义。预计未来人工智能、AIGC、5G与边缘计算技术的发展有望推动云游戏行业的变革创新。(LZC)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。