一、ITO导电玻璃行业处于高速发展时期

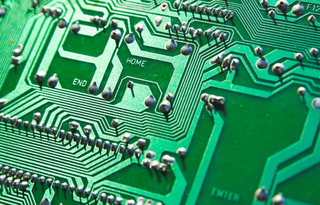

ITO(Indium Tin Oxides)导电玻璃,全称氧化铟锡导电玻璃,是一种透明导电材料。它的主要成分是氧化铟和氧化锡,通常在玻璃基板上通过物理蒸镀或磁控溅射等方法镀上一层氧化铟锡制备而成。因具有高透明度、良好的导电性能、低电阻率、较好的机械性能和化学稳定性等特点,ITO导电玻璃在光电子领域被广泛应用于液晶显示器、触摸屏、太阳能电池等光电子产品中,是目前LCD、PDP、OLED、触摸屏等各类平板显示器件唯一的透明导电电极材料。

根据电阻范围不同,ITO导电玻璃的应用方向有所不同。主要分为高电阻率ITO导电玻璃(电阻150~500Ω)、中等电阻率ITO导电玻璃(电阻60~150Ω)和低电阻率ITO导电玻璃(电阻<60Ω)。

资料来源:观研天下数据中心整理

ITO导电玻璃被首次制备成功到现在已有近一世纪,产品经历萌芽期、启动期,目前正处于高速发展阶段并趋向成熟,产品替代化研究开始显现,例如其他透明导电氧化物,导电性高分子材料,纳米材料,金属网等。如今ITO导电玻璃生产呈现集中趋势,主要位于中国大陆,并且应用场景广泛,从军事用品到市场电子商品都有涉猎。未来ITO导电玻璃将趋向于尺寸大型化、生产工艺升级,轻薄客制化定制等方向,相关产品需求刺激导电玻璃产能上升。

资料来源:观研天下数据中心整理

二、ITO导电玻璃产业链较为完善,国产替代化加快

根据观研报告网发布的《中国ITO导电玻璃行业现状深度研究与投资趋势分析报告(2023-2030年)》显示,ITO导电玻璃产业链上游为ITO靶材生产供应,主要出货高纯度氧化铟和氧化锡,代表性供应商有霍尼韦尔、江丰电子、隆华科技。产业链中游为ITO导电玻璃生产商,负责加工ITO靶材以在玻璃基板上镀膜,制成ITO导电玻璃,代表性供应商有凯胜材料、长信科技、南玻集团等。产业链下游为电子产品制造商,外购成品ITO导电玻璃组装商业化电子产品,代表公司有中光学、水晶光电等。其中上游产业链靶材受外商垄断成本较高,而中国部分企业正在尝试打开外商垄断局面,且已研发出国产替代。ITO靶材未来价格将趋向合理。

中游中国五家主营业务为ITO导电玻璃的龙头企业总营收近350亿,其中30%为出口所得,而新材料LCD市场向下挤压ITO材料制品,ITO材料需求有所降低。下游产业链受2022年全球经济下行营业收入受影响,中国显示器龙头京东方2022年营业收入同比下降19.28%,其中显示器件业务营业收入从2021年的2022.19亿下降至1579.49亿,同比下降21.89%,显示器销售量大幅下降。

资料来源:观研天下数据中心整理

1、上游

ITO导电玻璃主要由ITO膜和玻璃基板构成,ITO膜又以氧化铟和氧化锡为主要成分。目前靶材主要供应商被外商垄断:其中中国ITO靶材主要面向低端市场且仅占30%的市场规模,约70%的高端ITO靶材从韩国、日本进口。ITO靶材成本较高:ITO靶材的生产过程复杂,生产技术要求高。加之环保、疫情、原料成本上升等因素以及生产工艺限制,约占成品玻璃成本的30%,截至2023年5月国内ITO靶材成本为每公斤2900-3800元之间。

中国已有企业自研突破外商垄断,靶材具备国产化趋势。随着技术进步和生产成本的降低,预计未来ITO靶材的供应将逐渐稳定,市场价格也将趋于合理。

根据中国光学光电子行业协会液晶分会出具的情况说明,2019 年至 2021 年国内 ITO靶材市场容量从 639 吨增长到 1,002 吨,年复合增长率为 25.22%。根据其预测,未来 2-3 年内,虽然国内平面显示行业的固定资产投资增速将有所放缓,但由于平面显示行业存量需求及太阳能光伏电池的增量需求,国内 ITO靶材市场容量仍将保持一定幅度的增长,具体情况如下:

资料来源:观研天下数据中心整理

2、中游

ITO导电玻璃生产商将购置的ITO靶材进行生产制造,将成品ITO导电玻璃输出到下游电子产品制造商以供产品应用与开发。

2022年中国五家主营业务为ITO导电玻璃的龙头企业总营收近350亿,其中30%为出口所得,而预计亚太地区市场份额将在2027年占据全球份额44.3%,中国大陆已有一批优秀生产商带动ITO导电玻璃供给,企业ITO产销规模较大,在国际市场具有一定规模。

ITO导电玻璃替代化方案显现,部分企业市场份额受到挤压:2022年国内外中大尺寸LCD显示面板生产线逐步投产,彩色LCD显示面板挤压黑白显示面板空间。中小尺寸LCD显示面板生产线逐步向车载、工控等专业应用市场渗透,持续蚕食原TN-LCD和STN-LCD显示面板市场,市场竞争日益加剧。

同时ITO导电玻璃下游整机端出货量的减少,将传导至ITO导电玻璃生产企业,造成库存积压或战略性减产。2022年手机出货量的减少叠加重要原材料锡价格的上升,ITO导电玻璃生产企业生产意愿降低,ITO导电玻璃产量有所下降,行业市场规模同比2021年有所下滑。

资料来源:观研天下数据中心整理

3、下游

目前ITO导电玻璃主要应用行业为电子电器领域。下游智能电子设备制造商外购ITO导电玻璃应用到自身电子产品中,如计算器、电子表、工控、遥控器MID、车载仪表显示、广告牌、腕表、电视机和太阳能电池面板等。目前LCD屏幕的生产企业有京东方、华星光电、LGD、鲜创光电、友达光电、惠科、夏普、彩虹股份、三星、中电熊猫。

2020年LCD显示面板产能为17599万平米,2022年LCD显示面板产能为20253万平米,同比2021年有所下滑。随着全球经济的恢复,预计到2024年LCD显示面板产能为25603万平米。

资料来源:观研天下数据中心整理

2020年受疫情影响,手机出货量有所下降,2021年手机出货量有所提升。而2022年手机出货量下降为中国地区防御性防疫措施和全球经济复苏放缓所共同导致的消费减少,中国地区消费者信心指数在2022年5月从113.2大幅下降到6月的86.7,并直到当年12月份持续保持低迷。因此手机出货量的下降,对ITO导电玻璃行业的销售产生一定影响。

资料来源:商务部,观研天下数据中心整理

三、行业竞争格局清晰,进入壁垒较高

中国国内ITO导电玻璃市场竞争较为不充分,为垄断竞争市场。且ITO导电玻璃生产技术具有一定壁垒,存有企业大多企业规模较大,使得中国国内和出口ITO导电玻璃市场几乎被龙头企业垄断。

行业头部企业分工明显,国际化市场与国内市场各有侧重,但各企业相应产业链条完善。根据毛利率分布,第一梯队为中国南玻集团、凯盛科技、长信科技、沃格光电,其特点是2022年市场下行阶段毛利率均在17%以上,且该类型企业中国和国际市场双运营,平均出口销售占比22.20%,销售网络较广,扎根中国面向国际,产品定价能力较强,地缘政治风险影响较大。

第二梯队为诚志股份、莱宝高科技、康耀电子,特点为有明显的市场偏向,销售收入几乎全部来自中国境内或全部来自境外,受市场波动影响较大,抗风险能力相对较弱。

资料来源:观研天下数据中心整理

中国地区竞争格局形成原因有二。其一,ITO导电玻璃应用受挤压,需求减少淘汰销售网络不完善企业,TFT-LCD显示器为非ITO导电玻璃制作显示器,目前受替代压力挤压TN-LCD和STN-LCD市场,市场份额整体缩小下,竞争的加剧将使中小型企业面临经营困难,而中小型企业的退出将加速行业垄断。其二,ITO导电玻璃生产有一定技术壁垒,中小型企业生产规模较小,生产成本较高,ITO导电玻璃制造人才储备较少。(qmm)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。