一、主题乐园行业概述

主题乐园属于游乐园的一种,园区内通常包含多个具有不同故事线的区域,区域内的景观、建筑、人造景点及活动设施均基于一个或多个特定的主题。其特征主要包括:长期商业运营,有大量资金投入,建设有游乐、餐饮、零售和其他综合服务设施,游客需付费参观游览,有固定经营场所,室内、室外或室内外结合的封闭式园区。

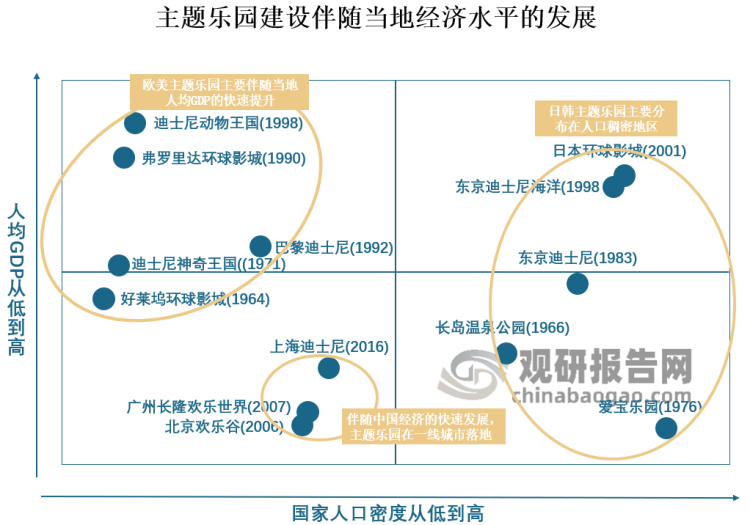

全球主题乐园主要分布在人口密度和经济水平较高的地区。主题乐园投资规模大,占地面积广,城市用地为主,需要一定规模、有一定消费能力的客流作为支撑。复盘全球头部主题乐园,建造于 20 世纪的欧美主题乐园主要由当地经济的快速增长驱动,如好莱坞环球影城、巴黎迪士尼等;而日韩地区的主题乐园则同时伴随着当地人口和经济的发展;中国大型主题乐园率先在人口稠密、人均 GDP 较高的东部沿海、一线城市发展起来。

资料来源:观研天下整理

二、“沉浸式娱乐”成新时代主流,主题乐园积极拥抱虚拟现实技术

1、沉浸式娱乐成消费的新潮流,“虚拟现实+主题乐园”成为行业趋势

近年来,线下文化娱乐消费需求的形式和内容发生了明显变化,剧本杀、国风、实景剧场等沉浸式文旅体验正成为各个年龄段人群特别是年轻人的消费“新宠”。数据显示,约有75%的相关消费来自20岁到35岁的年轻人,他们对体验感、故事性、游戏性、艺术感、夜游等元素非常感兴趣。与此同时,用户的娱乐需求也随技术进步和设备升级不断进化。从最初的电视、到电脑PC、手机,再到目前的VR。在这样的发展趋势下,“虚拟现实+主题乐园”成为沉浸式娱乐的主流方式。根据《2020 沉浸式娱乐行业年报》,全球沉浸式娱乐技术市场自2017 年开始,持续保持年均7%的增长率,截止2019年沉浸式娱乐技术市场达到618亿元,其中主题乐园占据主流,达到520亿元,占比84.1%。

2、以虚拟现实为核心的主题乐园布局加速,逐渐成为主流

VR虚拟现实技术不仅能够提供沉浸式、互动性强的体验,给主题乐园提供更多的内容和主题选择。同时,还能为主题乐园带来新的盈利模式。除了门票收入,主题乐园可以通过虚拟现实设备的租赁、增值服务和特许经营等方式获得额外收益。基于上述优势,以虚拟现实为核心的主题乐园布局加速,逐渐成为主流。

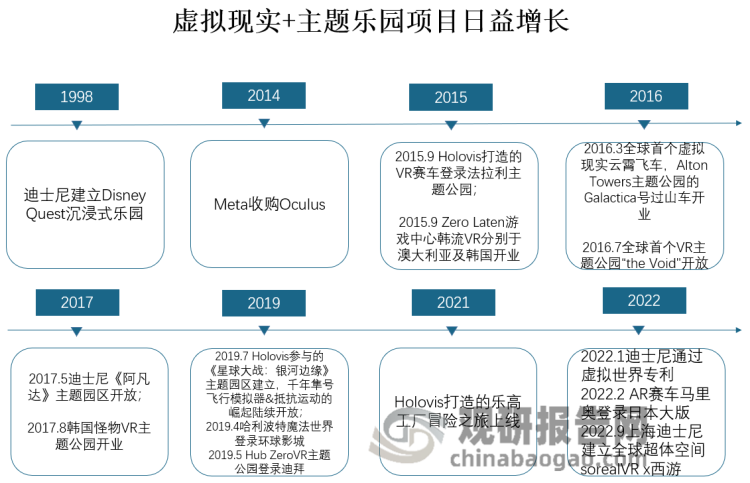

事实上早在1994年,Epcot Center就向公众开放了阿拉丁魔毯体验区,游客戴上头盔就可以享受体验。1998年,迪士尼开放了一个室内主题乐园,专门为用户提供互动体验DisneyQuest,并上线了《大力神》和《加勒比海盗》两款VR游戏,但后续布局门店数目较少,受制于佩戴厚重的VR装备和较为粗糙的场景画面,用户体验不佳。

2014年,Meta(当时还叫Facebook)以30亿美元价格收购仅仅成立2年的VR创业公司Oculus,引发VR市场热潮,一时间各大VR项目上线和VR游戏中心开业,2015年9月,Holovis打造的VR赛车登陆迪拜法拉利主题乐园,Zero Laten 游戏中心在澳大利亚开业,2016年3月全球首个虚拟现实云霄飞车在Alton Tower开业。该阶段仍需佩戴AR、VR设备配合传感背包进行体验,而主题乐园也更类似于VR、AR游戏中心的集成。2017年5月,迪士尼《阿凡达》主题乐园开放;2019年4月,哈利波特魔法世界登录环球影城,同年5月,Holovis参与的迪士尼《星球大战:银河边缘》主题乐园开放,2021 年Holovis 打造的乐高工厂冒险之旅上线。2022 年该阶段乐园主题IP明确,不再是传统VR游戏的集成中心,项目与项目中间体验连续。目前沉浸感娱乐项目逐渐不再需要佩戴AR、VR设备,而是通过3D投影等技术,实现裸眼体验,进一步加深体验沉浸感。

资料来源:观研天下整理

观研天下分析师观点:元宇宙概念爆火,在今年2月18日,“x-meta|机遇时空”国潮元宇宙主题乐园暨《风起洛阳》vr全感剧场全球首发会举办,这是国内首个正式向公众开放的数实融合元宇宙文娱体验项目。预计未来“元宇宙+主题乐园”的模式将为行业可持续发展带来更多可能性,也将为疫情下低迷的旅游经济转型提供强劲的科学助力。

三、乍暖还寒,行业曙光已现

1、2010-2018是行业黄金时期,疫情让行业发展受阻

世界第一个现代意义上的主题乐园诞生于美国加利福尼亚州,1955年“洛杉矶迪斯尼乐园”开幕,自此,主题乐园行业正式进入发展期。2010-2018年,受益于稳定的经济发展、人们消费水平和出行意愿的提升、更为便利的旅游基础设施发展,全球主题乐园市场进入黄金发展期。这一时期全球前25大主题乐园的年游客总数从1.89亿人次增长到了2.52亿人次,9年增长了33%。游客人数最多的迪士尼神奇王国,9年时间里游客人数从1697万人次,增长到了2086万人次。9年累计游客数超过1.7亿人次。神奇王国的淡季单日单人票价大概是100美元,也就是说这9年,一座乐园给迪士尼创造的收入大概有170亿美元。

然而,突如其来的新冠肺炎疫情,给主题乐园行业摁下了“暂停键”。自疫情来,全球主题乐园整体客流量普遍下降50-90%,其中,全球排名前25的主题乐园客流量平均减少67.2%。全球各地的园区表现,因应对疫情的不同措施及各异的运营模式而错综复杂。纵观全球,美洲地区景点的整体游客量降幅多介于70%-80%;而中国与欧洲/中东/非洲区的损失较少。在这场危机中,以远程游客为主要客群的主题乐园受到的冲击较以本地居民为主要客群的主题乐园更大。因此,如迪士尼等人气最旺的目的地型主题乐园,通常严重依赖国际游客,眼下他们不得不转移重心,推进本地化的运营。值得关注的是,在很大程度上依赖本国居民市场的中国华侨城集团和华强方特的表现相对较好,整体降幅分别为14%和20%,同样以本地游客为主要客群的荷兰艾夫特琳主题公园,在后期疫情影响下,游客量也仅下降45%。

全球排名前25位娱乐/主题乐园

|

排名 |

乐园 |

变化 |

2020年游客量 |

2019年游客量 |

|

1 |

迪士尼魔法王国 |

-66.9% |

3941000 |

20963000 |

|

2 |

迪士尼乐园 |

-80.3% |

3674000 |

18666000 |

|

3 |

东京迪士尼乐园 |

-76.8% |

4160000 |

17910000 |

|

4 |

东京迪士尼海洋 |

-76.8% |

3400000 |

14650000 |

|

5 |

日本环球影城 |

-66.2% |

4901000 |

14500000 |

|

6 |

迪士尼动物王国 |

-70.0% |

4166000 |

13888000 |

|

7 |

迪士尼未来世界 |

-67.5% |

4044000 |

12444000 |

|

8 |

长隆海洋王国 |

-59.1% |

4797000 |

11736000 |

|

9 |

迪士尼好莱坞影城 |

-68.0% |

3675000 |

11483000 |

|

10 |

上海迪士尼乐园 |

-50.9% |

5500000 |

11210000 |

|

11 |

环球影城(美国佛罗里达洲) |

-62.5% |

4096000 |

10922000 |

|

12 |

冒险岛 |

-61.4% |

4005000 |

10375000 |

|

13 |

迪士尼加州冒险乐园 |

-80.5% |

1919000 |

9861000 |

|

14 |

巴黎迪士尼乐园 |

-73.1% |

2620000 |

9745000 |

|

15 |

环球影城(加利福尼亚洲) |

-85.8% |

1299000 |

9147000 |

|

16 |

爱宝乐园 |

-58.2% |

2760000 |

6606000 |

|

17 |

乐天世界 |

-73.8% |

1560000 |

5953000 |

|

18 |

长岛温泉乐园 |

-59.7% |

2400000 |

5950000 |

|

19 |

欧洲主题乐园 |

-56.5% |

2500000 |

5750000 |

|

20 |

海洋公园 |

-61.4% |

2200000 |

5700000 |

|

21 |

香港迪士尼乐园 |

-70.1% |

1700000 |

5695000 |

|

22 |

艾夫特琳主题公园 |

-44.9% |

2900000 |

5260000 |

|

23 |

华特迪士尼影城 |

-73.1% |

1410000 |

5245000 |

|

24 |

欢乐谷 |

-23.4% |

3950000 |

5160000 |

|

25 |

长隆欢乐世界 |

-45.3% |

2681000 |

4905000 |

|

2019-2020年全球排名前25位主题乐园总游客量增长率 |

-67.2% |

83258000 |

253724000 |

|

资料来源:《2020全球主题乐园和博物馆报告》、观研天下数据中心整理

2、千亿市场潜力再现,行业迎来下一个黄金十年

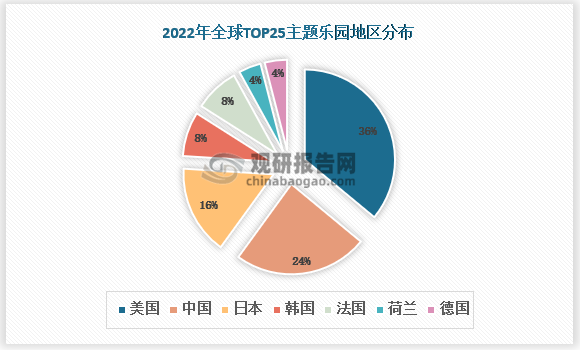

进入2022年,全球旅游景点吸引了大量游客,部分国家和地区主题乐园市场出现强势反弹复苏,其中,巴黎迪士尼、艾夫特琳乐园和冒险港等区域内最受欢迎的景点都在2022年创下历史新高,该区总体游客量已恢复至2019年水平的98%。中国市场以及依赖中国游客的市场的复苏情况则有所不同。2022年,由于中国大部分时间未放开出行限制,主题乐园的入园人数相比2021年有所下降。不过,随着出行限制在2022年12月份被解除,中国主题乐园的前景逐步改善。总的来看,2022年全球Top 25的主题乐园接待的游客数量总和接近1.79亿人次,同比增长26.3%,相当于2019年70.3%的水平。其中,美国地区入选的乐园有9座,数量最多,其次是中国(6座,包括内地和香港)、日本(4座)、韩国(2座)、法国(2座)、荷兰(1座)和德国(1座)。

资料来源:观研天下整理

根据观研报告网发布的《中国主题乐园行业现状深度分析与发展前景研究报告(2023-2030年)》显示,在行业逐渐恢复趋势下,世界各地主题乐园均积极在创新业态和产品、提升互动体验感、多元化服务、科技赋能等方面采取新举措助力行业复苏回暖。以提升互动体验感、多元化服务为例,长影世纪城打造“非常实验室”“华夏翱翔”等项目,让“看电影”变得更有趣;华谊兄弟电影世界将年轻人喜爱的“剧本杀”与其“通天帝国”项目相结合,让游客的游园体验更有沉浸感、参与感。创新业态和产品方面,众多主题乐园通过引进主题化/沉浸式酒店,补充零售、休闲活动等功能,形成完整的度假区产品体系。新近开业的酒店包括艾夫特琳大酒店、巴黎迪士尼的漫威艺术·纽约风格酒店,以及东京迪士尼度假区的第一家玩具总动员主题酒店。西班牙冒险港、迪拜亚特兰蒂斯、墨西哥里维埃拉玛雅的西卡莱特集团(Grupo Xcaret)和奥兰多环球影城的史诗宇宙主题乐园(Epic Universe)等多家景点亦有大规模的扩建计划。预计2023年主题乐园行业将全面回暖,行业洗牌加速。

观研天下分析师观点:十多年以来,我国主题乐园行业虽得到长足发展,但仍存在IP自主设计、研发能力弱、变现能力不强等问题。未来深度挖掘、有效利用国产IP资源建立竞争力,建构“护城河”是企业发展的关键。

四、国内主题乐园行业盈利模式单一,二次消费是营收关键

过去十年,我国主题乐园行业蓬勃发展,游客量年平均增幅达到了13%。随着各地主题乐园快速开发建设,年游客总量已达到近1.9亿人次,这些业绩数据虽然看起来非常漂亮,然而暗藏盈利危机。据调查,目前国内主题乐园投资在5000万元以上的有300家左右,其中有一定品牌知名度、有良好经营业绩的主题乐园只占比约10%。根本原因在于主题乐园投资成本巨大、回报周期长。在游乐园、文化园、影视基地等类型的主题乐园中,游乐园投资金额最大,占比高达48%;同时,由于缺少对国内旅游客源市场的正确认识,部分投资者往往过高估计客流量,忽视了主题乐园的专业性和特殊性,从而导致决策失误,不能正确把握投资回报期。国内主题乐园投资回报期至少在5-10年,以万达城为例,平均投资规模200亿元,整体建成需5-10年;华强方特平均投资成本为30亿元,建设周期2-3年;上海迪士尼度假区,投资规模超千亿,预计需运营10年以上才能盈利。

此外,国内主题乐园还存在简单模仿、缺乏细节、过度开发地产、丧失旅游业本质、衍生品占比过少、过于单一门票收入模式等问题。AECOM报告显示,国外主题乐园收入主要包括三部分,其中门票占比30%,购物占比30%,衍生品等其他占比40%以上。相比之下,我国大量的主题乐园目前主要还是依赖门票经济,这部分收入占比 70%-80%。伴随主题乐园进入成熟期,依赖门票收入会面临增长瓶颈,而进园后的餐饮、酒店、衍生品等增值服务带来的二次消费才是提高单个客流人均消费、推动营收增长的关键。

观研天下分析师观点:从头部主题乐园的发展经验来看,“充分挖掘IP价值,做强主题IP”是成功之道,无论是米老鼠、唐老鸭还是哈利·波特,西方主题乐园发展的路径在最初几乎均建立在业已成熟的影视人物和文学故事IP之上,并且这些IP在世界各地拥有庞大的粉丝群体。而当前国内主题乐园缺乏强大的 IP 生态和成熟的产业链,在新生代引领市场消费的背景下,国内主题乐园需要学习社交媒体时代的 IP 营销逻辑,利用粉丝经济的力量,才能有助于行业发展壮大。(LZC)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。