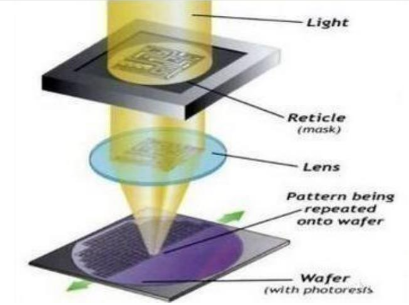

光刻胶是利用光化学反应经曝光、显影、刻蚀等工艺将所需要的微细图形从掩模版转移到待加工基片上的图形转移介质。其中曝光是通过紫外光、电子束、准分子激光束、X 射线、离子束等曝光源的照射或辐射,从而使光刻胶的溶解度发生变化。以集成电路光刻工艺为例,主要为利用曝光(light)和显影在光刻胶层(photoresist)上刻画几何图形结构,然后通过刻蚀工艺将光掩模(reticle)上的图形通过棱镜(lens)后转移到所在衬底(即硅晶圆,wafer)上;基本原理是利用光刻胶感光后因光化学反应而形成耐蚀性的特点,将掩模板上的图形刻制到被加工表面上。

光刻胶作用原理示意图

资料来源:公开资料

根据观研报告网发布的《中国光刻胶行业发展现状分析与投资前景研究报告(2023-2030年)》显示,按照化学反应原理、原材料结构及应用领域的不同,光刻胶可主要分为以下几种类别:

光刻胶类别

|

分类名称 |

分类说明 |

|

|

按化学反应原理分类 |

正性光刻胶 |

受光照射后感光部分发生分解反应,可溶于显影液,未感光部分显影后仍然留在基底表面。 |

|

负性光刻胶 |

曝光后形成交联网格结构,在显影液中不可溶,未感光部分溶解。 |

|

|

按主要应用领域分类 |

PCB光刻胶 |

主要分为干膜光刻胶、湿膜光刻胶、光成像阻焊油墨等。 |

|

LCD光刻胶 |

可分为彩色光刻胶、黑色光刻胶、隔离柱光刻胶、TFT配线用光刻胶等。 |

|

|

半导体光刻胶 |

分为g线光刻胶、i线光刻胶、KrF光刻胶、ArF光刻胶、聚酰亚胺光刻胶、掩模版光刻胶等。 |

资料来源:公开资料

一、光刻胶行业进入壁垒较高,国产替代有较大空间

光刻胶所在产业链覆盖范围十分广泛,从上游基础化工材料行业、精细化学品行业到中游光刻胶制备,到下游PCB、面板、半导体产业,再到电子等应用终端。光刻胶作为微电子领域微细图形加工核心上游材料,占据电子材料至高点。

光刻胶产业链

资料来源:观研天下数据中心整理

1、上游核心原材料较为依赖进口

我国半导体光刻胶的上游核心原材料仍被国外厂商垄断。半导体光刻胶树脂通常为电子级树脂,目前我国半导体光刻胶树脂特别是高端产品,基本依赖进口。如KrF光刻胶所用的聚对羟基苯乙烯类树脂,国内厂商较少供应生产该类树脂的单体,同时树脂本身的合成工艺也具有较大难度;ArF树脂定制化程度较高,国际市场上仅能买到部分标准款树脂,无法买到高端的ArF树脂。另外,由于高端光酸的合成和纯化难度较大,国内的光酸厂商在质量稳定性等方面仍与国外存在差距,目前国内主要的光刻胶公司大多还是使用进口的光酸。

2、中游制造存工艺、设备壁垒,下游客户导入意愿较低&验证周期长

除上游原材料壁垒外,半导体光刻胶国产化还具有配方、设备、客户验证等多重壁垒。

光刻胶壁垒分析

| 壁垒 | 主要内容 |

| 配方壁垒 | 配方是光刻胶的核心技术。各厂商的配方难以通过分析市场上的成品来获得。为实现与已有供应商产品的性能和参数的完全匹配,光刻胶厂商首先需要对成百上千个树脂、光酸和添加剂进行排列组合,其次还要不断对各成分的比例进行调整,以实现和现有产品关键参数的完全匹配,这需要足够的研发资源、经验积累。 |

| 配套光刻机 | 光刻胶需要通过相应的光刻机进行测试和调整,目前国际光刻机龙头厂商所在地区对我国实施技术封锁,国产光刻机产品较少,且技术水准与海外龙头有较大差距,可供光刻胶厂商测试的资源较少。此外光刻机的购置和测试成本高昂,资金投入要求极高。 |

| 量产稳定性 | 光刻胶的稳定性对下游晶圆厂极为重要。从实验室产品到量产,每批次光刻胶产品间金属离子含量、分子量分布等都必须实现稳定一致。这其中的难点,一是原材料的稳定供应,尤其是对于KrF、ArF等高端品种,其所需的单体、树脂种类较多,并且在国际市场中仅能购买到基础款,因此能否稳定获取质量合格的光刻胶树脂具有较大难度。二是在放大量产过程中金属离子的控制,由于存在环境控制效果不一样、树脂后处理产品量不同、配胶时混合速度不一样且均匀度也不一样等问题,需要更高水平的提纯技术和经验。 |

| 下游客户认证壁垒 | 由于光刻胶的品质会直接影响芯片性能、良率等,试错成本高,客户验证需要经过PRS(基础工艺考核)、STR(小批量试产)、MSTR(中批量试产)、RELEASE(量产)四个阶段,验证周期在两年以上;此外光刻胶厂商的原材料供应商也必须得到下游晶圆厂的认可,因此下游晶圆厂与光刻胶供应厂商的粘性较强,光刻胶产品替代验证的时间成本极高。 |

资料来源:公开资料

3、日美寡头垄断市场下国产替代需求紧迫

半导体产业转移与光刻机产业崛起,造就日本长期以来的光刻胶霸主地位。1960s前,半导体产业最先在欧美等国家成熟发展,同时也促成了半导体制造关键材料—光刻胶在这些国家的繁荣;1995年前美国一直保持着半导体光刻胶市场的龙头地位,特别是IBM在1980s早期就已经突破了KrF光刻胶。但由于当时市场的主流制程并非KrF,IBM的KrF光刻胶产品未能大规模量产。同时1960s起全球的半导体产业发生了由美国向日本的第一次转移,现今的日本光刻胶龙头厂商开始逐步入局。光刻胶的进步需要光刻机的配套,1986年美国半导体市场滑坡,其光刻机研发也就此停滞;而日本光刻机厂商在半导体产业发展的支撑下持续追赶,1995年东京应化成功突破了KrF光刻胶。尽管IBM早已研发成功KrF光刻胶,但此时的光刻机主导地位已转移至日本,东京应化实现了KrF光刻胶的商业化销售,并标志着日本超越美国成为了光刻胶的龙头。在之后的第二次、第三次半导体产业链转移中,日本仍保留了光刻胶产业,并一直保持龙头地位至今。

多家国际光刻胶厂商已实现EUV光刻胶量产。在光刻胶品种的量产进度上,日本东京应化(TOK)、JSR、信越化学等厂商已经实现EUV光刻胶的量产。此外,2019年日本限制对韩国的EUV光刻胶出口后,韩国光刻胶厂商东进世美肯开始研发EUV光刻胶,并在2021年通过了三星电子的可靠性认证;2022年12月三星电子在其一条量产线上使用了东进半导体的EUV光刻胶产品,标志着韩国也实现了EUV光刻胶的国产化量产突破。

部分国际半导体光刻胶厂商量产进度

| 公司名称 | 国家/地区 | g线/i线 | KrF | ArF | EUV |

| 东京应化(TOK) | 日本 | 量产 | 量产 | 量产 | 量产 |

| 合成橡胶(JSR) | 日本 | 量产 | 量产 | 量产 | 量产 |

| 住友化学 | 日本 | 量产 | 量产 | 量产 | 量产 |

| 信越化学 | 日本 | 量产 | 量产 | 量产 | 量产 |

| 富士胶片 | 日本 | 量产 | 量产 | 量产 | 量产 |

| 陶氏杜邦 | 美国 | 量产 | 量产 | 量产 | - |

| 东进世美肯 | 韩国 | 量产 | 量产 | 量产 | 量产 |

| 锦湖石化 | 韩国 | 量产 | 量产 | 量产 | - |

| 默克 | 韩国 | 量产 | 量产 | 量产 | - |

| 永光化工 | 中国台湾 | 量产 | 量产 | - | - |

资料来源:公开资料

日美厂商垄断半导体光刻胶市场。根据富士经济数据,2020年全球KrF光刻胶市场中,东京应化、信越化学、美国陶氏化学、JSR分别占据了31.4%、21.9%、10.9%、21%的市场份额,CR4达85%;ArF光刻胶市场则基本由日本厂商占据,前四大厂商JSR、信越化学、住友化学、东京应化分别占比25%、21.8%、16.8%、15.8%,CR4达80%。EUV光刻胶市场主要由东京应化占据一半份额,其余市场由信越化学、JSR等占据。

资料来源:富士经济,东京应化公告

资料来源:富士经济,东京应化公告

资料来源:富士经济,东京应化公告

资料来源:富士经济,东京应化公告

国内半导体光刻胶国产化率极低,供应不稳定性催化半导体光刻胶自主可控需求。目前国内实现产业化的光刻胶生产企业主要集中于PCB及面板领域,半导体领域特别是高端品种仍需进口。根据相关数据,目前从事半导体用光刻胶研发和产业化的企业则多以i线、g线光刻胶生产为主,2021年国内G线、I线光刻胶国产化率已达10%,KrF以上的高端光刻胶品种基本处于研发状态,国产化率仅为1%。2021年初,日本光刻胶龙头信越化学工厂遭遇地震产能受限,对国内部分晶圆厂限供/断供KrF光刻胶,即便其他国外厂商补充了部分产能,但仍存在较大缺口。此外近年来全球地缘政治摩擦加剧,国内半导体产业对于关键材料自主可控的需求更加紧迫,国产光刻胶有望加速导入。

国内光刻胶行业国产化及进口替代情况

|

应用领域 |

主要品种 |

国产化率 |

国内公司 |

|

PCB光刻胶 |

干膜光刻胶 |

几乎全进口 |

- |

|

湿膜及阻焊油墨 |

50% |

容大感光、东方材料、飞凯科技、北京力拓达等 |

|

|

LCD光刻胶 |

彩色光刻胶 |

5% |

永太科技、雅克科技、晶瑞电材等 |

|

黑色光刻胶 |

5% |

上海新阳、江苏博砚等 |

|

|

TFT-LCD正性光刻胶 |

大部分进口 |

苏州瑞红、北京科华、容大感光等 |

|

|

半导体光刻胶 |

g线 |

10% |

苏州瑞红、北京科华、容大感光等 |

|

i线 |

10% |

||

|

KrF |

1% |

上海新阳、南大光电、苏州瑞红、北京科华等 |

|

|

ArF |

1% |

||

|

EUV |

研发阶段 |

北京科华(02专项) |

资料来源:公开资料

二、下游产业需求持续增长,市场规模日益扩大

PCB专用电子化学品系PCB生产制作中的必备原材料,PCB的生产制造过程中的前处理、蚀刻、棕化、化学沉铜、图形电镀、化学镍金、化学沉银、化学沉锡等众多关键工序均需要使用大量相关PCB专用电子化学品。

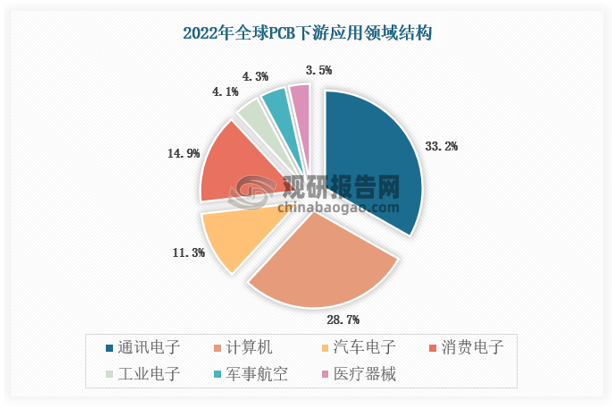

据统计,2022年全球PCB产值达到817亿美元。PCB行业主要受到云计算、物联网、5G通信、工业4.0等行业的拉动,当前全球PCB市场保持温和增长。

资料来源:观研天下数据中心整理

PCB 广泛应用于通信设备、计算机等领域,2022年上述两领域消费占比分别为%、%。随着5G 通信、云计算、大数据、人工智能、电动汽车等新技术、新应用出现,PCB 的需求也在增加。

资料来源:观研天下数据中心整理

半导体行业的发展对科技和经济发展存在重要意义。半导体在集成电路、消费电子、通信系统、光伏发电、照明应用、大功率电源转换等领域有着极为广泛的应用,如计算机、移动电话、数字录音机中的核心单元都和半导体有着极为密切的关联。根据SEMI统计,2022年全球半导体材料市场规模创新高,销售额增长8.9%,达到727亿美元,其中中国大陆继续保持强劲的增长,在2022年排名第二。2022年,全球前十大晶圆代工企业占据了97.8%的市场份额,其中台积电持续占据50%以上市场份额。分地区来看,中国台湾企业营收占比65%,中国大陆企业占比达11%。集微咨询预测2023年至2024年期间,中国大陆企业营收占比成上升趋势,2024年预计达到12%。随着整个半导体产业的持续增长,以及中国大陆不断新建的代工产能,中国大陆半导体市场规模增速将会持续超越全球增速,有望成为全球最大的半导体材料市场地区。

资料来源:SEMI,观研天下数据中心整理(qmm)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。