一、金刚线行业概述

金刚线是一种将金刚石微粉颗粒固结在高强度钢线上的产品,主要用于切割硬脆性材料,如光伏硅片、蓝宝石等金刚线,主要应用于光伏硅片切割,为光伏行业上游产品。

按照不同的分类标准,金刚线有不同的分类方式:

•按生产工艺分类:分为树脂金刚石线与电镀金刚石线。电镀金刚石线具有切缝窄、切割速度高、环境友好等优点,目前应用领域较为广阔。

•按切割下游应用分类:分为晶硅切割、水晶材料切割、磁性材料切割、蓝宝石切割等。通常根据金刚线的特性,硬度高,应用于高硬脆材料的切割。

金刚线切割下游应用分类

| 用途 | 母线直径(微米) | 成品直径(微米) | 最小破断力(N) |

| 晶硅切割 | 50-80 | 65-95±5 | 9.5-21 |

| 水晶材料切割 | 80-110 | 110-150±10 | 20-35 |

| 磁性材料切割 | 110-130 | 160-200±15 | 35-50 |

| 蓝宝石切割 | 180 | 250±20 | 30 |

资料来源:美畅股份招股书、观研天下数据中心整理

随着可持续发展观念深入人心,光伏行业作为能源可持续发展的重要载体,呈现规模迅速扩大、技术进步显著、成本持续下降的发展态势。光伏发电在中国、欧洲、美国、日本等传统光伏发电市场保持快速增长,在东南亚、拉丁美洲、中东和非洲等地区光伏发电新兴市场亦快速启动。金刚线行业是光伏产业链的核心工艺之一,随着光伏装机量的快速增长,金刚线需求也持续提升。金刚石线行业正面临细线化、高效化、低成本化等技术更新迭代的挑战和机遇。

二、细线化加速钨丝金刚线替代,众多厂商加速布局

1、金刚线细线化与钨丝替代趋势明显

根据观研报告网发布的《中国金刚线行业发展趋势研究与投资前景分析报告(2023-2030年)》显示,金刚线可用于硅棒的截断、开方以及硅片的切割,其中硅片切割对金刚线的需求量最大、性能要求也最高,金刚线对于切割出片数、硅片质量等均有影响。由于更细的线径意味着更小的切割损耗,可大幅提高客户端出片率,减少硅粉损失,节约切割成本,金刚石线不断朝着细线化方向发展。然而,碳钢丝金刚线在线径降低后的强度不足,又引发出频繁断线、切割质量差等问题,因此钨丝金刚线凭借同等线径下更高的强度或成为金刚线替代的优选。

钨丝金刚线和碳丝金刚线对比

| 属性 | 钨丝金刚线 | 碳钢金刚线 |

| 当前线径 | 32μm | 38-42um |

| 断线率 | 更低 | 更高 |

| 使用寿命 | 2-4次 | 约40次 |

| 成本 | 约17元 | 约68元 |

| 抗拉强度 | 更高 | 更低 |

资料来源:观研天下数据中心整理

一般来说,直径越小、断线率越低、破断力越高的金刚线,切割出来的硅片良品率越高、厚度越小,而且在切割过程中硅料损耗率越低,进而能为硅片生产企业带来更多的利润,但也因为钨丝金刚线价格更高以及冷却液耗量提高而增加成本,根据测算,在当前硅料价格79元/公斤下,使用钨丝金刚线切割N型182尺寸、130μm硅片已具有经济性,而切割相同规格的P型硅片则经济性略差。钨丝金刚线价格是影响其切割经济性的核心因素,此前的高价主要是由于钨丝母线价格高,后续有望随母线成本降低和规模提升而不断降低。

2、主流金刚线厂商均在布局钨丝金刚线产品

目前我国主要钨丝供应商企业有厦门钨业与中钨高新,建成产能达345亿米/年。其中,厦门钨业全球领先,量产的钨丝母线直径已达到33-37微米之间(对应金刚线型号在28-32μm之间),未来仍有较大的细线化潜力,有能力做到30μm以下。2023年下半年厦门钨业年产600亿米细钨丝项目投产后国内产能将达到945亿米/年。

国内光伏钨丝产能统计

|

公司名称 |

项目名称 |

项目进展 |

|

厦门钨业 |

年产88亿米细钨丝项目(45亿米为光伏用钨丝) |

已建成投产 |

|

年产200亿米细钨丝项目 |

已逐步投产 |

|

|

年产600亿米细钨丝项目 |

目前处于厂房建设、设备制作阶段,预计2023年“下半年项目建设完成 |

|

|

1000亿米光伏用钨丝产线建设项目 |

已取得环评批复,预计3年投产,5年达产 |

|

|

中钨高新 |

钨丝建设项目(一期) |

项目已建成,正在产能爬坡 |

资料来源:观研天下数据中心整理

由于钨丝金刚石线的价格较高、母线产能供应偏紧,目前依然处于小批量试用阶段。从产业应用来看,美畅、原轼、聚成、高测、恒星、岱勒等几乎所有主流金刚线厂商均在钨丝金刚线产品有所布局,并送往下游隆基、中环等硅片厂商测试验证,终端反馈良好。未来钨丝金刚线有可能与碳钢丝金刚线形成硅料价格错位时的互补之势,即硅料价格高时用钨丝金刚线反之则用碳钢丝金刚线。钨丝金刚线与碳钢丝金刚线在生产端使用同一工艺流程,生产企业无需添置与更换生产设备。

钨丝金刚线切割测试验证效果

| 产品类别 | 硅片 | 线径 | 破断力(N) | 扭转值(R) | A品率 | 断线率 | TTV | 线耗(米/片) |

| 钨丝例1 | G12 | 40 | 8.5-8.8 | ≥480 | 95.30 | 1.20 | 8-10 | 2.2 |

| 钨丝例2 | G12 | 38 | 7.5-8.2 | ≥450 | 94.12 | 1.38 | 8-10 | 2.5 |

| 钨丝例3 | G12 | 35 | 6.7-7.6 | ≥450 | 93.78 | 2.10 | 8-10 | 2.4 |

| 碳钢丝例4 | G12 | 40 | 7.4-7.7 | 50-100 | 93.45 | 4.23 | 11-13 | 3.8 |

资料来源:聚成专利、观研天下数据中心整理

三、受光伏新增装机所驱动,金刚线市场规模持续增长

金刚线最早应用于蓝宝石切割,2010 年左右开始应用于光伏硅片切割环节,目前占比已经超过90%,其市场规模主要由光伏硅片产量所决定,而硅片产量则主要受下游光伏新增装机所驱动。

2022年是光伏装机大年,全国风电、光伏发电新增装机突破1.2亿千瓦,创历史新高。在经历了硅料价格高企和疫情影响风电机组吊装后,预计2023年我国光伏新增装机规模将达到约1.4亿千瓦。截至目前,我国已有30个省市区明确了“十四五”期间的风光装机规划。根据目前公开信息显示,其中26个省市区光伏新增装机规模将超4.06亿千瓦,这意味着未来4年将新增3.55亿千瓦。中国光伏前景无限。

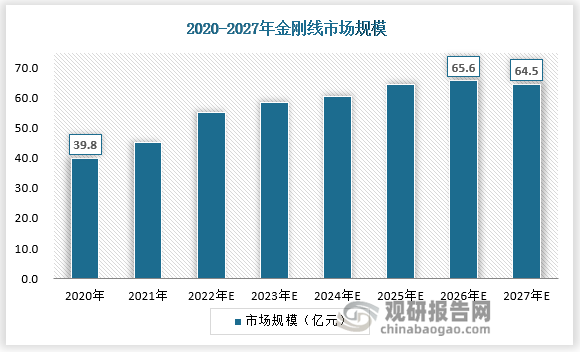

中国硅片产量受全球光伏装机推动亦呈现快速增长趋势,自2011年 20GW增长至2021年227GW,复合年化增长率达27.5%,预计2027年中国硅片产量将达454.7GW。硅片产量的持续增长将拉动金刚线产品需求的增长,同时,光伏硅片“大尺寸、薄片化”趋势亦将消耗更多金刚线进行硅片切割。规模化的出货、企业的扩产以及技术水平的提升将推动金刚线产品价格的进一步下降,成为制约金刚线行业市场规模激增的主要因素,预计2027年全球金刚线市场规模将达到67.5亿元,相较于2020至2027年复合年化增长率为7.9%。

金刚线需求随硅片产量提升和细线化趋势而扩大

| 项目 | 2021年 | 2022年 | 2023年 |

| 全球装机(GW) | 169.6 | 249.2 | 335.0 |

| 电站容配比 | 1.21 | 1.25 | 1.25 |

| 硅片需求(GW) | 205 | 311 | 419 |

| 线耗(公里/GW) | 37.5 | 45 | 52 |

| 金刚线需求(万公里) | 7671 | 14017 | 21773 |

| 同比增速 | - | 82.7% | 55.3% |

资料来源:CPIA、高测股份可转债募集说明书、美畅股份投资者交流纪要、观研天下数据中心整理

资料来源:观研天下整理

观研天下分析师观点:除了光伏切割,新能源车、无线充电、玉石、石材切割等领域均可能成为金刚线更大的一块下游市场。以玉石、石材切割为例,因为这个领域迫切需要从传统加工方式升级到全新的环保、智能加工方式,而且是需要全面配套,即从切割设备、切割工艺、耗材一系列完成后才能形成产业升级,因为发展前景较大。

四、原材料占比超五成以上,行业毛利率普遍较高

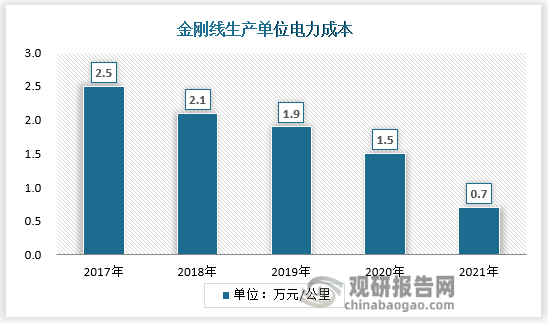

金刚线的营业成本构成可以分为原材料成本、人工费用以及制造费用,其中,原材料占比最高,通常为50%及以上,主要原材料为金刚石微粉、母线、镍和工字轮等,以2022年美畅股份成本数据为例,原材料成本、直接人工在金刚线成本中占比68.09%、10.68%。制造费用包括能源成本、折旧成本等,占比约为30.8%,金刚线生产的主要能源为电力,随着金刚线企业生产技术的升级迭代(如镀槽保温材料的改良、产线升级)以及生产规模的上升,其生产单位公里金刚线耗电成本呈逐年下降趋势。

资料来源:观研天下整理

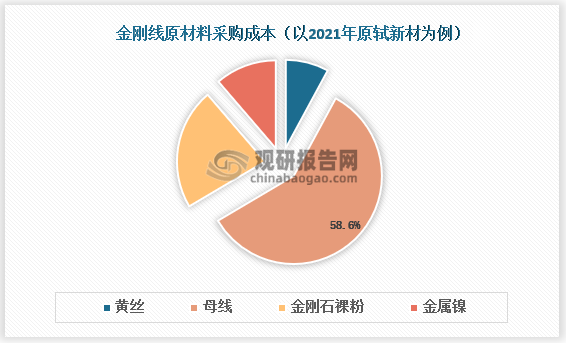

在原材料采购中,母线占比也超过50%,是生产金刚线的基体材料,目前仅少数金刚线企业能够具备母线自主生产能力,如美畅股份、原轼新材,自主化的母线生产能力能够一定程度,上规避母线供应不及时等问题,且能够根据客户需求按需定制母线、延长价值链提高利润水平等。其次为微粉(10%-25%)和镍(6%-14%)。

资料来源:观研天下整理

金刚线行业毛利率普遍较高,行业龙头美畅股份常年保持55%以上,聚成科技、高测股份等一线企业也能长期稳定在30%以上,排名靠后的三超新材、岱勒新材等也能做到20%多。具体看2022年,金刚线行业平均毛利率为38.7%,而龙头企业美畅股份金刚线产品毛利率高达55.8%,高于同行业平均水平17.1pct,主要由于单位生产成本显著低于行业内其他企业。

金刚线行业主要企业毛利率(单位:%)

|

是否上市 |

企业 |

2023H1 |

2022 |

2021 |

2020 |

2019 |

2018 |

2017 |

2016 |

|

已上市 |

美畅股份 |

59.57 |

55.85 |

57.26 |

58.72 |

57.53 |

64.46 |

71.82 |

70.24 |

|

高测股份 |

46.76 |

43.10 |

35.91 |

33.02 |

32.46 |

31.19 |

54.12 |

18.20 |

|

|

恒星科技 |

- |

55.41 |

42.89 |

13.71 |

-9.01 |

26.02 |

74.13 |

- |

|

|

岱勒新材 |

38.42 |

35.36 |

14.73 |

21.59 |

17.76 |

38.25 |

48.57 |

45.56 |

|

|

三超新材 |

23.86 |

22.74 |

26.2 |

34.06 |

26.89 |

36.29 |

48.29 |

46.07 |

|

|

未上市 |

聚成科技 |

- |

36.45 |

40.56 |

48.89 |

45.21 |

- |

- |

- |

|

原轼新材 |

- |

- |

58.5 |

52.11 |

10.93 |

- |

- |

- |

资料来源:观研天下数据中心整理

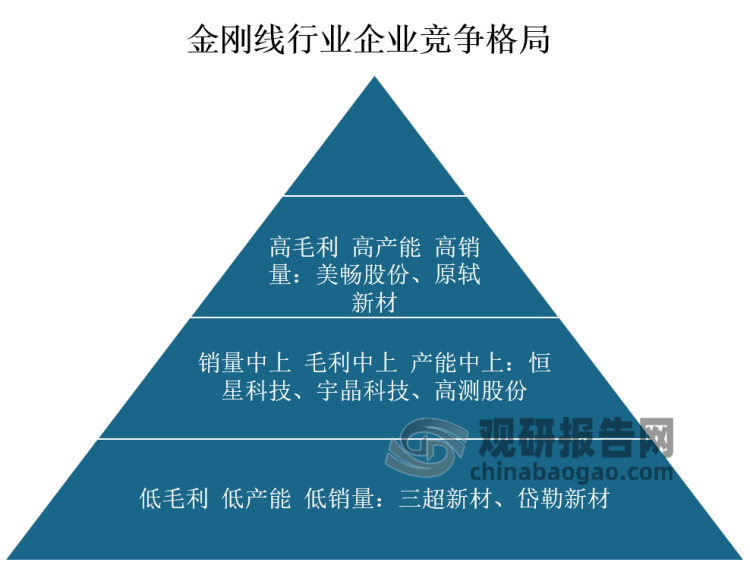

五、头部企业份额相对集中,竞争格局呈现“一超多强”

行业由于具备一定的资金、技术以及资源壁垒,头部公司具备竞争优势,份额相对集中,国内金刚线行业整体呈现出“一超多强”的企业竞争格局。金刚线的市场参与者大致可以分为以下几类:第一类是传统的金刚线制造商,例如美畅股份、岱勒新材等,这类老牌领先企业,深耕技术厚积薄发,具有研发优势、产品质量和品牌信誉、供应链和成本控制、客户服务和响应速度以及持续创新和发展等方面的优势;第二类是光伏风电企业延伸布局金刚线,通过自建、投资或收购的方式布局产能,例如隆基绿能、通威股份等;第三类是新兴企业(需要注意的是,新兴企业的定义可能因不同的标准而有所不同),例如捷捷微电和新劲刚,都是近年来在金刚线领域崭露头角的企业。

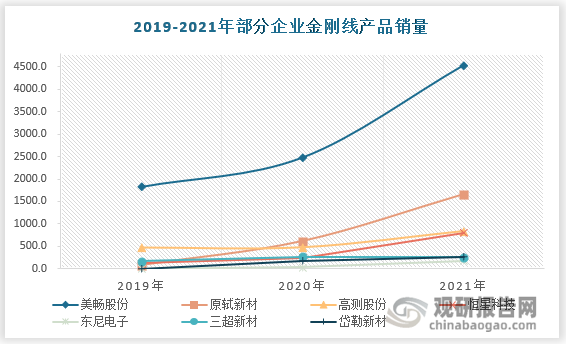

从2019至2021年连续三年金刚线销量来看,美畅股份皆是最高,此外,公司在毛利率和产能两方面皆处于优势地位,是行业内的领军企业。而原轼新材2019至2021期间金刚线销量CAGR达368.2%,呈现爆发式增长,于2021年位列销量第二。进入2023年以来,各金刚线企业销量皆有大幅提升,这一趋势可能是因为光伏市场的持续繁荣和金刚线技术的进步,使得金刚线产品的质量和性能不断提升,同时成本也在逐渐降低。

资料来源:观研天下整理

具体来看,一些头部企业如美畅股份和高测股份的销量增长尤为显著。美畅股份在2023年上半年的金刚石线销量达到了5796.08万公里,同比增长45.02%。高测股份的金刚石线销量也实现了大幅提升。此外,根据相关研究报告的数据,2022年四家上市公司的金刚石线销量合计达到1411亿米,同比增长137.5%。这些数据表明,金刚线市场的需求在持续增长,而各企业的销量也都在大幅提升。

资料来源:观研天下整理

观研天下分析师观点:金刚线领域,一般来说,月产能500万公里是一个门槛标准,超过此标准,才被认为初步具备了市场竞争力。(LZC)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。