一、行业相关定义

根据观研报告网发布的《中国风电齿轮箱行业现状深度分析与投资前景预测报告(2024-2031年)》显示,风力发电机组中的齿轮箱是一个重要的机械部件,其主要功用是将风轮在风力作用下所产生的动力传递给发电机并使其得到相应的转速。通常风轮的转速很低,远达不到发电机发电所要求的转速,必须通过齿轮箱齿轮副的增速作用来实现,故也将齿轮箱称之为增速箱。根据机组的总体布置要求,有时将与风轮轮毂直接相连的传动轴(俗称大轴)与齿轮箱合为一体,也有将大轴与齿轮箱分别布置,其间利用胀紧套装置或联轴节连接的结构。为了增加机组的制动能力,常常在齿轮箱的输入端或输出端设置刹车装置,配合叶尖制动(定桨距风轮)或变桨距制动装置共同对机组传动系统进行联合制动。

二、行业市场发展情况

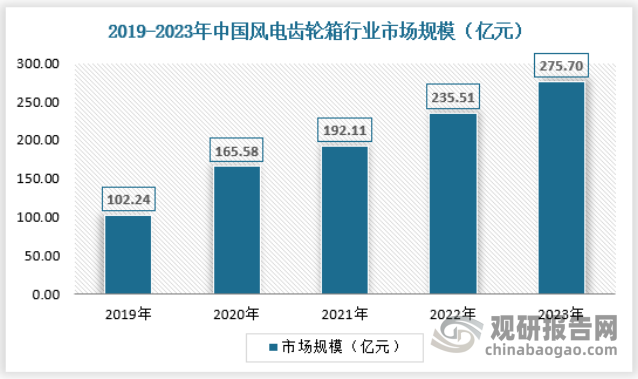

1、市场规模

中国已成为全球风电市场的主导力量,受益于风电行业整体发展与风电机型技术路线变化,国内风电齿轮箱市场高速发展。2023年中国齿轮箱行业市场规模为275.70亿元,具体如下:

资料来源:观研天下数据中心整理

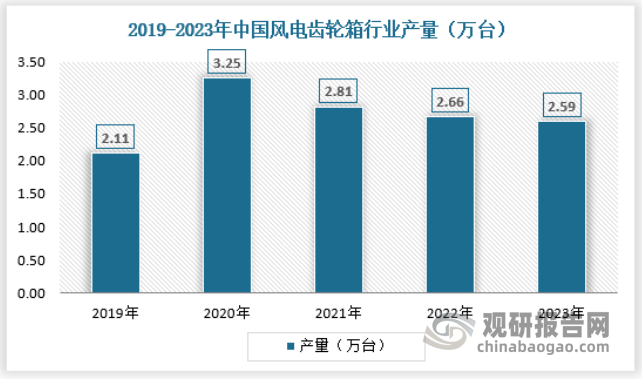

2、供应情况

在国内外风电市场逐步融合、发展,以及风电装备国产化政策的引导下,我国风电零部件制造业日益壮大,生产供应体系日益健全,逐步形成了一批主要零部件制造企业。其中,国内风电齿轮箱企业已深度参与国际市场,不仅能满足国内需求,并且规模化向国外出口。2020年全国风电装机容量7167万千瓦,同比增长178.44%,主要增幅集中在陆上风电。2023年中国风电齿轮行业产量约为2.59万台,具体如下:

资料来源:观研天下数据中心整理

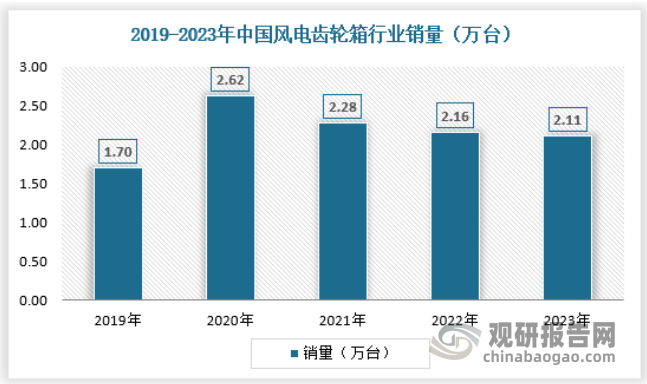

3、需求情况

在国家大力推行低碳经济及“双碳”目标实施的背景下,我国风电行业作为清洁能源之一,也得到快速发展,对大型高速风电齿轮箱的需求不断上升,2023年国内风电齿轮箱销量约为2.11万台。

资料来源:观研天下数据中心整理

三、行业下游产业发展现状

下游为生产风力发电机组的整机厂商。下游行业的市场需求受国家政策导向、宏观经济走势、基础设施投资规模和生产企业资本支出情况影响较大,并直接影响到高端装备专用部件行业的景气度。其中,风电齿轮箱是风电机组的关键部件,其市场需求与风电整机行业的发展密切相关,其发展受风电行业整体发展情况的影响。

单机容量增加,风资源利用效率提升。近年来,风电机组功率和风轮直径都呈现逐年扩大之势,大兆瓦级风电机组的研发进程正在加快,市场上大兆瓦机型风电项目数量也逐渐增多。风机单机容量的增加,将有效提高风机的能源利用效率、降低度电成本。

风电机组设计趋于数字化、智能化、精细化,风电场投资及运维成本降低。风电机组在设计方面更加数字化、智能化、精细化,市场上不断研发出适合不同风资源环境特点和气候条件的定制化机组,促进下游风电场投资和运维的成本降低。

因此,未来随着风电技术水平不断提高,下游风力发电项目的投资回报率将逐步提升,经济效益日益凸显,有利于风电齿轮箱行业的整体发展。

1、风电行业运行情况

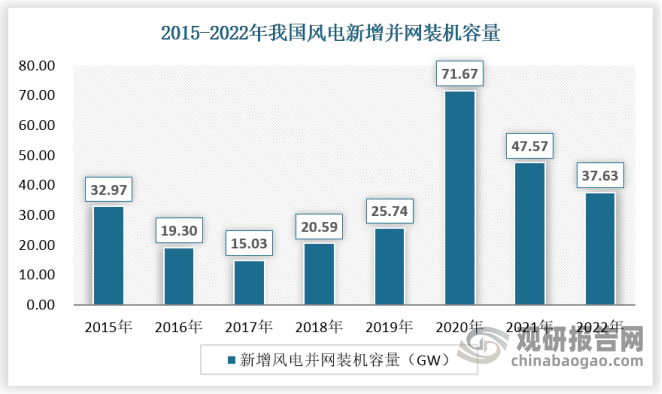

我国风力资源丰富,有较好的发展风力发电的资源优势。目前我国已经成为全球风力发电规模最大、增长最快的市场。随着我国经济建设不断深入发展,对风力等能源需求不断增加。此外国家政策的扶持,也让风电行业快速发展。受国内“抢装潮”影响,2020 年我国新增并网风电装机达 71.67GW,高于过去三年之和,较2019年增长178.44%。2022年,我国新增并网风电装机37.63GW,虽然较 2020 年降低 47.50%,但相较于 2019 年仍上涨了 46.19%。

数据来源:国家能源局,观研天下数据中心整理

从累计装机容量来看,2020 年我国风电累计并网装机容量达 281.53GW,较2019 年增长 34.03%。2022 年我国风电累计并网装机容量达 366.11GW,较 2021年增长 11.46%。2009-2022 年间,我国风电累计并网装机容量年复合增长为22.63%。

数据来源:国家能源局,观研天下数据中心整理

从风电发展阶段来看,虽然目前我国风电装机容量绝对值已经位居世界第一,但在全国电源结构中的占比仍然较低,尚处于发展初期,根据国家统计局数据,2022 年度我国风力发电量占全社会总发电量比例约为 8%。根据中国气象局第四次风能资源普查结果,综合考虑可利用土地、海域面积等因素,我国风能资源足够支撑 10 亿千瓦以上风电装机。

由此可见,作为推动我国能源生产和消费革命和破解环境污染难题的重要措施之一,风电是我国应对能源和环境挑战、实施低碳能源战略的重要组成部分,在未来一段时期内,风电发展仍然是我国能源发展的重点,发展潜力和增量空间还将进一步增大。

2、风电市场参与者主要是各整机厂商

2022年,中国风电新增吊装规模4980万千瓦,新增海上风电吊装规模516万千瓦。截至2022年底,我国风电累计装机达3.9亿千瓦,其中陆上3.6亿千瓦,海上3051万千瓦。

装机数据方面,金风科技国内总吊装容量排名第一,电气风电海上风电吊装第一,远景能源海外发运第一。

2022年风电机组制造企业新增吊装容量

| 序号 | 企业名称 | 吊装容量(万千瓦) | 装机占比 |

| 1 | 金凤科技 | 1166 | 22.80% |

| 2 | 远景能源 | 782 | 15.69% |

| 3 | 明阳智能 | 621 | 12.46% |

| 4 | 运达股份 | 610 | 12.24% |

| 5 | 三一重能 | 452 | 9.07% |

| 6 | 中国中车 | 374 | 7.51% |

| 7 | 中国海装 | 336 | 6.74% |

| 8 | 电气风电 | 325 | 6.52% |

| 9 | 东方电气 | 184 | 3.69% |

| 10 | 联合动力 | 92 | 1.85% |

| 11 | 华锐风电 | 30 | 0.60% |

| 12 | 哈点风呢 | 23 | 0.46% |

| 13 | 许继风电 | 10 | 0.20% |

| 14 | 维斯塔斯 | 5.25 | 0.11 |

| 15 | 通用电气 | 2.25 | 0.05 |

资料来源:观研天下数据中心整理

2022年风电机组制造企业海上风电新增吊装容量

| 序号 | 企业名称 | 吊装容量(万千瓦) | 装机占比 |

| 1 | 电气风电 | 144.3 | 27.97% |

| 2 | 明阳智能 | 138.1 | 26.76% |

| 3 | 中国海装 | 104.1 | 20.17% |

| 4 | 远景能源 | 83.8 | 16.24% |

| 5 | 金凤科技 | 29.4 | 5.70% |

| 6 | 中国中车 | 1 | 0.19% |

资料来源:观研天下数据中心整理

2022年风电机组制造企业出口(发运)总容量

| 序号 | 企业名称 | 吊装容量(万千瓦) | 装机占比 |

| 1 | 远景能源 | 115.3 | 50.35% |

| 2 | 金凤科技 | 61.2 | 26.72% |

| 3 | 明阳智能 | 16.5 | 7.21% |

| 4 | 运达股份 | 15.3 | 6.68% |

| 5 | 中国中车 | 14.9 | 6.51% |

| 6 | 东方电气 | 5.6 | 2.45% |

资料来源:观研天下数据中心整理

从2023年来看,2023年上半年度,中国陆上风电新签订单量同比增长8%。三北地区的大型风电基地和风光储一体化项目需求旺盛,贡献了超过一半的陆上风电新增订单。地方能源企业在风电基地的项目开发中表现活跃,内蒙古能源和京能上半年共确定7.3GW内蒙古风电基地订单。与此同时,高耗能企业也在积极部署风电项目,实现绿色电力的自发自用。

由于新建海上风电项目审批进度放缓,上半年海上风电新签订单量同比下降45%,仅为3.9GW。其中,广西第一批海上风电项目机组订单在第二季度完成定标,订单容量占上半年海上风电新签订单量的三分之一。

2023年上半年度,远景能源在国内市场表现优异,与此同时也在持续拓展海外市场。受益于在印度的供应链本地化布局,远景能源的印度市场风机订单储量达到4.7GW。运达股份凭借其广泛的合作关系及具有竞争力的风机价格,订单总量排名第二,并获签最多的陆上风机订单。金风科技在陆上风电市场持续发力,其GWH191-5.27机型获签2023年上半年度最大单笔风机订单(1.8GW)。三一重能首次跻身前四,得益于其在风电大基地订单获取中的强势表现。明阳智能继续稳固其在海上风电领域的领先地位,以1.2GW的新签订单量排名上半年海上风电新签订单量首位。(WWTQ)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。