一、行业相关定义

根据观研报告网发布的《中国工程机械行业发展深度分析与投资前景研究报告(2024-2031年)》显示,工程机械是装备工业的重要组成部分。概括地说,凡土石方施工工程、路面建设与养护、流动式起重装卸作业和各种建筑工程所需的综合性机械化施工工程所必需的机械装备,称为工程机械。

它主要用于国防建设工程、交通运输建设,能源工业建设和生产、矿山等原材料工业建设和生产、农林水利建设、工业与民用建筑、城市建设、环境保护等领域。

我国工程机械行业产品范围主要是从通用设备制造专业和专用设备制造业这两大类中分列出来。于1979年由国家计委和对中国工程机械行业发展编制了“七五”发展规划,产品范围涵盖了工程机械大行业18大类产品,并在“七五”发展规划后的历次国家机械工业行业规划都确认了工程机械这18大类产品,其产品范围一直延续至今。

工程机械18大类产品主要包括挖掘机械,铲土运输机械,工程起重机械,工业车辆,压实机械,桩工机械,混凝土机械,钢筋及预应力机械,装修机械,凿岩机械,气动工具,铁路路线机械,军用工程机械,电梯与扶梯,工程机械专用零部件等。

目前我国工程机械种类繁多,是全球工程机械产品类别、产品品种最齐全的国家之一,拥有20大类,109组,450种机型,1090个系列,上万个型号的产品设备。

二、行业市场发展情况

1、市场规模

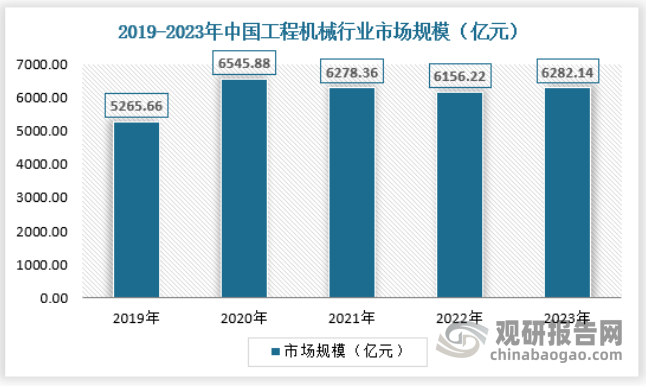

2020年以来国内房地产、钢铁、水泥等行业对工程机械的需求低于预期,导致工程机械产品的销量有所下滑。同时,产品的原材料价格在高位上下波动,使企业的成本压力有所加大,也加大了整个行业运行的下行压力。再加上目前国内工程机械行业处于下行调整期,国内工程机械市场规模增长受限,2023年国内工程机械行业市场规模为6282.14亿元,具体如下:

资料来源:观研天下数据中心整理

2、供应情况

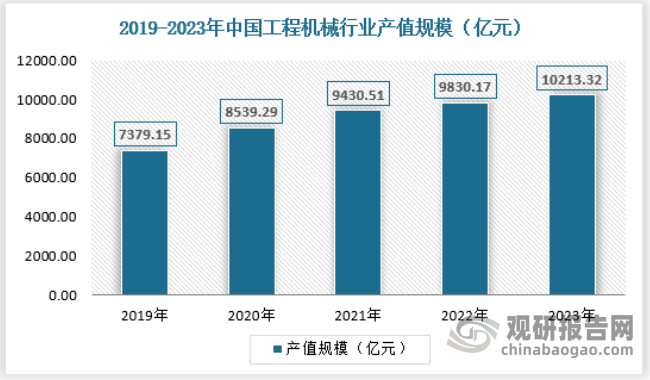

近年,国内本土优势企业进军海外市场步伐加快,中国本土工程机械价格普遍低于国际供给商的同类产品,具有更好的性价比优势,拥有良好的出口竞争力;本土企业产品质量得到了较大的提升,与国际标准水平接近,所以本土优势企业的产品在海外将获得更大的市场,出口量会日益增大。截止2023年中国工程机械行业产值规模约为10213.32亿元,具体如下:

资料来源:观研天下数据中心整理

3、需求情况

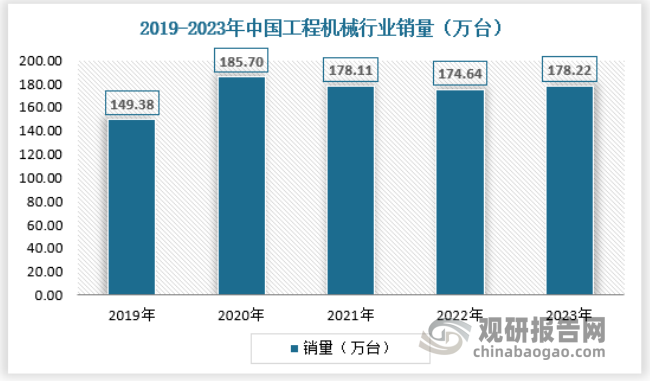

随着基建投资不断增长的刺激,工程机械需求量大幅增长,同时也推动着我国优秀的工程器械制造企业不断向国际化、规模化和综合化的方向发展,我国已经成为世界工程机械制造大国。2021年以来,受GDP增速放缓、房地产开发投资额下降、房地产新开工面积下降等多重因素影响,工程机械销量出现一定下滑。截止2023年国内工程机械销量约为178.22万台。

资料来源:观研天下数据中心整理

2019年末开始,全球工程机械市场就从此次周期最高点步入下行阶段,欧美日成熟市场需求波动;与此同时,中国工程机械行业继续保持高速发展。随着产业持续升级转型,高端市场连续拓展,创新能力强化,智能化、数字化、信息化技术的深度普及和应用等,中国工程机械制造商保持了强劲的成长势头,运营质量进一步提升。

在市场二手设备加快更新、大气污染防治环保政策对市场产生的积极作用、“一带一路”建设拉动出口增长,以及建设施工领域中新技术、新工法的推广应用等众多因素叠加影响下,工程机械市场开始恢复并出现增长。

2019-2023年我国前铲装载机出口情况

| 时间 | 出口量(台) | 出口金额(元) |

| 2019年 | 44787 | 11808675980 |

| 2020年 | 46697 | 11254625776 |

| 2021年 | 48373 | 10405421122 |

| 2022年 | 68833 | 15378885647 |

| 2023年 | 81362 | 19462676421 |

资料来源:海关总署,观研天下数据中心整理

2019-2023年我国上部360度旋转的履带式挖掘机出口情况

| 时间 | 出口量(台) | 出口金额(元) |

| 2019年 | 26273 | 12288361984 |

| 2020年 | 37257 | 14662827725 |

| 2021年 | 46957 | 15176790301 |

| 2022年 | 105124 | 31413101817 |

| 2023年 | 161681 | 53997678545 |

资料来源:海关总署,观研天下数据中心整理

2019-2023年我国龙门式起重机行业出口情况

| 时间 | 出口量(台) | 出口金额(元) |

| 2019年 | 1265 | 3455874355 |

| 2020年 | 1891 | 2873493942 |

| 2021年 | 1968 | 2133825688 |

| 2022年 | 2388 | 2740778939 |

| 2023年 | 2829 | 2280947345 |

资料来源:海关总署,观研天下数据中心整理

三、行业细分市场

1、装载机

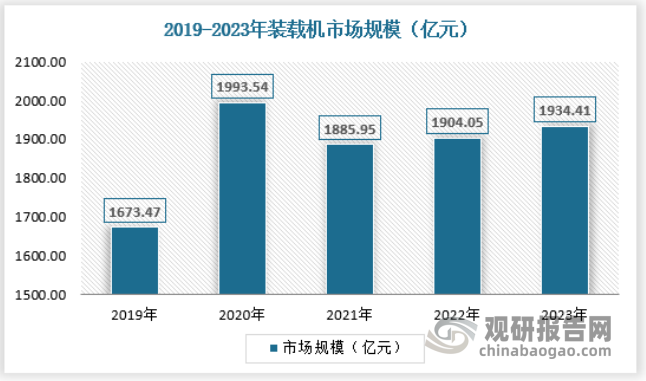

装载机是一种广泛用于公路、铁路、建筑、水电、港口、矿山等建设工程的土石方施工机械。国内装载机市场需求来自基础建设、采矿业、水利建设、房地产业等等,这些应用领域以中大吨位的装载机需求为主。2020年以来随着新冠疫情得到控制,我国不断加大基础设施建设的投资力度,各省市颁布了基础设施建设目标原则和重点任务,积极推动新基建建设,未来对装载机的市场需求将进一步增加。截止2023年国内装载机市场规模为1934.41亿元,具体如下:

资料来源:观研天下数据中心整理

2、起重机

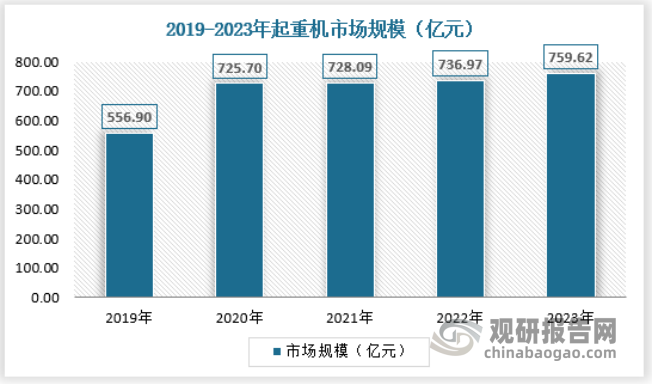

起重机械中,未来中大型塔机相关产品发展潜力较为突出。一是相比传统现场浇筑方式,装配式建筑在成本上优势明显,且装配式建筑受国家政策大力支持,到2025年装配化率有望达到30%;二是目前我国装配化率仅为18.4%,对比发达国家70%-80%的水平仍有较大提升空间;三是塔机行业以湿租方式经营,服务壁垒使得租赁企业具有较高利润率;四是我国塔机租赁龙头庞源租赁虽然塔机保有量全球第一,但市占率对比美国联合租赁仍有提升空间。截止2023年国内起重机市场规模为759.62亿元,具体如下:

资料来源:观研天下数据中心整理

3、挖掘机

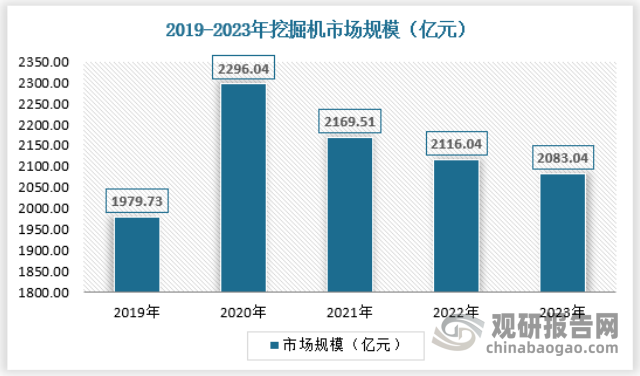

挖掘机属于工程机械的一种,按照吨位和需求可分为超大挖、大挖、中挖、小挖和迷你挖等,超大挖主要用于矿山开采和岩石破碎领域,应用领域较为集中,周期性波动较强,中大挖主要用于城市、道路桥梁等大型基建领域,受整体基建需求影响较大,小挖和迷你挖主要用于农林、绿化等小型项目,应用领域广泛。

挖掘机整体市场变动而言,2020年及以前我国挖掘机整体销量持续走高,主要受国内需求持续增长同时国际竞争力提升带动出口量持续提升,2021年以来受国内房地产需求不振和整体基建景气度下降影响,国内挖掘机市场需求出现明显下滑,截止2023年国内挖掘机市场规模约为2083.04亿元,行业需求仍未回。

资料来源:观研天下数据中心整理

四、行业竞争格局

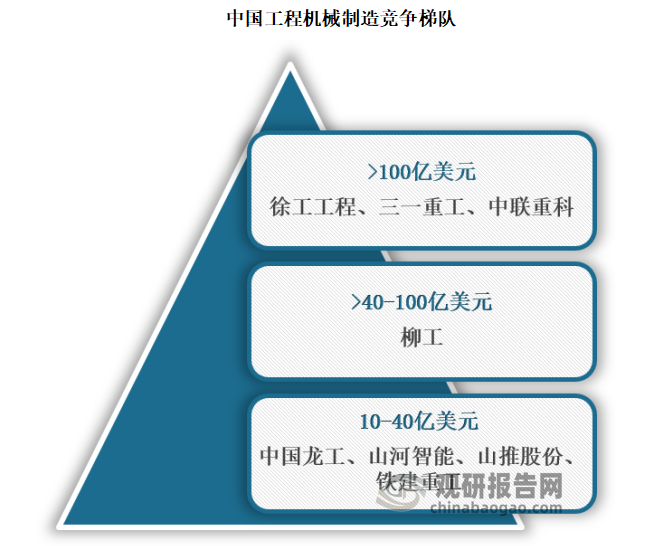

在国家支持下部分工程机械企业抓住机遇,大力发展,行业内逐渐形成一批规模较大、实力较强的工程机械企业。进入21世纪后,工程机械的自主研发和生产受到更多关注,行业逐步摆脱进口依赖。在产业链下游,逐步形成了如徐工集团、三一集团、中联重科、柳工等规模庞大、拥有一定技术积累的工程机械企业。这些企业在资产规模、核心技术、工艺设计、市场占有、营收利润等多个方面具有较大优势,在保有自身产品特色的基础上,形成挖掘机械、起重机械、运输机械、路面机械、压实机械等多产业覆盖的产品矩阵。

此外,我国工程机械行业经过近20年的高速发展,技术日益精进,行业日趋成熟,行业内竞争更为充分,行业总体呈现“头部大,小而精”的特点。近年来,一些具有特色的企业在行业内逐渐崭露头角。这些企业在小型机械、复合材料、远程遥控、智能物联、新能源等行业新趋势上突出自身特色,在细分领域形成较强的竞争力。这些企业另辟蹊径,避免与前述大型工业企业直接竞争,为行业带来更多活力。

根据 KHL发布的全球工程机械制造商50强排行榜,按照企业营业收入,将工程机械行业企业划分为三个梯队,其中徐工、三一重工和中联重工为第一梯队;柳工机械为第二梯队;铁建重工集团、山推股份、中国龙工、山河智能为第三竞争梯队。

资料来源:观研天下数据中心整理(WWTQ)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。