一、空气悬架过去多配置于进口豪华高端车型

悬架是汽车的车轮和车身之间的传力连接装置的总称,用于传递作用在车轮与车架之间的力和力扭,在提供支撑的同时缓冲由不平路面传给车架或车身的冲击力,并减少由此引起的震动,进而起到承载、衰减震动和导向等核心作用;在车辆操控性、舒适性和安全性等方面具有至关重要的地位,是底盘系统的核心部件,也是汽车最重要的三大总成之一。按照结构形式不同可将悬架分为独立式悬架和非独立式悬架。悬架类型按照工作原理的不同可以分为被动悬架,半主动悬架和主动悬架。三种类型悬架的主要区别在于弹性元件的刚度和减震器的阻尼能否根据外界输入来进行主动的最优控制和调节。

汽车悬架弹性元件的分类及特征

| 弹性元件 | 特征 |

| 钢板弹簧 | 结构简单可靠,缺点是自重大,刚度大,舒适性差,关键是钢板弹簧只能用于非独立悬架。 |

| 螺旋弹簧 | 目前乘用车上应用最多的弹簧,成本较低,占用空间较小;但是承受负载较小。 |

| 扭杆弹簧 | 重量轻,但纵向占用空间大等,制造成本高,加工困难,无法普及。 |

| 油气弹簧 | 承载能力强,一般用于大吨位全路面起重机及矿山机械;但是结构复杂,成本高。 |

| 空气弹簧 | 可以实现车辆高度和刚度可调,但相对来说结构复杂,成本高,多用于高端车型。 |

数据来源:观研天下数据中心整理

空气悬架可根据行驶工况自动调节弹簧的弹性系数及减振器的阻尼系数,保持车身高度,提升车辆的通过性、操控性及稳定性,配备汽车智能悬架系统能够助力电动汽车更加节能与舒适。该配置已成为消费者选购乘用车的新卖点,这不仅是整车消费升级的重要配置,也符合汽车智能化的发展方向。

空气悬架的核心部件及其作用

| 部件 | 构成/作用 |

| 空气弹簧 | 弹性元件:缓冲、减振、承重; |

| 空气供给单元 | 包括空气压缩机、分配阀、悬置等。通过充放气动态调节空气弹簧伸缩状态; |

| 减振器 | 阻尼元件。抑制和吸收弹簧振动带来的能量,并将这种能量经活塞杆在减振器缸筒的上下移动转换成热能释放出去。配合空气弹簧,缓冲振动,提升坎坷路段驾乘平顺感; |

| 控制器ECU | 实时控制空气供给单元和减振器,以调节空气弹簧刚度及减振器阻尼力; |

| 传感器 | 高度传感器、车身加速度传感器等:随时向ECU传递车辆状态; |

| 储气罐 | 配合空气压缩机,以备及时响应ECU信号; |

数据来源:观研天下数据中心整理

空气悬架能够带来驾乘体验的升级,但与之对应的就是更加高昂的配置成本与后续保养维修费用:一方面,空悬系统与传统悬架相比多出了气源装置、传感器、控制单元、管路等部件,加上空气弹簧本身价值量的提升,在目前整套空气悬架总单车价值量在1.1-1.6万元左在右,是传统钢制悬架的数倍,预计在未来国产化空气悬架整体价格将控制在8000元以内。

空气悬架零配件单车价值

| 组件 | 价值量(元) |

| 空气弾簧 | 3000-6000 |

| 电子减震器 | 3000-5000 |

| 空气供给单元 | 2000 |

| ECU控制系统 | 1000 |

| 其他传感器 | 2000 |

| 空气悬架单车价值 | 11000-16000 |

数据来源:观研天下数据中心整理

另一方面,由于空气悬架中各部件的精密复杂程度高,因此在实际运用中损坏的概率更大,对应的维修成本更高。例如空气弹簧所用的橡胶由于长时间暴露在空气中,耐磨损和抗老化能力相对较弱,若弹性元件损坏整个系统就会失效,因此乘用车空气弹簧的维保相对钢制弹簧而言更短。

数据来源:观研天下数据中心整理

空气悬架过去多配置于奔驰,宝马等豪华高端车型当中,对汽车的操控性、舒适性提升明显。由于空气悬架的成本高于传统悬架系统,过去主要配置于60万元以上的进口豪华汽车中,如:奔驰、宝马、奥迪等中高端车型。

空气悬架传统应用车型

|

品牌 |

车型 |

配套空悬的车型价格 |

是否选配 |

选配价格 |

|

奥迪 |

A6L |

54.7万起 |

√ |

29000元 |

|

奥迪 |

A8 |

85.88万 |

|

|

|

宝马 |

X5 |

77.5万起 |

|

|

|

宝马 |

7系 |

82.8万起 |

|

|

|

奔驰 |

GLE |

79.58万起 |

|

|

|

奔驰 |

S级 |

91.78万起 |

|

|

|

林肯 |

飞行家 |

60.38万起 |

√ |

20000元 |

|

Jeep |

大切洛基 |

52.99万起 |

|

|

|

路虎 |

揽胜星脉 |

55.8万起 |

√ |

15600元 |

|

保时捷 |

Macan |

62.3万起 |

√ |

18200元 |

|

保时捷 |

911 |

127.8万起 |

√ |

27900元 |

|

保时捷 |

Panamera |

99.8万起 |

|

|

|

迈巴赫 |

S级 |

146.8万起 |

|

|

|

阿斯顿马丁 |

DBX |

196.8万起 |

|

|

数据来源:观研天下数据中心整理

二、自主品牌高端化、核心配件国产化带动空气悬架渗透率提升

根据观研报告网发布的《中国空气悬架行业现状深度研究与发展前景预测报告(2024-2031年)》显示,从上世纪50年代开始,空气悬架进入实质性应用,目前在欧洲、北美和亚洲发达国家,高速客车、豪华大巴上空气悬架已成为标准配置,重型载货车的空气悬架装载率已达80%以上,而部分小型高级轿车和运动型多用途车上也都提供可选配的ECAS系统。

空气悬架核心部件技术壁垒较高,且直接影响行车安全,主机厂对产品品质把握严格,此前主要以采购外资供应商的成熟产品为主。外资供应商主要有:大陆、威巴克、AMK等。其中大陆集团的CairS空悬供气系统具备集成度高、尺寸小等优势;威巴克主要对接国内商用车空悬配套;AMK在空悬压缩机技术上处于领先地位,同时具备供气系统集成能力。

空气悬架技术难点及海外供应商

|

核心部件 |

空气供给单元 |

ECU |

多系统传感器 |

空气弹簧 |

减震器 |

||

|

空气压缩机 |

储气罐 阀组 |

空气管路 |

|||||

|

技术难点 |

持续运作耐久性、可靠性、振动等 |

较容易 |

气密性等,难度高 |

门槛较低(高度控制算法等) |

偏压稳定性、一体封装技术 |

耐久性 刚度气密性等 |

消除振动源冲击技术、调节精度、反应速度、使用寿命密封技术等 |

|

主要供应商 |

AMK、威巴克 |

AMK 德国RAPA |

VOSS |

大陆、威巴克、国外主机厂 |

大陆、斯沃博达 |

大陆、威巴克、凡士通 |

采埃孚、萨克斯、蒂森、天纳克、美驰、昭和、万都等 |

数据来源:观研天下数据中心整理

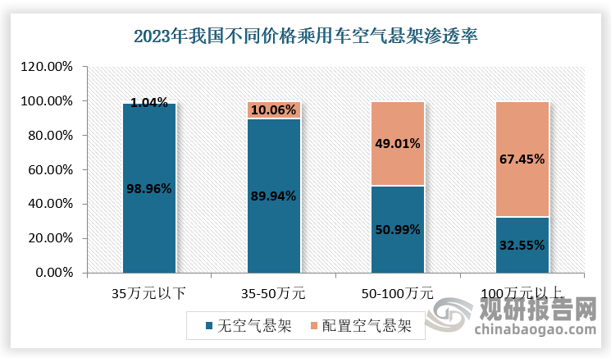

根据乘联会数据,2017-2023年,高端车型销售提升明显,30万元以上乘用车销量占比稳步提升,由2017年的6%上升到2023年占比约为11%。2023年我国乘用车产品结构中,40万元以上价格段销量占比2%,30-40万元以上价格段销量占比8%,20-30万元价格段销量占比17%。目前30-40万元车型中已经有空气悬架标配车型,20-30万元已经选配。随着国产化替代降本继续,空气悬架有望在主力销量的更低价格区间迎来更广阔的市场空间。

数据来源:观研天下数据中心整理

我国的空气悬架产业发展迟于欧美发达国家,目前已掌握从零部件到系统的集成配套能力,但部分核心零部件仍主要依靠外采,本土企业也在不断尝试实现核心部件国产替代。虽然从产品的实际应用效果来看,国产空气悬架在稳定性、疲劳耐久性方面不及进口空气悬架,但随着核心技术壁垒的逐步攻破,国产化替代所带来的显著降本优势,以及主机厂全栈自研或与供应商的合作研发将有利于空气悬架在乘用车领域的进一步渗透。

近年来,国内供应商专攻空气悬架系统核心部件领域,在空气弹簧、空气供给单元等领域已实现技术突破,迎来订单收获期。孔辉科技为国内首家乘用车空悬系统供应商,截至2023年底,公司已成功下线30万套空气弹簧,分别供货岚图FREE、岚图梦想家、岚图追光、理想L9、理想L7、极氪009ME、领克09、奇瑞星纪元ES和阿维塔12等9款车型,其中极氪009ME搭载公司自研双腔室空气弹簧。

2023年中国空气悬架市场份额及装机量

| 空气悬架供应商 | 市场份额 | 装机量(套) |

| 孔辉科技 | 44.5% | 25.0979 |

| 威巴克 | 21.7% | 12.2462 |

| 保隆科技 | 20.7% | 11,6530 |

| 大陆 | 8.3% | 4,6764 |

| 其他 | 4.8% | 2.7099 |

数据来源:观研天下数据中心整理

空气悬架则是各自主品牌在竞争蓝海中的主要抓手之一:蔚来、理想、岚图、极氪、红旗等品牌的新一代车型都可选配或是标配至空气悬架系统,装配的价格底线已下探至30万以下。随着国内自主车型的高端品牌不断推出,叠加供应链国产化降本的优势,搭配空悬系统车型的价格带将有望进一步下沉至25万元,而25万以上车型的渗透率也将不断提升。

数据来源:观研天下数据中心整理(zppeng)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。