一、晶圆测试行业相关定义

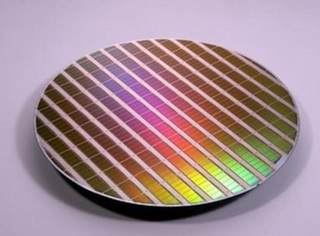

根据观研报告网发布的《中国晶圆测试行业发展趋势分析与未来前景研究报告(2024-2031年)》显示,晶圆测试(Chip Probing),简称CP,是指通过探针台和测试机的配合使用,对晶圆上的裸芯片进行功能和电参数测试,其测试过程为:探针台将晶圆逐片自动传送至测试位置,芯片的端点通过探针、专用连接线与测试机的功能模块进行连接,测试机对芯片施加输入信号并采集输出信号,判断芯片功能和性能是否达到设计规范要求。测试结果通过通信接口传送给探针台,探针台据此对芯片进行打点标记,形成晶圆的Mapping,即晶圆的电性测试结果。

数据来源:观研天下数据中心整理

数据来源:观研天下数据中心整理

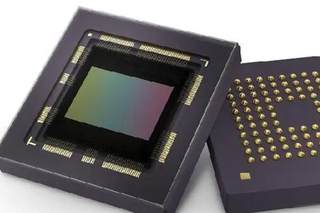

晶圆测试系统通常由支架、测试机、探针台、探针卡等组成,探针机主要由Prober(探针台)和Prober Card(探针卡)组成:探针台主要作用是承裁晶圆,并不断移送UT,使得探针卡上的探针可以和芯片管脚连接,最终记录测试结果;探针卡是测试机和晶圆之间的连接介质,主要材质为铸铜或镀铜,一般具有高强度、导电性能良好及不易氧化等特性,由于DUT的独特性,所以不同批次的芯片需要对应不同型号的探针卡。示意图如下:

数据来源:观研天下数据中心整理

晶圆测试生产线

数据来源:观研天下数据中心整理

二、晶圆测试行业需求主体分析:集成电路设计、制造、封装和IDM企业为主要需求主体

晶圆测试行业需求主体为集成电路设计、制造、封装和IDM企业。

(1)芯片设计公司

芯片设计公司是集成电路测试行业的最大需求方。在Fabless模式下,芯片设计公司专注于芯片设计,自身没有任何制造、封装和测试的产能,因此其选择封测一体企业、独立第三方测试企业来完成其晶圆和芯片成品的测试需求。根据台湾工研院的统计,集成电路测试成本约占芯片设计公司营收的6%-8%。

(2)封测一体厂商

封测一体厂商既是集成电路测试服务的供给方也是需求方。封装是“封测一体厂商”最核心的业务,测试是其第二大业务。随着先进封装制程的资金投入越来越大,以及测试技术难度的提升,封测一体厂商将主要精力和资金专注于封装业务,将测试业务外包给独立第三方测试企业来完成的比例越来越高。

在晶圆测试方面,由于与封装的业务关联性不高,封测一体企业的晶圆测试产能通常较小,需要将部分晶圆测试业务外包给独立第三方测试企业来执行,因此与独立第三方测试企业产生较为紧密的合作关系。

(3)IDM企业

在IDM模式下,IDM企业覆盖芯片设计、制造、封装、测试全流程,通过自建封测厂满足芯片测试需求。IDM公司的封测厂一般不接受外部订单,测试产能规划全部服务于集团内部自身设计和制造的产品。但是,随着行业竞争的加剧以及先进制程的资本性支出急剧上升,为了专注于芯片设计和晶圆制造核心环节,IDM企业有意减少封测环节的投资,将部分测试需求外包给封测一体企业、独立第三方测试企业来完成。根据全球最大的独立第三方测试厂商京元电子披露,其20%左右的收入来源于IDM企业。

(4)晶圆制造企业

晶圆制造企业为了服务于内部生产与研发,通常配备少量的晶圆测试产能,由于产能较小,一旦测试需求超过晶圆代工厂的负荷,晶圆代工厂就会考虑将晶圆测试服务外包给独立第三方测试企业或者封测一体企业来完成。

(5)独立第三方测试厂商

独立第三方测试企业专业从事晶圆和芯片成品测试业务,是行业内测试服务的主要供给方,主要服务的客户为芯片设计公司,同时也大量承接封测一体企业、晶圆制造企业、IDM厂商外包的测试业务。

三、晶圆测试行业市场规模分析:晶圆厂大量兴建带动市场规模增长

根据台湾工研院的统计,集成电路测试成本约占设计营收的6%-8%,假设取中值7%,结合中国半导体行业协会关于我国芯片设计业务的营收数据测算,2019年我国集成电路测试市场规模为214.25亿元, 2023年我国集成电路测试市场规模为406.77亿元,年均复合增长率达到了17.34%。

数据来源:观研天下数据中心整理

晶圆测试作为集成电路测试市场重要的部分,近年来随着半导体产业的飞速发展而快速增长,集成电路行业进入 12 英寸时代,晶圆厂的大量兴建带动大量的晶圆测试需求,2023年我国晶圆测试行业市场规模达到了**亿元。

四、中国晶圆测试行业竞争格局分析:已形成以封测一体厂商及独立第三方测试厂商为主的格局

目前,我国晶圆测试行业形成了以封测一体厂商及独立第三方测试厂商为主的竞争格局。随着集成电路产业的发展,在“封测一体化”的商业模式上,诞生了“独立第三方测试服务”的新模式,这是行业专业化分工的产物,也是行业追求更高效率的必然结果。

全球主要封测一体厂商及独立第三方测试厂商的总部及其生产基地主要分布在亚洲,具体包括中国台湾、中国大陆、新加坡、韩国、日本和马来西亚。全球前十大封装测试厂商排名中,中国台湾有5家,中国大陆有3家,8家合计市占率为58.5%,且多数厂商仍处于快速增长阶段。全球前十大封装测试厂商中,除了京元电子为独立第三方测试厂商外,其余9家都是封测一体厂商。

1、两类竞争主体的市场占有率及变化趋势

集成电路测试服务最初主要由封测一体企业的测试部门对外提供,随着行业分工的细化,出现了独立第三方测试的模式并发展壮大,因此市场上存在“封测一体企业”和“独立第三方测试企业”两类企业参与测试行业的竞争。目前尚无两类模式的各自的市场占有率的权威统计数据,但台湾地区最大的三家独立第三方测试企业合计收入占台湾地区测试市场比重接近30%,可以侧面反应两者的市场占有率情况。由于独立第三方测试企业在技术的专业性、服务品质、服务效率等方面存在较明显的优势,中国台湾和中国大陆主要的独立第三方测试企业都表现出高于行业平均的增速,可以推断独立第三方测试企业的市场占有率保持持续上升。

2、两类竞争主体的竞争与合作情况

“封测一体企业”和“独立第三方测试企业”之间保持了特殊的竞争和合作关系。随着先进封装制程的资金投入越来越大,以及测试技术难度的提升,封测一体厂商将主要精力和资金专注于封装业务,将测试业务外包给独立第三方测试企业来完成的比例越来越高。在晶圆测试方面,“封测一体企业”和“独立第三方测试企业”的合作多于竞争,前者将晶圆测试业务外包给后者;在芯片成品测试方面,“封测一体企业”和“独立第三方测试企业”的竞争与合作共存,前者将部分业务外包给后者的同时,自身也在发展芯片成品测试业务。

3、封测一体企业的竞争格局

封装测试是集成电路产业链的重要环节,经过多年的竞争,封测行业已经形成一批封测一体巨头。全球封测市场规模超过2,000亿人民币,全球前十大封测厂商合计市场占有率超过83%。全球排名前三的封测一体企业为日月光、安靠科技和长电科技;中国大陆排名前三的封测一体企业为长电科技、通富微电和华天科技,分别位列全球第三、第五和第六。

4、独立第三方测试企业的竞争格局

从全球来看,独立第三方测试的模式发源于中国台湾,经过多年发展,已经涌现出多家大型企业。其中,京元电子、欣铨、矽格是台湾规模最大的三家企业,同时也是全球最大的三家独立第三方测试企业,三家公司占台湾测试市场的份额接近30%。从中国大陆来看,中国大陆独立第三方测试企业共有80多家,主要分布在无锡、苏州、上海、深圳以及东莞。根据各家企业公开披露的数据,目前中国大陆收入规模超过1亿元的独立第三方测试企业主要有京隆科技(京元电子在大陆的子公司)、利扬芯片、伟测科技、华岭股份、上海旻艾等少数几家公司。由于中国大陆的独立第三方测试企业起步较晚,因此呈现出规模小、集中度低的竞争格局,但是以利扬芯片、伟测科技为代表的内资企业近几年发展速度较快,行业的集中度正在快速提升。

五、中国晶圆测试行业主要品牌分析

全球及中国大陆主要封测一体企业介绍

| 公司简称 | 地区 | 公司介绍 |

| 日月光 | 中国台湾 | 日月光投资控股股份有限公司成立于1984年,是全球领先的半导体封装与测试服务企业,主营业务包括晶圆前段测试、晶圆测试、封装、材料及成品测试的一站式服务。2017年日月光并购砂品精密之后,成为全球第一大封测企业,全球市占率接近30%。 |

| 安靠科技 | 美国 | 安靠科技股份有限公司成立于1986年,是全球第一家提供半导体封装和测试服务的外包商,目前为全球第二大封测代工厂商。安靠的主营业务为半导体封装和测试服务,具体包括晶圆凸点、晶圆测试、晶圆背面研磨、封装设计、封装、系统级和最终测试。 |

| 长电科技 | 中国大陆 | 江苏长电科技股份有限公司成立于1998年11月,主营业务包括集成电路的系统集成、设计仿真、技术开发、产品认证、晶圆中测、晶圆级中道封装测试、系统级封装测试、芯片成品测试并可向世界各地的半导体客户提供直运服务。长电科技是中国大陆地区第一大封测厂商。 |

| 通富微电 | 中国大陆 | 通富微电子股份有限公司成立于 1994 年 2 月,主营 业务为集成电路封装测试、圆片测试、系统测试,是中国第二大集 成电路封测企业。目前,50%以上的世界前 20 强半导体 企业和绝大多数国内知名集成电路设计公司都已成为通富微电的 客户。 |

| 华天科技 | 中国大陆 | 天水华天科技股份有限公司成立于 2003 年 12 月,主营业务为集成电路封装测试,是中国第三大集成电路封测企业。 |

数据来源:观研天下数据中心整理

全球及中国大陆主要独立第三方测试企业介绍

| 公司简称 | 地区 | 公司介绍 |

| 京元电子 | 中国台湾 | 京元电子股份有限公司成立于1987年5月,主营业务为半导体产品的封装测试业务,测试服务项目包括:晶圆针测、IC成品测试、预烧测试、封装及其他项目。京元电子的晶圆测试产能840万片/年,芯片成品测试产能180亿颗/年,测试设备总数超过4500台,是全球最大的专业测试厂。 |

| 欣铨 | 中国台湾 | 欣铨科技股份有限公司成立于1999年,主要经营业务为存储芯片晶圆测试、数字芯片及混合信号芯片的晶圆和成品测试、晶圆型预烧测试,为台湾前三大的晶圆测试厂,也是全球主要的第三方测试代工厂商之一。公司拥有测试机1256台,晶圆测试产能254万片/年,芯片成品测试产能15亿颗/年。 |

| 矽格 | 中国台湾 | 砂格股份有限公司成立于1996年,主营业务为半导体封装和测试。矽格拥有超过千台的测试机台,品圆测试及芯片成品测试产能49亿颗/年。 |

| 利扬芯片 | 中国大陆 | 广东利扬芯片测试股份有限公司成立于2010年2月,主营业务包括集成电路测试方案开发、12英寸及8英寸晶圆测试服务、芯片成品测试服务以及与集成电路测试相关的配套服务。目前公司拥有爱德万93K、T2K、T5830、T53系列、EVA,泰瑞达Ultraflex、J750、Magnum,致茂33系列,恩艾STS、PXI系列,华峰测控STS8200、STS8300,胜达克Astar,芯业测控XT21、XT22系列,东京电子P12、PrecioXL,东京精密UF200、UF3000、AP3000,科休MT9510,爱普生8000系列,四方8508,鸿劲1028C、9046LS、3012系列等测试设备,具有数字信号芯片、模拟信号芯片、数模混合芯片、射频芯片等的测试能力。利扬芯片拥有晶圆测试设备144套,芯片成测设备284套,2023年晶圆测试产量462425片/年,芯片成品测试产量15.16亿颗/年,是国内最大的独立第三方集成电路测试基地之一。 |

| 华岭股份 | 中国大陆 | 上海华岭集成电路技术股份有限公司成立于2001年4月,主营业务为集成电路测试服务,具体包括测试技术研究、测试软硬件开发、测试装备研制、测试验证分析、晶圆测试、集成电路成品测试、可靠性试验、自有设备租赁。华岭目前建立了千级、百级、十级各种标准的净化测试环境,累计装备了200多套测试技术研发和分析系统。 |

数据来源:观研天下数据中心整理

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。