机械式激光雷达占据主流,固态激光雷达将快速渗透

根据观研报告网发布的《2022年中国激光雷达行业分析报告-行业竞争策略与发展动向研究》显示,激光雷达是激光探测及测距系统的简称,它是用激光器作为发射光源,采用光电探测器技术手段的主动遥感设备,是激光技术与现代光电探测技术结合的先进探测方式,由发射系统、接收系统、信息处理等部分组成。

激光雷达工作原理以发射激光束探测目标位置、速度等特征量,探测信号然后将接收到的从目标反射回来的信号与发射信号进行比较,作适当处理后,获取目标的有关信息,从而完成对特定目标的探测,跟踪和识别。

激光雷达产品分类

| 分类 | 技术特点 | 优缺点 |

| 机械旋转式 | 机械旋转式Lidar的发射和接收模块存在宏观意上的转动,在竖直方向上排布多组激光线束,发射模块以一定频率发射激光线,通过不断旋转发射头实现动态扫描 | 优点:技术成熟,扫描速度快,360度扫描缺点:可量产性差,光路调试、装配复杂,生产效率低 |

| 半固态式(MEMS) | 收发单元不再进行机械运动,采用高速震动的二维振镜实现对空间一定范围的扫描测量 | 优点:减少激光雷达的尺寸,提高了稳定性,降低了成本缺点:抗冲击可靠性存疑 |

| 固态式(Flash) | 不再包含任何机械运动部件,非扫描式,发射面阵光,以二维或三维图像为重点输出内容 | 优点:快速记录整个场景,避免了扫描过程中目标或Liar自身运动带来的误差缺点:探测距离近 |

资料来源:观研天下整理

未来固态激光雷达会代替现有的机械式激光雷达,因为固态激光雷达可以很好的解决机械式激光雷达面临的物料成本高+量产成本高的问题。固态激光雷达的优势在于,能够最大程度地减少了例如电机、轴承等可动机械结构带来磨损,同时也消除了光电器件因为机械旋转可能造成故障,其与生俱来的特性使得雷达内部的结构布局更加合理,使整体散热及稳定性相比于机械式激光雷达有质的飞跃。

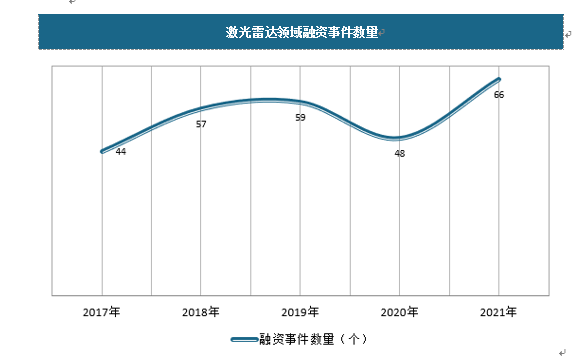

2021年,我国激光雷达企业共发生66起融资事件,数量与金额均刷新了历年纪录。2021年我国激光雷达领域融资总额超过56亿元。

资料来源:观研天下整理

激光雷达主要应用于自动驾驶汽车、工业、无人机、机器人和3D绘图领域

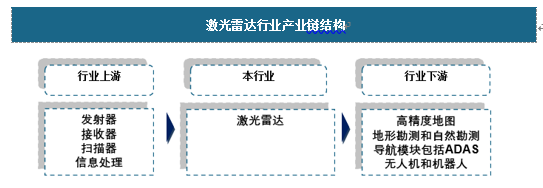

激光雷达行业上游主要有发射器、接收器、扫描器和信息处理四个模块。发射器模块包括分束器,扩散片,准直镜和激光器;接收器模块包括分束器,滤光片,透镜和光电探测器;扫描器模块包括微振镜,扫描镜和电机;信息处理模块包括模数转换器,FPGA和放大器。行业下游主要有测绘和导航两个模块,测绘包括高精度地图,地形勘测和自然勘测,导航模块包括ADAS,无人机和机器人。

资料来源:观研天下整理

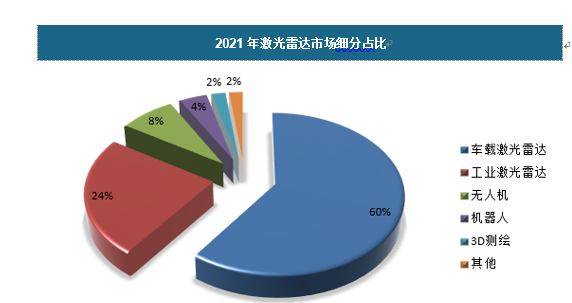

目前激光雷达市场规模较大且处于快速发展期,激光雷达主要应用于自动驾驶汽车、工业、无人机、机器人和3D绘图等终端市场中。

激光雷达在智能汽车上的应用逐渐受到市场的关注。目前大多数自动驾驶车企已能够基本实现 L2 级自动驾驶,并开始推出初步具备 L3 功能的车型。由 L2 到 L3 级是重要的转折点,标志着自动驾驶汽车可以进行无人驾驶操作,相应对环境感知提出了更高要求,激光雷达将发挥关键作用。在汽车的L3级中,激光雷达的搭载数量要求为1个;在L4/L5级中,激光雷达的搭载数量要求分别为2-3个和不少于4个。车载激光雷达市场细分占比最大,占比60%;工业激光雷达占比24%。

资料来源:观研天下整理

海外厂商占据优势,国内企业快速崛起

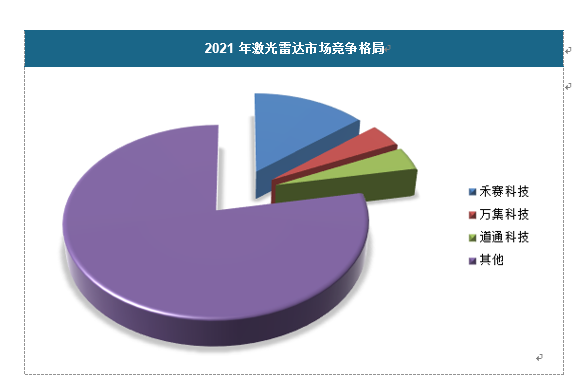

目前激光雷达市场有超过70家企业。激光雷达也从自动驾驶市场向ADAS市场渗透。国内具备生产激光雷达的企业主要是速腾聚创、一径科技、禾赛科技、镭神智能、Livox等企业。其中速腾聚创推出OPA路线产品,Livox推出采用棱镜技术的产品,其余均采用MEMS路线。

国内激光雷达行业整体的市场集中度呈现下降趋势,主要是因为激光雷达行业整体份额的提高。从企业竞争力来看,目前禾赛科技、速腾聚创在激光雷达行业的竞争力较大;华为、大疆等老牌制造业厂商也开始拓展激光雷达业务,竞争力紧随其后。北醒光子、探维科技、北科天绘、万集科技激光雷达主营业务占比较小,竞争力较弱。

资料来源:观研天下整理(cyy)

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。