根据观研报告网发布的《中国医学影像设备市场发展趋势分析与投资前景研究报告(2022-2029年)》显示,建设“健康中国”已上升为国家战略,我国大健康市场快速扩容、高端医学影像行业支持力度增加以及新冠疫情的常态化防控等因素都促进了对医学影像设备的潜在需求。而作为典型的资本技术双密集型产业,医疗影像领域产品研发难度大、前期投入大,市场份额的建立需要较长的时间,因此,国内部分医学影像设备市场仍被国外企业垄断。随着我国医疗设备的研发水平不断提升、部分国产企业综合实力不断增强,在国产医疗影像设备领域中,联影医疗成为当之无愧的头号赛道选手。2020年,联影医疗拿下医学影像设备四大市场中六个细分领域排头市占率。

2020年联影医疗在医学影像设备四大市场中六个细分领域市占率

| 大类项目 | 细分领域 | 市占率(%) |

| MR设备 | 超导MR | 24% |

| 1.5T MR | 25.4% | |

| CT设备 | 64排以下CT | 28% |

| XR设备 | 移动DR | 19.3% |

| 分子影像设备 | PET/CT | 32.1% |

| PET/MR | 50% |

数据来源:公开资料整理

A竞争优势分析

一、产品线优势

截至2021年6月底,联影医疗累计向市场推出70余款产品,包括磁共振成像系统(MR)、X射线计算机断层扫描系统(CT)、X射线成像系统(XR)、分子影像系统(PET/CT、PET/MR)、医用直线加速器系统(RT)以及生命科学仪器。在数字化诊疗领域,公司基于联影云系统架构,提供联影医疗云服务,实现设备与应用云端协同及医疗资源共享,为终端客户提供综合解决方案。

从产品线齐全深度层面,不仅在中低端产品全覆盖,同时在高端医学影像及放射治疗产品领域,公司产品线的覆盖范围与GPS(GE医疗、西门子医疗、飞利浦医疗)等国际厂商基本一致。

公司产品线与国内外市场主要参与者对比

| 设备种类 | 联影医疗 | GE医疗 | 西门子医疗 | 飞利浦医疗 | 医科达 | 万东医疗 | 东软医疗 |

| MR产品 | |||||||

| 3.0T及以上 | ● | ● | ● | ● | |||

| 1.5T及以下 | ● | ● | ● | ● | ● | ● | |

| CT产品 | |||||||

| 320排/640层 | ● | ||||||

| 256排/512层 | ● | ● | ● | ||||

| 128排及以下 | ● | ● | ● | ● | ● | ● | |

| XR产品 | |||||||

| Mammo | ● | ● | ● | ● | ● | ||

| 常规/移动DR | ● | ● | ● | ● | ● | ● | |

| 中小C | ● | ● | ● | ● | ● | ● | |

| 大C(DSA) | ● | ● | ● | ● | ● | ||

| MI产品 | |||||||

| PET/CT | |||||||

| AFOV>120cm | ● | ||||||

| AFOV50-120cm | ● | ● | ● | ||||

| AFOV<50cm | ● | ● | ● | ● | ● |

资料来源:联影医疗官网

二、技术及研发优势

(一)公司技术先进性说明

1、磁共振成像领域

公司在该领域掌握一系列核心技术:(1)超导磁体技术。公司拥有1.5T、3.0T、5.0T以及更高场强的超导磁体研制技术,并研发出国产首款3.0TMR、9.4T动物MR产品以及行业首款75cm大孔径3.0T超导磁体;(2)梯度技术。公司具备多尺寸、高性能梯度线圈研制能力,并掌握了大范围高功率梯度功率放大器的研制技术;(3)射频技术。公司拥有适用于人体各部位的高通道射频接收线圈设计和制造技术,并能够设计和制造1.5T到3.0T及以上场强的人体多通道射频发射线圈;(4)全数字化分布式谱仪设计技术。公司相关技术包括超高通道射频并行数据采集技术、纳秒级同步技术、全天候部件监控技术等。

公司磁共振设备的快速成像技术行业领先,搭载光梭成像平台的MR可以实现0.5秒/期快速动态高清成像;公司还推出智能光梭成像平台技术,该技术融合人工智能技术与光梭成像技术,实现受检部位最快百秒级成像。

2、X射线计算机断层扫描成像领域

公司通过自研掌握CT系统核心技术和领先的制造工艺,公司在该领域掌握的关键技术包括:(1)探测器技术。公司自研的时空探测器已应用于公司CT系列产品,支持最薄层厚0.5mm的多款时空探测器配置;(2)球管和高压发生器技术。公司通过自研掌握了双极性CT球管技术和高压发生器技术;(3)重建算法。公司开发出基于CT产品的重建优化算法,可有效降低临床检查时辐射剂量,提升系统动态扫描能力;公司还研发了基于人工智能的全模型迭代重建算法,在图像满足临床诊断要求的前提下最大程度降低剂量。

3、X射线成像领域

公司在该领域掌握的关键技术包括:(1)公司基于深度学习研发了金属植入物识别和图形降噪技术,可精准检测医学图像中的金属植入物所在区域;(2)基于层析成像原理与滤波反投影算法,公司开发了断层图像重建技术,在X射线系统上实现三维断层成像;(3)公司掌握了XR用高压发生器技术,目前该零部件已经实现量产并运用于部分产品中。公司自研的高压发生器通过高频逆变技术减小了产品体积以满足终端用户空间需求;可减小输出纹波从而优化曝光剂量,提高图像质量;可以提高kV输出脉冲的切换速度,降低受检者所接受的辐射剂量。

4、分子影像领域

公司在该领域掌握的关键技术包括:(1)高清数字探测器核心技术及其核心原材料闪烁晶体的研发及生产技术。公司探测器通过基于SiPM的数字化探测器模块和大轴向视野整体设计,达到的高灵敏度可有效提升图像质量、扫描速度并降低扫描剂量;(2)与高分辨探测器配合的高带宽数据采集和传输技术。公司上述技术可以无损记录和处理高清数字探测器得到的数据。

公司还是目前行业内少数几家能够设计和制造长轴PET产品的企业。公司独具创新的uEXPLORER产品采用分布式采集与图像重建技术、10倍数量级前端探测器模块符合同步技术、轴向无缝探测器及机架结构、超长视野PET系统物理校正技术以及超大行程、高刚度、形变一致的病床,可进行精准、定量的全身动态扫描。

(二)公司研发技术产业化情况

第一,公司掌握的一批研发技术成果已经取得产品认证并实现上市销售,公司研发管线中的在研产品正在逐步实现产业化。

联影医疗代表性产品列表

| 序号 | 产品名称 | 上市时间 | 产品先进性 |

| 1 | uEXPLORER(Total-bodyPET/CT) | 2019年 | 行业首款具有4D全身动态扫描功能的PET/CT产品,首次获得人体内动态药物分布图像 |

| 2 | uMROmega | 2020年 | 行业首款75cm超大孔径3.0TMR产品 |

| 3 | uRT-linac506c | 2018年 | 行业首款诊断级CT引导的一体化放疗加速器产品 |

| 4 | uMR770 | 2015年 | 国产首款3.0TMR产品 |

| 5 | uMR780 | 2016年 | 国产首款高性能临床型3.0TMR产品 |

| 6 | uMR790 | 2017年 | 国产首款高性能科研型3.0TMR产品 |

| 7 | uMR570 | 2014年 | 国产首款70cm大孔径1.5TMR产品 |

| 8 | uCT960+ | 2020年 | 国产首款320排超高端CT产品 |

| 9 | uCT780 | 2021年 | 国产首款80排宽体CT产品 |

| 10 | uMammo890i | 2019年 | 国产首款高清低剂量三维数字乳腺机产品 |

| 11 | uDR370i | 2015年 | 国产首款配备远程可视化曝光的移动DR产品 |

| 12 | uMI510 | 2013年 | 国产首款96环超清高速光导PET/CT产品 |

| 13 | uMI780 | 2016年 | 国产首款数字化TOFPET/CT产品 |

| 14 | uPMR790 | 2018年 | 国产首款一体化PET/MR产品,业内首次实现PET和MR的同步数据采集与成像 |

| 15 | uBioEXPLORER | 2019年 | 国产首款临床前动物全身PET/CT产品 |

| 16 | uMR9.4T | 2020年 | 国产首款超高场动物MR产品 |

资料来源:联影医疗官网

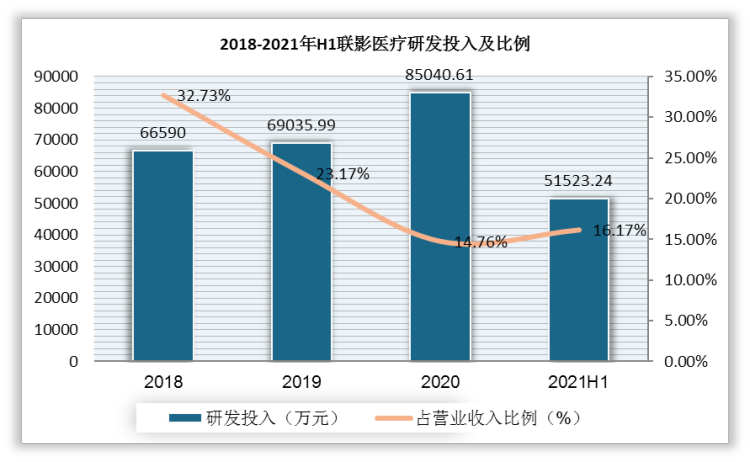

第二,公司十分重视研发,2018-2020年公司研发投入逐年攀升,累计研发投入金额占累计营业收入的比例为20.48%。

数据来源:联影医疗官网

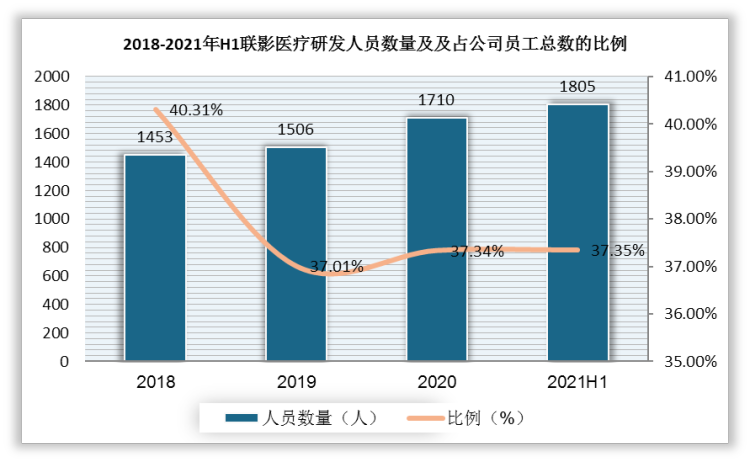

第三,人才是公司持续研发创新的根基,公司通过自主培养与外部引进,搭建了一支由多位顶尖科学家及深具行业管理与研发经验的人员领衔的、具有全球化视野的研发梯队。截至2021年6月底,公司共有研发人员 1,805名,占公司员工总数的37.35%。

数据来源:联影医疗官网

三、专利及奖项优势

截至 2021 年 6 月 30 日,公司共计拥有超过 2,300 项授权专利,其中境内发明专利超过 1,100 项、境外发明专利超过 380 项,发明专利占专利总数比例接近70%;公司共计拥有超过 500 项注册商标,其中境内注册商标超过 380 项,境外注册商标超过 160 项;公司共计拥有超过 230 项计算机软件注册权和 11 项作品著作权。此外,公司已牵头承担近40项国家级及省级研发项目,包括近20项国家级科技重大专项,并荣获2020年度国家科学技术进步奖一等奖、2020年度上海市科技进步奖一等奖、上海市重点产品质量攻关成果奖(2020年)一等奖、第21届中国国际工业博览会大奖、中国专利优秀奖、第十八届中国专利金奖、2017年中国商标金奖等众多荣誉奖项。

四、品牌及市场优势

公司产品自上市以来已入驻全国近900家三甲医院,获得终端客户的广泛认可。根据复旦大学医院管理研究所发布的“2020中国医院排行榜-全国综合排行榜”,其中全国排名前10的医疗机构均为公司用户,排名前50的医疗机构中,公司用户达49家。按2020年度国内新增台数口径,公司MR、CT、PET/CT、PET/MR及DR产品排名均处在行业前列,其中MR产品在国内新增市场占有率排名第一,1.5T及3.0TMR分别排名第一和第四;CT产品在国内新增市场占有率排名第一,64排以下CT排名第一、64排及以上CT排名第四;PET/CT及PET/MR产品在国内新增市场占有率均排名第一;DR及移动DR产品在国内新增市场占有率分别排名第二和第一。

五、经营优势

1、销售模式

(1)市场拓展与品牌管理

公司设立品牌与市场战略中心牵头进行市场策略制定与品牌管理,主要模式包括:自主举办或参加其他方举办的市场活动,针对目标客户群体进行产品宣讲和学术交流;参加国际、全国、跨地区的展会和推介会等市场活动进行整体品牌宣传与新品推广发布;公司根据业务发展战略方向,不定期召开经销商大会,增加公司与经销商的互动及粘性,拓展公司的渠道覆盖面。

(2)直销模式与经销模式

公司采用直销和经销相结合的销售模式,终端用户主要包括医疗机构、科研院所及高校,销售过程中公司根据客户需求进行设备的安装调试。

1)直销模式

在直销模式下,公司自建销售团队,负责商机挖掘、意向确认、商务洽谈和投标采购等一系列销售活动。在直销模式下公司与客户直接交流,及时了解客户诉求,便于建立长期合作关系,树立良好品牌形象。

2)经销模式

在经销模式下,由经销商进行意向确认、商务洽谈、投标采购等销售活动。公司充分利用经销商的区位优势与渠道资源,缩短终端客户的开发周期,提高公司市场渗透率。

联影医疗主营业务销售收入根据销售模式分类情况(单位:万元)

| 项目 | 经销 | 直销 | 合计 | |

| 2018年 | 金额 | 217677.51 | 88704.16 | 306381.67 |

| 占比 | 71.05% | 28.95% | 100.00% | |

| 2019 | 金额 | 385651.74 | 183968.43 | 569620.17 |

| 占比 | 67.70% | 32.30% | 100.00% | |

| 2020 | 金额 | 191192.07 | 102259.88 | 293451.95 |

| 占比 | 65.15% | 34.85% | 100.00% | |

| 2021H1 | 金额 | 126708.95 | 71702.11 | 198411.06 |

| 占比 | 63.86% | 36.14% | 100.00% |

数据来源:联影医疗官网

2、售后服务模式

公司客户服务部围绕提高用户体验提供贯穿产品全生命周期的服务,涵盖售前场地勘察及设计、物流运输、设备安装调试、设备维护及保养、软硬件升级、临床应用支持、设备操作培训等。公司客户服务拥有完善的质量管理体系,已通过ISO-27001、ISO-13485和ISO-9001认证。公司设备产品通常包括一年的质保期,客户也可以根据自身情况购买更长时间的维保服务。公司建立了标准化的人才培养和认证制度,实现售后服务的全流程管理,从而为客户提供整体售后服务方案;公司通过信息系统的升级及物联网技术的发展,提供在线技术解决方案、远程升级、在线培训等服务。公司设置总部呼叫中心及远程服务中心受理国内外用户的需求。同时,公司基于中国、美国、马来西亚、波兰等国建立全球客户服务网络,为客户提供及时、高效的售后服务。凭借对客户需求的深入了解,公司采用总部集中式培训、医院现场培训与远程培训相结合的方式,通过专业化的系统知识培训,致力于为医院培养高素质的维修工程师,以便更及时地解决设备常见故障,提升设备运行效率。

B销售情况和财务分析

1、公司主要产品的生产与销售情况

近年来,公司产品需求快速增长,公司提前规划“多中心、分级次”的生产基地战略布局,新建生产基地陆续投产,同时,公司根据市场需求变化及时调整生产规划,有效满足产能扩张需求。2018-2021年H1,公司主要产品线的产能和产量呈现持续增长趋势,但受产能增长变化影响,主要产线的产能利用率有所波动。

2018-2021年H1公司主要产品的产能、产量及销量、销额情况

| 产品 | 项目 | 2021年1-6月 | 2020年 | 2019年 | 2018年 |

| XR系列 | 产能(台) | 1113 | 2225 | 1687 | 787 |

| 产量(台) | 669 | 1587 | 769 | 692 | |

| 产能利用率 | 60.11% | 71.33% | 45.58% | 87.93% | |

| 销量(台) | 417 | 1669 | 752 | 600 | |

| 产销率 | 62.33% | 105.17% | 97.79% | 86.71% | |

| 销额(万元) | 20903.62 | 82360.19 | 36338.23 | 29233.22 | |

| 占比 | 6.82% | 14.46% | 12.38% | 14.73% | |

| CT系列 | 产能(台) | 969 | 1938 | 1549 | 745 |

| 产量(台) | 958 | 1293 | 591 | 609 | |

| 产能利用率 | 98.86% | 66.72% | 38.15% | 81.74% | |

| 销量(台) | 888 | 1277 | 614 | 485 | |

| 产销率 | 92.69% | 98.76% | 103.89% | 79.64% | |

| 销额(万元) | 164111.55 | 257153.88 | 101730.58 | 77393.46 | |

| 占比 | 53.56% | 45.14% | 34.67% | 39.01% | |

| MR系列 | 产能(台) | 225 | 450 | 345 | 262 |

| 产量(台) | 136 | 262 | 217 | 210 | |

| 产能利用率 | 60.44% | 58.22% | 62.90% | 80.15% | |

| 销量(台) | 142 | 270 | 215 | 165 | |

| 产销率 | 104.41% | 103.05% | 99.08% | 78.57% | |

| 销额(万元) | 58062.98 | 123203.55 | 91048.76 | 65509.02 | |

| 占比 | 18.95% | 21.63% | 31.03% | 33.02% | |

| MI系列 | 产能(台) | 56 | 111 | 108 | 100 |

| 产量(台) | 28 | 33 | 43 | 25 | |

| 产能利用率 | 50.00% | 29.73% | 39.81% | 25.00% | |

| 销量(台) | 25 | 38 | 37 | 14 | |

| 产销率 | 89.29% | 115.15% | 86.05% | 56.00% | |

| 销额(万元) | 38162.16 | 57645.32 | 30982.42 | 13759.09 | |

| 占比 | 12.46% | 10.12% | 10.56% | 6.93% | |

| RT系列 | 产能(台) | 5 | 10 | 10 | 10 |

| 产量(台) | 3 | 2 | 2 | 2 | |

| 产能利用率 | 60.00% | 20.00% | 20.00% | 20.00% | |

| 销量(台) | 3 | 4 | 1 | - | |

| 产销率 | 100.00% | 200.00% | 50.00% | - | |

| 销额(万元) | 3300.05 | 4723.63 | 904.58 | - | |

| 占比 | 1.08% | 0.83% | 0.31% | - |

数据来源:联影医疗官网

2018-2021年H1,公司主营业务收入以医学影像设备类产品销售为主,占比达到90%左右。各系列产品销售收入均保持较快增速,销售占比成上升趋势。

2018-2021年H1联影医疗主营业务收入分类情况(单位:万元)

| 项目 | 设备销售 | 维保服务 | 软件业务 | |

| 2021年1-6月 | 金额 | 284540.36 | 20316.58 | 1524.73 |

| 占比 | 92.87% | 6.63% | 0.50% | |

| 2020 年 | 金额 | 525086.57 | 28377.70 | 16155.90 |

| 占比 | 92.18% | 4.98% | 2.84% | |

| 2019 年 | 金额 | 261004.57 | 16465.39 | 15981.99 |

| 占比 | 88.94% | 5.61% | 5.45% | |

| 2018 年 | 金额 | 185894.78 | 6026.60 | 6489.68 |

| 占比 | 93.69% | 3.04% | 3.27% |

数据来源:联影医疗官网

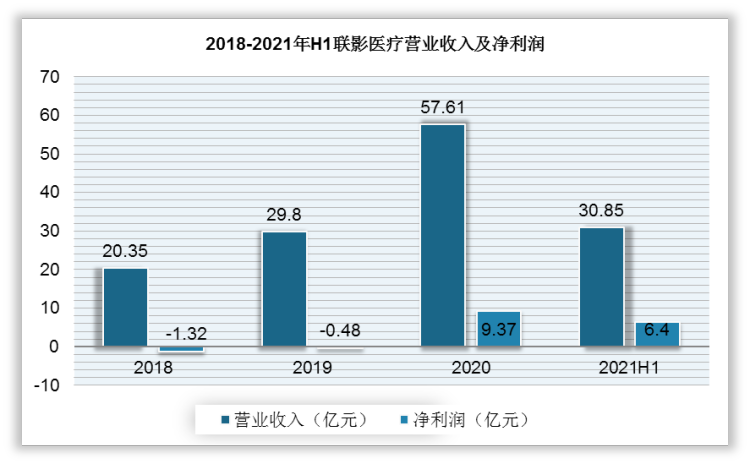

近年来,联影医疗业绩实现了高速成长,并扭亏为盈。2018-2020年,公司营业收入为20.34亿、29.79亿、57.61亿,复合增速达68.27%。同时,公司归母净利润从2018年的亏损1.3亿元扭亏为盈,2020年、2021年上半年公司归母净利润分别为9亿、6.5亿元,未来有进一步增长的趋势。

数据来源:联影医疗官网

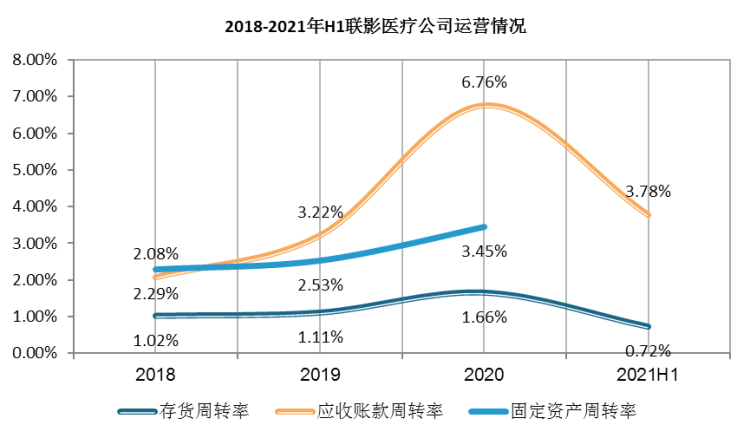

随着规模的增长,联影医疗的营运能力再不断提升。2020年,公司的存货周转率、应收账款周转率及固定资产周转率分别为1.66%、6.76 %、3.45%,均较前两年有所提升。

数据来源:联影医疗官网

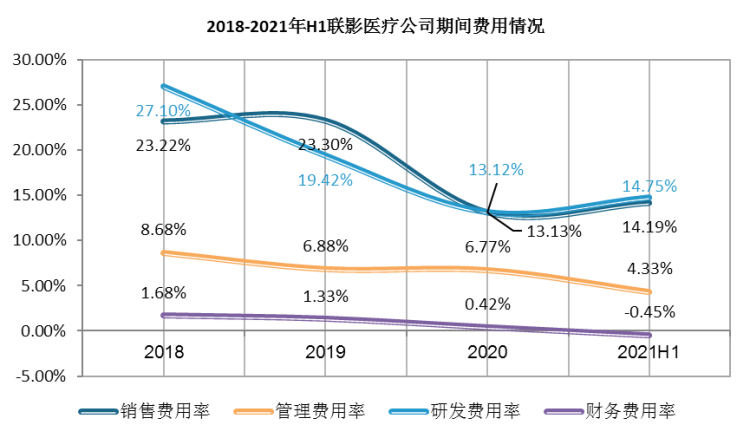

另外,联影医疗的期间费用率近年也在随着规模效应的提升呈现下降的趋势,总体经营趋势良好。2021年H1,公司的销售费用率、管理费用率、研发费用率、财务费用率分别为14.19% 、4.33%、14.75%、-0.45%。

数据来源:联影医疗官网(TC)

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。