降血脂药主要是指能降低血浆甘油三酯或降低血浆胆固醇的药物。降血脂药种类较多,分类也较困难。按其功能可分为降总胆固醇、主要降总胆固醇兼降甘油三酯、降甘油三酯、主要降甘油三酯兼降总胆固醇四大类。按降脂强度来看,可分为抑制胆固醇吸收药、抑制胆固醇合成药、促进胆固醇降解药、血管生成素样蛋白3抑制剂、载脂蛋白B合成抑制剂、微粒体甘油三酯转运蛋抑制剂等。

降血脂药分类(按降脂强度)

类型

代表药物

抑制胆固醇吸收药

依折麦布

依折麦布口服后被迅速吸收,并广泛结合成具药理活性的依折麦布-葡萄糖苷酸。依折麦布-葡萄糖苷酸,存在明显肠肝循环,半衰期约为22小时。每天一次,可在一天之内任何时间服用,可空腹或与食物同时服用。

海博麦布

海博麦布为我国自主研发的创新药,已纳入医保目录。作用机制、药代动力学、用药频次同依折麦布。

抑制胆固醇合成药

他汀类

他汀类药物通过抑制HMG-CoA还原酶,抑制胆固醇的合成,是目前应用最广泛的降脂药物。中等强度他汀(辛伐他汀、普伐他汀等)可降低LDL-C约30%,高强度他汀类(阿托伐他汀、瑞舒伐他汀)可降低LDL-C约50%。

主要不良反应是肝毒性、肌毒性、增加新发糖尿病风险

派地酸

贝派地酸通过抑制ATP柠檬酸裂解酶,抑制胆固醇的合成,是FDA批准的新型降脂药,可降低LDL-C约30%。常见的不良反应包括上呼吸道感染、肌肉痉挛、高尿酸血症、贫血和肝酶升高。

促进胆固醇降解药

PCSK9抑制剂

代表药物为依洛尤单抗、阿利西尤单抗。主要通过与人前蛋白转化酶谷草杆菌蛋白酶(PCSK9)结合,抑制PCSK9与LDL受体结合,增加LDL受体的数量,降低LDL-C水平。

抑制PCSK9合成药

代表药物为Inclisran(欧盟已上市),是一种经化学修饰的双链RNA,可直接抑制肝脏中PCSK9的合成。

血管生成素样蛋白3抑制剂

Evinacumab(注射剂)

2021年FDA批准用于治疗12岁及以上儿童和成人纯合子型家族性高胆固醇血症(HoFH)。

血管生成素样蛋白-3是一种在肝脏中表达的分泌蛋白,可增加血浆中TG、LDL-C和HDL-C 水平。

Evinacumab是人血管生成素样蛋白-3单克隆抗体,通过结合并抑制血管生成素样蛋白-3活性而达到降低LDL-C、TG、HDL-C的作用。

Evinacumab 可显著降低HoFH 患者的血脂水平,且不依赖LDL受体的活性。

载脂蛋白B合成抑制剂

米泊美生(注射剂)

是一种反义核苷酸,结合ApoB-100的信使RNA,使其降解,从而阻碍脂蛋白B合成、转运。

微粒体甘油三酯转运蛋抑制剂

洛美他派

洛美他派可抑制微粒体甘油三酯转运蛋白(MTP),从而防止含ApoB 脂蛋白在肠上皮细胞和肝细胞的组装,抑制乳糜微粒和VLDL 的合成,使血浆低密度脂蛋白降低。

2012 年已被FDA批准用于治疗纯合子型家族性高胆固醇血症(HoFH),但是对于心血管结局事件的疗效尚不确定。

一、我国高血脂患者情况

高血脂一般指高脂血症,是指血清中总胆固醇、甘油三脂、低密度脂蛋白胆固醇(LDL—C)以及高密度脂蛋白胆固醇(HDL—C)指标出现异常的症状,可直接引起一些严重危害人体健康的疾病,如动脉粥样硬化、冠心病、胰腺炎等,是一种慢性疾病,需要常年靠药物来维持血脂平衡。

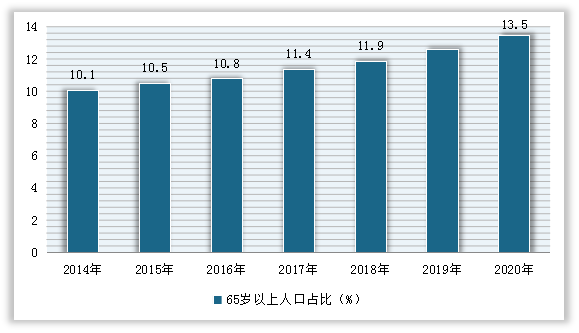

高血脂常发生在中老年人身上。目前我国人口结构老龄化程度不断加深。根据国际标准,65岁以上人口占比超过7%,即为老龄社会。而截至2020年,我国65岁以上人口比例就已经达到13.5%。

2014-2020年中国65岁以上人口比例

数据来源:国家统计局,观研天下整理

根据观研报告网发布的《中国降血脂药物行业发展深度研究与投资前景分析报告(2022-2029年)》显示,近年来随人口老龄化程度加深,国内血脂异常的患病人群不断增加。根据国家心血管疾病中心的数据调查显示,截止至2020年上半年,我国现有的血脂异常人数超过4.4亿,患上高血脂的人超过1亿。

与此同时,随着人们生活水平的提高,饮食结构的改变,生活压力的加大,高血脂患者的数量越来越多,并且趋向年轻化。因此在上述庞大的高血脂患者背后,我国相关降脂药的需求正持续增长。

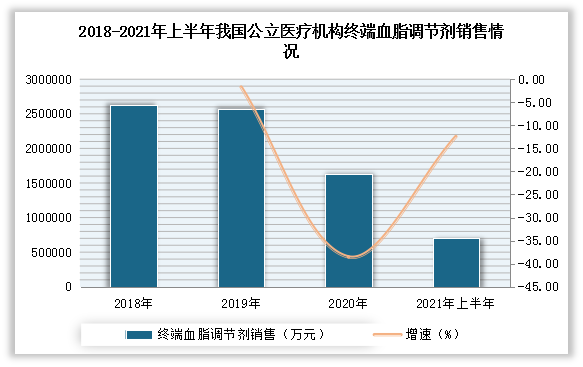

二、降血脂药物市场发展现状

随着高血脂患者数量的不断增长,我国降血脂药物市场也在不断扩大,到目前即是全球最具潜力市场,也是全球发展最快的市场之一。但自国家集采落地执行后,国内血脂调节剂市场开启“滑铁卢”模式,规模持续萎缩。根据数据显示,2020年我国公立医疗机构终端血脂调节剂销售额超过160亿元,大幅下滑38.52%;2021上半年其销售额超过70亿元,同比下滑12.43%。

数据来源:米内网,观研天下整理

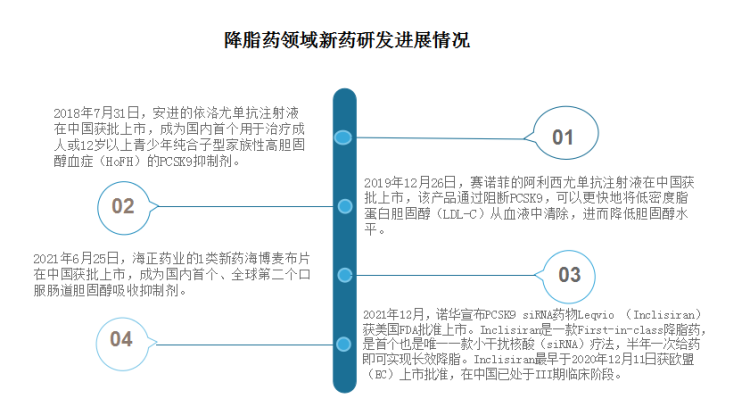

虽然市场规模萎缩,但依然降低不了研发热情,降脂药领域新药研发进展不断推动。截至目前,我国血脂调节剂已有12个品种(118个受理号)通过/视同通过一致性评价。其中阿托伐他汀、瑞舒伐他汀、辛伐他汀、匹伐他汀等4款他汀类药物过评企业数领先,瑞舒伐他汀钙片过评企业多达23家、阿托伐他汀钙片过评企业达18家。

血脂调节剂过评情况

药品产品名称

过评企业数

集采情况

瑞舒伐他汀钙片

23

第一批

阿托伐他汀钙片

18

第一批

辛伐他汀片

9

第二批

匹伐他汀片

6

第三批

依折麦布片

5

氨氧地平阿托伐他汀钙片

3

w-3脂肪酸乙酶90软胶囊

1(国为制药)

苯扎贝特缓释片

1(天士力帝益)

匹伐他汀钙分散片

1(京新药业)

第三批

阿托伐他汀钙分散片

1(九瑞健康)

瑞舒伐他汀钙胶囊

1(通用三洋)

瑞舒伐他汀钙胶囊

1(世桥生物)

四、市场格局

目前我国降血脂药物市场外资企业占据半壁江山,国产品牌竞争力有待进一步提升。根据2021年上半年中国公立医疗机构终端血脂调节剂品牌TOP10来看,外资企业占据六席;其中辉瑞的阿托伐他汀钙片、阿斯利康的瑞舒伐他汀钙片、默沙东的依折麦布片位列前三。而本土企业只占了4席。

2021H1中国公立医疗机构终端血脂调节剂品牌TOP10

排名

产品名称

企业简称

销售额增长率(%)

1

阿托伐他汀钙片

辉瑞

-10.4

2

瑞舒伐他汀钙片

阿斯利康

-7.59

3

依折麦布片

默沙东

43.36

4

阿托伐他汀钙片

乐普制药

29.96

5

氨氧地平阿托伐他汀钙片

瀚晖制药

13.58

6

普伐他汀钠片

第一三共

22.51

7

阿昔莫司分散片

鲁南贝特

105.42

8

非诺贝特胶囊

雅培

68.9

9

氟伐他汀钠缓释片

诺华

-17.8

10

匹伐他汀钙片

华润双鹤

-61.63

数据来源:米内网,观研天下整理

从产品来看,2021年上半年,阿托伐他汀钙片、瑞舒伐他汀钙片、依折麦布片、普伐他汀钠片、氨氧地平阿托伐他汀钙片、匹伐他汀钙片、非诺贝特胶囊、阿昔莫司分散片、氟伐他汀钠缓释片、辛伐他汀片是我国公立医疗机构终端血脂调节剂TOP10产品。其中阿托伐他汀钙片、瑞舒伐他汀钙片两大王牌产品长期盘踞榜首,销售额均超过10亿元。

2021H1中国公立医疗机构终端血脂调节剂产品TOP10

排名

产品

1

阿托伐他汀钙片

2

瑞舒伐他汀钙片

3

依折麦布片

4

普伐他汀钠片

5

氨氧地平阿托伐他汀钙片

6

匹伐他汀钙片

7

非诺贝特胶囊

8

阿昔莫司分散片

9

氟伐他汀钠缓释片

10

辛伐他汀片

数据来源:米内网,观研天下整理

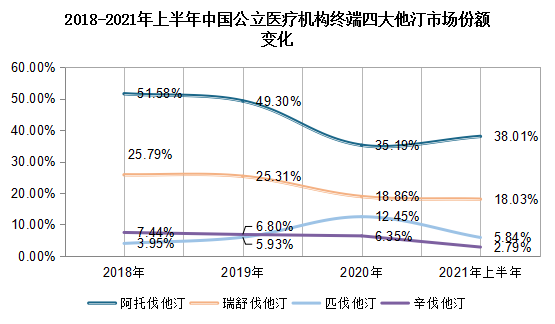

从四大他汀来看,作为降血脂药物市场上较为成熟品种,阿托伐他汀、瑞舒伐他汀自2018年集采以来销售额下滑明显。数据显示,2021年上半年,阿托伐他汀市场份额从2018年的51.58%下降到了38.01%;瑞舒伐他汀市场份额从2018年25.79下降到了18.03%。

匹伐他汀反超辛伐他汀。数据显示,2021年上半年,匹伐他汀场份额从2018年的3.95%增长到5.84%;而辛伐他汀市场份额从2018年的7.44%下降到了2.79%。

数据来源:米内网,观研天下整理(WW)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。