根据观研报告网发布的《中国特种油品行业竞争态势研究与投资战略调研报告分析报告(2022-2029年)》显示,特种油品指具有特殊理化性质、应用于特殊领域、发挥特殊作用的油品,具有品种多、规模小、附加值高、应用范围广的特点。在产业链方面,特种油品行业上游原油勘测与开发行业,通过勘测、开采、运输等环节原材料输送至中游特种油品企业进行炼制,下游包括航空航天、机械制造、汽车制造、日化用品、食品医药等领域。

一、供应商的议价能力

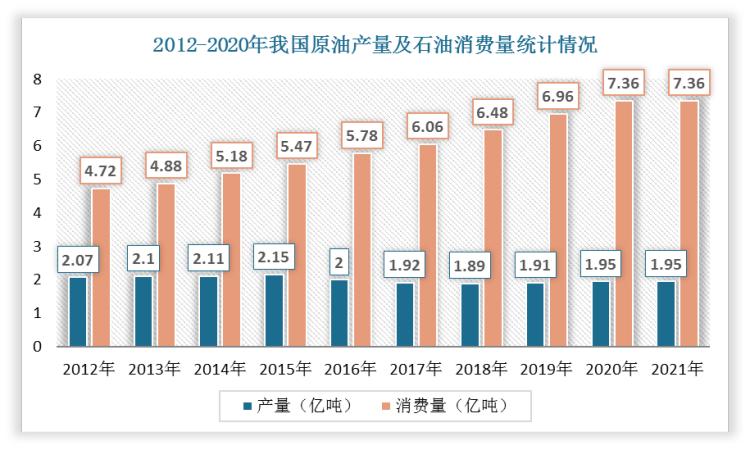

供应商讨价还价能力指的是供应商提高投入价格或通过降低投入和服务的品质来增加产业成本的能力。我国作为全球最大的原油需求国家之一,市场一直处于供不应求、对外高度依赖的局面,截止2021年国内原油产量为1.95亿吨,同比增长1.9%,而石油消费量达到7.36亿吨,同比增长5.6%。因此,我国特种油品行业供应商的定价能力强。

数据来源:观研天下整理

二、购买者的议价能力

一般来说,购买者主要通过其压价与要求提供较高的产品或服务质量的能力,来影响行业中现有企业的盈利能力。我国特种油品行业下游包括航空航天、机械制造、汽车制造、日化用品、食品医药等领域,覆盖范围较广。而由于特种油品企业生产规模不大,所以下游议价能力不强。但是,对于高端产品以及拥有垄断资源的企业,其议价能力强,如中航油在航空煤油议价能力较强。

三、新进入者的威胁

目前,我国特种油品行业专业性强,技术壁垒较高,并且部分生产规模较大的企业属于中石油、中石化下属企业,其拥有极大的资源优势,属于对于新进入者而言,进入该行业比较困难。因此,我国特种油品行业新进入者威胁较小。

四、替代品的威胁

替代品的威胁包括三个方面:替代品在价格上的竞争力;替代品质量和性能的满意度;客户转向替代品的难易程度。替代品对企业不仅有威胁,可能也带来机会。如果企业技术创新能力强,能够率先推出性能价格比高的新产品,就可以在竞争中保持领先优势。目前,由于特种油品行业专用型较强,所以替代性竞争压力较小。

五、同业竞争者的竞争程度

目前,我国特种油品行业形成以中石化、中石油为主,中海油、中化集团、地方炼厂、外资企业等多元化的发展格局。

|

2020年中国特种油品主要生产企业产能情况 |

|

|

企业 |

特种油品产能(万吨/年) |

|

中国石化 |

480万吨/年(新疆·包含子公司),230万吨/年(辽宁·包含子公司) |

|

中国石油 |

80万吨/年(陕西)、60万吨/年(新疆)、120万吨/年(广东)、60万吨/年(塔里木)、80万吨/年(陕西) |

|

卫星石化 |

261万吨/年(C3)、165万吨/年(乙烯、HDPE) |

|

万华化学 |

拥有乙烯产能100万吨/年,丙烯产能75万吨/年 |

|

恒力石化 |

2000万吨/年(炼化一体化项目)、150万吨/年(乙烯)、450万吨/年(PX)、PTA-1660万吨/年(其中500万吨在建),180万吨/年(乙二醇产品)72万吨/年(苯乙烯产品) |

|

山东菏泽德泰化工有限公司 |

100万吨/年(重芳经产品) |

|

中石油克拉玛依石化有限责任公司 |

600万吨/年。 |

|

中海油气(泰州)石化有限公司 |

600万吨/年(原油),419万吨/年(石油炼化) |

数据来源:观研天下整理(WYD)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。