一、主营业务收入构成情况

根据哈尔滨电气集团佳木斯电机股份有限公司财报显示,2022年公司制造业行业营业收入约为35.79亿元,按照产品分类,电动机收入约为35.79亿元,按地区分类,国内收入占比约为35.79亿元。

2022年电动机制造行业领先企业佳电股份主营业务收入构成情况

|

2022-12-31 |

主营构成 |

主营收入(元) |

收入比例 |

主营成本(元) |

成本比例 |

主营利润(元) |

利润比例 |

毛利率(%) |

|

按行业分类 |

35.79亿 |

100.00% |

27.29亿 |

100.00% |

8.502亿 |

100.00% |

23.75% |

|

|

按产品分类 |

35.79亿 |

100.00% |

27.29亿 |

100.00% |

8.502亿 |

100.00% |

23.75% |

|

|

按地区分类 |

国内 |

35.79亿 |

100.00% |

27.29亿 |

100.00% |

8.502亿 |

100.00% |

23.75% |

资料来源:公司财报、观研天下数据中心整理

2021年电动机制造行业领先企业佳电股份主营业务收入构成情况

|

2021-12-31 |

主营构成 |

主营收入(元) |

收入比例 |

主营成本(元) |

成本比例 |

主营利润(元) |

利润比例 |

毛利率(%) |

|

按行业分类 |

制造业 |

30.46亿 |

100.00% |

24.35亿 |

100.00% |

6.102亿 |

100.00% |

20.04% |

|

按产品分类 |

电动机 |

30.46亿 |

100.00% |

-- |

-- |

-- |

-- |

-- |

|

按地区分类 |

国内 |

30.45亿 |

99.98% |

24.35亿 |

100.00% |

6.101亿 |

100.00% |

20.04% |

|

国外 |

65.48万 |

0.02% |

-- |

-- |

-- |

-- |

-- |

资料来源:公司财报、观研天下数据中心整理(wy)

二、市场竞争优势

1、技术研发优势

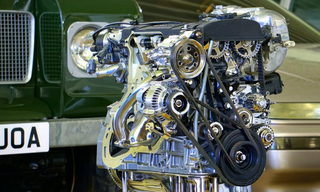

2022年,公司投资设立全资子公司哈尔滨电气集团先进电机技术有限公司,深入贯彻落实公司“佳木斯技术总部+哈尔滨技术总部”的“技术双总部”模式发展,持续提高自主研发能力,不断进行新产品研发,依托技术创新推进企业发展。公司拥有专业技术团队,现有科技人员220人,中、高级职称人数158人,科研人员占比12.33%,持续加快高端人才建设,深度开展产学研,与高校开展合作,成为市职业学院实习就业基地和企业教师工作站。加强博士后科研工作站建设,成为国家博士后科研工作站单位,为高端人才的引进、交流、培养创造了坚实基础。科技人员秉承工匠精神,不断探索电机领域的新技术、新理论,为公司新产品的储备开发和推广应用奠定了坚实的基础。 2022年,公司召开新产品发布会,形成了以6大系列智能高效异步电动机(即YE5、YBX5、YBX3、YJKK/YJKS、YXKK/YXKS、YBF)和1类永磁同步电动机为主的“6+1”智能高效电动机板块,为电动机行业向高端化、智能化、绿色化转型做出示范引领。

2、市场开发优势

公司电机产品市场应用领域广泛,涉及多个行业,为满足市场需求,公司在全国各大主要城市均有销售网点及服务点,拥有庞大的销售及售后团队,通过信息化系统为载体,提高信息传递速度,在为用户调试、安装、服务时以就近为原则,省内24小时,省外48小时到位。优质的服务已成为公司的第二销售,为公司维护用户及市场开发奠定了坚实的基础。2022年,国内多地经济下行,行业企业生产经营活动受到不同程度影响,公司订货量、订货额仍迎难而上,屡创历史新高,先后与多家大型用户签署战略合作协议,顺利通过多家外资企业供应商资格审查,市场开发优势明显,品牌影响力持续增强。

3、生产制造优势

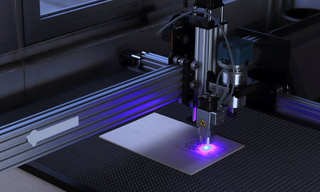

公司拥有先进的自动化生产线和现代化智能车间,现有主要生产设备1269台(套),拥有德国进口的卧式加工中心、NN20T高速冲槽机、4000KN双点闭式冲压机自动生产线等设备。近年新增了发电机测试系统、散线绕组端部整形机、端盖、轴承套清洗机、送、收一体机械手、直线送料机及接料机构、摇摆下料自动生产线;新建一栋自动化立体仓库、新进了国内领先水平的卧式加工单元、龙门液压机、数控车床、80T扣片机、15 kw激光切割机、氢氧焊机集中供气系统、高低压变频器、纵剪分条线、超声波清洗机、电机出厂统合测试系统等。2022年新进了国内领先水平的400吨落料线、机座加工卧式加工中心、压铸机、熔铝炉、模具加热炉等。公司持续推进自动化工艺装备产能提升,实现斯达拉格卧式加工中心、马扎克机座加工线、端盖、轴承套加工组合单元等设备产能提升30%以上;通过调整铸件工序、扩大加工线自制范围等措施,实现低压机座自动加工线产能同比提升34%、端盖加工线产能同比提升65%、高压机座加工中心产能同比提升30%,大幅提高生产能力。

观研天下®专注行业分析十一年,专业提供各行业涵盖现状解读、竞争分析、前景研判、趋势展望、策略建议等内容的研究报告。更多本行业研究详见《中国电动机制造行业发展现状调研与投资战略研究报告(2023-2030年)》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。