一、光刻机简介

光刻机是一种用于半导体制造中的关键设备,是通过光刻技术将电路图案转移到硅片上,其性能决定了了芯片的工艺水平,所以在半导体前道设备占有较高的市场份额。数据显示,在2022年光刻设备价值量在整个半导体前道设备价值总量中占比为17%。

二、全球光刻机销量情况

光刻机开发难度大,价值量高,市场主要有光刻设备有i-line、KrF、ArF、ArFi、EUV五大类。目前全球光刻机市场主还是以中低端产品为主,数据显示,2022年KrF占比最高,为37.9%,其次是i-line,占比33.6%,这两个产品占比较高,合计占比超过了70%。ArFi、ArF和EUV占比较少,占比分别为15.4%、5.8%、7.3%。

数据来源:观研天下整理

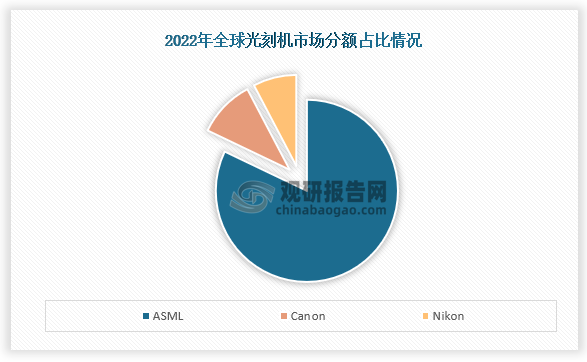

三、光刻机市场情况

随着下游消费电子、传统工业等应用领域的快速发展,光刻机需求量也在不断增长,2022年全球光刻机市场规模约为258.4亿美元。具体从企业竞争来看,目前光刻机市场主要厂商为ASML、Nikon、Canon三家企业,而这三家企业也占据了全球光刻机市场的主要份额,市场呈现垄断格局。数据显示,在2022年ASML市场份额占比为82.1%,Canon市场份额占比10.2%,Nikon市场份额占比为7.7%,其中ASML占据全球光刻机主要市场。

数据来源:观研天下整理

四、国外主要光刻机厂商

国外光刻机主要厂商有ASML、Nikon和Canon等企业,其中ASML拥有DUV&EUV、干式&浸没式等全系列光刻设备,其光刻技术及产品均处于全球领先地位,在2023年ASML营业收入达到了275.59亿欧元,归母净利润为78.39亿欧元,在 2023 年实现了 30% 的增长,毛利率为 51.3%,积压订单为 390亿欧元。

国外主要光刻机厂商

| 公司简称 | 所属国家 | 成立时间 | 光刻机相关业务情况 |

| ASML | 荷兰 | 1984年 | ASML拥有DUV&EUV、干式&浸没式等全系列光刻设备,其光刻技术及产品均处于全球领先地位。 |

| Nikon | 日本 | 1917年 | Nikon是全球三大光刻设备厂商之一,在i-line、KrF、ArF光刻机方面有较为全面的布局,其中,Nikon在高端浸没式ArF光刻机方面仅次于ASML,分辨率可达≤38nm,具有较强的市场竞争能力。 |

| Canon | 日本 | 1937年 | Canon的光刻机阵容包括i-line光刻机和KrF光刻机产品线,主要针对中低端市场,其FPA-6300ES6a型号可实现≤90nm分辨率。 |

资料来源:公开资料、观研天下整理

从产品销量来看,在2023年ASML光刻机销售量排名第一,为为449台,其中在ArFi、ArF、KrF销量分别为125台、32台、184台。其次是Canon,2023年Canon光刻机销售总量为187台,其中i-line光刻机销售131台,KrF光刻机销售56台。第三是Nikon,光刻机销售总量为45台,其中,浸没式ArF光刻机销售量为9台,干式ArF光刻机销售量为10台,KrF、i-line光刻机销售量分别为2台、24台。

2023年国外主要光刻机厂商产品销量情况

| 公司简称 | 光刻机销售量情况 |

| ASML | 449台 |

| Nikon | 45台 |

| Canon | 187台 |

资料来源:公开资料、观研天下整理

五、国内主要光刻机厂商

目前国内光刻机相关企业主要有上海微电子、炬光科技、茂莱光学、晶方科技和福晶科技等,其中上海微电子是国内半导体前道光刻设备的主要企业,公司自成立以来多次承担光刻机相关的国家重大科技专项,包括浸没式光刻机、90nm光刻机等,所产的的光刻机可用于IC前道(SSX600)、先进封装(SSB500)、LED&MEMS(SSB300)等领域。

我国光刻机行业相关企业情况

| 公司简称 | 成立时间 | 光刻机相关业务/主营业务 |

| 上海微电子 | 2002年 | 公司自成立以来多次承担光刻机相关的国家重大科技专项,包括浸没式光刻机、90nm光刻机等,所产的的光刻机可用于IC前道(SSX600)、先进封装(SSB500)、LED&MEMS(SSB300)等领域。 |

| 炬光科技 | 2007年 | 公司的光场匀化器基于光场匀化核心技术,能够实现对激光光束的高度匀化,以满足光刻机等高端应用需求,产品应用于国内主要光刻机研发项目和样机中,并供应给世界顶级光学公司,最终应用于全球高端光刻机生产商的核心设备。 |

| 茂莱光学 | 1999年 | 公司是国内领先的精密光学综合解决方案提供商,专注于精密光学器件、光学镜头和光学系统的研发、设计、制造及销售。根据公司资料显示,目前公司已掌握“光刻机曝光物镜超精密光学元件加工”核心技术,且已应用于国产光刻机中。 |

| 晶方科技 | 2005年 | 公司是专业的封测服务提供商,封装产品包括图像传感器芯片、生物身份识别芯片、MEMS芯片等。根据公司资料显示,在2019年,晶方科技完成对荷兰Anteryon公司的并购,后者拥有混合镜头、晶圆级微型光学器件工艺技术设计及量产能力,全球光刻机龙头ASML是其最主要客户之一。 |

| 福晶科技 | 2001年 | 公司主要从事晶体元器件、精密光学元件和光器件等产品的研发、制造和销售,是全球规模最大的LBO、BBO晶体及其元器件的生产企业,市场占有率全球第一,其中LBO晶体器件被国家工信部和中国工业经济联合会评为“制造业单项冠军产品(2019年-2021年)。 |

| 科益虹源 | 2016年 | 2018年3月,科益虹源自主设计开发的国内首台高能准分子激光器顺利出货,打破了国外厂商的长期垄断,成为国内第一家、世界第三家具备193nm ArF准分子激光技术研究和产品化的公司。 |

| 华卓精科 | 2012年 | 公司业务核心为光刻机双工作台,与清华大学合作紧密,已经取得技术突破,并推出DWS系列产品。此外公司承担多项“02专项”项目,积累了丰富的技术和专利,是上海微电子的双工作台供应商。 |

资料来源:公司资料、观研天下整理(XD)

观研天下®专注行业分析十一年,专业提供各行业涵盖现状解读、竞争分析、前景研判、趋势展望、策略建议等内容的研究报告。更多本行业研究详见《中国光刻机行业发展深度研究与投资趋势分析报告(2024-2031年)》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。