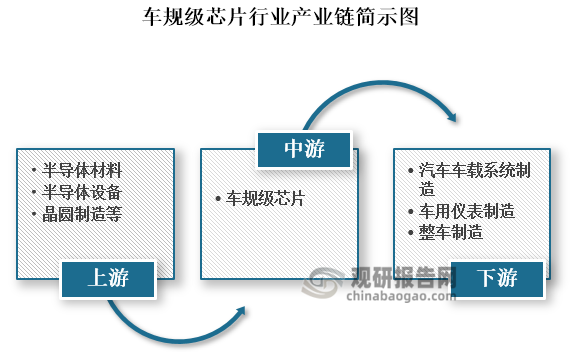

车规级芯片是指技术标准达到车规级,可应用于汽车控制的芯片。从产业链来看,上游包括半导体材料、半导体设备及晶圆制造;中游为车规级芯片,主要分为车规级计算及控制芯片、车规级功率芯片、车规级传感器芯片及其他芯片,其总体国产化率低于10%,市场份额主要被外资企业占据;下游为应用领域,包括汽车车载系统制造、车用仪表制造以及整车制造商。

资料来源:公开资料、观研天下整理

1. 车规级计算及控制芯片相关企业情况

计算控制芯片属于集成电路,主要负责信息处理,可以分为车规级MCU芯片和车规级SoC芯片。当前我国车规级MCU芯片国产化率不足5%,其市场份额主要被恩智浦、瑞萨、英飞凌、意法半导体等外资企业占据。但近几年来,以国芯科技、比亚迪半导体、兆易创新、杰发科技等为代表的本土企业正在逐步崛起,推出了不少车规级MCU芯片产品。

我国车规级MCU芯片部分本土企业情况

| 企业名称 | 成立时间 | 是否上市 | 竞争优势 |

| 国芯科技 | 2001年6月 | 是 | 公司拥有一支高素质的研发团队,具备国际一流的集成电路设计技术,拥有多项专利和核心知识产权;其自主开发的多款芯片产品已达到国际领先水平,获得了国内外众多客户的认可,目前已在20余款自主及合资品牌汽车上实现批量应用;公司具备较强的技术实力与研发创新能力,承担了5项“核高基”国家科技重大专项,以及国家高技术产业发展项目、国家技术创新项目、工信部工业转型升级项目、江苏省科技成果转化项目等重大科研项目。 |

| 比亚迪半导体 | 2004年10月 | 否 | 公司是比亚迪的子公司,仰仗母公司在新能源汽车领域的领先地位,公司是国内唯一一家集设计、晶圆制造、封装测试再到系统级应用的全产业链IDM(垂直整合制造)企业;其车规级MCU采用高可靠性的车规级制造工艺,严格按照AEC-Q100 Grade1质量标准测试认证,遵循IATF16949体系下生产管控流程,其8位和32位内核系列MCU的安全等级可最高达到ISO26262 ASILB标准,已大规模用于电动车窗、电动座椅、雨刮、车灯、仪表、后视镜、车锁等多种汽车通用控制。 |

| 兆易创新 | 2005年4月 | 是 | 公司在中国北京、上海、深圳、合肥、西安、成都、苏州、香港和台湾,美国、韩国、日本、英国、新加坡等多个国家和地区均设有分支机构和办事处,营销网络遍布全球;公司核心管理团队由来自世界各地的高级管理人员组成,具有丰富的研发及管理经验,技术研发核心成员来自清华、北大、复旦、中科院等国内微电子领域顶尖院所,硕士及以上学历占比超过60%;公司在质量管理方面有严格的标准与要求,已获得ISO9001、ISO14001等国际质量体系认证,同时积极推进产业整合,拓展战略布局。 |

| 杰发科技 | 2013年10月 | 否 | 公司是四维图新旗下汽车电子芯片设计公司,拥有超过300名研发人员,专利持有量达150多件,自主研发的芯片产品涵盖车载中控娱乐信息处理器芯片、车联网通讯信息处理器芯片、智能座舱应用处理器芯片、车载音频功率放大器、车规级32位MCU芯片等;公司车规级MCU完成了初阶AC780x、中阶AC7840x、高阶AC7870x完整系列产品布局,在全新的汽车电子电气架构下,可广泛应用在智能座舱、车身控制、动力底盘和新能源三电等领域,目前出货量已超4000万颗,在国内汽车芯片厂商中处于领先位置。 |

资料来源:公开资料、观研天下整理

车规级SoC芯片主要应用于智能驾驶和智能座舱领域,其市场份额主要被英伟达、英特尔、高通等外资企业占据。本土企业中,以地平线、黑芝麻智能和华为海思等为代表的企业正在不断提升企业竞争力,市场份额逐步提升。

我国车规级SoC芯片部分企业情况

| 企业名称 | 成立时间 | 是否上市 | 竞争优势 |

| 华为海思 | 2004年10月 | 否 | 公司在深圳、北京、上海、成都、武汉以及新加坡、韩国、日本、欧洲等全球设有12个办事处和研发中心,拥有7000多名员工;经过20多年的发展与积累,海思掌握了国际一流的IC设计与验证技术,拥有先进的EDA设计平台、开发流程和规范,已经成功开发出200多款自主知识产权的芯片,共申请专利8000多项。 |

| 地平线 | 2015年7月 | 否 | 地平线创始人拥有自动驾驶算法开发背景,因此公司是从算法出发来设计芯片,与通用的以GPU为基础的英伟达芯片相比,在车端场景中拥有更高的效率;其自主研发的征程®2、征程®3、征程®5三代芯片产品总体出货量已超过400万片,被广泛应用于我国汽车销售市场上各大主流车企的产品上。 |

| 黑芝麻智能 | 2016年5月 | 否 | 公司是国内唯--家完整地集结了拥有20年以上汽车领域从业经验的团队和20年以上芯片领域从业经验的团队,员工半数以上来自清华大学、上海交大、浙江大学华中科技大学、中国科技大学等国内顶级学府,拥有40+名博士及300+名硕士;是国内首家集齐功能安全专家认证的企业+功能安全流程认证+产品认证的自动驾驶芯片公司;其高算力 SoC出货量居全球第三国外芯片产业发展时间长且产业链成熟。 |

资料来源:公开资料、观研天下整理

2. 车规级功率芯片相关企业情况

车规级功率芯片主要有IGBT(绝缘栅双极型功率管)和MOSFET(场效应管)两种。目前,我国在车规级功率芯片领域已实现批量供货,主要本土企业包括士兰微、斯达半导体、宏微科技等。

我国车规级功率芯片部分企业情况

| 企业名称 | 成立时间 | 是否上市 | 竞争优势 |

| 士兰微 | 1997年9月 | 是 | 公司研发能力雄厚,拥有多项国家专利技术,可以根据客户的具体需求提供相应的解决方案;公司的技术与产品涵盖了消费类产品的众多领域,在多个技术领域保持了国内领先的地位;现已拥有国内一流的设计研发团队和国家级博士后科研工作站,拥有集成电路芯片设计研发人员500余人,芯片工艺、封装技术、测试技术研发队伍等超过2700人,研发队伍中拥有博士、硕士超过400人。 |

| 斯达半导体 | 2005年4月 | 是 | 公司已通过ISO9001质量管理体系认证、ISO14001环境管理体系认证、ISO45001职业健康安全管理体系认证以及IATF16949汽车级质量管理体系认证,对产品从最初的研发阶段至客户后期服务的整个流程进行全面质量控制;在全球拥有近2000位员工,建立了一支知识密集、专业搭配合理、技术力量雄厚,且极具创新意识、创新激情和创新能力的国际型人才队伍。 |

| 宏微科技 | 2006年8月 | 是 | 公司产品已涵盖 IGBT、FRED、MOSFET 芯片及单管产品80余种,IGBT、FRED、MOSFET、整流二极管及晶闸管等模块产品270余种,主要客户有比亚迪、汇川、臻驱科技等多家知名企业。 |

| 新洁能 | 2013年1月 | 是 | 公司拥有一支专业的研发团队,具备强大的技术创新能力,在MOSFET、IGBT等领域的自研技术已达到国际领先水平,为公司在市场竞争中提供了强大的技术支撑;截至2022年底, 公司拥有135项专利, 其中发明专利36项,发 明专利数量和占比在国 内半导体功率器件行业 内位居前列,已形成核心技术壁垒。 |

资料来源:公开资料、观研天下整理

3. 车规级传感器芯片相关企业

车规级传感器芯片中,保隆科技、华工科技、苏奥传感、日盈电子、腾龙股份等本土企业主要集中在湿度、温度、光敏、压力等车身传感器芯片市场,雷达传感器芯片仍以外资企业为主。

我国车规级传感器芯片部分企业情况

| 企业名称 | 成立时间 | 是否上市 | 竞争优势 |

| 苏奥传感 | 1993年11月 | 是 | 公司先后获得近100余项授权专利,多项主导产品被认定为江苏省高新科技产品。公司优良的产品与服务品质,获得各大知名厂商的信任,包括上海通用汽车、上海汽车、比亚迪汽车、吉利汽车等汽车制作集团;同时也是华为、博世、联合电子、博格华纳、大陆电子、哈金森、电装、亚普等国际知名汽车零部件供应商。 |

| 保隆科技 | 1997年5月 | 是 | 公司是大众、丰田、通用、现代起亚、福特、斯特兰蒂斯、捷豹路虎、上汽、东风、一汽、长安、北汽、广汽、长城、吉利等国内外知名汽车厂的合格供应商,客户资源丰富;公司注重技术创新和产品研发,拥有一支专业的研发团队,拥有多项核心技术和专利,具备独立研发和创新能力。 |

| 日盈电子 | 1998年8月 | 是 | 公司目前已成为一汽大众、上汽大众、上汽通用、重庆长安、上海汽车、吉利、北京汽车、北京奔驰、沃尔沃、广州汽车和一汽集团的配套供应商,并已通过一汽丰田、广汽丰田的供应商资质认证,同时公司还在积极开发宝马、特斯拉等国际知名整车厂商;公司现已通过质量管理体系IATF16949、环境管理体系GB/T24001、职业健康管理体系GB/T28001的认证,拥有国内外商标17件。 |

| 华工科技 | 1999年7月 | 是 | 公司牵头制定国家“863”计划项目、国家科技支撑计划项目、十三五国家重大科技计划专项等50余项,牵头制定中国激光行业首个国际标准,获得国家科技进步奖3项;公司拥有多家全资子公司包括华工激光、华工正源、华工 高理和华工图像等,为公司三大主营业务提供支持。 |

| 腾龙股份 | 2005年5月 | 是 | 公司拥有达到国际先进水平的全套生产设备和试验检测设备,产品进入国际主要汽车公司的零部件全球采购体系,公司产品直接或间接配套于宝马、奔驰、大众、福特、通用、雪铁龙、标致、本田等国际主流品牌汽车及长城、奇瑞、通用五菱、吉利、上汽、长安、比亚迪等国内主要车企;公司已通过ISO/TS16949质量管理体系认证和ISO14001环境管理体系认证,多次荣膺神龙汽车、法雷奥、贝洱等“优秀供应商”荣誉。 |

资料来源:公开资料、观研天下整理(WJ)

观研天下®专注行业分析十一年,专业提供各行业涵盖现状解读、竞争分析、前景研判、趋势展望、策略建议等内容的研究报告。更多本行业研究详见《中国车规级芯片行业现状深度分析与未来前景预测报告(2024-2031)》

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。