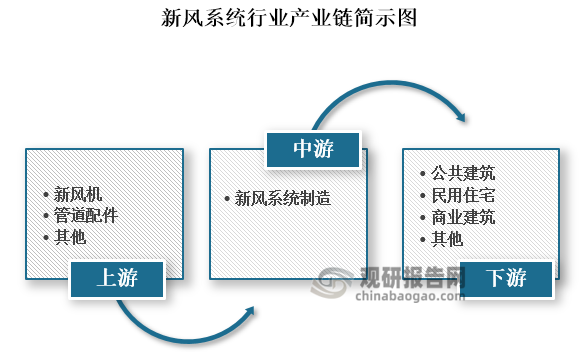

新风系统是由送风系统和排风系统组成的一套独立空气处理系统,它分为管道式新风系统和无管道新风系统两种。从产业链来看,上游为新风机和管道配件等零部件,中游为新风系统制造,下游是应用领域,新风系统可以用于公共建筑、民用住宅、商业建筑等。

资料来源:公开资料、观研天下整理

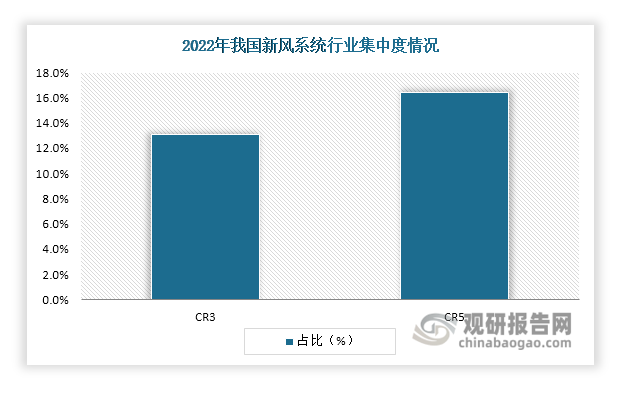

1. 新风系统行业集中度

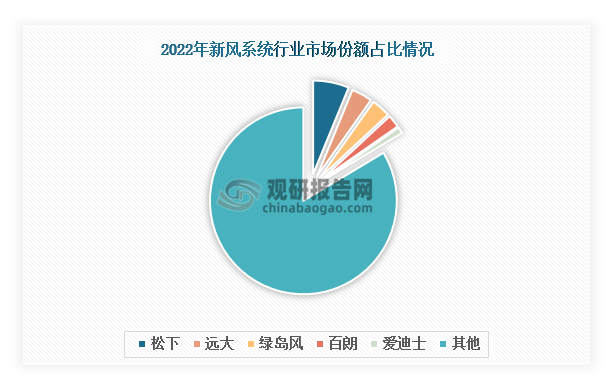

当前,我国新风系统行业还未经历洗牌阶段,中小企业众多,行业集中度低。数据显示,2022年我国新风系统行业CR3仅为13.1%,CR5为16.4%,行业集中度有待提升。

数据来源:公开资料、观研天下整理

2.新风系统行业竞争情况

目前,国内新风系统行业相关企业主要可分为三大阵营:一是以松下、大金、霍尼韦尔、兰舍、爱迪士、造梦者等为代表的外资企业,其在新风系统中占据主导地位。其中,松下2022年市场份额约为6.5%,位列行业第一。二是以美的、海信、海尔等为代表的家电企业,其在新风系统赛道有所布局,具有优质的供应链和销售渠道,制造能力和品牌优势突出。三是以远大、环都、绿岛风等为代表的本土专业新风系统企业。其研发生产水平高,销售网络广泛,品牌知名度高,且具有较高成长性。据了解,远大、绿岛风2022年市场份额合计占比6.9%,行业排名第二、第三。此外,小米等企业在新风系统赛道也有所布局,并逐渐崭露头角。

数据来源:公开资料、观研天下整理

我国新风系统行业部分企业情况

|

企业名称 |

公司简介 |

竞争优势 |

|

远大洁净空气科技有限公司 |

公司成立于2010年11月,隶属远大集团,产业方向围绕节能、环保、健康。 |

产品优势:公司产品覆盖80多个国家,可以满足不同客户需求,新风量从260~50000m³/h不等,PM2.5过滤效率99.9%,除菌率95%,家用新风机适用建筑面积50~200㎡,中大型新风机可适合整层楼或整栋楼宇,热回收效率80%(室内外温差25℃时),粗效过滤器、静电除尘器清洗周期1~3个月,超级过滤器更换周期2~5年,设计寿命40年,室内空气比室外洁净(颗粒物)100倍。 |

|

技术优势:公司产品采用无粉尘流水线生产工艺,整机从部件上线、装配、检测、入库全工序,整个过程不产生工业“三废”。 |

||

|

广东绿岛风空气系统股份有限公司 |

公司于2009年9月成立,主要产品覆盖新风系列产品、风幕机两大品类。 |

产品优势:公司主要产品通过了CCC、ETL、HVI、SASO、CE、GCC、INMETRO等标准认证,公司自主品牌“NEDFON绿岛风”主要产品被授予“广东省名牌产品”称号,产品质量得到了国内外市场的广泛认可。 |

|

技术优势:公司累计获得国家授权专利达130多项,其中包括国家发明专利8项,核心技术包括多翼离心风机及其分组设计技术、全热换热器功能层材料改进技术等。 |

||

|

广州迪森热能技术股份有限公司 |

公司创立于1993年,通过布局新能源投资及运营、能源应用装备、智能舒适家居、工业物联网运营及服务等领域。 |

技术优势:公司在装备制造及服务中拥有有效专利300多件,其中发明专利约60件,起草制定约30项国家及行业标准。形成了自己独特的企业技术创新体系,构建了“两院一站两中心”研发平台(即广东省生物质能研究开发院、广州迪森新能源研究院、国家博士后科研工作站、广东省热能工程技术研究开发中心、广东省企业技术中心),并与国内外多家知名科研院所组建了“产学研”创新联盟,真正建立以企业为主体、产学研结合的技术创新体系。 |

|

北京环都人工环境科技有限公司 |

公司于2002年北京成立,是国内知名空气-空气热回收处理设备制造商。 |

技术优势:公司掌握热回收核心技术,技术实力雄厚,建有国家认证焓差实验室,获得近百项专利认证及软件著作权登记等,是GB/T21087-2007、GB/T31437-2015、GB/T34012-2017等多部国家标准的编制单位。 |

|

营销优势:有完善的营销服务网络,在全国各主要城市设立了销售公司、办事处和服务中心,产品畅销100多个国家和地区。 |

||

|

海尔集团公司 |

公司创立于1984年,是全球领先的美好生活和数字化转型解决方案服务商。 |

规模优势:公司拥有上市公司4家,在全球设立了10大研发中心、71个研究院、35个工业园、143个制造中心和23万销售网络。 |

|

技术优势:公司创造了200余项对行业有重大影响的原创技术,全部创新成果均快速转化至产业链,全球累计专利申请10.7万项,海外累计发明专利申请1.7万项,海外发明专利布局30个国家。 |

||

|

广东美的暖通设备有限公司 |

公司成立于1999年,是美的集团旗下集研发、生产、销售及工程设计安装、售后服务于一体的大型专业中央空调制造企业。 |

规模优势:公司拥有顺德、重庆、合肥三大生产基地,呈“铁三角”布局辐射全国各地,产品远销海内外200多个国家,是国内规模、产品线最宽、产品系列最齐全的暖通行业生产厂家之一,目前拥有36家销售分公司、3500多家经销商、3000多家服务网点、2500多家专卖店。 |

资料来源:公开资料、观研天下整理(WJ)

观研天下®专注行业分析十一年,专业提供各行业涵盖现状解读、竞争分析、前景研判、趋势展望、策略建议等内容的研究报告。更多本行业研究详见《中国新风系统行业现状深度研究与投资前景分析报告(2024-2031)》

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。