一、特种纸概述及其主要种类

特种纸是具有特殊用途的、产量比较小的纸张,特种纸的种类繁多,是各种特殊用途纸或艺术纸的统称,按应用领域的不同主要可分为印刷特种纸、包装特种纸、工艺特种纸、功能特种纸和医疗特种纸等,其中包装特种纸包括卡纸、铝箔纸复合纸封套纸簧,用于各种商品的包装,如食品、药虽、化妆品、电子产品等。

特种纸主要种类

| 种类 | 具体分类及应用 |

| 印刷特种纸 | 包括铜版纸、双胶纸、铝箔纸、烫金纸等,主要用于高档印刷品的制作,如书籍、画册、礼品盒等。 |

| 包装特种纸 | 包括卡纸、铝箔纸复合纸封套纸簧,用于各种商品的包装,如食品、药虽、化妆品、电子产品等。 |

| 工艺特种纸 | 包括手工艺纸、宣纸、抄纸、琉璃纸等,主要用于书法、绘画、手工艺制品等。 |

| 功能特种纸 | 包括防水纸、防油纸、防潮纸、防火纸等,主要用于特殊领域的需要,如防水纸用于地下室、防火纸用于高层建筑等。 |

| 医疗特种纸 | 包括医用纸、口罩用纸、消毒纸等,主要用于医院、医疗、卫生等领域。 |

资料来源:公开资料、观研天下整理

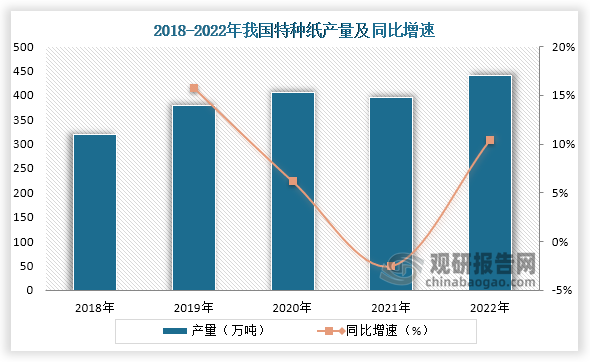

二、我国特种纸产量变化情况

当前特种纸应用场景丰富,而随着应用领域的增长,我国特种纸需求量也不断增加,数据显示,从2018年到2022年我国特种纸产量从320万吨增长到了441万吨。

资料来源:观研天下整理

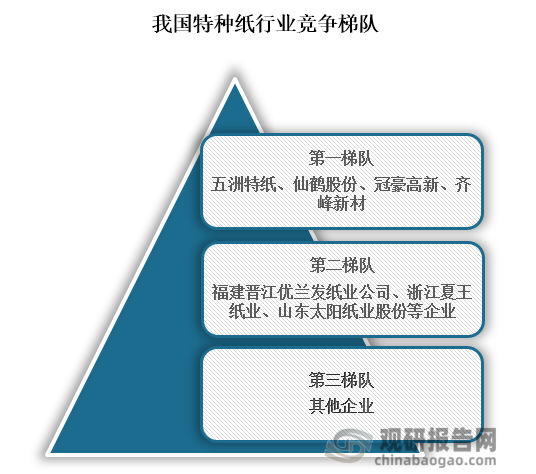

三、我国特种纸行业竞争格局及上市企业

从市场竞争来看,目前位于我国特种纸行业第一的企业主要是五洲特纸、仙鹤股份、冠豪高新、齐峰新材等企业,这些企业产能基本在40万吨以上;第二梯队的企业是福建晋江优兰发纸业公司、浙江夏王纸业、山东太阳纸业股份等企业,这些企业产能基本在20-40万吨;第三梯队的企业则是其他企业,产能在20万吨以下。

资料来源:观研天下整理

我国特种纸行业相关上市企业情况

|

成立时间 |

竞争优势 |

|

|

五洲特纸 (605007) |

2008年 |

规模优势:旗下拥有浙江五星纸业有限公司、五洲特种纸业(江西)有限公司、五洲特种纸业(湖北)有限公司三家生产型全资控股子公司,以及浙江诚宇进出口有限公司等三家贸易型全资控股子(孙)公司。 |

|

客户优势:经过多年的积累,公司的下游客户群已经囊括了国内绝大部分重要优质客户,积累了丰富的客户资源,在市场产品需求量不断攀升的情况下,可快速有效地通过该客户群体最大化地获取市场增量。 |

||

|

仙鹤股份 (603733) |

2001年 |

生产优势:公司及其合营公司和控股子公司拥有特种纸及纸制品的年生产能力已超过110万吨,产品涉及六大系列60多个品种。 |

|

技术优势:集团公司拥有48项发明专利、82项实用新型专利,由公司主导的“单面光烟用接装纸原纸”、“烘焙原纸”、“字典纸”、“热升华转印原纸”等四个浙江制造标准已正式发布。 |

||

|

冠豪高新 (600433) |

1993年 |

技术优势:冠豪高新拥有特种纸工程技术研发中心,功能性白卡纸及材料工程技术研发中心及省级企业技术中心、博士工作站等多个省级创新平台实验室,拥有国家认定的CNAS重点实验室,陆续开发出几十种新产品,填补多项国内空白,先后获得41项技术发明专利,荣获国家科技进步一等奖,并于2019年被全国工业造纸标准化技术委员会评为“造纸标准化先进企业”。 |

|

产品优势:公司产品覆盖无碳复写纸、热敏记录纸、不干胶标签材料、热升华转印纸、高档涂布白卡纸(烟草包装用纸、食品包装用纸、高端社会产品包装用纸)、彩盒及精密涂料等领域,相关产品在国内市场上占有较大份额,居于领先地位。 |

||

|

齐峰新材 (002521) |

2001年 |

研发优势:公司拥有博士后科研工作站、山东省企业技术中心、山东省工程技术研究中心。 |

|

客户优势:公司与美国富美家,德国克诺斯邦,中国圣象地板、全友家私等国内外知名品牌企业建立了长期合作关系,产品远销30多个国家、地区。 |

资料来源:公司资料、观研天下整理

从企业业绩来看,2023年前三季度五洲特纸营业收入为46.64亿元,同比增长2.50%,归母净利润为1.07亿元,同比下降52.27%;仙鹤股份营业收入为62.13亿元,同比增长12.75%,归母净利润为3.82亿元,同比下降32.65%;冠豪高新营业收入为53.84亿元,同比下降8.58%,归母净利润为-0.69亿元,同比下降127.76%;齐峰新材营业收入为27.13亿元,同比增长10.37%,归母净利润为1.57亿元,同比增长4134.88%

2023年前三季度我国特种纸行业相关上市企业营业收入情况

| 公司简称 | 营业收入 | 同比增长 | 归母净利润 | 同比增长 |

| 五洲特纸 (605007) | 46.64亿元 | 2.50% | 1.07亿元 | -52.27% |

| 仙鹤股份 (603733) | 62.13亿元 | 12.75% | 3.82亿元 | -32.65% |

| 冠豪高新 (600433) | 53.84亿元 | -8.58% | -0.69亿元 | -127.76% |

| 齐峰新材 (002521) | 27.13亿元 | 10.37% | 1.57亿元 | 4134.88% |

资料来源:公司资料、观研天下整理(XD)

观研天下®专注行业分析十一年,专业提供各行业涵盖现状解读、竞争分析、前景研判、趋势展望、策略建议等内容的研究报告。更多本行业研究详见《中国特种纸行业现状深度研究与发展趋势分析报告(2024-2031年)》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。