一、3D打印行业概述及应用

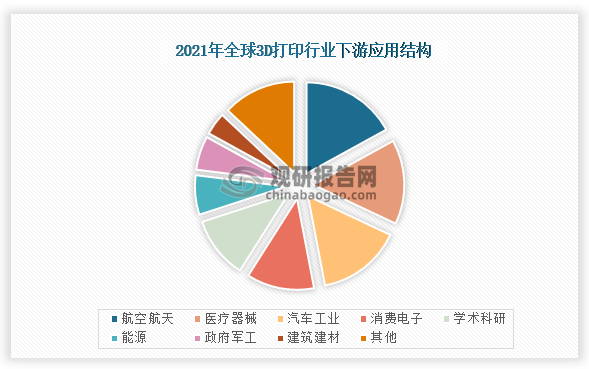

3D打印(3DP)即快速成型技术的一种,又称增材制造,它是一种以数字模型文件为基础,运用粉末状金属或塑料等可粘合材料,通过逐层打印的方式来构造物体的技术。当前主要应用在航空航天、医疗器械、汽车工业、消费电子、学术科研、能源、政府军工和建筑建材等领域,其中航空航天应用占比最高,占比为17%;其次是医疗器械和汽车工业,占比为15%。

资料来源:观研天下整理

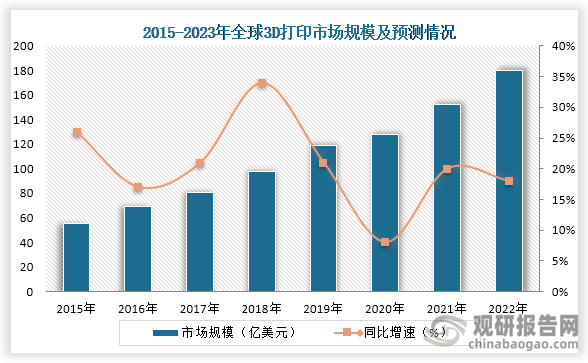

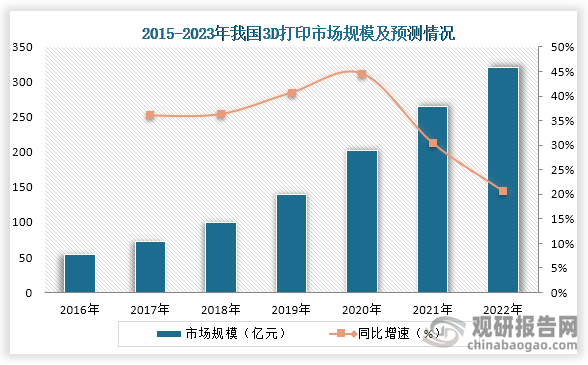

二、3D打印市场规模

3D打印相比于传统制造方法可以快速制造,可以缩短产品制造时间,并且制造相对灵活,可以生产复杂的几何形状和结构,满足个性化需求,随着技术的发展,市场规模也不断扩大。数据显示,在2022年全球市场规模已经达到了180亿美元,同比增长18.0%,我国市场规模达到320亿元,同比增长20.8%。

资料来源:观研天下整理

资料来源:观研天下整理

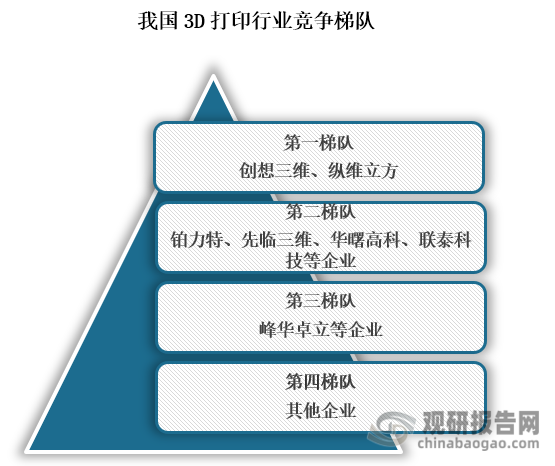

三、我国3D打印行业竞争格局

从市场来看,目前我国3D打印第一梯队的企业主要有创想三维、纵维立方,这两家企业在过去几年营业收入均超10亿元,比如在过去的8 年,创想三维发布了70款3D打印机、把产品销售到全球100多个国家和地区,出货量超过550万台,在2020年-2023 年营收连续三年超过 10 亿;第二梯队企业是铂力特、先临三维、华曙高科、联泰科技等企业营收在2-10亿元;第三梯队企业主要有峰华卓立等企业,营业收入在2亿元以下;第四梯队企业则是其他中小型企业。

资料来源:观研天下整理

2023年我国3D打印行业相关企业情况

|

公司简称 |

成立时间 |

竞争优势 |

|

创想三维 |

2014年 |

品牌优势:公司目前已拥有Creality和Ender两大国际品牌,同时旗下拥有HALOT 、Sermoon等创新品牌。 |

|

资质优势:国家级专精特新“小巨人”企业,国家高新技术企业。 |

||

|

纵维立方 |

2015年 |

业务优势:公司业务覆盖全球200+个国家和地区,至今发布了超过20款明星产品,累计销量100万台,连续7年保持高速增长。 |

|

规模优势:目前拥有超20000+平米办公区,近1000名员工。 |

||

|

铂力特 (688333) |

2011年 |

规模优势:公司是国内规模最大的金属增材制造解决方案供应商,已形成了以增材制造装备、定制化产品、粉末原材料、专用软件、结构优化设计以及技术服务主产品,辅以进口装备销售代理、软件、配件售的产品结构,建立多样化增材制造产业链生态圈。 |

|

设备优势:公司拥有自主研发高端增材制造装备能力,自主开发的大尺寸多光束增材制造装备在航空、航天领域获得广泛应用,解决了大尺寸复杂薄壁构件快速制造问题。 |

||

|

先临三维 (830978) |

2004年 |

规模优势:公司总部设于杭州,在成都、天津、中国香港,德国斯图加特,美国加利福尼亚州、佛罗里达州等地设有子公司。 |

|

研发优势:公司拥有研发人员400多名,占总人数的38%,其中硕博研发人才约占45%,建有浙江省省级重点企业研究院、浙江省博士后工作站,与浙江大学、北京大学口腔医学院、四川大学华西口腔医学院等高校开展科研合作。 |

||

|

华曙高科 (688433) |

2009年 |

设备优势:公司专业聚焦工业级增材制造设备研发、生产与销售,已开发 20 余款金属与高分子工业级 3D 打印设备,并配套 40 余款专用材料及工艺。 |

|

人才优势:公司在自主创新过程中打造、沉淀了一支以许小曙博士为首的多层次、多专业、多学科的创新人才队伍,拥有涵盖国内外设备、材料研发、设计、制造、装配、检测等各领域的专业人员。 |

||

|

联泰科技 |

2000年 |

业务优势:目前公司产业规模位居行业前列,在 3D 打印领域具有广泛的行业影响力和品牌知名度。 |

|

客户优势:联泰科技与国内外的合作伙伴建立有长期成熟的合作机制,在产业的各个层面积累了深厚的人脉和技术资源,具有较强的资源整合能力。 |

资料来源:公司资料、观研天下整理(XD)

观研天下®专注行业分析十一年,专业提供各行业涵盖现状解读、竞争分析、前景研判、趋势展望、策略建议等内容的研究报告。更多本行业研究详见《中国3D打印行业发展趋势研究与未来前景预测报告(2024-2031年)》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。