微特电机(微型特种电机)一般指微电机(电机类型),是指直径小于160mm或额定功率小于750mW的电机,常用于控制系统或传动机械负载中,用于实现机电信号或能量的检测、解析运算、放大、执行或转换等功能。主要应用于家用电器、汽车、工业控制、航空航天、医疗设备和电子信息等领域。

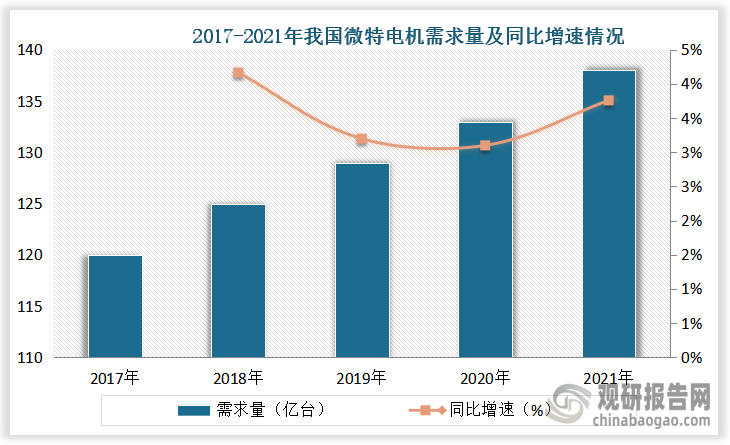

随着技术发展加下游应用领域的快速发展,使得微特电机需求量增长。数据显示,到2021年我国微特电机需求量达到了138亿台,市场规模更是达到了1343.7亿元。

数据来源:观研天下整理

目前,德国、日本等发达国家仍然是全球微特电机行业先进技术的代表,而中国微特电机行业起步较晚,但也凭借着相对丰富劳动力资源和较低原材料成本实现了快速发展,国内相关领域的微特电机生产企业也逐渐发展壮大,并成功实现微特电机大批量和规模化生产,成为全球微特电机主要生产国。

竞争来看,当前我国微特电机行业整体集中度较低,且竞争日益激烈。而由于行业竞争壁垒较高,因此行业内部存在较大的分化,大型上市公司凭借着资金充足、产能规模较大、品牌知名度较高等优势在整个行业中占据发展先机;而数量众多的中小型、同质化的电机生产企业则竞争激烈,且压力较大,行业内“马太效应”逐渐形成,预计未来行业集中度或将不断提升。

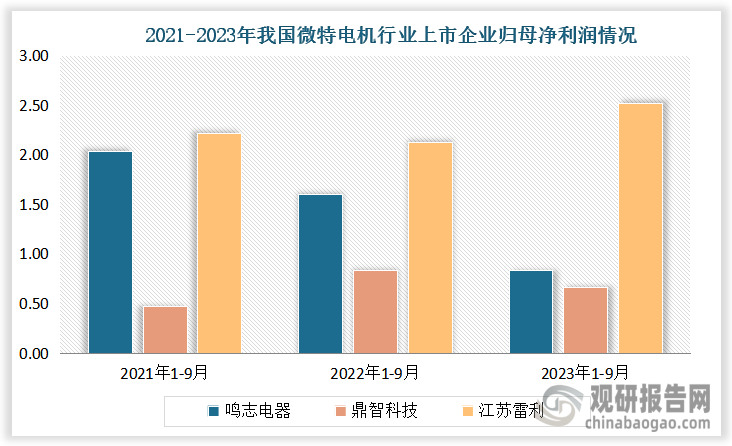

企业方面,我国微特电机相关上市企业主要有鸣志电器 (603728)、鼎智科技 (873593)、星德胜 (603344)和江苏雷利 (300660)等。

我国微特电机行业相关上市企业情况

|

企业简称 |

上市时间 |

主营业务 |

竞争优势 |

|

鸣志电器 (603728) |

2017-05-09 |

控制电机及其驱动系统、电源与照明系统控制、设备状态管理系统、贸易代理 |

规模优势:鸣志总部位于中国上海,在北京、广州、深圳等十大城市设有办事处。分公司遍及北美、欧洲、日本和东南亚,已形成全球销售网络。 |

|

产品优势:公司的步进电机驱动器、集成式智能步进伺服控制技术在全球居于前列水平,公司的直流无刷电机和空心杯无齿槽电机凭借优秀的性能和品质表现及完善的服务在全球市场享有良好的声誉。 |

|||

|

鼎智科技 (873593) |

2023-04-13 |

公司是以微特电机为主要构成的定制化精密运动控制解决方案提供商 |

客户优势:目前,公司已与多家国内外知名医疗器械和工业自动化企业建立了稳定的合作关系。 |

|

销售优势:在中国和美国设有生产基地;在中国深圳、美国加州和韩国设有销售分部。 |

|||

|

星德胜 (603344) |

2024-03-20 |

微特电机及相关产品的研发、生产及销售 |

资质优势:公司被评定为“高新技术企业”、江苏省省级专精特新“小巨人”企业、“尖峰企业”、“高原产业重点企业”、“江苏省省级企业技术中心”、“江苏省工程技术研究中心”、“江苏省民营科技企业”。 |

|

生产优势:公司目前微特电机年产能已超过6,000万台,自动化程度不断提高、规模化采购以及生产工艺的不断改进使得公司具有较大的生产成本优势。 |

|||

|

江苏雷利 (300660) |

2017-06-02 |

家用电器、汽车微特电机、医疗仪器用智能化组件、工控电机及组件及相关零部件 |

客户优势:多年来得到了格力、美的、海尔、伊莱克斯、惠而浦、LG、三星、松下、夏普、富士通、戴森、GE等国内外知名的家用电器生产商、全球知名运动健康设备制造商爱康的认可;医疗仪器市场中,依托丝杆电机、音圈电机及控制技术相结合的产品进入了著名医疗仪器制造商迈瑞医疗、爱德士等客户群,部分新产品实现了进口替代。 |

|

规模优势:公司总部位于中国常州,拥有常州钱家研发中心和常州(钱家、新北、武进)、安徽、浙江、越南、中山等多个制造基地。 |

|||

|

大洋电机 (002249) |

2008-06-19 |

建筑及家居电器电机产品、汽车用关键零部件 |

专利优势:截至 2023 年 06 月 30 日,公司累计申请专利 3,856 项,包括 PCT 专利 346 项,授权2,988 项,其中授权有效专利 2,218 项(含发明 595 项)。 |

|

生产及销售优势:目前公司在全球范围内拥有21个销售与生产基地,产品年销量超过8000万台,畅销全球80多个国家与地区。 |

|||

|

微光股份 (002801) |

2016-06-22 |

电机、风机、微特电机 |

质量优势:公司通过ISO9001、ISO14001、ISO45001管理体系的认证,导入IATF16949管理体系,通过了测量管理体系、武器装备质量管理体系认证,公司相关产品通过了CCC 、CE 、VDE 、UL 、RoHS 、REACH、ATEX认证或检测。 |

|

技术及研发优势:公司是国家高新技术企业、工信部制造业单项冠军示范企业、中国电子元件百强企业,公司设有国家认可实验室、省级研发中心。 |

资料来源:公司资料、观研天下整理

从企业业绩来看,2023年前三季度鸣志电器和鼎智科技营业收入、归母净利润均为下降,而江苏雷利营业收入和归母净利润上升,此外星德胜预计公布了2023年营业收入情况,在2023年营业收入为20.57亿元,归母净利润为1.98亿元。

资料来源:公司资料、观研天下整理

资料来源:公司资料、观研天下整理(XD)

观研天下®专注行业分析十二年,专业提供各行业涵盖现状解读、竞争分析、前景研判、趋势展望、策略建议等内容的研究报告。更多本行业研究详见《中国微特电机行业现状深度研究与投资前景分析报告(2024-2031年)》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。