康复机器人是医疗机器人领域的一个重要分支,集成了康复医学、生物力学、机械学、电子学、材料学、计算机科学和机器人学等多学科技术。康复机器人旨在帮助患者恢复由于疾病、创伤或衰老等原因造成的身体功能障碍,如中风、创伤性脑损伤等引起的行动障碍,以及自闭症、多动症等社会与行为障碍。

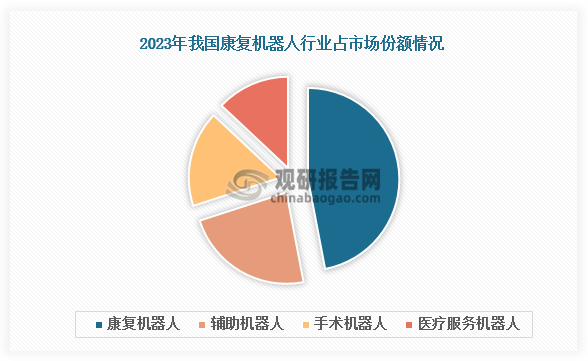

1. 康复机器人行业市场占比情况

在我国医疗机器人市场中,康复机器人占据了最大的市场份额,约为47%;其次便是辅助机器人,占比约为23%。预计未来随着养老产业的推动,国内康复机器人的市场份额将进一步提升。

数据来源:公开资料、观研天下整理

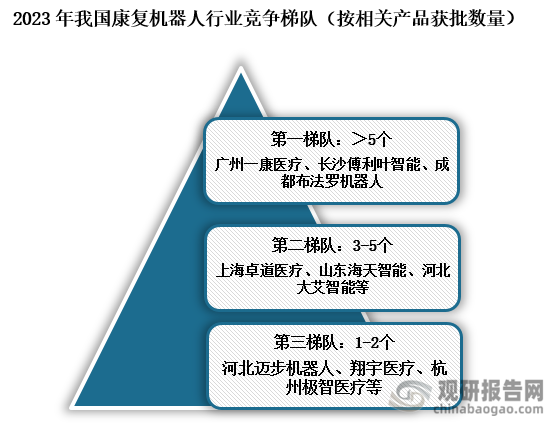

2. 我国康复机器人行业市场竞争现状

从代表性企业区域分布情况来看,中国康复机器人行业主要分布在东部地区,尤其是广东省、上海市等。而具体代表性企业有迈步机器人、睿瀚医疗、华鹊景医疗、璟和机器人、傅利叶智能等。

中国康复机器人行业代表性企业区域分布情况(按总公司所属地)

| 省市 | 代表性企业 |

| 北京 | 大艾机器人 |

| 上海 | 璟和机器人、傅利叶智能 |

| 广东 | 迈步机器人、睿瀚医疗、华鹊景医疗、广州一康医疗 |

| 河北 | 大艾智能 |

| 山东 | 泽普医疗 |

| 江苏 | 埃斯顿、伟思医疗 |

| 河南 | 希迪克、翔宇医疗 |

| 安徽 | 安徽法罗适医疗 |

| 浙江 | 程天科技 |

| 湖南 | 艾米特医疗、长沙傅利叶智能 |

| 吉林 | 嘉士韦医疗 |

| 陕西 | 布法罗机器人 |

| 四川 | 中航创世机器人、成都布法罗机器人 |

数据来源:公开资料、观研天下整理

从康复机器人相关产品获批数量情况来看,广州一康医疗、长沙傅利叶智能和成都布法罗机器人位于第一梯队。截至2023年3月,广州一康医疗获批产品数量最多,达到9个;长沙傅利叶智能和成都布法罗机器人紧随其后,获批相关产品数量分别为7个和6个。

数据来源:公开资料、观研天下整理

进一步细分来产品获批数量情况来看,上肢康复机器人方面,截至2023年3月,长沙傅利叶智能上肢康复机器人相关产品获批数量最多,达到5个;其次是上海卓道医疗,获批产品数量为3个。下肢康复机器人方面,截至2023年3月,广州一康医疗下肢康复机器人相关产品获批数量最多,达到5个;其次是布法罗机器人科技(成都)有限公司,获批产品数量为4个。

2023年康复机器人行业代表性企业上肢、下肢康复机器人相关产品获批数量

| 上肢康复机器人代表性企业 | 产品获批数量(个) | 下肢康复机器人代表性企业 | 产品获批数量(个) |

| 长沙傅利叶医疗科技有限公司 | 5 | 广州一康医疗设备实业有限公司 | 5 |

| 上海卓道医疗科技有限公司 | 3 | 布法罗机器人科技(成都)有限公司 | 4 |

| 行法罗机器人科技(成都)有限公司 | 2 | 中航创世机器人(西安)有限公司 | 3 |

| 广州一康医疗设备实业有限公司 | 2 | 山东海天智能工程有限公司 | 3 |

| 河南翔宇医疗设备股份有限公司 | 2 | 迈步机器人科技(长沙)有限公司 | 3 |

| 湖南英特搏医疗科技有限公司 | 2 | 杭州程天科技发展有限公司 | 3 |

| 深圳华鹊景医疗科技有限公司 | 2 | 广州傅利叶智能科技有限公司 | 3 |

| 长沙华鹊景医疗科技有限公司 | 2 | 山东泽普医疗科技有限公司 | 2 |

| 埃斯顿(南京)医疗科技有限公司 | 1 | 迈步机器人科技(河北)有限公司 | 2 |

| 橙象医疗科技(广州)有限公司 | 1 | 北京大艾机器人科技有限公司 | 2 |

| 广州虹扬医疗科技有限公司 | 1 | 埃斯顿(南京)医疗科技有限公司 | 2 |

| 力迈德医疗(广州)有限公司 | 1 | 郑州安杰莱智能科技有限公司 | 1 |

| 南京伟思医疗科技股份有限公司 | 1 | 长沙优龙机器人有限公司 | 1 |

| 山东泽普医疗科技有限公司 | 1 | 长沙美安雷克斯机器人有限公司 | 1 |

| 上海电气智能康复医疗科技有限公司 | 1 | 远也科技(苏州)有限公司 | 1 |

| 上海傅利叶医疗科技有限公司 | 1 | 希迪克康养产业发展有限公司 | 1 |

| 苏州好博医疗器械股份有限公司 | 1 | 西安臻泰智能科技有限公司 | 1 |

| 希迪克康养产业发展有限公司 | 1 | 上海卓道医疗科技有限公司 | 1 |

| 长沙傅利叶医疗科技有限公司 | 1 | 上海金矢机器人科技有限公司 | 1 |

| 上海卓道医疗科技有限公司 | 1 | 南京伟思医疗科技股份有限公司 | 1 |

数据来源:公开资料、观研天下整理

手部与关节康复机器人方面,截至2023年3月,河北大艾智能手部与关节康复机器人相关产品获批数量最多,达到5个;其次是杭州极智医疗,获批产品数量为4个;位于第三名的是司弈(长沙)智能,获批产品数量为3个。

2023年康复机器人行业代表性企业手部与关节康复机器人相关产品获批数量

| 代表性企业 | 产品获批数量(个) |

| 河北大艾智能科技股份有限公司 | 5 |

| 杭州极智医疗科技有限公司 | 4 |

| 司羿(长沙)智能科技有限公司 | 3 |

| 长沙傅利叶医疗科技有限公司 | 2 |

| 山东海天智能工程有限公司 | 2 |

| 铭凯(益阳)健康科技有限公司 | 2 |

| 迈步机器人科技(河北)有限公司 | 2 |

| 河南翔宇医疗设备股份有限公司 | 2 |

| 广州一康医疗设备实业有限公司 | 2 |

| 郑州安杰莱智能科技有限公司 | 1 |

| 长沙巨翊医疗科技有限公司 | 1 |

| 长沙法巨康甲医疗器械有限公司 | 1 |

| 希迪克(郑州)智能康复设备有限公司 | 1 |

| 深圳睿瀚医疗科技有限公司 | 1 |

| 上海卓道医疗科技有限公司 | 1 |

| 吉林省嘉士韦医疗科技有限公司 | 1 |

| 湖南康荟富伯医疗科技有限公司 | 1 |

| 广州傅利叶智能科技有限公司 | 1 |

| 广东铭凯医疗机器人有限公司 | 1 |

| 安徽法罗适医疗技术有限公司 | 1 |

数据来源:公开资料、观研天下整理(xyl)

观研天下®专注行业分析十二年,专业提供各行业涵盖现状解读、竞争分析、前景研判、趋势展望、策略建议等内容的研究报告。更多本行业研究详见《中国康复机器人行业现状深度研究与发展前景预测报告(2024-2031年)》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。