光纤激光器(Fiber Laser)是指用掺稀土元素玻璃光纤作为增益介质的激光器,光纤激光器可在光纤放大器的基础上开发出来:在泵浦光的作用下光纤内极易形成高功率密度,造成激光工作物质的激光能级“粒子数反转”,当适当加入正反馈回路(构成谐振腔)便可形成激光振荡输出。

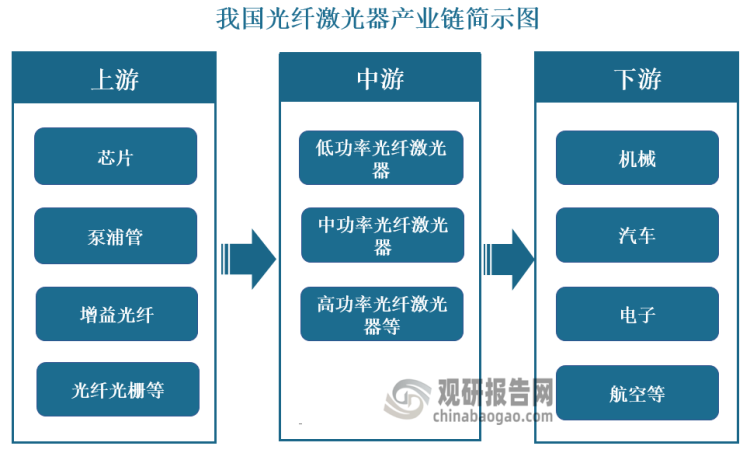

从产业链来看,光纤激光器行业产业链上游为芯片、泵浦管、增益光纤、光纤光栅、合束器、耦合器、传输光缆等零部件;中游为光纤激光器生产供应环节,主要包括低功率光纤激光器、中功率光纤激光器和高功率光纤激光器;下游广泛应用于机械、冶金、电子、汽车、航空、军工等领域。

资料来源:公开资料、观研天下整理

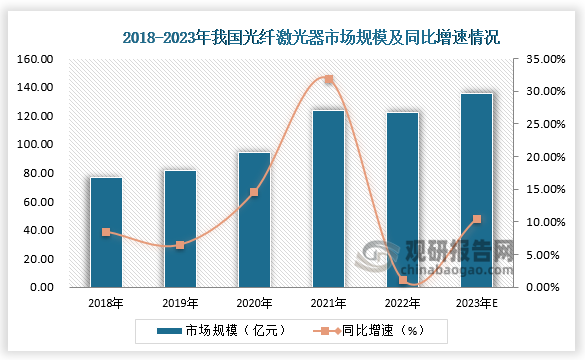

光纤激光器是目前激光器的主流技术路线,占到全球激光器规模的近50%。2022年中国光纤激光器市场规模为122.6亿元,较2021年有所下滑;预计2023年国内光纤激光器市场需求将恢复正增长,达到135.5亿元,同比增长有望超10%。

资料来源:公开资料、观研天下整理

近年来我国光纤激光器行业的不断发展,光库科技以及锐科激光成为我国光纤激光器重点企业。

我国光纤行业部分重点企业情况

|

企业名称 |

成立时间 |

公司简介 |

竞争优势 |

|

光库科技(300620) |

2000-11-09 |

是一家专注于光纤激光器件和光通讯器件研发、生产和销售的高新技术企业。随着科技的快速发展,光子技术逐渐成为新一代信息技术的重要支柱,而光库科技正站在这个领域的前沿。 |

技术优势:拥有一支高素质的研发团队,专注于光纤激光器件和光通讯器件的研发,具备强大的技术实力。公司已获得多项专利,并在多个领域取得了突破性成果。 |

|

产品优势:公司严格按照ISO9001质量管理体系进行生产管理,产品品质稳定可靠。

|

|||

|

客户群体优势:与多家知名企业建立了长期稳定的合作关系,有利于公司业务的持续拓展。

|

|||

|

创新优势:光库科技高度重视创新,不断加大研发投入,拓展新的应用领域。 |

|||

|

锐科激光(300747) |

2007-04-06 |

是一家专业从事光纤激光器及其关键器件与材料的研发、生产和销售的国家火炬计划重点高新技术企业,拥有高功率光纤激光器国家重点领域创新团队和光纤激光器技术国家地方联合工程研究中心,是全球有影响力的具有从材料、器件到整机垂直集成能力的光纤激光器研发、生产和服务供应商。 |

技术领先和研发优势:锐科激光在光纤激光器技术方面处于国内领先地位,拥有强大的技术研发能力。公司不断突破技术瓶颈,通过垂直一体化生产提升原材料自给率,降低成本。 |

|

人才和组织优势:公司通过产业链引领人才链、人才链形成创新链,持续加强高层次研发团队建设。此外,公司的股权结构和企业管理层深度绑定,提供了技术研发的稳定性及市场决策的高效率。

|

|||

|

本土市场优势:依托中国市场的庞大规模,公司能够将技术和组织优势转化为市场优势。相比国外厂商,公司享有本土化服务效率和成本控制的优势。

|

|||

|

品牌和规模优势;公司在技术和人才方面的积累,加上品牌优势和大规模生产能力,使其在市场上具有强大的竞争力。 |

资料来源:公开资料、观研天下整理(xyl)

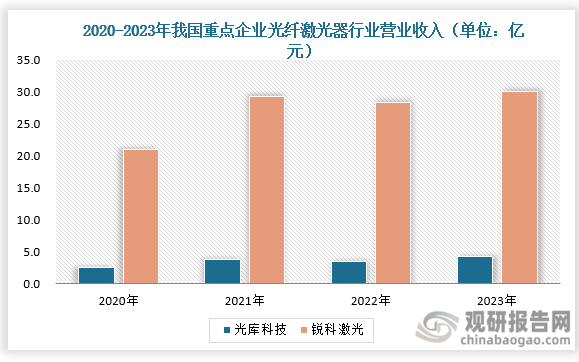

营业收入来看,2022年两家企业光纤激光器的营业收入受到下游行业的影响,都有所下降,2022年该业务各自的营收分别为3.4亿元以及28.3亿元;。到2023年,两家企业光纤激光器的营业收入有所回升,分别为4.3亿元以及30.1亿元。

资料来源:公开资料、观研天下整理

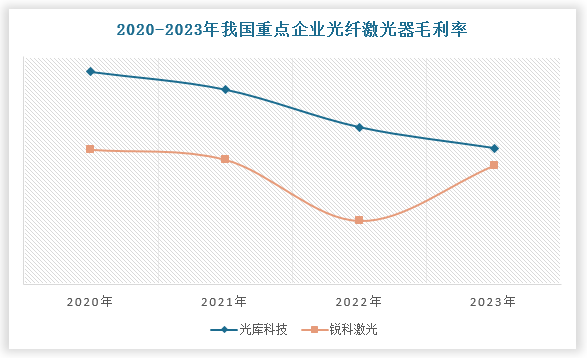

对比毛利率情况来看,两家企业的该业务的毛利率在整体下降,原因在于成本的不断上涨;2023年,光库科技、锐科激光各自的毛利率分别为29.8%以及26.0%。

资料来源:公开资料、观研天下整理

观研天下®专注行业分析十二年,专业提供各行业涵盖现状解读、竞争分析、前景研判、趋势展望、策略建议等内容的研究报告。更多本行业研究详见《中国光纤激光器行业发展趋势研究与投资前景分析报告(2024-2031年》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。