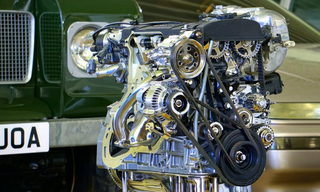

轴承(Bearing)是当代机械设备中一种重要零部件,它的主要功能是支撑机械旋转体,降低其运动过程中的摩擦系数(friction coefficient),并保证其回转精度(accuracy)。轴承应用领域广泛,在汽车、家用电器、电机、风电等领域均有应用,而随着这些领域的快速发展,市场对于轴承的需求量提高,从而带动了我国轴承产量增长。数据显示,从2019年到2022年我国轴承产量从196亿套增长到了259亿套,2023年我国轴承产量约为275亿套。

数据来源:观研天下整理

轴承种类很多,比如按按制造工艺分类可分为滚动轴承、滑动轴承;按接触点类型分类可分为径向轴承、推力轴承;而按载荷方向分类看分为可分为径向载荷承受型、推力载荷承受型、径向推力均能承受型。

资料来源:公开资料、观研天下整理

从企业市场占比来看,全球轴承市场主要被斯凯孚(SKF),日本的恩斯克(NSK)、捷太格特(JTEKT)、恩梯恩(NTN)、美蓓亚(NMB)和不二越(NACHI),美国的铁姆肯(TIMKEN),以及德国的舍弗勒(Schaeffler)所垄断,在2022年八家企业市场占比达到了75%;我国企业占比较小,占比合计只有20%。

资料来源:观研天下整理

从我国市场来看,目前我国轴承市场高端产品主要被八大跨国轴承集团公司占据,我国大部分企业都位于中低端市场,相关企业主要有瓦轴B (200706)、五洲新春 (603667)、新强联 (300850)、光洋股份 (002708)和襄阳轴承 (000678)等。

我国轴承行业相关上市企业情况

|

企业简称 |

上市时间 |

主要业务 |

竞争优势 |

|

瓦轴B (200706) |

1997-03-25 |

轴承、机械设备、汽车零配件及相关产品的制造与销售等 |

质量优势:公司在国内轴承行业中率先通过ISO9000、VDA6.1和ISO14001、QS9000、和ISO/TS16949国际环境管理体系认证,通过美国AAR的质量/环境管理体系认证,并通过了多个跨国公司的第二方质量审核。 |

|

资质优势:公司先后被评为“辽宁省用户满意企业”、“全国用户满意企业”和大连市、辽宁省、全国“守合同重信用企业”。 |

|||

|

五洲新春 (603667) |

2016-10-25 |

轴承及汽车配件等高端精密零部件。 |

生产及销售优势:目前五洲新春在浙江、安徽、四川、大连和墨西哥等地建有多个生产基地,在美国、波兰、德国、法国、英国、意大利等地拥有销售公司。 |

|

研发优势:公司建有国家级技术中心、CNAS 国家认证实验室、国家级博士后工作站、航空滚动轴承浙江省工程研发中心。 |

|||

|

新强联 (300850) |

2020-07-13 |

大型回转支承和工业锻件的研发、生产和销售 |

客户优势:公司凭借先进的长期的行业积淀、专业的生产技术、优秀的研发能力、优异的产品质量、良好的售后服务,与国内多家行业领先企业建立了合作关系。 |

|

资格认证优势:公司产品凭借优秀的设计方案、严格的质量控制,取得了多项资格认证,成为公司市场竞争中的一大优势。 |

|||

|

区位优势:公司地处我国五大轴承产业集群之一的洛阳轴承产业基地。 |

|||

|

光洋股份 (002708) |

2014-01-21 |

汽车精密零部件、高端工业装备及智能机器人零部件及电子线路板、电子元器件 |

规模优势:公司在江苏常州、天津静海、山东威海分别设立光洋基地、天海基地、世一基地三个主要的研发和制造基地。 |

|

研发优势:拥有江苏省认定的省级企业技术中心(常州中心)和天津市认定的省级企业技术中心(天津中心)两个研发中心,同时建有江苏省滚针轴承工程技术研究中心、江苏省高精密轴承工程技术研究中心、国家认可实验室。 |

|||

|

襄阳轴承 (000678) |

1997-01-06 |

轴承及其零部件的生产、科研、销售及相关业务 |

销售优势:公司在全国设立了 28 个销售分支机构,建有 14 个配送中心,销售和服务网络遍及全国的大中城市。 |

|

研发优势:公司是湖北省高新技术企业,拥有国家级企业技术中心。 |

资料来源:公司资料、观研天下整理

从企业业绩来看,在2022年除五洲新春营业收入下降之外,光洋股份、襄阳轴承和新强联营业收入均增长。

资料来源:公司资料、观研天下整理(XD)

观研天下®专注行业分析十二年,专业提供各行业涵盖现状解读、竞争分析、前景研判、趋势展望、策略建议等内容的研究报告。更多本行业研究详见《中国轴承行业发展深度分析与投资前景预测报告(2024-2031年)》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。