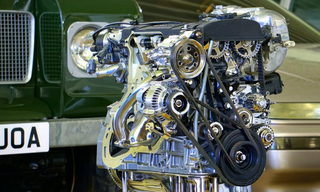

内燃机是一种动力机械,它是通过使燃料在机器内部燃烧,并将其放出的热能直接转换为动力的热力发动机。广义上的内燃机不仅包括往复活塞式内燃机、旋转活塞式发动机和自由活塞式发动机,也包括旋转叶轮式的喷气式发动机,但通常所说的内燃机是指活塞式内燃机。

从产业链来看,内燃机上游主要是包括原材料和核心零部件,其中原材料主要包括钢铁、铝合金、有色金属等,核心零部件包括缸体、缸盖、气门、曲轴、活塞等;中游是各类内燃机制造;下游则是汽车、农业机械、船舶、工程机械、发电机组等应用领域。

资料来源:公开资料、观研天下整理

从内燃机销量来看,2017年到2023年我国内燃机销量为波动式增长趋势,到2023年我国内燃机销量为4473.76万台,同比增长2.85%;功率完成296188.6万千瓦,同比增长6.93%。2024年1-3月我国内燃机销量累计销量1489.90万台,同比增长6.19%;累计功率完成91620.99万千瓦,同比增长5.59%。

数据来源:中国内燃机工业协会、观研天下整理

从用途来看,在2023年我国内燃机中乘用车用完成销售1952.36万台,占比为43.64%;其次是摩托车用完成销售1453.58万台,占比为32.49%;第三是农业机械用完成销售396.58万台,占比为8.86%。

数据来源:中国内燃机工业协会、观研天下整理

我国内燃机参与企业众多,从行业竞争情况来看,位于我国内燃机行业第一梯队的企业为上汽集团、广汽集团;位于行业第二梯队的企业为潍柴动力、长安汽车、力帆科技、隆鑫通用;位于行业第三梯队的企业为东方汽车、动力新科、云内动力、智慧农业;位于行业第四梯队的企业为江铃汽车、潍柴重机、全柴动力、东安动力、华丰股份等。

资料来源:观研天下整理

企业方面,我国内燃机行业相关上市企业主要有潍柴动力 (000338)、云内动力 (000903)、智慧农业 (000816)、潍柴重机 (000880)和东安动力 (600178)等。

我国内燃机行业相关上市企业情况

|

公司简称 |

上市时间 |

2024年Q1营收 |

竞争优势 |

|

潍柴动力 (000338) |

2007-04-30 |

公司营业收入563.8亿元,同比增长5.5%;归母净利润26亿元,同比增长40.1%。 |

规模优势:潍柴在全国建立了由5000余家特约维修服务中心组成的服务网络,在海外建有500余家维修服务站,产品远销110多个国家和地区。 |

|

品牌优势:拥有“潍柴动力发动机”“法士特变速器”“汉德车桥”“陕汽重卡”“林德液压”等品牌。 |

|||

|

云内动力 (000903) |

1999-04-15 |

公司主营收入17.41亿元,同比上升3.05%;归母净利润-867.62万元,同比上升82.81%。 |

规模优势:公司在国内外设立了25个驻外机构、80余家配件代理商以及2000余个售后服务网点,覆盖区域广阔,为用户提供准时、优质的服务。 |

|

品牌优势:“云内”商标被国家工商总局认定为“中国驰名商标”,“云内”牌四缸柴油机产品质量达到国家质量监督检验检疫总局的免检标准。 |

|||

|

智慧农业 (000816) |

1997-08-18 |

公司实现营业总收入2.01亿元,同比下降25.13%;归母净利润亏损1158.94万元。 |

渠道优势:公司出口业务基本打造形成国内(长三角)、国际(越南)双生产基地,北美、东南亚、南美、非洲、中东地区自有渠道运营的格局,在国内当前同行业出口企业中,具备较强的渠道竞争优势。 |

|

品牌优势:公司自有品牌“JD”、“江动”在国内市场以及东南亚、南美、非洲、中东地区等海外市场有着忠实的客户群,入选“2020-2022年度江苏省重点培育和发展的国际知名品牌”。 |

|||

|

潍柴重机 (000880) |

1998-04-02 |

公司营业收入563.8亿元,同比增长5.5%;归母净利润26亿元,同比增长40.1%。 |

规模优势:公司国内船电业务所辖区域内共300余家维修站,覆盖了中国内陆、沿海及主要岛屿、内河、湖泊等区域。 |

|

质量优势:公司建有完善的质量保证体系,秉承全员参与、持续改进的质量方针打造潍柴驰名品牌。 |

|||

|

东安动力 (600178) |

1998-10-14 |

公司实现营业收入10.29亿元,同比下降17.43%;实现净利润-751.5万元 |

研发优势:拥有1个国家级企业技术中心、1个省级企业技术中心、2个CNAS认证试验室以及近800余名科研精英。 |

|

业务优势:市场占有率在国内独立汽油发动机企业、新能源汽车增程动力领域、商用车汽油机市场和自主AT变速器国内外市场均排名第一。 |

资料来源:公司资料、观研天下整理(XD)

观研天下®专注行业分析十二年,专业提供各行业涵盖现状解读、竞争分析、前景研判、趋势展望、策略建议等内容的研究报告。更多本行业研究详见《中国内燃机行业发展趋势分析与投资前景预测报告(2024-2031年)》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。