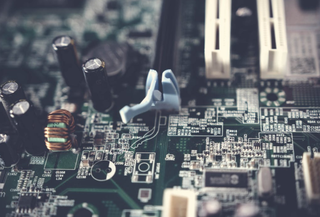

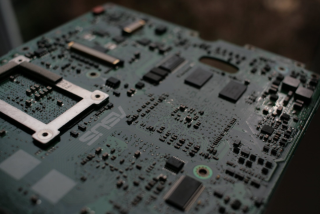

覆铜板一般指覆铜箔层压板,是将电子玻纤布或其它增强材料浸以树脂,一面或双面覆以铜箔并经热压而制成的一种板状材料,简称为覆铜板。各种不同形式、不同功能的印制电路板,都是在覆铜板上有选择地进行加工、蚀刻、钻孔及镀铜等工序,制成不同的印制电路。

覆铜板主要可分为刚性覆铜板和挠性覆铜板两大类,其中刚性覆铜板又有很多细分种类,比如按按覆铜板不同的绝缘材料及其结构划分,可分为有机树脂覆铜板、金属基(芯)覆铜板及陶瓷基覆铜板;而按覆铜板的厚度划分,可分为常规板和薄型板。

覆铜板种类

|

种类 |

细分种类 |

|

刚性覆铜板 |

按覆铜板不同的绝缘材料及其结构划分,可分为有机树脂覆铜板、金属基(芯)覆铜板及陶瓷基覆铜板。 |

|

按覆铜板的厚度划分,可分为常规板和薄型板。 |

|

|

按覆铜板采用的增强材料划分,可分为电子玻纤布基覆铜板、纸基覆铜板及复合基覆铜板。 |

|

|

按覆铜板采用的绝缘树脂划分,则用某种树脂就称为某树脂覆铜板。如环氧树脂覆铜板、聚酯树脂覆铜板及氰酸酯树脂覆铜板等等。 |

|

|

按照阻燃等级及某些特殊性能划分的特殊刚性覆铜板。 |

|

|

挠性覆铜板 |

分为聚酯薄膜型(阻燃与非阻燃)、聚酰亚胺薄膜型(阻燃、非阻燃、二层法与三层法)及极薄电子玻纤布型等三种。 |

资料来源:公开资料、观研天下整理

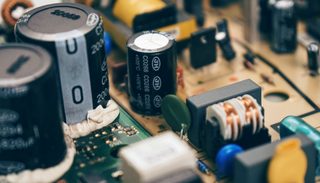

覆铜板主要由铜箔、树脂、玻纤布等原材料构成,其中铜箔在整个覆铜板制造占比最高,为42.1%;其次是树脂,成本占比为26.1%;第三玻纤布,成本占比为19.1%。

资料来源:观研天下整理

由于覆铜板具有导电性、可加工性、耐蚀性等特点,所以广泛应用于电子通信、计算机、消费电子等领域,而随着下游电子信息领域,对覆铜板需求增长。数据显示,到2022年我国覆铜板产量为9.1亿平方米,销量为9.15亿平方米。

数据来源:观研天下整理

从行业竞争来看,位于我国第一梯队的企业为建滔积层板、生益科技;位于第二梯队的企业为金安国纪、华正新材、南亚新材等企业;第三梯队的企业为超声电子、中英科技、宏昌电子、福斯特、高斯贝尔、方邦科技等。

资料来源:观研天下整理

企业方面,我国覆铜板行业相关上市企业主要有建滔积层板 (01888)、金安国纪 (002636)、华正新材 (603186)、南亚新材 (688519)和南亚新材 (688519)等。

我国覆铜板行业相关上市企业情况

|

公司简称 |

上市时间 |

2023年营收情况 |

竞争优势 |

|

建滔积层板 (01888) |

2006-12-07 |

公司营业额约167.5亿港元,同比减少25%、 |

规模优势:公司目前于华南及华东营运超过20间厂房,并以进一步于中国扩展业务为策略,以应付因全球电子产品市场增长而推动对覆铜面板及有关产品日益增长之需求。 |

|

金安国纪 (002636) |

2011-11-25 |

公司实现营业收入35.71亿元,同比下降5.03%。 |

资质优势:近年来公司获得了“国家火炬计划项目证书”、“上海市著名商标证书”、“松江区外商投资先进单位”、“松江区纳税标兵企业”、“松江区科技创新先进单位”等多项荣誉。 |

|

技术优势:公司不断提升知识产权规模和质量,目前公司拥有发明专利75项,实用新型专利220项。 |

|||

|

华正新材 (603186) |

2017-01-03 |

公司营业收入33.62亿元,同比增长2.31% |

客户优势:在客户开拓上,公司已与PCB行业前100强企业中的50%以上客户建立了业务关系,战略客户比重稳步提升。 |

|

研发优势:公司始终追求成为技术领先的科技型新材料平台企业,对研发实施高投入策略,依托公司已拥有的国家企业技术中心的平台,以研发能力打造作为公司发展的核心推动力。 |

|||

|

南亚新材 (688519) |

2020-08-18 |

公司实现营业收入29.83亿元,同比减少21.05% |

技术优势:公司系国家高新技术企业,国家专精特新“小巨人”企业、上海市专利工作示范企业,拥有上海市企业技术中心及博士后创新实践基地。 |

|

客户优势:公司产品全部达到或超过IPC标准,获得了美国UL、德国VDE、日本JET和中国CQC认证等,并获得了健鼎科技、奥士康、景旺电子、瀚宇博德、深南电路等PCB客户以及华为、中兴通讯、浪潮等终端重点客户的认证。 |

|||

|

中英科技 (300936) |

2021-01-26 |

公司营业收入2.78亿元,同比增长12.14%。 |

资质优势:公司并多次荣获“常州市民营科技企业”、“江苏省民营科技企业”、“江苏省明星企业”、“常州市科技进步奖”、“江苏省科技进步奖”、“中国石油和化学工业科技进步奖”等各类奖项。 |

|

产能优势:公司目前具备年产高频基板80万张,半固化片及粘接片(PP)800万米的产能规模。 |

资料来源:公司资料、观研天下整理(XD)

观研天下®专注行业分析十二年,专业提供各行业涵盖现状解读、竞争分析、前景研判、趋势展望、策略建议等内容的研究报告。更多本行业研究详见《中国覆铜板行业发展趋势研究与未来前景预测报告(2024-2031年)》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。