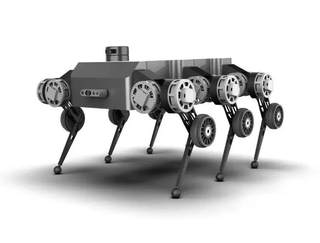

协作机器人,顾名思义,就是在机器人与人可以在生产线上协同作战,充分发挥机器人的效率及人类的智能。这种机器人不仅性价比高,而且安全方便,能够极大地促进制造企业的发展。

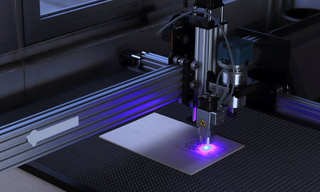

协作型机器人作为一种新型的工业机器人,具有轻量化、学习能力强、安全性、编程方便和协调能力强等特点,所以广泛应用于电子、航天航空、医疗保健、农业、物流和仓储等领域。

资料来源:观研天下整理

而随着技术的发展,加上下游协作机器人电子、航天航空等行业对协作机器人需求增长,我国协作机器人行业市场规模逐年扩大。数据显示,到2023年我国协作机器人行业市场规模约为23.6亿元,同比增长3.96%。

数据来源:GGII、观研天下整理

从市场占比情况来看,我国协作机器人行业市场份额占比最高的是遨博,占比为33.3%;其次是优傲,市场份额占比为30.0%;第三是节卡机器人,市场份额占比为5.4%。

数据来源:公开资料、观研天下整理

从行业竞争梯队来看,位于我国协作机器人行业第一梯度的企业为节卡、大族、艾利特、遨博,这些企业在技术优势比较突出,把握了传感技术、智能控制系统等核心技术;位于行业第二梯队的企业为思灵、中科新松、珞石;位于行业第三梯队的企业为法奥意威、达明、慧灵等。

资料来源:观研天下整理

企业方面,我国协作机器人行业相关企业主要有遨博智能、节卡股份、越疆科技和珞石机器人等。

我国协作机器人行业相关企业情况

|

企业简称 |

成立时间 |

竞争优势 |

|

遨博智能 |

2015年 |

产品优势:自成立以来,遨博智能推出iS系列、iH系列、C系列、S系列、E系列协作机器人、海纳系列复合机器人、码垛工作站,产品负载范围覆盖3kg-35kg,丰富的负载和工作半径选择。 |

|

技术优势:截至2024年,有效授权专利遨博智能213项,授权发明专利48项。 |

||

|

节卡股份 |

2014年 |

销售优势:节卡机器人已在欧洲、北美、日韩、东南亚等全球众多国家部署机器人。 |

|

人才优势:建立了完善的研发管理体系,培育并组建了一支高水平研发队伍。 |

||

|

越疆科技 |

2015 年 |

产品优势:越疆科技开发出全球首款桌面协作机器人,是首家拥有 0.5-20 kg 负载产品矩阵的机器人企业,拥有 CRA、CR、CRS、MG400、M1Pro、Nova、Magician 七大系列二十余款协作机器人。 |

|

销售优势:全球累计出货量达 72,000 台,广销 100+ 个国家和地区,覆盖 3C、汽车、半导体、化工、医疗、金属加工、食品饮料、新零售等 15+ 行业。 |

||

|

规模优势:越疆科技总部位于深圳,在上海、苏州、杭州、成都、青岛、日照、美国达拉斯、德国法兰克福以及日本东京等城市设有分支机构,拥有国内工业、国内教育、海外三大事业群,深入布局全球市场。 |

||

|

珞石机器人 |

2015年 |

研发优势:公司总部珞石(山东)机器人集团有限公司位于山东,在北京、东京、深圳、山东设立了机器人研发中心,研发人员80%以上为硕士研究生及以上学历,多数来自东京大学、东京工业大学、早稻田大学、加州理工大学、华盛顿大学、苏黎世联邦理工、北京大学、清华大学、北京航空航天大学等海内外知名高等院校。 |

|

产能及销售优势:珞石在中国山东拥有年产能超3万台的自有工厂,已建立起覆盖全球的销售、技术支持、自动化解决方案服务体系。 |

资料来源:公司资料、观研天下整理(XD)

观研天下®专注行业分析十二年,专业提供各行业涵盖现状解读、竞争分析、前景研判、趋势展望、策略建议等内容的研究报告。更多本行业研究详见《中国协作机器人行业发展趋势研究与投资前景预测报告(2024-2031年)》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。