1.中国特种机器人行业产业链

我国特种机器人行业产业链上游为零部件,主要包括伺服电机、减速器、控制器、芯片、传感器、激光雷达等;中游为机器人本体制造与系统集成,主要包括军事应用机器人、极限作业机器人、应急救援机器人等类型;下游为应用领域,主要为救援与探险、航天航空、军事、工业、物流、医疗、电力等。

资料来源:公开资料、观研天下整理

从相关企业来看,我国特种机器人行业产业链上游为零部件,主要包括伺服电机、减速器、控制器、芯片、传感器、激光雷达等,代表企业有汇川技术、绿的谐波、埃斯顿、寒武纪、韦尔股份、禾赛科技等;中游为机器人本体制造与系统集成,主要包括军事应用机器人、极限作业机器人、应急救援机器人等类型,代表企业有凌天智能、新松机器人、亿嘉和、景业智能、中信重工、中船应急等;下游为应用领域,主要为救援与探险、航天航空、军事、工业、物流、医疗、电力等。

资料来源:公开资料、观研天下整理

2.中国特种机器人行业上游主要企业竞争优势情况

我国特种机器人行业产业链上游为零部件,主要包括伺服电机、减速器、控制器、芯片、传感器、激光雷达等,代表企业有汇川技术、绿的谐波、埃斯顿、寒武纪、韦尔股份、禾赛科技等。

|

上游环节 |

企业简称 |

成立时间 |

竞争优势 |

|

伺服电机 |

汇川技术 |

2003-4-10 |

技术优势:作为中国工业自动化行业的领军企业,公司核心技术不仅涵盖信息层、控制层、驱动层、执行层、传感层的各类产品技术,还涵盖工业自动化、电梯、新能源汽车、轨道交通等领域应用工艺技术。 |

|

品牌优势:公司自2003年成立以来,一直坚持行业营销、技术营销、品牌营销。经过20年耕耘,公司规模快速增长,已经成为中国工控/电梯/新能源汽车行业的龙头企业。 |

|||

|

减速器 |

绿的谐波 |

2011-1-13 |

技术研发及创新优势:公司是国家高新技术企业,通过自主研发、自主创新逐渐掌握了多项核心技术,关键技术具有自主知识产权。公司在谐波减速器结构设计、齿形研究、啮合原理、传动精度、疲劳寿命、振动噪声抑制、精密加工等方面持续进行研发投入,在抗磨新材料、润滑新技术、轴承优化、齿廓修形、独特材料处理等领域拥有核心技术。 |

|

品牌及产品优势:公司“Leaderdrive”商标连续多年被评为江苏省著名商标,获得了“第二十二届中国国际工业博览会CIIF机器人奖”、“第二十一届中国国际工业博览会大奖”(首届大奖)并连续多年获得恰佩克(TheCapekPrize)“年度最佳销售奖”、高工机器人“零部件类金球奖”、Offweek“最佳机器人核心零部件类金手指奖”、“中国机器人核心零部件十大竞争力品牌”等荣誉,公司作为主要完成单位之一的“协作型工业机器人与柔性工件精准作业技术”获得2019年度上海市科技进步奖一等奖,在行业内形成了良好的品牌美誉度。 |

|||

|

控制器 |

埃斯顿 |

2002-2-26 |

技术领先和创新优势:公司的研发投入持续多年保持占销售收入的 10%左右,通过收购整合及外引内培,奠定了公司保持技术创新领先优势的坚实基础。公司着力于构建具有全球竞争力的研发布局和多层次研发体系。 |

|

全产业链竞争优势:公司业务覆盖从自动化核心部件及运动控制系统、工业机器人到机器人应用的智能制造系统的全产业链,构建了从技术、质量、成本、服务和品牌的全方位竞争优势;在实现规模效应的同时,大幅度降低了制造和维护成本,提高盈利能力,同时增强了抵御风险的能力。 |

资料来源:公开资料、观研天下整理

我国特种机器人行业上游相关企业竞争优势对比(二)

|

上游环节 |

企业简称 |

成立时间 |

竞争优势 |

|

芯片 |

寒武纪 |

2016-3-15 |

技术优势:公司掌握的智能处理器指令集、智能处理器微架构、智能芯片编程语言、智能芯片数学库等核心技术,具有壁垒高、研发难、应用广等特点,对集成电路行业与人工智能产业具有重要的技术价值、经济价值和生态价值。公司在智能芯片及相关领域开展了体系化的知识产权布局。 |

|

人才团队优势:公司在技术研发、供应链、产品销售等方面均建立了成熟团队,核心骨干均有多年从业经验。公司核心研发人员多毕业于著名高校或科研院所,拥有计算机、微电子等相关专业的学历背景,多名骨干成员拥有知名半导体公司多年的工作经历。 |

|||

|

传感器 |

韦尔股份 |

2007-5-15 |

研发能力优势:作为采用Fabless业务模式的半导体设计公司,公司研发能力是公司的核心竞争力,公司各产品线技术研发部门为公司组织架构中的核心部门。2022年公司半导体设计业务研发投入金额高达32.18亿元,较上年同期增加22.82%。 |

|

核心技术优势:公司经过多年的自主研发和技术演进,在CMOS图像传感器电路设计、封装、数字图像处理和配套软件领域积累了较为显著的技术优势。公司是CMOS图像传感器行业内最先将BSI技术商业化的公司之一,并于2013年将PureCel®和PureCel®Plus技术付诸于量产产品。 |

|||

|

激光雷达 |

2024-7-19 |

技术创新:禾赛的激光雷达传感器以高性能、高性价比和量产能力著称。 |

|

|

市场表现:禾赛科技在全球激光雷达市场中占据领先地位。根据市场研究机构Yole Group的报告,2023年禾赛科技以37%的市场份额位居全球第一,特别是在自动驾驶出租车(Robotaxi)领域占据73%的市场份额。 |

资料来源:公开资料、观研天下整理

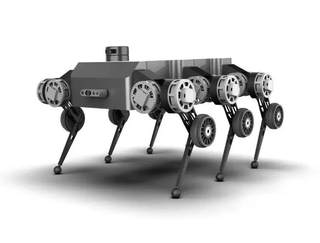

3.中国特种机器人行业中游主要企业竞争优势情况

我国特种机器人行业产业链中游为机器人本体制造与系统集成,主要包括军事应用机器人、极限作业机器人、应急救援机器人等类型,代表企业有凌天智能、新松机器人、亿嘉和、景业智能、中信重工、中船应急等。

我国特种机器人行业中游相关企业竞争优势对比(一)

|

中游环节 |

企业简称 |

成立时间 |

竞争优势 |

|

军事应用机器人 |

2003-6-20 |

市场地位:公司的主要商品包括环境检测仪器、分析仪器和矿山机械等,提供395种商品,显示出公司在产品多样化策略上的优势地位。 |

|

|

技术创新:公司持有229项专利和94项软件著作权,显示出公司在技术创新上的显著优势。 |

|||

|

新松机器人 |

2000-4-30 |

技术优势:新松机器人拥有全产业链技术布局,自主研发谐波减速器、伺服电机等关键部件,打破了国外品牌的垄断,成本降低了40%。 |

|

|

国际合作:新松机器人与特斯拉等国际知名企业建立了战略合作协议,展示了其在高端市场的影响力和竞争力。 |

|||

|

极限作业机器人 |

亿嘉和 |

1999-4-6 |

技术研发优势:公司始终坚持以技术创新为核心竞争力的发展战略,多年来持续投入大量资源开展智能化数据处理技术、智能机器人及其核心AI技术、软硬件标准化平台、机器人各类功能部件等领域的技术开发。 |

|

技术储备优势:基于多年产品、技术和行业应用经验的积累,公司在特种机器人等智能化产品领域建立了体系化的技术标准和人才结构,为公司未来向其他行业拓展奠定了坚实的基础。 |

资料来源:公开资料、观研天下整理

我国特种机器人行业中游相关企业竞争优势对比(二)

|

中游环节 |

企业简称 |

成立时间 |

竞争优势 |

|

极限作业机器人 |

景业智能 |

2015-5-20 |

技术优势:经过多年高投入的技术研发与积累,公司掌握了大量核工业智能制造基础数据,形成了核工业机器人及智能装备核心技术。公司作为专业的核工业机器人及智能装备生产商,立足于自主研发,专注于核工业领域,长期持续积累,已具备较大的技术优势。 |

|

产品优势:在核工业业务方面,核工业装备要求具有高可靠性、高安全性和高稳定性的特点。公司通过多年的连续攻关,已形成具有自主知识产权的系列核级装备产品。 |

|||

|

应急救援机器人 |

中信重工 |

2008-1-26 |

领先地位:公司是我国第一个五年计划期间兴建的 156 项重点工程之一。深耕行业近 70 年,公司始终牢记实业报国初心,担当制造强国使命,聚焦先进装备制造主业,致力为国家解决“卡脖子”的关键核心技术、重大技术装备、为客户提供工业项目解决方案,坚定不移地推进国际化、高端化、智能化、绿色化、服务化,打造难以被复制和模仿的“硬科技”实力。 |

|

技术研发及创新能力:公司践行国家战略,围绕四大产业板块,坚持技术创新“需求、问题、结果”三个导向,成立科技创新委员会,健全了公司科技创新顶层决策机制,构建了“六院一中心”(创新研究院、新能源装备研究院、矿研院、铸锻及材料研究院、工程院、机器人及智能装备院、信息技术中心(大数据中心))为主体的创新组织架构,打造了运行高效、组织管理顺畅的技术创新体系,培育凝聚了一支国家级创新人才队伍,开展战略性、全局性、前瞻性技术研究和传统产业技术升级,助推公司实现高质量发展。 |

|||

|

中船应急 |

2007-12-27 |

技术与研发优势:公司拥有一支包括国务院特殊津贴专家、多名研究员级高级工程师在内的优秀技术研发团队。在应急交通方面,公司在舟桥总体设计及制造技术、机械化桥梁总体设计及制造技术等领域取得了突破,逐渐掌握了可变结构体系舟桥总体设计技术、舟体浮游自展直技术、大跨度桥梁模块化设计技术、大跨度快速桥内嵌式导梁自平衡架设技术等关键技术。 |

|

|

|

市场品牌优势:公司自成立以来一直专注于应急领域,凭借在技术、产品、市场等方面的竞争优势,与各主要领域客户建立了良好且持久的合作关系,公司更名为“中船应急”后品牌影响力进一步提升,公司产品在应急交通领域具有较强的优势与较高的市场占有率。 |

资料来源:公开资料、观研天下整理(xyl)

观研天下®专注行业分析十三年,专业提供各行业涵盖现状解读、竞争分析、前景研判、趋势展望、策略建议等内容的研究报告。更多本行业研究详见《中国特种机器人行业发展趋势研究与未来前景分析报告(2025-2032年)》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。