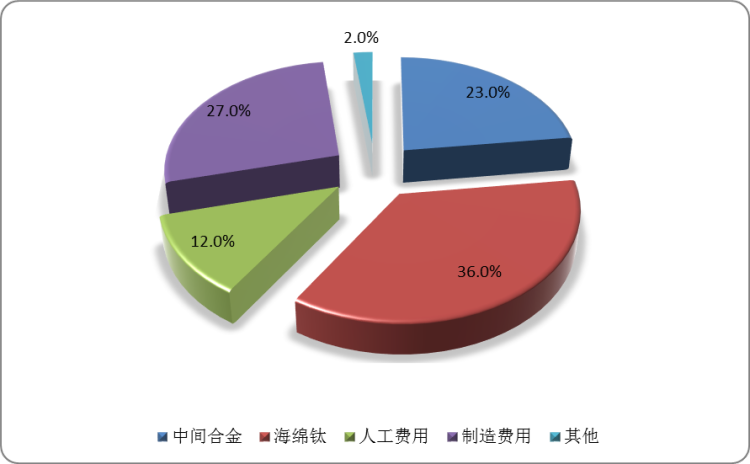

海绵钛一般为浅灰色颗粒,表面清洁,无目视可见的夹杂物,作为钛材生产重要原料,海绵钛占总生产成本比例约为36%。

钛材总生产成本占比

数据来源:观研天下数据中心整理

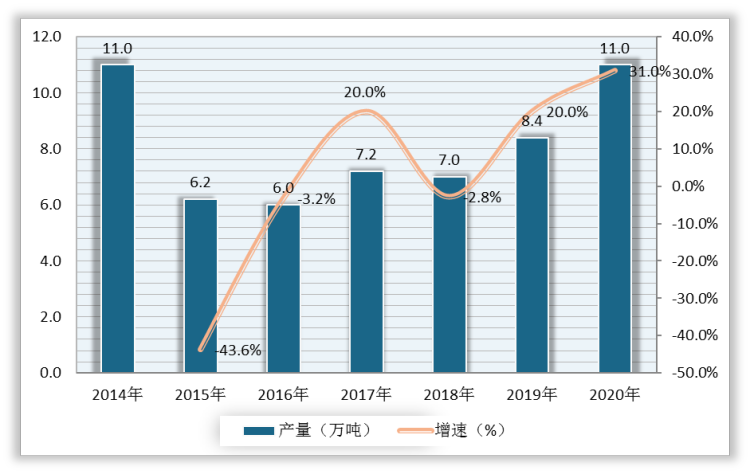

从产能产量来看,我国已经成为海绵钛生产大国,2019年,我国海绵钛产量为8.4万吨,较上年同比增长20%;2020年,我国海绵钛产量为11万吨,较上年同比增长31%。

2014-2020年我国海绵钛产量及增速

数据来源:观研天下数据中心整理

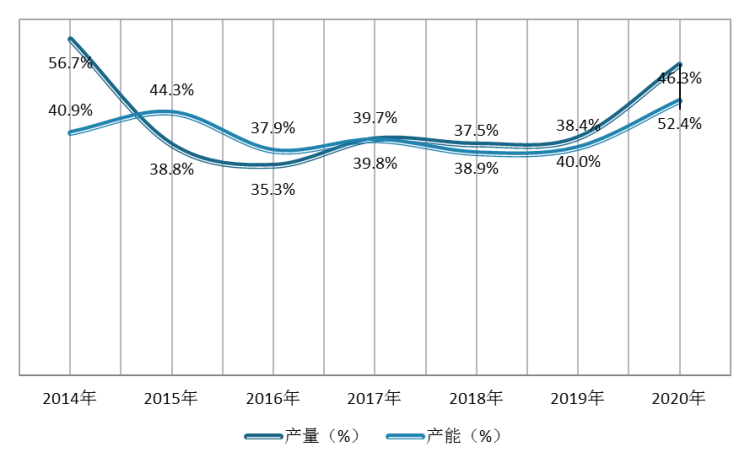

2019年,我国海绵钛产能为11.7万吨,较上年同比增长6.4%;2020年,我国海绵钛产能为15.8万吨,较上年同比增长35%。

2014-2020年我国海绵钛产能及增速

数据来源:观研天下数据中心整理

根据观研报告网发布的《2021年中国海绵钛市场分析报告-行业现状与未来商机预测》显示,2019年我国海绵钛产量在全球海绵钛总产量中占的比重为40%,产能在全球海绵钛总产能中占的比重为52.4%;2020年,我国海绵钛产量在全球海绵钛总产量中占的比重为38.4%,产能在全球海绵钛总产能中占的比重为46.3%。

2014-2020年我国海绵钛产量及产能占全球比重

数据来源:观研天下数据中心整理

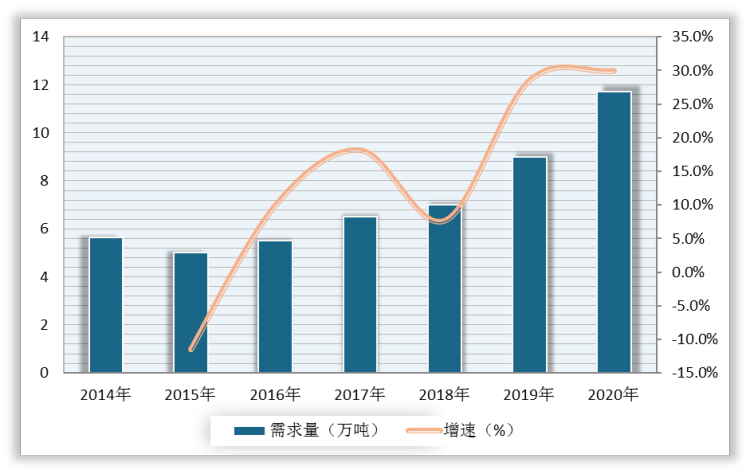

从需求量来看,随着高端化工、航空航天、船舶和电力等行业发展,我国海绵钛需求量持续增长,2020年我国海绵钛需求量约为11.7万吨。

2014-2020年我国海绵钛需求量及增速

数据来源:观研天下数据中心整理

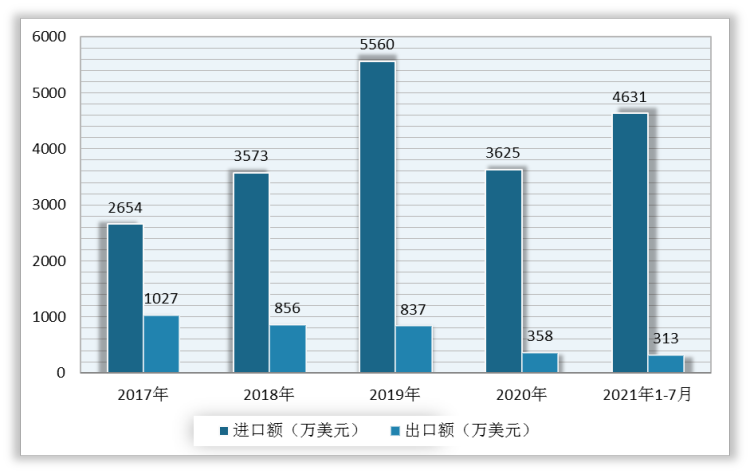

从进出口贸易来看,我国海绵钛长期处于贸易逆差状态。数据显示,2020年,我国海绵钛出口额为358万美元,进口额为3625万美元;2021年1-7月,我国海绵钛出口额为313万美元,进口额为4631万美元。

2017-2021年1-7月我国海绵钛进出口金额对比

数据来源:观研天下数据中心整理

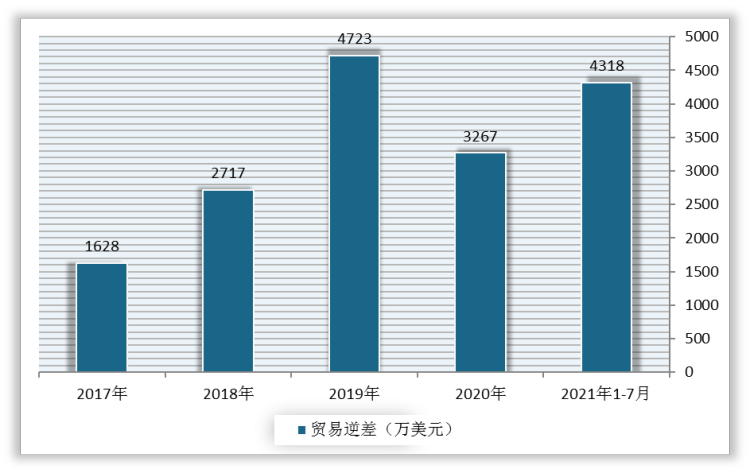

2017-2021年1-7月我国海绵钛贸易逆差

数据来源:观研天下数据中心整理

从前景来看,我国海绵钛发展历经量价双低期(2000年-2003年)、急剧扩张期(2004年-2006年)、严冬期(2007年-2015年)、产能出清期(2016年-2019年),目前进入新一轮洗牌期(2020年至今)。2020年受疫情冲击击,化工民品钛材需求下滑严重,海绵钛价格跳水至5.2万元/吨,几乎贴近于成本线。短期来看,海绵钛过剩产能处于缓慢消化阶段,其价格将受到一定压制;中长期来看,化工钛材需求逐步恢复,军品钛材放量趋势明晰,需求结构进一步优化,军品小颗粒海绵钛供给偏紧有望助力价格触底反弹,预计未来2-3年,海绵钛的价格中枢将有望突破7.5万元/吨。

我国海绵钛产业发展历程

| 发展历程 | 时间 | 具体情况 |

| 量价双低期 | 2000年-2003年 | 21世纪初期,中国经济快速发展,优异的性能令钛受到航空航天、石油化工领域的青睐,但由于技术和生产设备的限制,中国海绵钛产能相对较低。2003年中国的海绵钛产能仅为4000吨,价格区间维持在每吨5万元/吨-6万元/吨。 |

| 急剧扩张期 | 2004年-2006年 | 全球经济强劲复苏,中国经济消费结构升级换代,大量基础设施建设带动了石化工业的快速发展,导致中国海绵钛供需缺口逐渐加大。海绵钛价格应声上涨,最高上涨至30万元/吨。这也导致了大批海绵钛生产厂商扩产扩能,2006年底海绵钛总产能已达3万吨。 |

| 严冬期 | 2007年-2015年 | 前期过热投资导致需求增速远不及产能,市场供过于求,海绵钛价格大幅跳水,2009年8月探底4.5万元/吨。此后在四万亿政策刺激下,价格虽短暂回暖至12万元/吨,但因有效需求不足,最终再次回落至低位。此间八年是中国钛产业的“严冬期”——高产能、低需求、微利润。 |

| 产能出清期 | 2016年-2019年 | 2016年起,在供给侧改革指引下,落后产能逐步关停淘汰,产业集中度持续提高。2019年起,中国军工装备现代化建设正式进入加速期,航空航天、军工装备等高端领域用钛大幅提升,产业结构从过去的中低端逐步向高端转移。同时受到环保风暴的影响,原料成本的上升助力海绵钛价格反弹,2019年底价格回升至8.1万元/吨。 |

| 新一轮洗牌期 | 2020年至今 | 2019年价格高涨幅吸引了国内大批钛企扩产扩能,2020年中国海绵钛总产能已达17.7万吨,产量达12.3万吨。2020年受疫情冲击,化工民品钛材需求下滑严重,海绵钛价格跳水至5.2万元/吨,几乎贴近于成本线。我们认为,短期来看,海绵钛过剩产能处于缓慢消化阶段,其价格将受到一定压制;中长期来看,化工钛材需求逐步恢复,军品钛材放量趋势明晰,需求结构进一步优化,军品小颗粒海绵钛供给偏紧有望助力价格触底反弹,预计未来2-3年,海绵钛的价格中枢将有望突破7.5万元/吨。 |

资料来源:观研天下整理(zlj)

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。