根据观研报告网发布的《2022年中国高压气态储氢行业分析报告-行业全景评估与投资规划分析》显示,高压气态储氢是目前广泛应用的储氢方式。根据材质的不同,高压储氢瓶分为纯钢制金属瓶(I型)、钢制内胆纤维缠绕瓶(II型)、金属内胆纤维缠绕瓶(III型)和塑料内胆纤维缠绕瓶(IV型)4种;根据高压氢容器的不同使用要求,可以将高压储氢分为固定式高压储氢、车载轻质高压储氢和运输用高压储氢。

高压储氢设备分类及性能

|

性能 |

固定式高压氢气储存设备 |

车用高压储氢容器 |

高压氢气输运设备 |

|

特点 |

容量大、固定式使用 |

轻质、高压 |

大规模点对点;主要用于将氢气从产地运输到使用地或加氢站 |

|

使用领域 |

主要用于在固定场所储存高压氢气,如加氢站和制氢站内的储氢罐,电厂内储存高压氢气的储罐等 |

是燃料电池汽车或氢内燃机汽车上用于储存高压氢气的容器 |

1.用大型高压无缝气瓶、“K”bottle气瓶盛装氢气,并用汽车运输;2.直接用高压氢气管道输送,在氢气的生产地或者配给地等设置输气站,将氢气输送到需要的地方 |

数据来源:观研天下整理

不同类型储氢瓶/罐性能对比

|

类别 |

I型:纯钢制 |

II型:钢制内胆纤维缠绕 |

III型:金属内胆纤维缠绕 |

IV型:塑料内胆纤维缠绕 |

|

材料 |

全金属(钢质) |

内胆为金属(钢质),纤维环向缠绕 |

内胆为金属(钢/铝质),纤维全缠绕 |

内胆为塑料,纤维全缠绕 |

|

压强(MPa) |

17.5-20 |

26-30 |

30-70 |

30-70 |

|

重量体积比(kg/L) |

0.9-1.3 |

0.6-1.0 |

0.35-1.0 |

0.3-0.8 |

|

储氢密度(g/L) |

14-17 |

14-17 |

40 |

49 |

|

成本 |

低 |

中等 |

高 |

高 |

|

使用寿命 |

15年 |

15年 |

15-20年 |

15-20年 |

|

应用场景 |

加氢站等固定储氢 |

加氢站等固定储氢 |

氢燃料电池汽车 |

氢燃料电池汽车 |

|

国内现状 |

压力在45MPa、容量在600-1500L的储氢容器较为成熟,更大的高压容器需要攻关 |

已开发35MPa、70MPa,技术和产品成熟,其中35MPa已被广泛用于氢燃料电池车,70MPa刚开始推广 |

处于研发阶段,面临工艺落后、碳纤维、数值性能差、标准缺失等问题 |

|

|

主要企业 |

兰石重装、巨化集团工程公司、科泰克、天海、中材、斯林达、富瑞特装等 |

|||

数据来源:观研天下整理

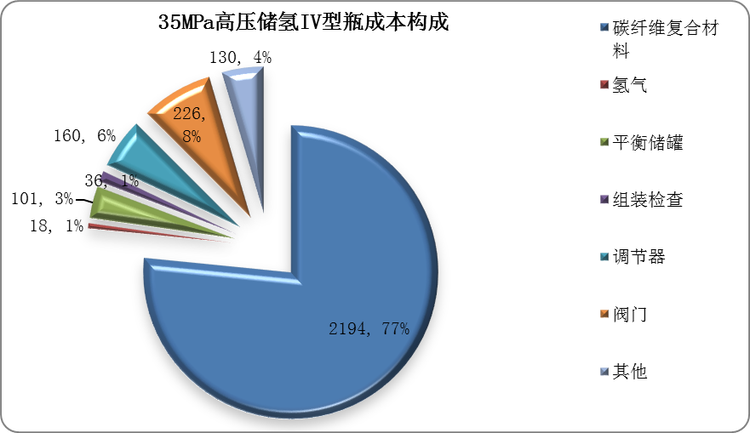

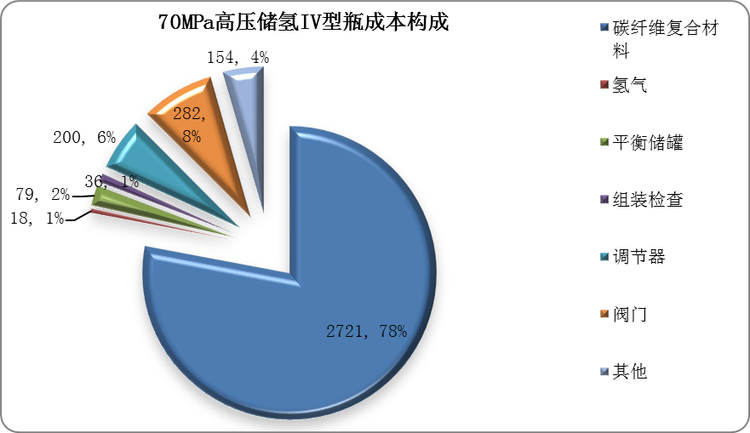

以车用高压储氢容器为例,国内外车载储氢气瓶(III/IV型)由内至外包括内衬材料、过渡层、纤维缠绕层、外壳保护层。其中,国内内衬材料多选用铝合金,外层为玻璃纤维保护层,一般是由玻璃纤维和环氧树脂构成。因此,车用高压储氢容器主要材料是碳纤维复合材料,如对于储氢质量均为5.6kg的35MPa、70MPa高压储氢IV型瓶的碳纤维复合材料成本分别占系统总成本的75%和78%。

数据来源:观研天下整理

数据来源:观研天下整理

不过,我国70MPa碳纤维缠绕IV型瓶的制备技术不成熟、规模化生产难度大,成本较高,所以导致IV型储氢瓶需求不高。据相关资料,随着生产规模不断扩大,储氢瓶成本也随之降低,如当气瓶生产规模由1万套提高到50万套时,氢气瓶成本会下降20%。因此,未来随着氢能源汽车产业快速发展,高压储氢行业成本有望下降。

储氢瓶成本与规模化对应关系

|

项目(单套成本) |

生产规模 |

||||

|

1万套 |

3万套 |

8万套 |

10万套 |

50万套 |

|

|

吹制加工 |

51.38 |

27.6 |

20.16 |

19.27 |

17.84 |

|

退火处理 |

31.4 |

11.39 |

5.78 |

7.74 |

5.65 |

|

湿法缠绕 |

2192.19 |

2187.45 |

2030.42 |

1934.75 |

1877.09 |

|

B固化 |

16.59 |

5.16 |

4.23 |

4.79 |

4.34 |

|

瓶肩泡沫 |

16 |

12.28 |

11.12 |

10.98 |

10.76 |

|

加压 |

63.95 |

12.09 |

6.94 |

8.79 |

7.32 |

|

阀座 |

35.68 |

28.9 |

25.91 |

25.21 |

24.9 |

|

液压实验 |

14.92 |

8.76 |

7.99 |

7.52 |

7.52 |

|

填充压注测试 |

52.68 |

21.17 |

17.23 |

14.86 |

14.86 |

|

储氢瓶成本合计 |

2474.79 |

2314.8 |

2129.78 |

2033.91 |

1970.28 |

|

与1万套成本比较 |

|

-6.5% |

-13.9% |

-17.8% |

-20.4% |

数据来源:观研天下整理(WYD)

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。