根据观研报告网发布的《2022年中国环保装备制造市场分析报告-市场营销环境与发展规划趋势》显示,为全面推进绿色制造,指导环保装备制造业持续健康发展,2017年工信部研究起草了《关于加快推进环保装备制造业发展的指导意见(征求意见稿)》,《指导意见》提出,到2020年,行业创新能力明显提升,关键核心技术取得新突破,创新驱动的行业发展体系基本建成。先进环保技术装备的有效供给能力显著提高,市场占有率大幅提升。主要技术装备基本达到国际先进水平,国际竞争力明显增强。产业结构不断优化,培育十家百亿规模龙头企业,创建百家具有示范引领作用的规范企业,打造千家“专精特新”中小企业,形成若干个带动效应强、特色鲜明的产业集群。环保装备制造业产值达到10000亿元。

《指导意见》明确了,强化技术研发协同化创新发展,推进生产智能化绿色化转型发展,推动产品多元化品牌化提升发展,引导行业差异化集聚化融合发展,鼓励企业国际化开放发展等五大重点任务。

重点领域方面,包括大气污染防治装备、水污染防治装备、固体废物处理处置装备、土壤污染修复装备、环境污染应急处理装备、环境监测专用仪器仪表、环境污染防治专用材料与药剂、噪声与振动控制装备等。

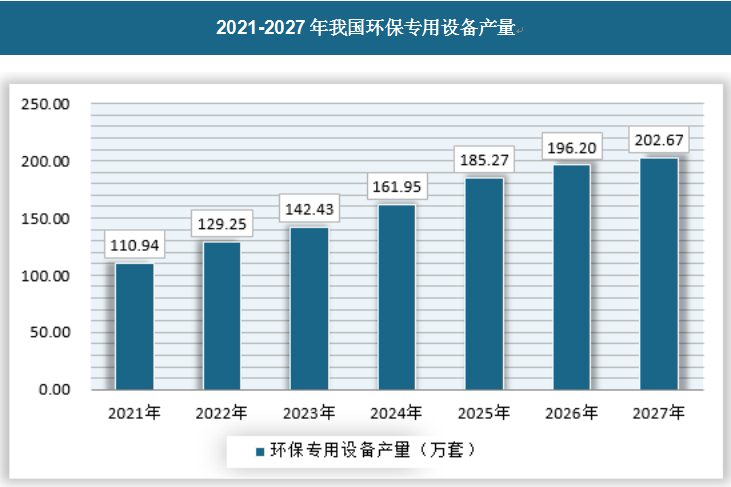

在上述政策的推动下,我国环保装备制造业需求端将得到很大的提升空间。而未来在需求端的持续刺激下,环保专用设备产量将会持续增长,预计到2027年产量将达到202.67万套。

资料来源:wind,观研天下数据中心整理(WW)

虽然我国环保装备制造业市场发展前景向好,但目前市场仍存在技术水平较低、产业集中度不高等不利影响。具体如下:

1、国内环保装备制造行业整体技术水平较低

与发达国家相比,我国环保设备制造起步较晚,主要技术均来自于国外技术和产品的引进、消化和吸收,行业内的多数企业普遍缺乏自主研发能力,研发费用和研发人员投入不足。在产业机构升级、环保理念推广的大环境下,国内装备制造业整体行业技术仍然处于较低水平。

2、企业规模较小,产业集中度不高

我国专用设备制造企业虽然数量多,但普遍规模较小、技术力量薄弱、一般设备制造能力过剩、环保装备的设计和制造能力不足,且区域布局分散,产业集中度较低,企业间缺乏有效的分工与合作,重复建设现象突出。目前,我国环保设备制造业缺少具有国际竞争力、带动能力强的龙头企业。

3、行业资金需求及资金成本压力较大

本行业的下游用户主要是煤化工、石油化工、冶金等基础行业,其设备采购遵循严格的预算管理制度,通常其项目申请与审批发生在上半年,而项目建设相对集中在下半年,与之相应的验收及付款主要集中在下半年,由此造成本行业内企业货款回收期较长,应收账款比例较大,行业内公司的资金周转压力较大。此外,由于环保装备制造业起步较晚,在研发设计阶段需要大量资金投入,并且新产品、新技术开发出来之后需要经历一段时间的市场推广才能得到客户的广泛认同,因此在研发和市场推广期间企业会面临较大的资金压力。

4、人力成本提高

近年来随着我国经济的发展,我国人口红利已经逐渐消失,劳动力成本逐年上升。装备制造业对劳动力的需求量较大,员工薪酬水平的快速上涨势必会导致行业内企业经营压力不断加大。

5、上游原材料价格波动

大型装备制造业的原材料主要为钢材。钢铁属于大宗商品,受宏观经济的影响,其价格容易出现大幅波动,导致本行业原材料价格的大幅波动,也导致行业内企业增加了成本控制的难度,在一定程度上也会对行业发展产生不利的影响。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。