一、锂电铜箔生产工艺情况

1、生产工序

根据观研报告网发布的《2022年中国锂电铜箔产能市场分析报告-市场发展格局与投资潜力研究》显示,锂电铜箔生产难度较大,对工艺控制、设备精度和自控精度等要求较高,且厚度越薄难度越高。此外锂电铜箔还存在投资强度大、核心设备生箔机供给受限和建设及客户认证周期较长的特点,有较高的进入门槛。

锂电铜箔生产工序可分为溶铜、生箔、后处理和分切四大工序,四大工序起到作用各有不同,其中生箔是最重要的工序,决定成品铜箔大部分的性能。

| 生产工序 | 主要步骤 |

| 溶铜工序 | 将原料铜(铜板、铜线等)与热稀硫酸反应,生产硫酸铜溶液,再经过滤、调节温度,调节电解液成分,制备出纯度高、满足工艺条件的电解液。 |

| 生箔工序 | 添加添加剂,利用低电压、大电流技术,通过电化学反应,使电解液铜离子获电子后,附着在连续转动的高性能钛质阴极辊上,随着持续的电解沉积,形成一定厚度的铜箔。随后生产的铜箔通过阴极辊的连续转动、酸洗、水洗、烘干、剥离等工序剥离卷绕成铜箔卷(又称为生箔、原箔或者未处理铜箔)。 |

| 后处理工序 | 对原箔进行酸洗、有机防氧化等表面处理工序,使其指标符合客户要求。 |

| 分切工序 | 根据客户对于铜箔的品质、幅宽、重量等要求,对铜箔进行分切、检验、包装等。 |

| 溶铜工序 | 将原料铜(铜板、铜线等)与热稀硫酸反应,生产硫酸铜溶液,再经过滤、调节温度,调节电解液成分,制备出纯度高、满足工艺条件的电解液。 |

资料来源:观研天下整理

2、生产难点

锂电铜箔生产难度随着厚度的减少增加。随着产品厚度变薄,其工艺稳定控制要求、设备精度要求、自控精度控制要求越来越高,生产难度增加。具体来看,随着产品厚度变薄,必须适度降低生箔电流负荷生产;产品单位宽度抗张强度与箔面抗压变形能力降低,成品率下降;检修频次相应增加,开工率降低;且添加剂品质要求更高,用量更大,所需设备品质提升,成本上升。

在生产过程中,代表性技术难点包括对硫酸铜溶液及添加剂的选型、工艺配方、操作方法、生产设备及生产过程控制等,难以通过简单复制被新进生产厂商掌握。

锂电铜箔生产代表技术难点

| 项目 | 难点 |

| 电解液及添加剂控制 | 电流密度、电解液温度、电解液的PH值、电解液的洁净度和添加剂的选型、配方,添加剂是最主要的控制因素之一。添加剂种类繁多,各种添加剂在电沉积过程中发挥不同的作用,相辅相成又相互制约。生产不同规格型号的电解铜箔产品需要不同的添加剂 |

| 生箔设备 | 生箔设备中阳极板、阴极辊的材质、设备加工精度及一致性有着较高要求 |

| 生产控制 | 电解液中铜、酸浓度处于动态变化,生产过程中需要及时监测电解液中铜、酸浓度并进行实时调整,从而保证控制在最佳浓度范围内。电解铜箔的后处理工序中,为保障产品质量,需要对进入表面处理工序的原箔进行不同功能特性处理及全面检测 |

资料来源:观研天下整理

电解工序的核心设备是生箔机,而生箔机的核心部件又在于阴极辊。目前全球主要的电解铜箔阴极辊由新日铁、三船、韩国PNT等日韩企业提供。在国内尽管以上海默钛铌、西安泰金在生箔机取得了较大进步,但在6微米及以下的生箔机和日韩企业相比仍存在较大的差距。由于阴极辊和生箔机相对有限的供给,锂电铜箔的扩产受到制约,目前海外生箔机厂商订单饱满,未来几年的产量已被预订。

2021年全球主要的锂电铜箔厂商及产能

|

区域 |

公司名称 |

产地分布 |

产能(吨) |

|

港台 |

南亚 |

中国台湾/昆山 |

11500 |

|

长春 |

中国台湾/常熟/盘锦 |

48000 |

|

|

建滔 |

中国香港 |

4000 |

|

|

日韩 |

日进 |

韩国 |

15000 |

|

古河 |

中国台湾 |

6000 |

|

|

SKN |

韩国 |

30000 |

|

|

中国大陆 |

龙电华鑫 |

河南/山东/陕西、江苏 |

50000 |

|

铜冠铜箔 |

安徽 |

20000 |

|

|

诺德股份 |

青海/惠州 |

33000 |

|

|

江铜耶兹 |

江西 |

15000 |

|

|

嘉元股份 |

广东 |

18000 |

|

|

铭丰电子 |

江苏 |

2000 |

|

|

华威铜箔 |

广东/安徽 |

12000 |

|

|

江东电子 |

江苏 |

2000 |

|

|

超华科技 |

广东 |

600 |

|

|

中一科技 |

湖北 |

6000 |

|

|

浙江花园 |

浙江 |

5000 |

|

|

德福科技 |

江西/甘肃 |

10500 |

|

|

鑫铂瑞 |

江西 |

10000 |

|

|

其他 |

|

28400 |

|

|

欧洲 |

卢森堡 |

卢森堡 |

10000 |

数据来源:观研天下整理

3、产能投资

由于包括生箔机在内的设备投资较大,锂电铜箔具有重资产的特征,根据代表性上市公司诺德股份和嘉元科技披露的项目投资情况,锂电铜箔的单位投资强度较高,1万吨锂电铜箔产能所需投入的资金约为7亿元,甚至更高。具体构成看,设备购置的占比最高,超过50%。

锂电铜箔代表公司投资额及投资强度情况

| 公司名称 | 项目 | 投资金额(亿元) | 投资强度(亿元/万吨) |

| 诺德股份 | 青海1.5万吨高性能极薄锂离子电池用铜箔 | 12.52 | 8.33 |

| 惠州1.2万吨动力电池铜箔 | 10.26 | 8.55 | |

| 嘉元科技 | 梅州1.5万吨高性能铜箔 | 10.08 | 6.72 |

资料来源:观研天下整理

资料来源:观研天下整理

同时锂电铜箔项目包括设备预订、安装、土建等过程耗时较长,建设周期约为2年。另外客户认证方面,考虑到铜箔对锂电池综合性能影响较大,认证较为严格,周期也较长,通常在半年以上,如果是新产品及新供应商从认证到大规模下单周期会更长。

二、我国锂电铜箔主要产能及产量

锂电铜箔生产技术要求较高,且在后续根据客户定制要求裁剪过程中也有一定的损耗,因此实际产量很难达到名义产能,如考虑到部分无法量产的无效产能,目前锂电铜箔行业整体的产能利用率约80%。

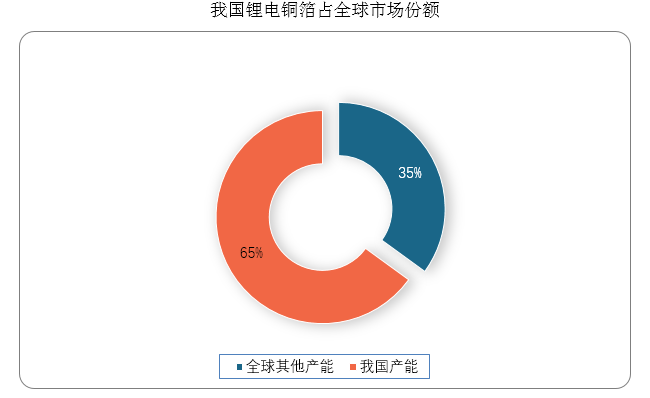

由于下游储能领域和新能源汽车市场的快速发展,推动锂电池市场需求持续扩张的背景下,我国锂电铜箔市场规模快速扩大。中国锂电铜箔发展处于全球领先的地位,已成为了全球最大的锂电铜箔生产国,产品涵盖薄铜箔、超薄铜箔和极薄铜箔。据估算2020年我国锂电铜箔产能已达22.9万吨,预计在全球锂电铜箔产能市场份额约为65%。

数据来源:观研天下整理

据数据显示,我国锂电铜箔(不包括港澳台和合资企业)出货量保持较快增长,出货量由2015年4.1万吨提高到2019年的9.3万吨,约占全球锂电铜箔产量的54.7%,年复合增速约23%。未来我国锂电铜箔需求将继续保持增长,据预估2020~2025年我国锂电铜箔市场将以35%复合增速增长,并于2025年达到47万吨左右。

数据来源:观研天下整理

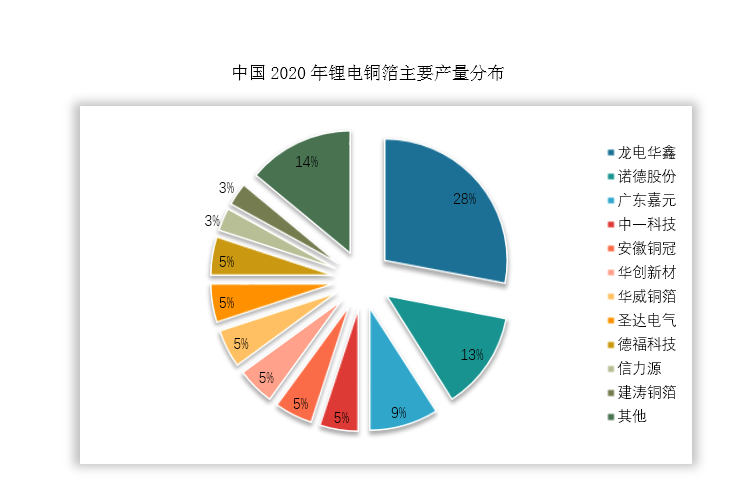

目前我国锂电铜箔行业总体的集中度不高,但马太效应已日益彰显,行业进一步集中。龙头企业凭借资金、技术等方面的优势已经逐步稳固地位,其中龙电华鑫、诺德股份和嘉元科技三家公司在我国2020年锂电铜箔产量占比约50%。

数据来源:观研天下整理

据统计,2021-2022年中国约18万吨锂电铜箔产能建成。从主要铜箔公司新建产能看,尽管规划的项目较多,尤其是龙头公司扩张力度较大,但由于锂电铜箔设备预订及建设周期较长,能在2021年发挥产能并不多,2022年下半年到年底则可能出现投产高峰,考虑到达产需要一定时间,预计认为2021-2022年供给维持偏紧态势,在2023年才能较为充分释放产能。

2021年国内主要锂电铜箔产能规划以及进度

| 公司名称 | 规划及在建项目 | 进度 |

| 龙电华鑫 | 南京龙鑫电子一期3万吨锂电铜箔 | 2021年5月开工,计划2022年9月底分段投产 |

| 江西铜业 | 上饶10万吨锂电铜箔,一期5万吨 | 一期第一阶段2.5万吨计划2023年底建成,一期其余产能在2024 年底投产 |

| 华威铜箔 | 安徽宣城8万吨高端柔性锂电铜箔 | 3万吨产能预计2023 年达产 |

| 中一科技 | 湖北安陆1万吨高性能铜箔项目 | 拟上市募投项目,取得环评批复 |

| 德福科技 | 江西九江三期和甘肃德福共3万吨 | 九江三期2020年4月开工,甘肃德福二期2019年10月开工 |

| 鑫铂瑞 | 2025年将现有产能从1万吨提高到2万吨 | |

| 嘉元科技 | 梅州可转债1.5万吨,宁德1.5万吨,赣州龙南2万吨锂电铜箔 | 梅州可转债1.5万吨,预计2022年底建成投产 |

| 诺德股份 | 青海西宁1.5万吨和广东惠州1.2万吨锂电铜箔 | 预计2022年投产 |

| 超华科技 | 梅州2万吨和广西玉林一期2万吨锂电铜箔 | 梅州项目2020年底开工,广西一期2021年2月开工 |

资料来源:观研天下整理

三、我国超薄和极薄锂电铜箔产能情况

锂电池工艺中,能量密度是主要难点,对锂电铜箔的轻薄化是主要的技术突破口。在其他体系不变前提下,锂电池中使用的铜箔越薄重量越轻,质量能量密度越高。

一般来说动力电池对材料密度的要求更高,8微米铜箔动力电池主流能量密度为228.8Wh/Kg,如采用6微米和4.5微米铜箔,锂电池能量密度提升5%和9%。此外铜箔厚度越薄,单位电池铜的用量减少,也有利于电池成本降低。

目前8微米铜箔锂电单位铜用量为800吨/GWh,6微米和4.5微米铜箔单位电量铜的用量降低为620吨/GWh和450吨/GWh,无论是成本上,还是提高电池性能方面,采用薄铜箔的益处显而易见。为此,我国锂电铜箔尤其是动力锂电铜箔向轻薄化方向发展。

不同厚度锂电铜箔的铜用量以及能量密度比较

| 厚度 | 单位电量铜用量(吨/GWh) | 能量密度(Wh/Kg) |

| 8微米 | 800 | 228.8 |

| 6微米 | 620 | 240.2 |

| 4.5微米 | 450 | 249.6 |

资料来源:观研天下整理

但随着铜箔厚度的变薄,生产的良品率也有所下降,如6微米及以下锂电铜箔现阶段的产能利用率仅约70%,低于行业平均水平10个百分点左右。目前8微米锂电铜箔的生产已相对成熟,但具备量产6微米及以下铜箔生产能力的公司较少,目前国外锂电铜箔厚度多为8微米。

在电池企业和铜箔生产企业共同努力下,我国锂电铜箔的轻薄化走在世界前列。我国6微米铜箔份额由2017年的14%提高到2020年34%,而4.5微米铜箔2020年份额从无发展到3%。未来锂电铜箔的轻薄化大势所趋,超薄和极薄锂电铜箔面临良好的市场机遇。(xlx)

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。